Piątek 26.03 (zawsze zaczynam komentarz w piątek) na rynkach globalnych był bardzo dobrym dniem dla giełdowych byków. W USA indeksy przez całą sesję czołgały się blisko poziomu neutralnego, ale ostatnie 45 minut było szturmem popytu – indeks S&P 500 w ciągu tego czasu dodał 1,5 pkt. proc. i wzrósł o 1,66% ustanawiając nowy rekord, zyskał też indeks NASDAQ.

Mówiono, że jednym z powodów zwyżki była zapowiedź odblokowania przez Fed płatności dywidendy przez banki amerykańskie, ale według mnie to był jedynie pretekst, bo odblokowanie ma mieć miejsce dopiero w końcu czerwca. Nadal po prostu rządził proces FOMO – kupuj, bo rynek ucieknie.

Na rynkach globalnych tytuły robiła sprawa Archegos Capital Management. Ten bardzo agresywny fundusz hedgingowy (pracujący z olbrzymim lewarowaniem) likwidował pozycje o wartości ponad 20 mld dolarów, co pogrążyło akcje takich firm jak Viacom, czy Discovery oraz takich banków jak Nomura, czy Credit Suisse.

Obawiano się nieco, że ten przykład da sygnał rynkowi, bo mówi, że w zapale korzystania z nadmiernych wycen wiele firm bierze na siebie za duże ryzyko, ale poniedziałkowa sesja pokazała, że przynajmniej na razie (dopóki nie pojawi się kolejny przykład) inwestorzy odsunęli na bok takie obawy.

W Europie indeksy niewiele, ale jednak wzrosły, a niemiecki XETRA DAX ustanowił nowy rekord. W USA początek sesji był negatywny, ale potem zagrała zasada kupowanie spadków i indeks DJIA ustanowił nowy rekord, S&P 500 zakończył dzień neutralnie i tylko NASDAQ stracił 0,6%.

We wtorek sytuacja nieco się zmieniła. Obietnice przyśpieszenia szczepień w Europie i ciągle tracące euro (większa konkurencyjność europejskiego eksportu) pomagało bykom na rynku akcji. Indeksy we Francji i w Niemczech wzrosły o ponad jeden procent (XETRA DAX z nowym rekordem). Być może pomógł apel przywódców europejskich (https://tiny.pl/r2mhf), co sygnalizowało, że na tym froncie w zwalczaniu pandemii będzie obowiązywała jedność i brak konkurencji.

Jak napisałem wyżej nadal umacniał się dolar, a rentowności obligacji mocno rosły (zakończyły dzień mniejszym od szczytu podczas dnia wzrostem), co ciągle szkodziło złotu – jego cena spadła do poziomu z początków marca i dotknęła mocnego wsparcia na poziomie 1.680 USD – w środę od niej się odbiła.

Można zauważyć, że odblokowanie kontenerowca Ever Given (właścicielem jest Evergreen Marine) cenie baryłki ropy co prawda zaszkodziło, ale zaszkodziło nieznacznie. Dopiero w środę ropa staniała ewidentnie w oczekiwaniu na wynik czwartkowego szczytu OPEC+, ale w czwartek, mimo pogłosek o podwyżkach wydobycia, znowu drożała. Trwa na tym rynku korekta przed dalszymi zwyżkami.

Wzrost rentowności obligacji można wytłumaczyć czekaniem na nowy plan Bidena, który zobaczył światło dzienne w środę. Teoretycznie umacnianie dolara było dość dziwne, bo jeśli kolejne biliony dolarów trzeba będzie na rynkach pożyczyć to dolar powinien tracić, mimo tego, że Biden obiecuje pokrycie kosztów ze wzrostu podatków. Najwyraźniej jednak wrażenie na rynku ciągle robiła obietnica zaszczepienia 200 mln Amerykanów w ciągu 100 dni prezydentury Bidena.

Poza tym trwa ciągle wojna między kupującymi wysoko (relatywnie wysoko) oprocentowane obligacje USA, co umacnia dolara i tymi, którzy spodziewają się tsunami obligacji, które muszą zostać wyemitowane po to, żeby Amerykanie mieli pieniądze na swoje plany pomocowe. Na razie wygrywają je kupujący obligacje i wymieniające inne waluty na dolara, co podnosi wyraźnie indeks dolara.

Indeks dolara

Wtorek, czyli przedostatni dzień kwartału, indeksy na Wall Street nieznacznie spadły, co przypisywano jednak obawom wynikającym ze sprawy Archegos (o czym wyżej). Według mnie jednak po prostu czasem rynek musi odpocząć. Nieco dziwić mogło jedynie to, że nie było windows dressing na koniec kwartału. Niesłusznie dziwiło, bo jednak ostatni dzień kwartału, czyli środa, przyniósł blisko półtoraprocentowy wzrost indeksu NASDAQ i niewielką zwyżkę S&P 500. Najwyraźniej podciągano przecenione spółki z NASDAQ.

W środę też prezydent Joe Biden przedstawił swój kolejny plan – tym razem mający na celu pobudzenie wzrostu gospodarczego przez inwestycje w amerykańską infrastrukturę (drogi, mosty, systemy wodne itp.). Plan otrzymał nazwę “American Job Plan” (amerykański plan dla rynku pracy). Opiewał na 2,25 biliona USD. To podobno nie koniec, bo w kwietniu ma zostać przedstawiony nowy plan (1 bln USD).

Przedstawiony plan w skrócie obejmował:

- pojazdy elektryczne (elektromobilność): 174 mld USD (dopłaty do sprzedaży aut elektrycznych i dla kupujących te auta, subwencje dla stanów na budowę stacji ładowania).

- transport: 620 mld USD (drogi, mosty, porty lotnicze i morskie, transport publiczny)

- badania i rozwój, czyli nauka: 180 mld USD (ukierunkowany na badania klimatyczne, gender, nierówności rasowe, matematykę, fizykę itp.).

- ożywienie przemysłu: 300 mld USD (prace badawcze i produkcja układów scalonych, nowe instytucje National Science Foundation, nowy urząd w ramach Department of Commerce, który ma wspierać przemysł).

- wsparcie rynku pracy: 100 mld USD (np. szkolenia dla bezrobotnych).

- sieci energetyczne: 100 mld USD (budowanie bardziej odpornej sieci energetycznej. W tym sektorze: możliwość tworzenia związków zawodowych i umów zbiorowych).

- pochłaniania CO2 (rozszerza możliwości kredytowe dla działalności w tej dziedzinie, stworzenie 10 dużych instalacji pochłaniających CO2).

- czysta woda: około 110 mld USD (m.in. wymiana rur ołowianych (sic!), wspomagania lokalnych inicjatyw)

- szerokopasmowy Internet dla wszystkich: 100 mld USD.

- mieszkalnictwo: 213 mld dla budowy i remontów łatwo dostępnych 2 milionów domów

- szkolnictwo: około 14 mld USD (remonty budynków i nowe miejsca dla szkolnictwa)

- opieka senioralna: około 400 mld USD

Plan ma pokryć:

- podwyżka CIT z 21 do 28%

- wzrost podatku z zysków amerykańskich firm osiąganych za granicami Stanów z 13 na 21%

- specjalny podatek minimalny 15% uniemożliwiający sztuczki z redukowaniem podatków do zera.

- kary dla firm przenoszących miejsca pracy za granicę USA i anulowanie preferencji dla zysków z zagranicy

- eliminacja wszelkich preferencji dla firm z sektora paliwowo-gazowego

- zwiększenie możliwości IRS (ich systemu urzędów skarbowych).

Podobno ma to dać wpływy do budżetu w wysokości 2 biliony USD w ciągu 15 lat. Bardzo wątpię, żeby udało się bez problemów te podwyżki i zmiany uchwalić w Kongresie i chyba tylko dlatego nie było negatywnej reakcji rynku. Jeśli podwyżki będą mniejsze to wypełnienie planu będzie wymagało znacznego zwiększenie długu USA, co według mnie i ze zwiększonymi podatkami będzie miało miejsce. Szczególnie, że za miesiąc Biden ma przedstawić drugi plan (1-2 bln USD) nakierowany na „ludzką infrastrukturę”, czyli edukacja, wsparcie rodziny, ochrona zdrowia.

W czwartek, przed świętami, bo w piątek większość giełd nie pracowała, indeksy nadal mocno rosły. Szczególnie mocno zyskiwały indeksy amerykańskie, którym pomagały publikowane w czwartek dane makro (o tym niżej) oraz jednak plan Bidena („jednak”, bo przecież gracze już wcześniej wiedzieli, co w nim będzie). Na razie nikt nie przejmuje się podwyżką podatków – liczą, że to się nie może udać, przynajmniej nie w tej skali?

Indeks S&P 500 ustanowił nowy rekord, a NASDAQ zaczyna wyglądać tak jakby już kończył korektę. Dziwić mogło tylko to, że spadły rentowności obligacji. Gracze na tym rynku nie widzą, że sama podwyżka podatków nie wystarczy do zapewnienia środków na wszystkie plany Bidena?

A tymczasem w Polsce

W Polsce też w piątek 26.03 popyt zaatakował najwyraźniej dochodząc do wniosku, że na tak złe jak dotychczas zachowanie nasz rynek akcji nie zasługuje. Najwięcej do indeksu WIG20, który zyskał 2,23%, włożył wzrost ceny akcji KGHM (dodał blisko jeden punkt procentowy).

W poniedziałek KGHM też pomagała indeksowi, ale najmocniej pomagał mu ponad 13. procentowy wzrost ceny akcji CD Projekt (zapowiedzi nowej strategii i nowych dodatków do Cyberpunk 2077) – zwyżka ceny tych ostatnich akcji dodała 1 pkt. proc. z kolejnych 1,79% zwyżki indeksu WIG20. Dzięki tym dwóm dniom indeks wrócił nad poziom 1.685 pkt., który nadal jest wsparciem.

Te dwa dobre dni skończyły się we wtorek. Wtedy to dobre nastroje panujące na rynkach europejskich w niczym nie pomogły GPW. Indeks WIG20 stracił 0,55%, a za spadek odpowiadał przede wszystkim CD Projekt, którego akcje zniżkując zdjęły 0,7 pkt. proc. z WIG20. Inaczej mówiąc, gdyby nie CD Projekt to WIG20 by zyskał, ale bardzo nieznacznie, wiec był nadal słaby na tle innych europejskich indeksów.

W środę akcje CD Projekt zareagowały na opublikowaną po wtorkowej sesji strategię na kolejne lata dwucyfrowymi spadkami (czyli podczas wtorkowej sesji już coś ktoś wiedział…) ceny akcji, co zdejmowało z WIG20 ponad jeden procent. W tej sytuacji spokojne zachowanie indeksu i niewielki spadek indeksu można było uznać za sukces byków. W przedświąteczny czwartek indeks zyskał 0,8% co w niczym nie zmieniło obrazu rynku – trwa trend boczny.

Przede wszystkim w Polsce wpatrywano się jednak w rynek walutowy, gdzie kurs EUR/PLN doszedł w poniedziałek do poziomu niewidzianego od 2009 roku. To robiło tytuły w największych agencjach informacyjnych (np. Bloomberg – https://tiny.pl/rk3ck), co z kolei zachęcało do ataku na naszą walutę.

Najwyraźniej jednak poniedziałkowy wystrzał zachęcił do realizacji zysków albo/i do interwencji (np. BGK), bo od wtorku złoty się umacniał. Szczególnie umacniał się w czwartek, bo pomagała mu wzrostowa mini-korekta na EUR/USD. Wzór zachowania rynku może jednak bardzo zwiększać prawdopodobieństwo jakiejś interwencji. Byłoby to nawet zabawne, gdyby na przykład BGK grał przeciwko NBP. Korekta nie zmienia jednak postaci rzeczy: nasza waluta jest słaba.

Niektórzy moi koledzy twierdzą, że przecena złotego znajduje źródło w czekaniu na decyzję Sądu Najwyższego w sprawie kredytów frankowych (13.04). Jakoś w to wątpię, bo sektor bankowy na GPW trzyma się bardzo dobrze, a to on pierwszy by ucierpiał w przypadku niekorzystnego orzeczenia Sądu. Kwestia szczepień i pandemii może mieć znaczenie, ale bardzo umiarkowane, bo przecież w strefie euro lepiej nie jest, a u nas idzie ku dobremu.

Obawiam się, że złotemu (oprócz tego, że spadał kurs EUR/USD) szkodzić mogła polityka, czyli czekania na ratyfikację unijnego Funduszu Odbudowy w Sejmie. Na razie opozycja zdaje się jednoczyć (Nowa Lewica powoli dołącza) w kwestii głosowania przeciw ratyfikacji zgody na zwiększenie zasobów własnych Unii Europejskiej (stąd pochodzić ma Fundusz Odbudowy), Konfederacja jest przeciw ratyfikacji, a Solidarna Polska prowadzi wewnętrzną rozgrywkę w ramach „Zjednoczonej Prawicy” i też jest przeciw.

To dość ryzykowna gra opozycji, bo co prawda trudno się nie obawiać, że 250 mld złotych z tego funduszu stanie się bronią wyborczą Prawa i Sprawiedliwości, o czym może świadczyć przedstawiony już Krajowy Plan Odbudowy, ale trudno sobie z kolei wyobrażać, żeby zwolennicy pozostania w Unii Europejskiej (czyli opozycja) blokowali program tak kluczowy dla popandemicznej odbudowy gospodarek unijnych. Nie bardzo wiem jak ten węzeł gordyjski zostanie przecięty… Mamy jednak jeszcze trochę czasu do posiedzenia Sejmu, na którym ta sprawa będzie dyskutowana, więc i rynek ma sporo czasu na reakcję.

W każdym razie, jeśli to właśnie jest jednym z powodów osłabienia złotego (oprócz oczywistości, jaką są ultra niskie stopy procentowe i dążenie RPP do osłabienia naszej waluty oraz silny dolar) to po ratyfikacji, której jednak oczekuję, złoty powinien się bardzo umocnić, bo od dawna jest jedną z bardziej niedowartościowanych walut z rynków rozwijających się.

Krótka analiza wykresów

Na Wall Street indeks NASDAQ nadal jest w korekcie, ale wsparcie (dół formacji młota – okolice 12.400 pkt.) się umocniło. Opór jest na 13.620 pkt. Niepokojące jest to, że być może trwa spadkowa fala C korekty, ale mogła być bardzo skrócona. Na indeksie S&P 500 wsparcie jest na 3.854 pkt., a oporu nie ma.

Indeks XETRA DAX z impetem wybił się z wąskiego, trendu bocznego ustanawiając nowy rekord wszech czasów. Wsparcie jest na 14.824 pkt., a oporu nie ma.

Na rynku 10. letnich obligacji USA trwa hossa (rentowności i bessa cen). Rentowność pokonała linię szyi podwójnego dna i linię dwuletniego trendu spadkowego. To zapowiadało wzrost rentowności (spadek cen obligacji) do przynajmniej 1,3 -1,4% i to już nastąpiło. Wsparcie jest w okolicach 1,5400%, a opór na 1,7700%.

Na rynku ropy cena baryłki WTI weszła w korektę. Wsparcie jest w okolicach 57,30 USD. Opór w okolicach 62,20 USD. Cenie ropy zaszkodziła Międzynarodowa Agencja Energii (IEA), a nieco pomógł spadek zapasów w USA. Szkodzi mocny dolar. Losy ceny baryłki ważyły się w czwartek podczas trwającego szczytu OPEC+.

Na rynku złota nadal zwraca uwagę formacja krzyża śmierci, czyli przecięcie od góry średniej 100. sesyjnej przez 50. sesyjną, co jest długoterminowym sygnałem sprzedaży. Złotu szkodzą rosnące rentowności obligacji USA i mocny dolar. Obronione wsparcie jest na 1.680 USD. Opór jest w okolicach 1.755 USD. Pokonanie wsparcia otwierałoby drogę ku 1.580 USD. Pokonanie oporu kreowałoby podwójne dno, czyli dawałoby mocny sygnał kupna.

Na rynku miedzi trwa trend wzrostowy, ale obecnie rynek jest w korekcie. Kontrakty na miedź mają opór w okolicach 418 centów, a wsparcie na poziomie 385 centów/funt.

Cena srebra naśladowała cenę złota. Nadal obowiązuje długoterminowy trend wzrostowy i średnioterminowy boczny. Wsparcie jest w okolicach 23,80 USD, a opór w okolicach 26,40 USD.

Na rynku walutowym kurs EUR/USD trwa korekta w hossie. Kurs pokonał 10. miesięczną linię trendu wzrostowego dając sygnał sprzedaży. Opór jest na poziomie 1,1990 USD. Wsparcie jest w okolicach 1,1618 USD. Długoterminowy trend jest dla dolara niekorzystny.

W Polsce na rynku walutowym złoty ugrzązł w niepewnej stabilizacji, ale ostatni tydzień był dla naszej waluty niekorzystny. Kurs EUR/PLN opuścił obwiązujący od marca 2020 roku trend boczny 4,3750 – 4,6350 PLN dając sygnał kupna waluty, ale błyskawicznie do kanału wrócił. Pierwsze wsparcie na 4,5630 PLN. Opór na 4.6750 PLN.

Mocny jest trend spadkowy na USD/PLN (od marca 2020 roku), ale teraz trwa korekta, która doprowadziła do przełamania linii trendu spadkowego, co jest sygnałem kupna dolara. Wsparcie na 3,8140 PLN, a opór na 3,9730 USD.

Na CHF/PLN też widać obowiązujący od marca 2020 roku trend boczny 4,05-4,35 PLN. Wyłamanie pokaże kierunek na dłużej. Pierwsze wsparcie na 4,1240 PLN. Opór na 4.2370 PLN.

Na GPW indeks WIG20 wybił się z kanału (1.740 – 1.850 pkt.), który opuścił we wrześniu, co było sygnałem kupna z zakresem zwyżki przynajmniej do 2.130 pkt. Teraz w korekcie. Wsparcie na WIG20 w okolicy 1.885 pkt. zostało naruszone, ale indeks z impetem szybko nad nie powrócił w związku z czym to wsparcie nadal obowiązuje. Opór w okolicach 2.025 pkt. Jeśli opór padnie to wygenerowany zostanie sygnał kupna z zakresem zwyżki przynajmniej do 2.165 pkt.

Lepiej zachowuje się mWIG40 (poziom z połowy 2018), a zdecydowanie lepiej sWIG80 (poziom z października 2007 roku).

O danych makro i nie tylko

W USA w piątek 26.03 opublikowano dane o wydatkach Amerykanów – były w lutym gorsze od oczekiwań (spadek o 1% m/m, oczekiwano spadku o 0,7%), ale rynki to zlekceważyły – winna była ostra zima i to, ze wygasały wypłaty pandemiczne (te z zeszłego roku).

Za to indeks Uniwersytetu Michigan wzrósł mocniej niż tego oczekiwano (84,9 pkt. vs. 83,5 pkt.). Liczba nowych wniosków o zasiłek dla bezrobotnych złożonych w ostatnim tygodniu wyniosła 719 tys. (oczekiwano 680 tys., ale dane z poprzedniego miesiąca zweryfikowano o 30 tys. w dół). W czwartek również indeks ISM dla przemysłu w marcu wyniósł 64,7 pkt. (oczekiwano 61,3 pkt.), czyli najwięcej od 37 lat, a subindeks cen płaconych wyniósł 85,6 pkt. (oczekiwano 85,1 pkt.) – najwięcej od 2008 roku.

W Polsce BIEC opublikował swój Wskaźnik Rynku Pracy (WRP) informujący z wyprzedzeniem o przyszłych zmianach wielkości bezrobocia. W marcu 2021r. zmalał w porównaniu do lutego, a skala spadku była dwukrotnie większa niż przed miesiącem, a BIEC pisze m.in., że: „Niezmiennie, widoczne są tendencje do przechowania pracowników w oczekiwaniu na poprawę sytuacji, które są wzmacniane przez działania osłonowe. Z drugiej strony niepewność, trzecia fala pandemii, zaostrzenie obostrzeń i słabsza aktywność gospodarcza nakazują redukcje etatów.”.

BIEC opublikował też Wskaźnik Wyprzedzający Koniunktury (WWK), informujący z wyprzedzeniem o przyszłych tendencjach w gospodarce. W marcu 2021 roku wzrósł o 1,2 punktu w stosunku do wartości z ubiegłego miesiąca, a BIEC pisze mi.in., że „Do wzrostu wskaźnika przyczyniła się w największy stopniu poprawa ocen menadżerów na temat sytuacji finansowej w przedsiębiorstwach sektora przetwórczego […]. Nadal jednak dominuje około 14-to procentowa przewaga tych firm, które uważają, że stan ich finansów w ostatnim czasie uległ pogorszeniu nad odsetkiem firm odczuwających poprawę.”.

W środę opublikowany został przez GUS wstępny odczyt inflacji CPI dla marca. I znowu było zaskoczenie (nie tak znowu wielkie dla niektórych). Inflacja wzrosła z 2,4% w lutym do 3,2% r/r (oczekiwano 2,9%). Szybko podążamy w kierunku górnego ograniczenia celu NBP (2,5% +- 1 pkt. proc.).

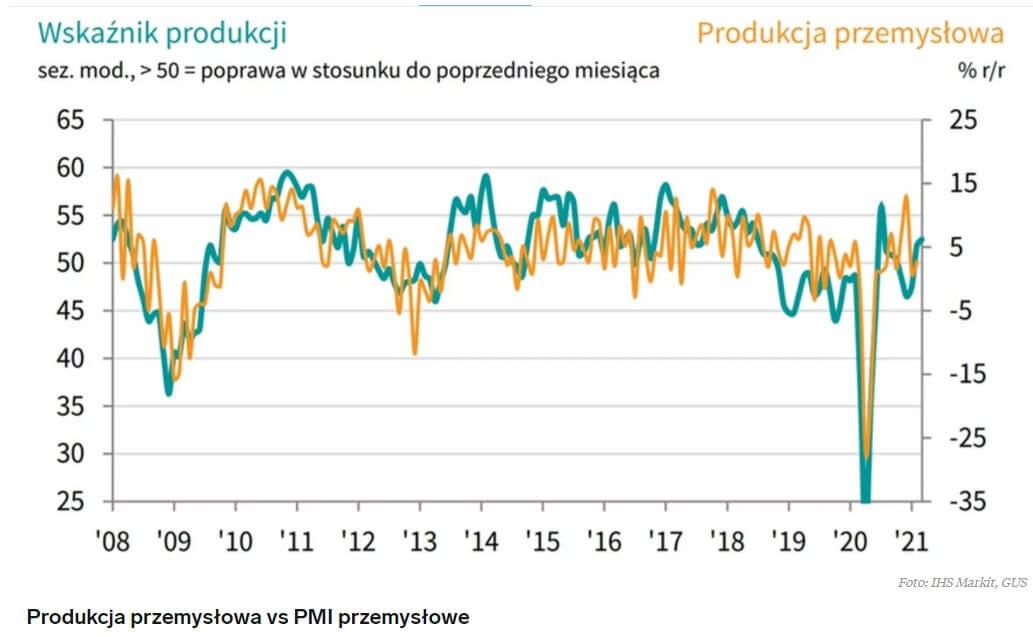

W Polsce indeks PMI dla przemysłu w marcu wzrósł do 54,3 pkt. i co prawda wzrósł mniej niż oczekiwane 55,6 pkt., ale jednak wzrósł i utrzymał się wyraźnie nad poziomem 50 pkt. Przemysł trzyma się więc bardzo mocno. Zwraca uwagę jednak co innego – tempo wzrostu kosztów produkcji przyspieszyło szósty miesiąc z rzędu, osiągając najwyższy poziom od rozpoczęcia badań w czerwcu 1998 roku. Inflacja atakuje.

Zwracała uwagę bardzo krytyczna opinia NBP na temat reformy OFE (https://tiny.pl/rk395) w wielu punktach zgodna z tym, o czym i ja wielokrotnie pisałem/mówiłem. Bank sprzeciwia się rządowym pomysłom? Nieco to dziwne, jeśli pamięta się, że NBP pod wodzą Adama Glapińskiego bardzo rządowi pomaga.

Podsumowanie

Jak widać nic się na rynkach nie zmieniło i nadal przyśpieszenie szczepień zarówno w USA, jak i w Europie oraz czekanie na ożywienie gospodarcze sprzyja kontynuacji hossy. Bez „czarnego łabędzia” trudno będzie ją zakończyć. A u nas? Na GPW też w końcu musi przyjść „byczy” czas, chociaż wiem, że trudno się na to czeka.

Życzę Państwu zdrowych i rodzinnych Świąt.

Autorem tekstu dla iWealth jest Piotr Kuczyński, analityk rynków finansowych.

Niniejszy materiał ma wyłącznie charakter promocyjny i nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usługi.

Piotr Kuczyński dla iWealth