Czy Fed wywoła recesję?

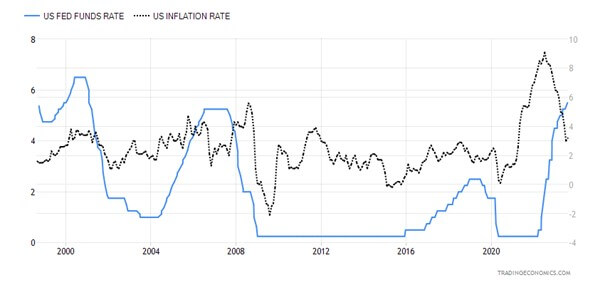

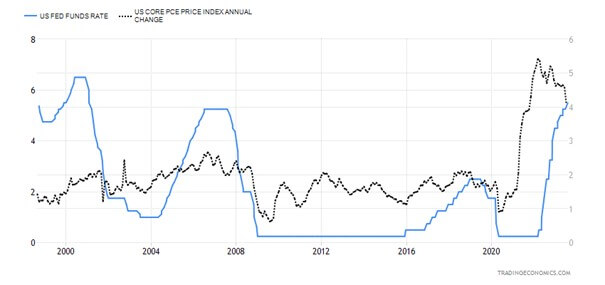

Fed, pomimo dodatnich już realnych stóp procentowych (zarówno CPI jak i w ujęciu bazowym), podniósł stopy procentowe do poziomu 5,25-5,5%, czyli najwyższego od 20 lat. Trzeba pamiętać, że regulacja gospodarki i inflacji za pomocą polityki pieniężnej działa z opóźnieniem, przynajmniej sześciu miesięcy. To oczywiste prawo znane studentom ekonomii, ale, przeglądając bieżące komentarze rynkowe, trudno dostrzec, żeby to było brane pod uwagę, zarówno przez rynkowych komentatorów, jak i decydentów. Wystarczy rzut oka na poniższe wykresy, żeby przekonać się, jak bardzo z tyłu – w tym cyklu koniunkturalnym – ze swoimi decyzjami jest Fed, zarówno pod względem głównej miary inflacji, jak i wskaźnika bazowego wydatków na konsumpcję osobistą (US Core PCE Price Index – drugi wykres). Przypomnijmy, że jest to wskaźnik, któremu Fed, prawdopodobnie najbardziej, przygląda się przed podjęciem decyzji.

Na powyższych diagramach widać, że wykresy już od dłuższego czasu zmierzają w przeciwnych kierunkach, co na przestrzeni ostatnich 25 lat, które obejmują, nigdy się nie zdarzyło. Badając wcześniejsze dane właściwie trudno znaleźć okres, gdzie Fed miał tak olbrzymie opóźnienie względem inflacji, jak w ostatnim czasie. Tymczasem, rynki wciąż wyceniają niewielkie prawdopodobieństwo, że 20 września br. stopy mogą zostać jeszcze podniesione.

Zasadniczą różnicą, pomiędzy obecną sytuacją i typowym przebiegiem cyklu koniunkturalnego z poprzednich lat jest fakt, że – tym razem – po tak drastycznym podniesieniu stóp wciąż nie widać istotnego spowolnienia gospodarczego, a stopa bezrobocia nawet nie drgnęła. Jakieś oznaki spowolnienia widać dopiero w publikacjach wskaźnika PMI za ostatnie miesiące. To nietypowe zachowanie gospodarki jest prawdopodobnie ostatnim powodem, dla którego Fed utrzymuje swoją „jastrzębią” politykę. Tylko, czy faktycznie Fed powinien utrzymywać stopy procentowe na rekordowych poziomach pomimo faktu, że inflacja jest już okiełznana i oczekiwać, aż w gospodarce coś pęknie?

Jest to dosyć niepokojąca koncepcja, ale historyczne cykle koniunkturalne wskazują, że zwykle właśnie tak było. Dopiero po takim impulsie ze strony gospodarki, Fed zaczynał obniżać stopy procentowe. Im dłużej trwa obecne opóźnienie Fed, tym bardziej jest to niepokojące. Potwierdzać tę tezę zdaje się spread (różnica) w rentowności pomiędzy 10 i 2 letnimi obligacjami amerykańskimi. Już ponad rok temu przyjął on ujemne wartości, co zwykle – z większym lub mniejszym wyprzedzeniem i dużą skutecznością – zapowiadało recesję.

Tym razem jednak tej – nie widać. Kończący się właśnie sezon publikowania wyników kwartalnych spółek notowanych na amerykańskiej giełdzie pokazał, że firmom z indeksu S&P500 niewiele brakuje do rekordu wszechczasów pod względem raportowanego operacyjnego zysku na akcję. Zaskakujący dla analityków był zwłaszcza raport spółki Nvidia, który pokazał wyniki bardzo mocno przebijające ich oczekiwania, co stanowi niejako potwierdzenie, że sektor sztucznej inteligencji (AI) przeżywa prawdziwą rewolucję. Być może właśnie ta rewolucja przyczyni się do tego, że, tym razem, gospodarcze „lądowanie” będzie miękkie, a tymczasem, jak mówi stare przysłowie „Dopóki gra muzyka, trzeba tańczyć.” Tym bardziej, że tzw. pivot (punkt zwrotny) Fed, spowodowany niewielkim spowolnieniem gospodarczym, może być przez rynki akcji odebrany bardzo pozytywnie.

Autor: Jacek Maleszewski, CFA, Dyrektor Zespołu Doradztwa, iWealth

Okiem stratega – rynki w otoczeniu gwałtownych zmian i wysypu Czarnych Łabędzi

Po Wielkim Kryzysie Finansowym 2008 roku wydawało się, że stopniowe zanikanie jego skutków pozwoli rynkom finansowym wrócić do normy. Tak jednak się nie stało i dziś można powiedzieć, że był to rok, w którym zakończył się, zapoczątkowany londyńskim „Big Bang’iem”, okres w historii systemu finansowego, który ja z sentymentalnych względów nazywam „złotą erą”. Rzecz jasna, zasadne jest przypomnienie, że mój „złoty wiek” skończył się gigantycznym załamaniem, które, co gorsza, wstrząsnęło realną gospodarką. Tu dochodzimy do sedna sprawy, przyczyny, która sprawiła, że rynki finansowe AD 2023 w niczym nie przypominają tych z 2007. Ta przyczyna to kuracja, którą światowemu systemowi zaserwowano, aby Wielki Kryzys Finansowy już nigdy się nie powtórzył. Mowa tu oczywiście o regulacjach. Daleki jestem od twierdzenia, że żadne regulacje nie są potrzebne, wszyscy wiedzą, że kraść nie należy, ale prawa karne działają wszędzie i od zawsze.

Są jednak różnice między uniwersalną etyką i jej wsparciem poprzez regulacje, a funkcjonowaniem rynków finansowych i ich regulowaniem. O ile bowiem kraść nie wolno o tyle, to żaden z proroków w żadnej religii nie otrzymał od Siły Wyższej zaleceń w zakresie współczynnika adekwatności kapitałowej banków, ani tym bardziej jakie wymogi kapitałowe powinny wynikać z prowadzenia przez bank tradingu na własny rachunek. Wszelkie regulacje dotyczące rynków finansowych są dziełem człowieka, a jak wiem, errare humanum est. Nie twierdzę, że regulacje tworzyli niekompetentni urzędnicy. Nie w tym problem. Problem w tym, że większość obowiązujących dziś banki i inne instytucje finansowe praw została stworzona z myślą o sytuacji z 2008 roku, wymagane i zalecane wskaźniki i normy zostały wyliczone na podstawie danych z okresu, w którym globalny system finansowy radośnie turlał się w stronę przepaści. Czyli, z okresu mocno nietypowego. Logika podpowiada, że tak wykreowane normy będą zbyt restrykcyjne przez większość czasu. Jakby nie było, rok 1929 i 2008 dzieli wiele lat. Sprowadzając to nieco ad absurdum, zaciemnienie miasta podczas wojny jest zasadne, lecz w czasie pokoju bez wątpienia niepotrzebnie utrudniające życie.

Przyznam, że nie jestem na bieżąco z literaturą na temat wpływu regulacji ostrożnościowych na rynki, jednak jako ich uczestnik od 1991 roku mam pewne obserwacje. Jeżeli miałbym wskazać najważniejszy skutek uboczny dokręcenia regulacyjnej śruby podmiotom finansowym to bez wątpienia jest to niższa płynność na rynkach. Płynność jest zaś kluczowa dla efektywności rynków. Wysoka płynność to niższe koszty transakcyjne, ale przede wszystkim mniejsza wrażliwość cen na wszelkiego rodzaju szoki. Gdy płynność jest niska, rynek bardzo łatwo się załamuje, łatwo jest też o nieuzasadnione hossy. To zdecydowanie podnosi zmienność i w efekcie rośnie poziom ryzyka, który zostaje odzwierciedlony w cenach. Nie podejmuję się rozsądzać, czy bilans finalny rosnącej regulacji rynków jest dodatni czy ujemny. Stwierdzam jedynie, że czynnik ten trzeba poważnie brać pod uwagę.

Nie tylko regulacje zmieniły obraz rynków. Rozpowszechnienie się algorytmów i maszynowego tradingu o wysokiej częstotliwości także zmieniło bardzo wiele. Nie tylko jednak one, od czasu wielkiego kryzysu na popularności zyskują instrumenty pasywnego inwestowania, głównie indeksowe ETF’y. Taki fundusz po prostu, za niewielkie pieniądze, replikuje strukturę jakiegoś indeksu, np. akcji, powiedzmy, że WIGu. Dyskusja o zaletach i wadach pasywnego inwestowania trwa, rosnącą popularność takie ETFy zawdzięczają także spadkowi zaufania do podmiotów aktywnie inwestujących środki klientów. Nie jest jednak inwestowanie pasywne możliwe bez płynnego rynku, na którym dochodzi do masy transakcji podmiotów aktywnie zarządzających środkami. Wskażę tu jeden przykład, z którym do tej pory nie spotkałem się w literaturze. Jeżeli na rynku pozostaną tylko fundusze indeksowe, czyli replikujące w swoim portfelu skład indeksu, kto będzie obejmował akcje w ramach emisji na rynku pierwotnym? Instrumenty pojawiające się w IPO nie są jeszcze w żadnym indeksie, nawet gigantyczna emisja Allegro do WIG20 trafiła dopiero po kilku dniach. Jeżeli na rynku pozostaną tylko fundusze indeksowe, banki zaś nadal nie będą mogły prowadzić tradingu akcjami, której to możliwości praktycznie pozbawiły ich pokryzysowe regulacje, rynki finansowe staną się dziwnym i strasznym miejscem.

Regulacje wprowadzone po 2008 roku jako kuracja dla rynków można przyrównać do antybiotyków, które powodują osłabienie naturalnego układu odpornościowego. I z takim kulejącym system immunologicznym, rynki musiały uporać się z QE, QT, pandemią i wojną. Pozostaje zadać kanoniczne pytanie: „jak żyć?”. Próbując na nie odpowiedzieć, pamiętajmy o płynności. Niska płynność, a zostanie z nami na długo, oznacza wysoką zmienność. Czyli wartością naszego portfela będzie trzęsło.

Gdy dziś patrzymy na główne klasy aktywów, ich relatywne wyceny, to najtańsze pozostają obligacje. Na większości rynków ich rentowności w terminie do wykupu są sensowne, czy to na tle historii czy inflacji. Tegoroczne wzrosty na rynkach akcji skutecznie obniżyły relatywną wartość instrumentów udziałowych. Z kolei surowce, mimo tegorocznej przeceny, historycznie pozostają relatywnie drogie w stosunku do instrumentów dłużnych. Jak się wydaje, obligacje mają w cenach całkiem sporą premię za ryzyko, z kolei akcje tę premie skonsumowały na rzecz puchnięcia mnożników.

Jeżeli jednak popatrzymy na te dwie główne klasy aktywów w dłuższym horyzoncie, to jestem przekonany, że wraz ze stabilizacją gospodarek po pandemii akcje na te wyższe mnożniki zasłużą. Z kolei pole do spadku rentowności obligacji nie jest już duże, a wszelkie reinwestycje w dług będą dokonywane już przy niższych stopach procentowych. Wydaje mi się więc, że inwestorzy o niskiej skłonności do ryzyka powinni trzymać się obligacji, póki rentowności są względnie wysokie, a prawdopodobieństwo ich spadku wyższe niż wzrosty. Natomiast inwestorzy, którzy nie boją się dwucyfrowych procentów spadku wartości portfela mogą oddać się poszukiwaniu okazji na rynkach akcji.

Nie zapominałbym też o surowcach. Ostatnich kilka lat pokazało, że czarne łabędzie są znacznie liczniejsze niż sądzono, a w warunkach stresu w zeszłym roku surowce udowodniły, że dzięki niskiej korelacji z innymi klasami aktywów są cennym dodatkiem do portfela.

Autor: Grzegorz Zatryb, Główny Strateg, Skarbiec TFI

Luksus niejedno ma imię

„Najlepsze rzeczy w życiu są za darmo. Za te drugie w kolejności trzeba drogo zapłacić” /Coco Chanel/

„Za te drugie w kolejności” autorka tych słów, uznawała rzeczy luksusowe. O luksusie wypowiadała się często, mawiając m.in., że „Luksus musi być wygodny, inaczej nie jest luksusem”, co potwierdzała, nadając własnym projektom niepowtarzalny styl, wygodę i ponadczasowość. Przykładem jest tu, na trwale wpisany do kanonu mody, słynny model torebki Chanel 2.55, do którego dołączyła łańcuszek, umożliwiający wygodne noszenie jej na ramieniu. Po raz pierwszy model ten sprzedano w 1955 r., za 200 USD i jak na ówczesne czasy, tani nie był. Ceny, jakie osiąga obecnie, zależne od daty jego powstania, wynoszą od kilku do nawet kilkunastu tysięcy USD.

Współczesny atrybut garderoby każdej kobiety osiąga czasem cenę, której poziom może tak zaskakiwać, jak i szokować. Posiadanie drogiej torebki znanej marki, w niektórych kręgach, jest jednak uznawane za oznakę wysokiej pozycji społecznej i majątkowej. Za przykład niech posłuży tu, model Birkin oferowany przez Dom mody Hermes, w cenie od 8 tys. do nawet 300 tys. USD.

Kwoty te, jednak nie przebiją sumy 15 mln. USD, jaką do tej pory, zapłacono w ogóle za torebkę. Było to, rękodzieło 10 projektantów, zawierające 4517 diamentów i inkrustowane 18-karatowym złotem, nazwane: Mouawad 1001 Nights.

Rynek dóbr luksusowych, z jeden strony, to dobra o charakterze unikatowym, do których dostęp ogranicza przede wszystkim, saldo konta bankowego, z drugiej to luksusowe dobra konsumpcyjne.

Te pierwsze, z reguły niepowtarzalne czy kolekcjonerskie, osiągają niebagatelne ceny, kształtujące się często w milionach dolarów. Wśród nich dominują: dzieła sztuki, samochody kolekcjonerskie, meble (najdroższy dotychczas sprzedany kredens, kosztował 36 mln USD), zegarki, monety, diamenty, ale także unikalne alkohole, jak butelka szampana Heidsieck z 1907 roku jest warta 275 tys. USD, czy święty Graal kolekcjonerów Whisky, (The Macallan 1926 Fine and Rare 60 Year Old, wylicytowany w 2019 roku za 1,45 mln funtów).

Rynek dóbr luksusowych konsumpcyjnych, z kolei, to szeroka gama dóbr i usług, kwalifikowanych jako luksusowe i premium, skierowanych do nieco szerszego grona klientów. Oferowane są przez znane światowe marki, za którymi przemawia tak jakość, jak i tradycja wypracowana przez lata ich działalności.

Jak inwestować w luksus?

Inwestować w dobra luksusowe można w dwojaki sposób. Pierwszy to zakup bezpośredni, drugi to uczestnictwo za pośrednictwem papierów wartościowych, w podmiotach oferujących tego typu dobra.

O ile inwestowanie w te pierwsze, często bywa ograniczone zasobnością portfela, o tyle w te drugie, jest już dla niego bardziej przystępne. Nietrudno bowiem, w dzisiejszych czasach, zostać właścicielem „kawałka” takiej marki modowej jak np. Prada, Tapestry, Hermes, czy motoryzacyjnej: Mercedes, Ferrari N.V. BMW (właściciel marki Rolls-Royce) etc.

Wystarczy rachunek maklerski z dostępem do rynków zagranicznych, oferujących papiery tych podmiotów lub zakup jednostek funduszu inwestującego w tego typu marki. Co istotne, posiadanie kilku takich znanych marek, oferujących różne dobra luksusowe, jest możliwe poprzez np. zakup papierów tylko jednej spółki.

Konglomeratem Nr 1 na świecie, skupiającym liczne znane marki, jest tutaj LVMH, z szeroką dywersyfikacją produktów luksusowych, w tym: win i alkoholi (Dom Pérignon, Ruinart, Moët&Chandon, Hennessy, Ardbeg czy Chandon) mody i produktów skórzanych (Loewe, Moynat, Louis Vuitton, Christian Dior, Emilio Pucci, Givenchy, Kenzo oraz Marc Jacobs), perfum i kosmetyków (Stella by Stella McCartney, Acqua di Parma, Parfums Christian Dior, Givenchy Parfums, Perfumes Loewe, Kenzo Parfums, Fenty Beauty by Rihanna, Marc Jacobs), zegarków i biżuterii (Chaumet, Tiffany& Co, TAG Heuer, Zenith, Bulgari, Fred, Hublot i Repossi), czy wreszcie, projektujących na zamówienie jachty (Feadship i Cheval Blanc i Royal Van Lent).

Takich spółek skupiających inne znane marki, pod jednym szyldem, jest na rynku kapitałowym znacznie więcej. Warto wspomnieć tu o: Kering (Gucci, Balenciaga, Saint Laurent, Ulysse Nardin), Compagnie Financière Richemont (Cartier, IWC Schaffhausen, Panerai, Montblanc) czy Capri Holdings (Michael Kors, Versace, Jimmy Choo). Wśród znanych marek z branży motoryzacyjnej z kolei, pod szyldem Stellantis N.V. znajdziemy np. Maserati czy Chryslera, a w grupie Volkswagen takie podmioty zależne jak m.in. Bentley czy Porsche.

Czy warto inwestować w luksus?

Analizując dane Indeksu S&P Global Luxury, (https://www.spglobal.com/spdji/en/indices/equity/sp-global-luxury-index/#overview), obejmującego 80 największych spółek notowanych na giełdzie, zajmujących się produkcją, dystrybucją lub świadczeniem usług w przedmiocie dóbr luksusowych, można dostrzec, że rynek tych dóbr, od wielu lat ma się całkiem dobrze i co istotne, okazał się on bardziej odporny na zawirowania rynkowe ostatnich lat.

Sięgając wstecz, do chwili wybuchu pandemii, zauważamy, że najwięksi gracze, podobnie jak cały rynek, odnotowali znaczące spadki, jednak w przeciwieństwie do wielu innych branż, po odbiciu od covidowego dna, stopniowo pięli się w górę. Tego trendu, nie odwrócił także wybuch wojny w Ukrainie, choć wówczas indeks również zareagował spadkami. Jednakże nie powrócił on, do poziomu odczytów z czasu wybuchu pandemii.

Historycznie rzecz biorąc, wg stanu na dzień 22.08.2023 r., dodatnie stopy zwrotu tego indeksu, w ujęciu rocznym, dotyczą także lat, na długo poprzedzających wybuch pandemii (Total Return: 10 lat: +9,57%, 5 lat: +10,68%; 3 lata: +12,86%).

Co istotne, od początku bieżącego roku, indeks urósł do poziomu 15,20%, kontynuując dalszą dobrą passę z lat ubiegłych.

Podsumowując

Stopy zwrotu z inwestowania w papiery wartościowe spółek sektora dóbr luksusowych, zapewne są mniej spektakularne, niż w przypadku wzrostu wartości np. dzieła sztuki kupionego za miliony USD. Niemniej jednak ta alternatywna forma inwestowania, choć nie pozbawiona ryzyka, jest dostępna dla szerokiego grona inwestorów. Bez względu jednak na to, jaką formę lokowania wybierzemy - w luksus zawsze warto inwestować.

Nad tematem potencjału inwestycyjnego rynku dóbr luksusowych, pochylą się także eksperci darmowej Akademii iWealth, która odbędzie się w środę 06.09.2023 r., o godz. 11.00. Tematem spotkania będzie „Siła wielkich marek”. Już teraz zapraszam Państwa na nie bardzo serdecznie, życząc „luksusu”, tak w życiu, jak i w portfelu. Szczegółowe informacje o wydarzeniu znajdują się poniżej.

Autor: Kamila Napierała, Wealth Managerka, iWealth

Siła wielkich marek. Akademia iWealth już 6 września 2023. SAVE THE DATE.

6 września br. (środa), o godzinie 11:00, zapraszamy na V część mini-cyklu Akademii iWealth Online poświęconego inwestowaniu w megatrendy. Tym razem przedmiotem naszych rozważań inwestycyjnych będą: Wielkie i luksusowe marki.

Dowiesz się m.in.:

📌 czy warto być udziałowcem takich marek jak np. Gucci, Chanel, Dior, Ferrari czy IBM i Google,

📌 na czym polega siła oddziaływania wielkich marek,

📌 dlaczego inwestowanie w akcje wybranych wielkich oraz luksusowych marek ma sens,

📌 które z marek są uznane za te najbardziej pożądane.

Zarejestruj się i zapisz datę w kalendarzu! Więcej o Akademii tutaj.

Niniejszy materiał nie stanowi doradztwa inwestycyjnego ani rekomendacji inwestycyjnej i ma wyłącznie charakter informacyjny oraz promocyjny, a także nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Spółka ani Towarzystwa, których materiały są publikowane nie ponoszą odpowiedzialności za decyzje podjęte w oparciu o informacje uzyskane w wyniku korzystania z niniejszego materiału. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usług.

Nr 32/2023