Dlaczego nie inwestujemy w Europie?

W epoce globalizacji, uzyskanie odpowiedniej dywersyfikacji geograficznej w portfelu inwestycyjnym dla przeciętnego inwestora jest dziś prostsze, niż kiedykolwiek wcześniej. Łatwy dostęp do globalnych rynków daje ogromne możliwości, ale czy zawsze warto korzystać ze wszystkich możliwości dywersyfikacji?

W naszych portfelach modelowych, które właśnie obchodzą swoją 5-tą rocznicę istnienia, nigdy nie znalazły się fundusze akcyjne, inwestujące w krajach tzw. „starej Europy”. Dlaczego?

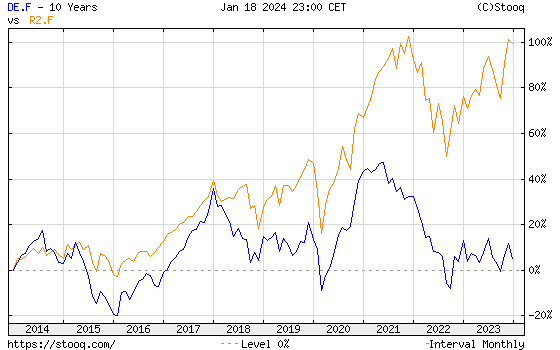

O ile w pierwszej i drugiej dekadzie tego wieku niemiecki indeks DAX radził sobie równie dobrze, a czasami nawet lepiej, niż amerykański S&P 500, o tyle około 2018 roku coś zaczęło w niemieckiej maszynie… szwankować.

Przyczyn można wskazywać wiele. Począwszy od przeregulowania gospodarki unijną biurokracją, poprzez brak inwestycji w nowe technologie, na poziomie wystarczającym do utrzymania konkurencyjności przemysłu, aż do wzrostu obciążeń podatkowych przedsiębiorców wszak niezbędnego do utrzymania quasi-socjalistycznego systemu benefitów społecznych.

Jednak dopiero wybuch wojny w Ukrainie (II 2022) odsłonił prawdziwą słabość niemieckiej gospodarki, tkwiącą w uzależnieniu od taniego, rosyjskiego gazu, które przez moment zagroziło bankructwem wielu energochłonnych korporacji, stanowiących trzon niemieckiego sukcesu z wcześniejszych dekad. Jaka była odpowiedź niemieckiego establishmentu na problem z szalejącymi cenami energii? Zamknięcie ostatnich, czynnych elektrowni atomowych, przyśpieszenie inwestycji w odnawialne źródła energii i… powrót do elektrowni węglowych. Abstrahując od zgodności z tzw. „zielonym ładem” ostatniego z tych pomysłów, żaden z nich nie wskazuje na to, żeby w niedalekiej przyszłości wysokie dziś ceny energii elektrycznej – w Niemczech, ale też wielu innych krajach „starej Europy” – miały zacząć spadać. Wręcz przeciwnie.

Jakie będą tego skutki? Wysokie ceny energii i niedotrzymywanie kroku USA i Chinom pod względem rozwoju technologicznego, oznaczają utratę konkurencyjności – na arenie międzynarodowej – dóbr produkowanych w danej gospodarce. Wczesnymi oznakami tych procesów są spadające już od trzech lat notowania koncernów samochodowych, takich, jak Volkswagen czy Porsche, które nie radzą sobie z chińską konkurencją. Pomimo olbrzymiego zapotrzebowania, produkcja paneli fotowoltaicznych w Europie od lat nie ma racji bytu, w zderzeniu z tanimi, chińskimi produktami, które są dziś doskonałej jakości. Jedyna linia obrony, jaka pozostała, to wprowadzanie kolejnych ceł na konkurencyjne produkty spoza UE, czyli kolejne regulacje wolnego rynku. Regulacje, przez jakie wszyscy będziemy odrobinę biedniejsi, a nożyce pomiędzy Europą i krajami, gdzie wolność gospodarcza ma się dobrze, będą się dalej rozszerzać.

Problem ten, którego za wszelką cenę starają się nie chcieć zrozumieć elity świata zachodniego, doskonale przedstawił nowy prezydent Argentyny Javier Milei, podczas wystąpienia na konferencji World Economic Forum w Davos (I 2024). Zainteresowanych zgłębieniem ciekawego tematu zachęcam do obejrzenia tego wystąpienia, z polskim tłumaczeniem, pod linkiem: (1) Najważniejsza mowa polityczna XXI wieku – Javier Milei po polsku na WEF w Davos (z dubbingiem AI) – YouTube.

Autor: Jacek Maleszewski, CFA, Dyrektor Zespołu Doradztwa, iWealth

Styczeń nieco ostudził tempo globalnej hossy, ale to niekoniecznie już zmiana tendencji

Za nami styczeń, czas więc na podsumowanie tego, jak poszczególne aktywa spisywały się w pierwszym miesiącu 2024, oraz na próbę wysnucia wniosków na dalszą część roku.

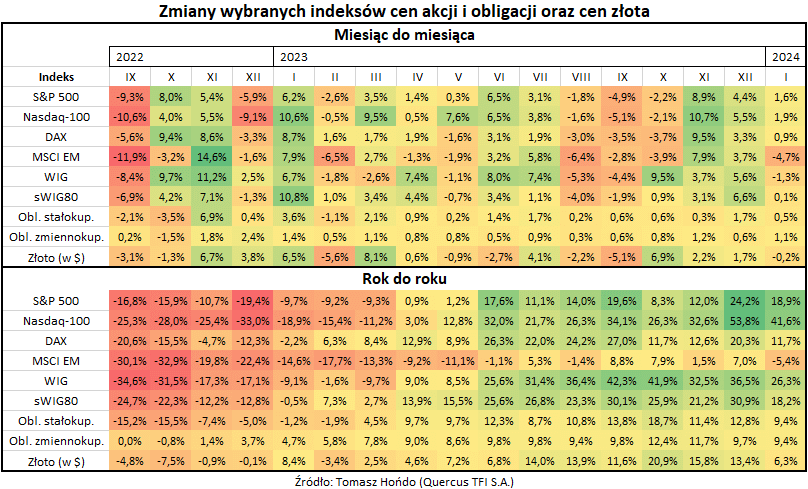

Specjalnie na potrzeby iWealth News pokusiłem się o stworzenie „mapy temperatur” (heatmap), obrazującej, jak na przestrzeni czasu ewoluują zmiany wybranych indeksów akcji i obligacji, oraz cen złota. Zarówno w ujęciu miesiąc do miesiąca (zmiany krótkoterminowe), jak i rok do roku (zmiany średnioterminowe).

Koncepcja tego narzędzia, które w zamyśle będzie jeszcze nie raz pojawiało się na łamach tych komentarzy, jest prosta – pokazać, które aktywa zaczynają się dopiero „rozgrzewać” po okresie chłodu (lub wręcz przeciwnie – zaczynają się schładzać). Założenie jest takie, że tendencje na rynkach nie pojawiają się z dnia na dzień, lecz raczej rozwijają się stopniowo.

Jakie tendencje widać obecnie? Zacznijmy od rynków akcji. Generalnie widać, że styczeń przyniósł pewne schłodzenie, choć o różnym nasileniu. W przypadku zdominowanych przez technologiczne giganty głównych indeksów Wall Street – S&P 500 i Nasdaq-100 – można raczej mówić o mniejszym impecie zwyżki. Miesięczne wzrosty były tu wyraźnie mniejsze niż w listopadzie-grudniu ub.r., a jednocześnie 12-miesięczna dynamika zaczęła się korygować ze szczytowych osiągnięć z końcówki 2023.

Większe schłodzenie dotknęło naszych krajowych akcji, ale przede wszystkim rynków wschodzących. Indeks MSCI Emerging Markets spadł o 4,7 proc. (najmocniej od pięciu miesięcy), a 12-miesięczna zmiana znów znalazła się pod kreską. Rynki wschodzące w obecnym cyklu pozostają daleko w tyle za indeksami np. amerykańskimi. Ale może te zaległości to również potencjał na przyszłość? Przydałoby się, żeby na naszej mapie w którymś momencie pojawiła się wreszcie zieleń przy MSCI EM, szczególnie w rubryce dotyczącej zmian rok do roku – to mógłby być sygnał pozytywnego przełomu. Na razie jeszcze musimy na niego poczekać.

O dość stabilnej formie można natomiast mówić w przypadku krajowych obligacji. Papiery zmiennokuponowe przyniosły solidne +1,1 proc. zysku w styczniu, a ich 12-miesięczna zmiana ustabilizowała się powyżej bardzo dobrego pułapu 9 proc. Lekkiej zadyszki dostały ostatnio natomiast obligacje stałokuponowe, które szczytowe tempo hossy odnotowały na jesieni, gdy Rada Polityki Pieniężnej zaskoczyła skalą przedwyborczych obniżek stóp procentowych (bo obniżki stóp to niższa rentowność obligacji, a tym samym – wyższe ich ceny). Po wyborach ochota RPP do cięć zniknęła, ale na horyzoncie widać z kolei potencjalne obniżki w strefie euro i USA, a to powinien być czynnik przeciwdziałający mocniejszemu schłodzeniu stóp zwrotu w tym segmencie (wręcz przeciwnie, powinien nawet pomóc).

Reasumując, styczeń przyniósł pewne zmniejszenie impetu (a w niektórych przypadkach – skorygowanie się w dół) mocno rozgrzanych wcześniej rynków (pozytywny wyjątek – krajowe obligacje o zmiennym oprocentowaniu). Na razie za wcześnie jednak, by mówić z całą stanowczością o definitywnej zmianie pozytywnych tendencji z ubiegłego roku.

Autor: Tomasz Hońdo, CFA, Starszy Ekonomista Quercus TFI, Redaktor Qnews.pl

Emerging Markets atakują

Długo lekceważone kraje rozwijające się zyskują na znaczeniu i budzą coraz większe zainteresowanie. Powodem jest oczywiście ich szybki rozwój. Choć gospodarcze prognozy nie zawsze się spełniają, to jednak warto brać je pod uwagę planując swoje inwestycje.

Według publikacji „World Economic Leaque Table 2038” kraje rozwijające się będą się rozwijały coraz szybciej i zdetronizują wiele dzisiejszych potęg ekonomicznych. Z tabeli wynika, że w 2038 roku, a więc za czternaście lat, Chiny przeskoczą Stany Zjednoczone i będą miały najwyższy produkt krajowy brutto na świecie, ale najbardziej spektakularny wzrost ma się stać udziałem Indii. Pod względem wielkości PKB ten kraj zakończył ubiegły rok na piątej pozycji – dziesięć lat temu Indie były sklasyfikowane na miejscu dziesiątym – a już w 2033 roku mają zająć trzecią pozycję. Znaczące wzrosty staną się też udziałem takich krajów jak Korea oraz Indonezja. Gospodarki tych państw zaczną wypierać „stare potęgi”: Japonię, Niemcy, Szwajcarię.

W latach siedemdziesiątych popularne były transfery technologii do krajów trzeciego świata. Polegało to w rzeczywistości na przekazywaniu lub sprzedawaniu urządzeń do produkcji takich produktów, których spółki z krajów rozwiniętych już nie mogły sprzedać u siebie. Uważano wówczas, że nie można w tych krajach wprowadzać zbyt nowoczesnych technologii i produktów. Polska zaczęła korzystać z takiego postępu technologicznego inicjując produkcję autobusów Berliet czy maszyn International Harvester. Jednym z klasycznych przykładów było przekazanie do Chin w 1985 roku produkcji samochodu Volkswagen Santana, modelu, który nie cieszył się popularnością ani w Niemczech, ani w Europie.

Przekonano się wówczas, że te chłonne rynki, a jednocześnie ubogie kraje mogą dostarczać tanią siłę roboczą i podnieść marże na produktach tam wytworzonych. Dzisiaj Chiny produkują najwięcej samochodów elektrycznych i eksportują najwięcej samochodów na świecie, coraz bardziej realnie zagrażając pozycji wielkich zachodnich koncernów motoryzacyjnych. Co istotne, postęp techniczny nie jest już tylko inicjowany w krajach zachodnich, w Stanach Zjednoczonych, Japonii lub Europie, a często zaczyna się także w krajach rozwijających się. Korea Południowa i Chiny są tego przykładem. Dzięki redukcji kosztów dostępność nowych produktów doprowadziła do ich lawinowego rozwoju. W okresie szybkiego rozwoju technologii komputerowej kupowaliśmy coraz nowsze komputery po prawie tej samej cenie co ich poprzednia generacja, ale jakość tych komputerów i ich moc stale rosły. Można powiedzieć kupowaliśmy coraz taniej. Wolny rynek i produkcja tych urządzeń w Azji sprzyjały upowszechnianiu się tych produktów i wzrostowi ich jakości. Globalizacja gospodarki pomogła krajom rozwijającym się we wzroście ich PKB oraz dostępności do technologii i nowych towarów. To czego na początku lat dziewięćdziesiątych doświadczyliśmy w Polsce, teraz dokonuje się w innych krajach, na przykład w Indiach lub państwach Ameryki Łacińskiej. Wzrost PKB i poziom PKB krajów rozwijających się może z czasem przewyższyć poziom PKB podobnych krajów rozwiniętych. To znaczy, że spółki krajów rozwijających się rosną relatywnie szybciej od spółek krajów rozwiniętych.

To jeden z argumentów za inwestowaniem w tzw. EM (emerging markets). Ale czy mamy przenieść wszystkie pieniądze ze spółek USA, Japonii, Europy do Indii, Korei, Wietnamu, Chin, Chile? Nie, w krajach rozwiniętych są zarejestrowane i mają tam swoją siedzibę spółki globalne, działające w wybranych, atrakcyjnych krajach. Korzystają ze wzrostu EM. Popatrzmy na spółki IT z produkcją i usługami wykonywanymi w Indiach, Tajwanie, Malezji, Polsce czy Meksyku. Ich główną siedzibą są kraje rozwinięte. Kiedy głębiej wejdziemy w szczegóły, to trzeba dobrego analityka, aby oszacować gdzie powstaje wartość dodana, gdzie będą płacone podatki i wreszcie jak działalność tych spółek w EM wpływa na ich notowania na giełdach krajów rozwiniętych.

Ten wykres pokazuje jak daleko za krajami rozwiniętymi pozostają EM w wynikach giełdowych od czasu pandemii covid. Jeden z powodów to słabe rezultaty Chin, które sporo ważą w indeksie MSCI EM. Ale rosną Indie i kilka innych krajów. Wycena akcji w EM jest teraz atrakcyjna. Wzrosty w 2023 roku cen akcji spółek w naszym regionie, Europie centralnej, może świadczyć, że zainteresowanie EM wśród inwestorów jest coraz większe.

Autor: Andrzej Miszczuk, Wiceprezes Zarządu, Caspar TFI

Niniejszy materiał – iWealth News – nie stanowi doradztwa inwestycyjnego ani rekomendacji inwestycyjnej i ma wyłącznie charakter informacyjny oraz promocyjny, a także nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Spółka ani Towarzystwa, których materiały są publikowane nie ponoszą odpowiedzialności za decyzje podjęte w oparciu o informacje uzyskane w wyniku korzystania z niniejszego materiału. Inwestowanie w fundusze inwestycyjne wiąże się z ryzykiem utraty części bądź całości zainwestowanego kapitału. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usług.

Nr 5/2024