Uzasadnienie tytułu łatwo można znaleźć w zachowaniu Wall Street w piątek 4.12. Wtedy to indeksy zyskały blisko jeden procent (oczywiście ustanawiając nowe rekordy) mimo tego, że miesięczne dane z rynku pracy w USA były bardzo słabe. Gracze się ucieszyli, bo stwierdzono, że tak słaby rynek pracy wymusi na administracji i Fed wdrożenie kolejnych pakietów pomocowych. Klasyczna, często spotykana, gra w „im gorzej, tym lepiej”.

W USA Kongres szedł w kierunku popieranego przez obie partie pakietu pomocowego, który Joe Biden nazywał „zaliczką” (we wtorek ten ruch się zatrzymał). W istocie to może być zaliczka, bo chodzi o nieco więcej niż 0,9 bln USD, a przecież Demokraci mówili o 2,2 bln i nawet Republikanie przed wyborami oferowali więcej niż 1 bln USD. Analitycy ostrzegają jednak, że zbliżające się szczepienia i być może nieodległy szczyt pandemii ochłodzi chęci do zwiększania pakietu. Co jednak niespecjalnie graczy denerwowało.

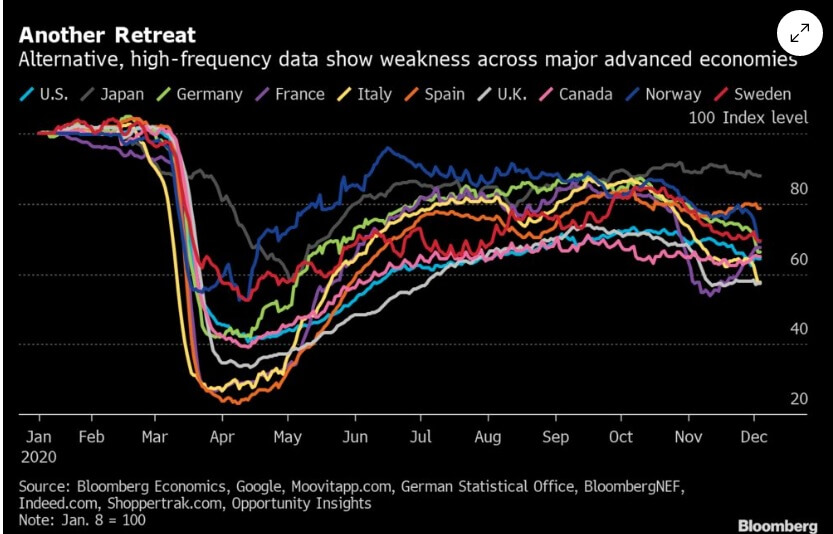

Nikt też chyba nie przejmował się tym, że na początku grudnia wiele wskaźników sygnalizowało pogorszenie sytuacji w gospodarkach wielu krajów, co widać na poniższym wykresie.

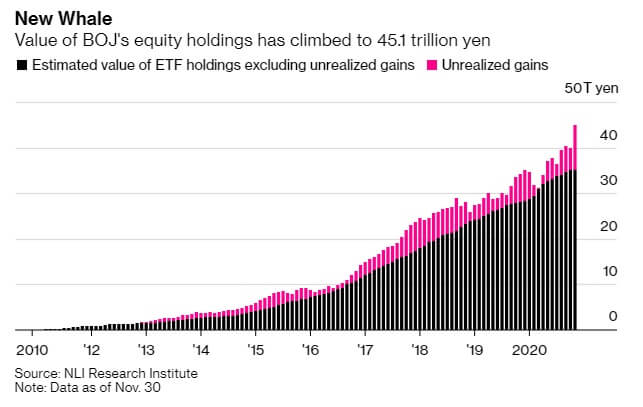

Kolejny interesujący wykres to ten, na którym widać ile akcji posiada Bank Japonii (BoJ). Jego skup funduszy ETF (zagadka doskonałego zachowania indeksu Nikkei wyjaśniona) doprowadził do tego, że BoJ stał się największym inwestorem w Japonii. Posiada akcje o wartości ponad 45 bilionów jenów. Kolejne signum temporis.

Podobnie jak w piątek zachował się rynek akcji w poniedziałek. Co prawda indeks S&P 500 kosmetycznie spadł, ale NASDAQ zyskał blisko pół procent i ustanowił nowy rekord. Kilka miesięcy wcześniej informacja o tym, że Kalifornia wprowadza częściowy lockdown, a liczba zakażeń w USA jest rekordowa, uderzyłaby w nastroje inwestorów. Tym razem po prostu pomogła indeksowi NASDAQ (bo w pandemii zyskują spółki z tego indeksu). Znowu działało „im gorzej, tym lepiej”.

Nawet planowane obłożenie kolejnych Chińczyków sankcjami przez administrację USA niespecjalnie zepsuło nastroje. Zapewne jednak było jakimś pretekstem do niewielkiego spadku indeksów na giełdach europejskich.

Dopiero środa przyniosła przełom. Wtedy to największe spółki z indeksu NASDAQ (te z sektora FAANG) zaczęły mocno tracić, co przeceniło NASDAQ o dwa procent, a S&P 500 o 0,8%. Powodem było chwilowe zacięcie się mechanizmu prowadzącego do nowego pakietu pomocowego w Kongresie oraz możliwe rozbicie Facebooka na skutek procesu antytrustowego – wyłączenie WhatsApp i Instagram). Nie wykluczam też, że do pogorszenia nastrojów przyczyniła się polityka (o tym w końcowej części tekstu).

W Polsce sytuacja zaczęła się już wyraźnie klarować (jeśli chodzi o rynek akcji). WIG20 zyskał w piątek trzy procent potwierdzając wybicie z obowiązującego od czerwca kanału trendu bocznego. Ewidentnie działa to, że na rynki akcji (a szczególnie na rynki rozwijające się) napływają potężne kapitały, o czym zresztą pisałem w poprzednich tygodniach.

Nawet w poniedziałek, kiedy indeksy europejskie nieco straciły u nas WIG20 zyskał 0,56% mimo tego, że akcje CD Projekt straciły cztery procent. Podobnie było we wtorek – znowu akcje CD Projekt taniały (realizacja zysków wynikających z polowania na grę CYBERPUNK 2077 i kwestia wielu poprawek, które należy natychmiast do niej wprowadzić), a WIG20 zyskał.

W obu tych dniach zyski zostały wypracowane w ostatniej godzinie, co wyglądało nieco podejrzanie – na przykład na podciąganie indeksu przed przyszłotygodniowym wygasaniem kontraktów na WIG20. Nawiasem mówiąc wpływ dużej wagi akcji CD Projekt na indeks WIG20 widać było wtedy, kiedy w poniedziałek indeks ze sporego wzrostu zanotował spadek o około jeden procent wtedy, kiedy na akcjach CD Projektu zrealizował się flash crash sprowadzający przez chwilę cenę akcji z 464 na 401 zł.

W środę wyglądało to już dużo poważniej, bo WIG20 zyskiwał już dobrze ponad dwa procent, ale w drugiej połowie dnia zredukował zwyżkę o około 50%. Powodem były pojawiające się wątpliwości odnośnie umowy o Brexicie. O tym poniżej.

Można nieco się dziwić tym, że rynek nie wyceniał ryzyka zapowiadanego przez Polskę i Węgry weta do budżetu UE na lata 2021 – 2027 i Funduszu Odbudowy (FO), ale to jedynie pokazuje, że olbrzymia większość inwestorów nie wierzyła w weto. A nawet, jeśli weto zostałoby złożone to wszyscy wiedzieli, że na szczycie 10-11.12 się nie skończy, a negocjacje będą kontynuowane na początku 2021 roku.

Wielu analityków zwracało uwagę na piątkowy skok rentowności polskich obligacji – twierdzono, że to właśnie jest oznaka rynkowego niepokoju. Być może, ale po pierwsze potem rentowności spadały, a po drugie szybciej powinien był zareagować rynek walutowy, a tam trwało po prostu wyczekiwanie.

We wtorek, kiedy czekano na wizytę premiera Orbana w Warszawie i na reakcję rządów Polski i Węgier na nową propozycję prezydencji niemieckiej, złoty szybko zyskiwał, a rentowność obligacji osuwała się. Podobnie wyglądała sytuacja w środę i czwartek.

W czwartek właśnie, na szczycie UE okazało się, że mimo pewnego oporu Holandii, która chciała kilka spraw doprecyzować, została przyjęta swoista instrukcja do rozporządzenia „pieniądze za praworządność”. Weto nie zostało przez Polskę i Węgry złożone, a plusem jest to, że Polska dostanie setki miliardów złotych z budżetu i Funduszu Odbudowy. Pomoże to złotemu, akcjom polskim i rządzącym.

Uważam, że de facto rządy Polski i Węgier wygrały, bo rozporządzenie będzie obowiązywało, ale będzie bezzębne i przesunięte o dwa lata z powodu czekania na wyrok TSUE. Inaczej mówiąc, według mnie, rozporządzenie być może będzie gryźć za 2 lata, ale gryźć będzie przez kaganiec. O te dwa lata chodziło Victorowi Orbanowi (wybory na Węgrzech).

Gracze czekali też na umowę w sprawie Brexitu. Prawie każdego dnia pojawiały się groźne zapowiedzi o ostatnich godzinach na porozumienie, ale znowu prawie wszyscy zakładali, że jak zwykle w ostatniej chwili dojdzie do porozumienia. Zbyt wiele straciliby posiadacze kapitałów w UE i w Wlk. Brytanii, gdyby do niego nie doszło. Teraz mówi się o niedzieli 13.12 jako o terminie ostatecznym.

W środę zapowiedź kolacji szefowej Komisji Europejskiej Ursuli van der Leyen z premierem Borisem Johnsonem (zakończyła się bez porozumienia) oraz sygnały z Polski i Węgier mówiące o możliwości kompromisu w sprawie budżetu i Funduszu Odbudowy od rana nieco pomagały posiadaczom akcji na europejskich rynkach, ale w końcu dnia wątpliwości przeważyły i zmiany indeksów były nieznaczne.

Kurs EUR/USD na przełomie tygodni czekał również na wynik posiedzenia ECB (czwartek 10.12). Twierdzono, że Christine Lagarde, szefowa ECB, będzie chciała zakończyć rok mocnym akcentem i bank dodatkowo zmiękczy swoją politykę monetarną (co na chwilę euro by zaszkodziło). Okazało się, że tak jak oczekiwano bank nie zmienił poziomu stóp procentowych, zwiększył sumę aktywów, które skupuje z rynku o 500 mld euro do marca 2022 roku. Nadal będzie kupował aktywa za 20 mld euro miesięcznie. Uważa, że sytuacja gospodarcza jest niepewna i przygląda się rynkowi walutowemu.

Szczególnie to ostatnie było istotne, bo sygnalizowało, że bankowi nie podoba się siła euro. Tyle tylko, że kurs EUR/USD nie zareagował i nadal rósł. Po publikacji tygodniowych danych z amerykańskiego rynku pracy (znaczny wzrost liczby nowych wniosków o zasiłek dla bezrobotnych) ruszył jeszcze szybciej na północ, co prowadziło do wzrostu cen surowców.

Czekanie na decyzje w sprawie Brexitu i na wynik szczytu UE niespecjalnie podobało się w Europie, więc indeksy zakończyły tam dzień praktycznie neutralnie, a w Polsce WIG20 nawet nieco stracił. Wzrost kursu EUR/USD nadal pomagał jednak złotemu. W USA indeksy przez całą sesje trzymały się blisko poziomu neutralnego. Pomagało bykom to, że Nancy Pelosi (spiker Izby Reprezentantów) oświadczyła, że doszło do dużego postępu w sprawie pakietu pomocowego. Nic sensownego z tego nie wynikło. Indeks NASDAQ zyskał 0,5% (odbicie po przecenie), a S&P 500 zakończył sesję neutralnie.

Popatrzmy teraz na sytuację rynkową widoczną na wykresach. NASDAQ ustanowił nowy rekord, ale w środę stracił dwa procent. Teraz wsparcie jest na 11.596 pkt., a opór na 12.607 pkt. S&P 500 też powrócił nad średnią 50. sesyjną i ustanowił nowy rekord i też w środę zawrócił, ale spadek był bardzo ograniczony. Teraz wsparcie jest na 3.510 pkt., a słaby opór na 3.706 pkt.

Indeks XETRA DAX już wcześniej anulował z impetem formację RGR, która zapowiadała dalsze spadki. Anulowanie formacji RGR jest według analizy technicznej mocnym sygnałem kupna. Na razie trwa konsolidacja przed dalszym ruchem. Opór na 13.478 pkt.

Na rynku 10. letnich obligacji USA rentowność po piątkowym skoku nadal kręciła się wokół linii szyi ewentualnego podwójnego dna. Na razie rynek się nie zdecydował, ale według mnie wzrost rentowności w nieodległym terminie jest pewny. Byłby większy, gdyby pakiet pomocowy dla gospodarki USA opiewał na wyższą kwotę.

Na rynku ropy cena baryłki WTI do środy konsolidowała się. Decyzje OPEC, mówiące o stopniowym zmniejszaniu skali cięć w wydobyciu, niewiele na rynku zmieniły, bo jednocześnie postanowiono, że ci, którzy oszukiwali i wydobywali więcej ropy zaczną wyrównywać poziomy z innymi producentami mocniej zmniejszając wydobycie. Dzięki temu praktycznie ilość ropy na rynkach długo się jeszcze nie zwiększy. Wydawało się, że duży wzrost zapasów ropy w USA doprowadzi do korekty, ale tak się nie stało. W czwartek cena nagle po 15:30 skoczyła o ponad 3,5 punktu procentowego i zakończyła dzień ponad trzyprocentową zwyżką. Nie znalazłem w agencjach powodu tak dziwnego zachowania. Z pewnością pomagało osłabienie dolara, ale z tego powodu zwyżka nie mogła być tak duża. Wsparcie jest w okolicach 43,50 USD. Opór to 48,50 USD.

Na rynku złota rysuje się duża flaga, która często poprzedza dalszą zwyżkę, ale będzie ona bardzo utrudniona, jeśli szybko nie pojawi się wyższa inflacja. Wzrost ceny złota w ostatnich dniach wynikał z oczekiwania na dalsze osłabienie dolara na skutek przyjęcia pakietu pomocowego przez Kongres USA, ale rozpoczęta w środę spora korekta zahamowała ten rajd.

Nadal zwraca uwagę formacja krzyża śmierci, czyli przecięcie od góry średniej 100. sesyjnej przez 50. sesyjną. Słabe wsparcie jest na 1.767 USD, a mocne wsparcie jest w okolicach 1.730 USD (38,2% zniesienia hossy). Opór jest w okolicach 1.895 USD. Górne ograniczenie kanału trendu spadkowego jest w okolicach 1.913 USD i dopiero jego pokonanie dawałoby sygnał kupna.

Na rynku miedzi trwa trend wzrostowy, wręcz hossa. Kontrakty na miedź mają opór na poziomie 359 centów (opór z 2013 roku), a wsparcie na poziomie 340 centów/funt.

Cena srebra naśladowała cenę złota. Nadal obowiązuje trend wzrostowy, ale też (tak jak na złocie) trwa korekta ABC. Wsparcie jest w okolicach 21,80 USD, a opór na 25,70 USD.

Na rynku walutowym kurs EUR/USD kontynuowana jest hossa, ale teraz trwa konsolidacja. Mocny opór jest dopiero na poziomie 1,225 USD (poziom z 2018 roku). Wsparcie jest na poziomie 1,1920 USD. Długoterminowy trend jest dla dolara niekorzystny.

W Polsce na rynku walutowym nadal trwa trend spadkowy i nie ma sygnału do jego zmian. EUR/PLN ma wsparcie w okolicach 4,3700 PLN, a słaby opór w okolicach 4,4940 PLN. CHF/PLN ma wsparcie w okolicach 4.0450 PLN, a opór na 4,1650 PLN. Kurs USD/PLN ma wsparcie na poziomie 3,6380 PLN, a opór na 3,7900 PLN.

Na GPW indeks WIG20 wybił się z kanału (1.740 – 1.850 pkt.), który opuścił we wrześniu, co jest sygnałem kupna z zakresem zwyżki przynajmniej do 2.130 pkt. Wsparcie na WIG20 jest na 1.864 pkt., a opór na 2.130 pkt. Podobnie zachowuje się mWIG40 i sWIG80.

Kolejny tydzień rozpocznie się od wielkiego wydarzenia w USA. Zbierze się bowiem Kolegium Elektorskie, które ma za zadanie wybranie prezydenta USA, którego prezydentura rozpocznie się 20. stycznia 2021 r. W minionych latach to zgromadzenie odbywało się w ciszy, bo wiadomo było, że żadnych niespodzianek nie będzie, ale tym razem jakieś niewielkie, paroprocentowe, ryzyko istnieje, że elektorzy nie posłuchają się wyborców.

We wtorek pojawiła się informacja mówiąca o tym, że Texas zaskarżył do Sądu Najwyższego USA wybory w czterech (tzw. wahających się) stanach: Georgia, Michigan, Pensylwania i Wisconsin. Powodem miało być niewłaściwe liczenie głosów. Dla chętnych tutaj szczegóły: https://tiny.pl/76hf7. Potem do Teksasu dołączyło się kolejnych 17 stanów (https://tiny.pl/76m34).

Prawnicy w olbrzymiej większości są oburzeni i twierdzą, że to jest kompletnie niepoważny wniosek, ale w Sądzie Najwyższym sześciu na dziewięciu sędziów wybranych jest przez Republikanów, więc jakiś, raczej mały, znak zapytania ten wniosek Teksasu postawił. Faktem jest, że gdyby Sąd Najwyższy zakwestionował wyniki wyborów to skandal byłby przeogromny, ale nie takie skandale USA już widziały – na przykład kilka razy prezydentem zostawała osoba, która wygrała wybory powszechne – tak jak Donald Trump).

Wydawało się, że najpewniej jednak przez Kolegium Elektorskie wybrany zostanie po prostu ten, który wybory wygrał, czyli Joe Biden i prezydent Andrzej Duda wreszcie złoży mu życzenia, a temat zniknie z czołówek agencji informacyjnych. Jednak część Republikanów nadal uważa, że wybory były nieuczciwe, Kongres nie chce zatwierdzić wyborów (ma to zrobić do 6 stycznia), a czołowi Republikanie twierdzą, że właśnie do 6. stycznia, a może i do zaprzysiężenia (20. stycznia) nie jest pewne, kto zostanie prezydentem (https://tiny.pl/76ghk). Niewątpliwie jednak orzeczenie Kolegium Elektorskiego odebrałoby paliwo dalszemu negowaniu wygranej Joe Bidena.

Nie piszę nic o pandemii, bo tak jak od pewnego czasu mówiłem nie ma ona już wpływu na zachowanie rynków. Inwestorzy wierzą w szczepionki i nawet to, że alergicy powinni unikać szczepionki Pfizera ze wzglądu na niepożądane odczyny poszczepienne (takie wypadki są w Wlk. Brytanii https://tiny.pl/76gx5 – w tekście mowa o dwóch przypadkach, ale w czwartek doszedł trzeci).

W trakcie tygodnia zobaczymy kilka raportów makro. Na świecie najważniejsze będą wstępne odczyty indeksów PMI dla sektora przemysłowego i usług, publikowane dla grudnia w wielu krajach europejskich i w USA. Poza tym w Stanach zobaczymy, jaka była w listopadzie produkcja przemysłowa i sprzedaż detaliczna. W Polsce zobaczymy ostateczne dane o inflacji CPI i BIEC opublikuje swój Wskaźnik Przyszłej Inflacji (WPI).

Będzie to też tydzień kończący się dniem czterech wiedźm, czyli wygasaniem przeróżnych, kwartalnych instrumentów pochodnych na większości giełd. Na giełdach rozwiniętych doprowadza to po prostu do potężnego wzrostu obrotu w piątek, ale w Polsce często jest to tydzień stracony dla inwestorów nieoperujących kontraktami na WIG20. Bardzo często rynek po prostu czeka na piątek i dopiero następny tydzień jest już normalnym handlem.

Problem w tym, że następny tydzień ma już tylko trzy giełdowe dni (w Wigilię GPW nie pracuje, a w USA jest pół sesji), więc być może nadchodzący tydzień nie będzie taki spokojny. Podsumowując: bańka na rynku akcji nadal puchnie i nic nie wskazuje na to, żeby przed końcem roku pękła.

Autorem tekstu dla iWealth jest Piotr Kuczyński, analityk rynków finansowych.

Niniejszy materiał ma wyłącznie charakter promocyjny i nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usługi.

Piotr Kuczyński dla iWealth