Tezy na drugi i kolejne kwartały 2023.

Pod koniec marca br. odbył się Komitet Inwestycyjny iWealth, na którym zrewidowaliśmy nasze tezy inwestycyjne, odnośnie poszczególnych klas aktywów. Bezsprzecznie, najważniejszym wydarzeniem minionego kwartału był kryzys bankowy, który rozpoczął się w jednym z niewiele znaczących, regionalnych banków amerykańskich (Silicon Valley Bank), a skutkował przejęciem jednego z największych banków europejskich, Credit Suisse.

Na dziś sytuacja wydaje się być opanowana, ale kryzys bankowy pozostawił po sobie trwały ślad w postaci bardzo mocno zmienionych oczekiwań co do kształtowania się przyszłej ścieżki stóp procentowych w USA. Rentowności amerykańskich obligacji 2-letnich spadły z ponad 5% na początku marca br. – do 3,76% na czas pisania komentarza. Podobnie, spadek odnotowały rentowności obligacji 10-letnich w USA (z ponad 4% na 3,29% obecnie). Co ciekawe, pomimo, iż kryzys wydaje się zażegnany, rentowności pozostały na obniżonych poziomach. Rynek spodziewa się obecnie, że Fed będzie musiał rozpocząć obniżki stóp procentowych już w drugiej połowie roku, podczas, gdy jeszcze na początku marca, była wyceniana – co najwyżej – jedna podwyżka, na koniec tego roku.

Naszym zdaniem, tak diametralna zmiana oczekiwań rynkowych, odnośnie amerykańskich stóp procentowych, będzie mieć wpływ na zachowanie wielu innych aktywów w dalszej części roku:

- Przede wszystkim, spodziewamy się dalszego osłabiania dolara amerykańskiego.

- Słaby USD będzie wpływać na pozytywne zachowanie surowców, a zwłaszcza metali szlachetnych. Już w ostatnich dniach złoto zbliżyło się do swoich historycznych maksimów i spodziewamy się, że – tym razem – uda mu się te – pokonać.

- Surowce przemysłowe i energetyczne mogą, naszym zdaniem, przejść w najbliższych miesiącach z trendu spadkowego w trend boczny. Obniżenie produkcji ropy przez kraje OPEC potwierdza, że limit 60 USD za baryłkę ropy naftowej jest dla nich dolną granicą akceptowalnych cen.

- Niższe stopy procentowe w USA oznaczają, że znacznie lepiej powinny zacząć się zachowywać amerykańskie spółki typu growth względem, święcących do niedawna triumfy, spółek typu value.

- Ostatecznie, znacznie lepiej powinny zacząć się zachowywać mocno niedoceniane w ciągu poprzedniej hossy, rynki wschodzące. Obecne, niskie wyceny i trwały trend osłabiania dolara będą, naszym zdaniem, sprzyjać rynkom wschodzącym, w kolejnej hossie. Mamy tu na myśli głównie rynki azjatyckie, z których – w ogromnej większości – składają się podstawowe indeksy typu Emerging Markets Equity.

- Spodziewamy się też dobrego zachowania polskich indeksów rynków akcji w pozostałej części roku, a zwłaszcza spółek mniejszych i średnich, choć sektor bankowy też może zaskoczyć pozytywnie. Na tle i tak relatywnie tanich rynków wschodzących, GPW wciąż wyróżnia się jednymi z najniższych wskaźników wycen.

- Spodziewamy się również kontynuacji trendu spadających rentowości polskich obligacji długoterminowych, a co za tym idzie, wzrostu wycen funduszy obligacyjnych o długim czasie trwania (duration). Spadające ceny energii i wysoki efekt bazy pozwolą uznać inflację za opanowaną w kolejnych kwartałach.

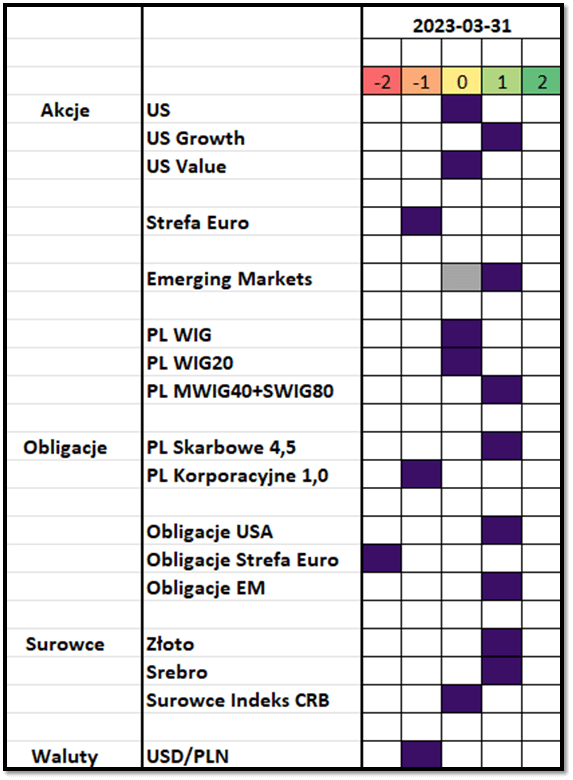

Poniżej przedstawiamy nasze poglądy inwestycyjne na poszczególne klasy aktywów, a po szczegóły zapraszamy do naszych wealth managerów.

Tezy inwestycyjne iWealth na IIQ2023.

Autor: Jacek Maleszewski, CFA, Dyrektor Zespołu Doradztwa, iWealth

Złoto w okolicy rekordu wszech czasów.

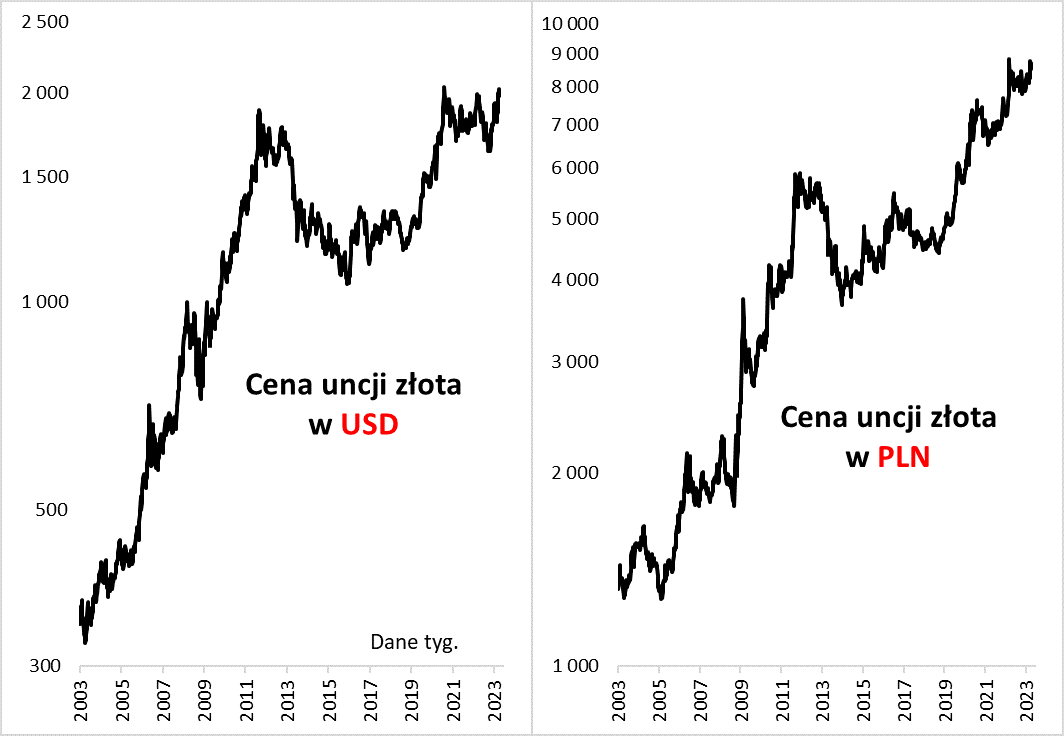

Jedną z kwestii rzucających się w oczy w ostatnim czasie na rynkach, jest wspinaczka cen złota na rekordowe poziomy. Notowania szlachetnego metalu wyrażone w dolarze zawędrowały powyżej 2000 USD za uncję, ocierając się o szczyty z sierpnia 2020, zaś złoto wyrażone w PLN zbliżyło się do rekordu z marca 2022, który ustanowiło tuż po rozpoczęciu rosyjskiej napaści na Ukrainę.

Powrót w okolice rekordów wszech czasów przypomina, że na długą metę złoto – obok jakościowych akcji i obligacji – jak najbardziej warto mieć w długoterminowym portfelu inwestycyjnym. Przykładowo w ostatnich dwudziestu latach szlachetny metal był jedną z lepszych lokat z punktu widzenia polskiego inwestora, przynosząc stopę zwrotu na poziomie 10 proc. średnio w skali roku (w przeliczeniu na PLN – prawa część wykresu).

A jak obecnie wyglądają perspektywy? To czego najbardziej złoto nie lubi, to rosnące rentowności obligacji skarbowych (które traktowane bywają jako główny konkurent dla szlachetnego metalu). Z taką sytuacją mieliśmy do czynienia przez większość ubiegłego roku – i trzeba przyznać, że złoto zadziwiająco dobrze zniosło gwałtowny wzrost realnych rentowności obligacji. Tymczasem obecnie rentowności obligacji w USA już zaczynają coraz bardziej kierować się w dół (rentowność benchmarkowych papierów 10-letnich jest w okolicy 7-miesięcznego minimum), co ewidentnie pomaga złotu.

Szlachetny metal zyskał też na ostatnich zawirowaniach związanych z kłopotami wybranych banków komercyjnych w USA, bo skok sumy bilansowej Fedu o prawie 400 mld USD w ciągu dwóch tygodni, choć na razie tylko tymczasowy, dał przedsmak przyszłego powrotu do „ilościowego luzowania” w razie nadejścia recesji. A przecież złoto jest traktowane jako tradycyjna alternatywa dla fiducjarnego pieniądza, masowo „produkowanego” przez banki centralne.

A skoro o bankach centralnych mowa, to wiele z nich albo już posiada pokaźne rezerwy złota (na topie są USA, Niemcy, Włochy, Francja), albo stopniowo je powiększa. World Gold Council podała ostatnio, że luty był jedenastym z rzędu miesiącem zakupów netto tego metalu przez banki centralne. Najbardziej aktywne są banki z krajów rozwijających się, takie jak Chiny czy Turcja. Nie bez znaczenia jest z pewnością chęć większego uniezależnienia rezerw od dolara.

Reasumując, powrót notowań złota w okolice rekordów przypomina, że na długą metę jest to jedna z lepszych inwestycji, a zdarzające się okresowo przeceny stanowią okazje do dokupywania szlachetnego metalu.

Autor: Tomasz Hońdo, CFA, Starszy Ekonomista Quercus TFI, Redaktor Qnews.pl

Giełda ignoruje złe wieści.

Miniony kwartał potwierdza, iż nasze pozytywne nastawienie do rynku przynosi pożądane rezultaty. Najważniejszymi wydarzeniami marca były zawirowania w bankach amerykańskich i europejskich. Upadek SVB i Credit Suisse oraz to, jak giełdy zareagowały na tę sytuację napawa optymizmem i zachęca do akumulowania akcji. W marcu sWIG80 i mWIG40 odnotowały wzrosty, a spadł jedynie WIG20, który ma w swoim składzie duży udział banków. Główne indeksy światowe również praktycznie nie zareagowały na wstrząsy bankowe.

Za to głośno się zrobiło o „nadchodzącej katastrofie giełdowej” w mediach. Niektórzy wieszczyli, że będzie to „powtórka z 2008 roku”. Na ten moment nic podobnego nie ma miejsca. Przypuszczamy, że taki scenariusz nie nastąpi. To by było zbyt proste, żeby następujące kryzysy po sobie były podobne do siebie. Nasze doświadczenie podpowiada, że za każdym razem musi być „inaczej i trudniej”. Jeżeli pamiętacie Państwo naszą prezentację i slajd (z 2016 roku) o tym „z czego buduję portfel w długim terminie”, jest tam fragment, że po 2020 roku nastąpi systematyczna erozja wartości/zaufania do gotówki. Właśnie to przeżywamy. Inflacja na poziomie 18% oraz oprocentowanie depozytów na poziomie 7% doskonale wpisuje się w nasz scenariusz. Próby nadmiernego podwyższania stóp procentowych będą prowadzić do wstrząsów bankowych lub niewypłacalności państw. Zatem zakładamy, że taki stan, kiedy rynek długu przynosi straty w ujęciu realnym jest czymś pożądanym. Pamiętajmy, że straty na depozytach są jak „przebaczanie sobie części długów” i powoli prowadzą do delewarowania gospodarki i rządów. W takim środowisku preferujemy akcje.

Warto podkreślić, że akcje średniej wielkości spółek są wyceniane tak tanio, że od kilku kwartałów nie było żadnej nowej publicznej oferty na rynku podstawowym. Przy obecnym poziomie cen częstym zjawiskiem jest wykupywanie całych przedsiębiorstw z giełdy i ich delisting. To między innymi z tego powodu nie jest łatwo „wcisnąć” ceny polskich średniaków niżej, natomiast łatwo o wzrosty. Na początku 2019 roku odważnie napisaliśmy, że nastawiamy się na kupowanie spółek sWIG-owych (4 luty 2019). Od tego czasu indeks sWIG80 urósł o 80%, a i tak wydaje się być bardzo tanio wyceniany.

Oczekujemy, że dalsze wzrosty przyniosą wkrótce nowy historyczny szczyt tego indeksu. sWIG80 postrzegamy jako najważniejszy indeks polskiej giełdy, który oddaje najlepiej co się dzieje w gospodarce i wśród polskich inwestorów. Natomiast WIG20 postrzegamy jako indeks w znacznym stopniu zależny od inwestorów zagranicznych i mocno upolityczniony ze względu na wpływ Skarbu Państwa. Wzrosty na indeksie sWIG80 przebiegają w bardzo spokojnej atmosferze, bez hurra-optymizmu, bez dużej zmienności. Jest to wymarzone środowisko do budowania portfela w oparciu o dobrze zarządzane polskie przedsiębiorstwa.

Autor: Konrad Łapiński, Pomysłodawca i Zarządzający, Funduszem Total FIZ

Z okazji nadchodzących Świąt Wielkiej Nocy przesyłamy najserdeczniejsze życzenia zdrowia, spokoju i radości. Życzymy Państwu, aby ten czas był pełen wiosennego optymizmu, szczęścia i wspaniałych spotkań w gronie rodziny i przyjaciół. 🐰🌷🥚

Niniejszy materiał – iWealth News – nie stanowi doradztwa inwestycyjnego ani rekomendacji inwestycyjnej i ma wyłącznie charakter informacyjny oraz promocyjny, a także nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Spółka ani Towarzystwa, których materiały są publikowane nie ponoszą odpowiedzialności za decyzje podjęte w oparciu o informacje uzyskane w wyniku korzystania z niniejszego materiału. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usług.

Nr 14/2023