Pierwsze pięć miesięcy roku na GPW najsłabsze w historii, a na Wall Street – od …pół wieku.

Burzliwy na rynkach finansowych maj już za nami. Chociaż w jego trakcie amerykański indeks S&P 500 zdołał, jak na razie skutecznie, obronić się przed przekroczeniem umownej granicy bessy (20 proc. spadku od szczytu z początku stycznia) – co można traktować jako iskierkę nadziei dla inwestorów – to jednak bilans całych pierwszych pięciu miesięcy roku wypada wyjątkowo słabo. S&P 500 skończył maj na poziomie o 13,3 proc. niższym niż na początku roku. Poszukiwania równie nieudanych pierwszych pięciu miesięcy roku zaprowadziły nas aż do …1970 roku, kiedy to obecny główny benchmark Wall Street był w tym punkcie roku na prawie 17-proc. minusie (potem w czerwcu stracił kolejne 5 proc.).

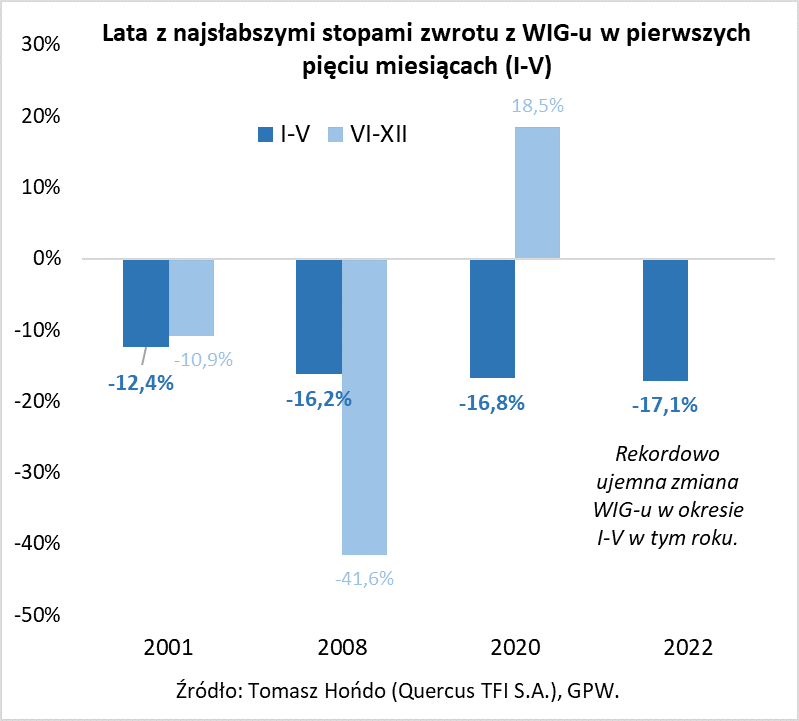

Z kolei, w dużo krótszej historii polskiego rynku akcji, tak słabych pierwszych pięciu miesięcy roku (-17,1 proc.) Warszawski Indeks Giełdowy nie odnotował jeszcze …nigdy (patrz wykres). Blisko tego wyniku był jedynie w 2020 roku, po wybuchu pandemii (wtedy bessa już się skończyła – to najbardziej optymistyczny wariant), w 2008 (wtedy bessa dopiero się rozkręcała) i w 2001 (bessa miała jeszcze potrwać).

Co dalej? Najsłabsze od ponad pół wieku pierwsze pięć miesięcy roku pokazuje, z jak ciężko strawną mieszanką mają do czynienia inwestorzy. Z jednej strony mamy kolejne sygnały nadciągającego spowolnienia gospodarczego – przykładowo polski PMI zanurkował do poziomu niewidzianego od prawie dwóch lat (48,5 pkt.).

Z drugiej strony banki centralne zmierzają ku coraz bardziej jastrzębiej polityce monetarnej, bo priorytetem pozostaje walka z inflacją, która w Polsce sięgnęła już 13,9 proc. rok do roku (dane wstępne), a w USA i strefie euro przekracza 8 proc. Chociaż ekonomiści mówią już o możliwym szczycie inflacji na horyzoncie (wcześniej w USA, nieco później u nas), to jednak w tych samych prognozach trudno dopatrzyć się scenariusza szybkiego jej obniżenia się do akceptowalnych poziomów.

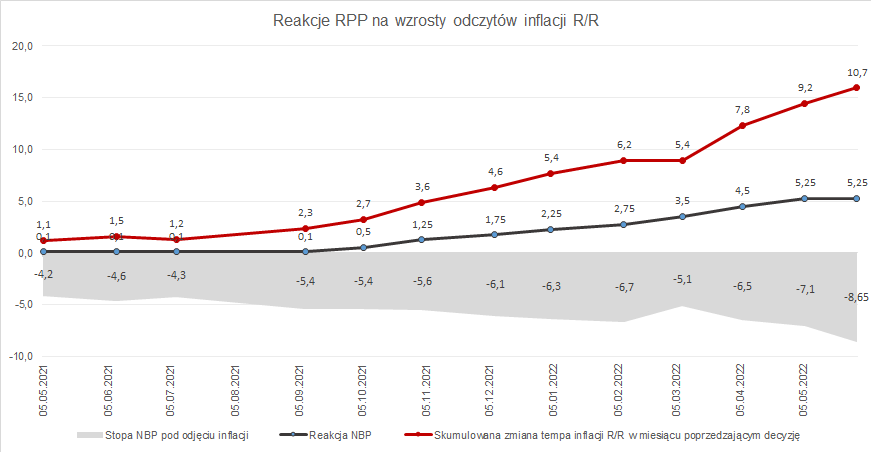

Nic zatem dziwnego, że na zbliżającym się czerwcowym posiedzeniu rodzima Rada Polityki Pieniężnej zapewne już po raz dziewiąty, w cyklu rozpoczętym w październiku ub.r., podniesie stopy procentowe (być może nawet do 6 proc.). To oznacza, że zostanie pobity dotychczasowy rekord liczby podwyżek z …2008 roku.

Z kolei za oceanem w czerwcu rozpoczyna się redukcja bilansu Fedu, który wcześniej na skutek pandemicznego QE spuchł do blisko 9 bilionów dolarów. „Drenaż” płynności z systemu finansowego jest tym elementem, który zdecydowanie odróżnia obecny rok od wspomnianego, najbardziej optymistycznego przypadku z 2020.

Reasumując, czy wyjątkowo słabe pierwsze pięć miesięcy roku na giełdach to równie wyjątkowa okazja do zakupów? Historia niekoniecznie skłania do tak optymistycznej konkluzji na tym etapie, szczególnie że do pozytywnego przełomu brakuje ciągle jednego kluczowego elementu – „gołębiego” zwrotu w polityce banków centralnych.

Autor: Tomasz Hońdo, Starszy Ekonomista Quercus TFI, Redaktor Qnews.pl

Recesja bez recesji?

Dla lepszego zrozumienia obecnej sytuacji, naszą analizę należy zacząć od pandemii, której konsekwencje gospodarcze odczuwamy do dziś. Reakcją banków centralnych na wybuch pandemii było synchroniczne obniżenie stóp procentowych do rekordowo niskich poziomów, w wielu przypadkach bliskich zera. Jednak pandemia dla gospodarki miała dwojakie skutki. Skutkiem numer jeden był strach konsumentów i ich wstrzymanie się z wydatkami, który później okazał się zjawiskiem przejściowym. Skutkiem numer dwa okazało się przerwanie łańcuchów dostaw wielu produktów w globalnej gospodarce. Dziś możemy powiedzieć, że drugi skutek prawdopodobnie nie został wystarczająco doceniony przez bankierów centralnych skupionych na skutku numer jeden. Po początkowym szoku, zamknięci w domach konsumenci zaczęli wydawać otrzymane, świeżo wydrukowane, pieniądze, modernizując swoje domy i sprzęty, gdy tymczasem podaż wielu produktów została wstrzymana. Ceny musiały pójść w górę.

Bankierzy centralni, nawet jeśli mieli rację powtarzając, że inflacja jest przejściowa, bo wynika z braków podażowych, musieli w końcu zacząć podnosić stopy procentowe, bo wiedzieli już, że uporczywość inflacji zacznie powodować tzw. efekty drugiej rundy. Wzmacniającym ten stan rzeczy kolejnym szokiem podażowym, tym razem w przypadku cen nośników energii, stała się wojna.

Mamy więc obecnie do czynienia z sytuacją, gdzie rosnąca inflacja nie jest spowodowana przegrzewającą się globalną gospodarką i brakiem dostępnych mocy produkcyjnych, jak w standardowym cyklu (czyli nadmiarem popytu). Obecna inflacja wynika z istotnych braków podaży w przypadku niektórych dóbr. Banki centralne nie mają jednak narzędzi w swoim arsenale, żeby zachęcić przedsiębiorców do większej produkcji brakujących dóbr. Z czasem dokonuje tego sam rynek. Jedynym dostępnym narzędziem dla bankierów centralnych w tej sytuacji jest ograniczanie globalnego popytu, poprzez zacieśnianie dostępności pieniądza. To prosta droga do spowolnienia gospodarczego, które w przypadku przegrzania gospodarki byłoby pożądane, ale w bieżącej sytuacji niekoniecznie jest potrzebne, a właściwie jest złem koniecznym.

Przechodząc na nasze podwórko, w Polsce jesteśmy właśnie świadkami najbardziej gwałtownego zacieśniania polityki monetarnej w historii naszego kapitalizmu. Jest już oczywiste, że taka skala zacieśniania polityki pieniężnej będzie miała wpływ na tempo wzrostu polskiego PKB, a co za tym idzie, również na tempo wzrostu inflacji.

Analitycy niektórych banków już dziś prognozują spadek tempa wzrostu polskiego PKB z 8,1% rdr w I kwartale, w okolice 1% w IV kwartale tego roku. To oznacza, że wejdziemy najprawdopodobniej w techniczną recesję, czyli będziemy mieli w tym roku dwa kolejne kwartały ze spadającym PKB. Pomimo to wzrost PKB za cały rok 2022 może być jednak dodatni.

Czy taka recesja bez recesji musi mieć destrukcyjny wpływ na naszą mocno poturbowaną już giełdę?

Naszym zdaniem niekoniecznie. W przypadku Polski, obecny wzrost gospodarczy jest bardzo wysoki. Jeśli spowolnienie zakończy się tylko na dwóch spadkowych kwartałach, ze stygnącym rynkiem pracy, ale bez istotnego wzrostu bezrobocia, to mogłoby ono zostać pozytywnie odebrane przez inwestorów, bo oznaczałoby okiełznanie inflacji. Aby bezpiecznie przejść po tym cienkim lodzie, Rada Polityki Pieniężnej musi już dziś wykazać się dużą wrażliwością, żeby nie przegapić szczytu inflacyjnego, by odpowiednio wcześniej zwolnić z podwyżkami stóp. Patrząc jednak na dotychczasowe „sukcesy” RPP, należy być umiarkowanym optymistą w tej kwestii.

Autor: Grzegorz Chłopek, Dyrektor Zarządzający, iWealth oraz Jacek Maleszewski, Dyrektor Zespołu Doradztwa, iWealth

Czy zagranica zwęszyła już okazję na polskich obligacjach?

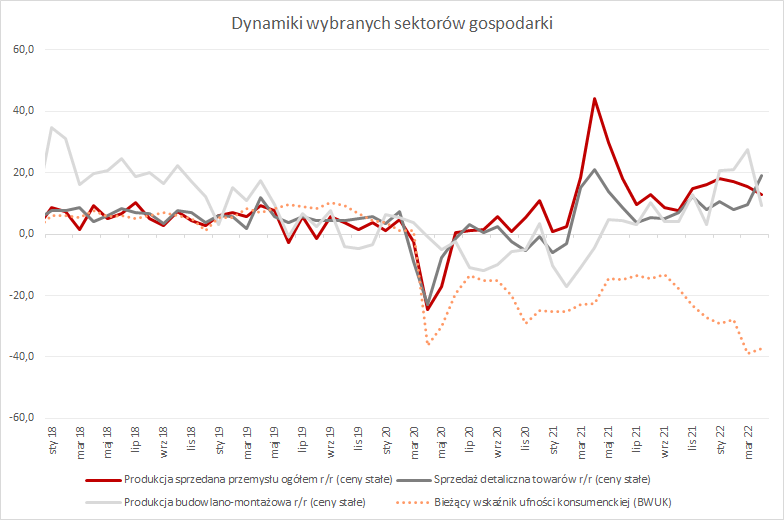

Spływające dane z polskiej gospodarki są dobre jak na bieżące otoczenie gospodarczo geopolityczne (Wykres 1). Dobre, w środowisku utrzymujących się problemów z podażą produktów przemysłowych (lock down w Chinach, problemy z transportem morskim) oraz utrzymujących się lub w niektórych przypadkach rosnących cen surowców (ropa naftowa) oznacza niestety pożywkę dla inflacji kosztowej.

Wcześniejsze wysokie odczyty wskaźnika cen produkcji sprzedanej przemysłu (+23,3% r/r) oraz dzisiejszy szybki szacunek wskaźnika cen towarów i usług konsumpcyjnych w maju na poziomie 13,9% r/r (oczekiwania na poziomie 13,6%, prognoza Generali Investments TFI 14,0%) oraz 1,7% m/m potwierdzają powyższy wniosek i wskazują na utrzymującą się presję cenową.

Taka sytuacja sprzyja dalszej gorącej dyskusji dotyczącej działań Rady Polityki Pieniężnej w kontekście marcowej projekcji inflacyjnej oraz projekcji, która ma być opublikowana w lipcu. Przypomnijmy, że ta marcowa zakładała rozpoczęcie hamowania gospodarki w II kwartale 2022 r. i w konsekwencji – w połączeniu z efektem wcześniejszych podwyżek stóp – szczyt tempa inflacji w III kwartale 2022 r. Analizując przebieg dotychczasowych decyzji RPP (Wykres nr 2) widać wyraźnie, że dotychczasowe tempo podwyżek stóp procentowych „nie nadążało” za zmianami tempa inflacji, powodując, że poziom tzw. realnych stóp procentowych miał tendencję do delikatnego spadku, co z kolei (i to nie tylko w Polce) działa jako czynnik stabilizujący ceny aktywów finansowych. Dzisiejszy odczyt tempa inflacji skłaniałby do oczekiwania dość znaczącej (+100 p.b.?) podwyżki na najbliższym posiedzeniu 8 czerwca 2022 r. Przy obecnym poziomie zadłużenia, trudno sobie wyobrazić sytuację, że zacieśnianie polityki pieniężnej przeprowadzane by było w taki sposób aby doprowadzić stopy realne do poziomów w okolicach zera czy też, o zgrozo, do poziomów dodatnich.

RPP, w opinii autora, ma nadzieję na to, że przy niskich i ujemnych realnych stopach procentowych gospodarka zacznie spowalniać, co, przez zahamowanie wzrostu tempa wynagrodzeń, wzrost bezrobocia i słabnący popyt, zacznie uruchamiać siły deflacyjne skutkujące spadkiem tempa inflacji. Do tego oczywiście będą dochodzić efekty bazy przy założeniu słabnącej presji na ceny surowców. Ponadto, podwyższając stopy decydenci żywili przekonanie, że wraz za rosnącym oprocentowaniem depozytów bankowych konsumenci zrezygnują z pewnej części konsumpcji i zaczną więcej oszczędzać (dodatkowe ograniczenie popytu). Tak się jednak nie dzieje ze względu na dużą płynność banków wykreowaną wcześniej silnym pandemicznym impulsem monetarnym. Remedium na tę sytuację mają być konkurencyjne względem depozytów bankowych emisje obligacji skarbowych, które swoją atrakcyjnością mają ściągnąć część oszczędności i wymóc na bankach podwyżki oprocentowania depozytów.

A co z innymi obligacjami? Otóż, wiele wskazuje na to, że cykl gospodarczy wchodzi, na razie powoli, w fazę spowolnienia inflacyjnego, co jest już wyraźnie uwzględnione w cenach i rentownościach obligacji. Obecnie zatem clou polega na tym żeby przewidzieć, kiedy tempo inflacji osiągnie swoje apogeum, gdyż właśnie ten moment modelowo wyznaczy przejście w fazę dezinflacyjnego spowolnienia, które powinno oznaczać hossę na obligacjach. Obligacyjna hossa zatem będzie promować tych, którzy odpowiednio wcześnie uzupełniali swoje portfele o tę klasę aktywów wykorzystując słaby sentyment i atrakcyjne wyceny.

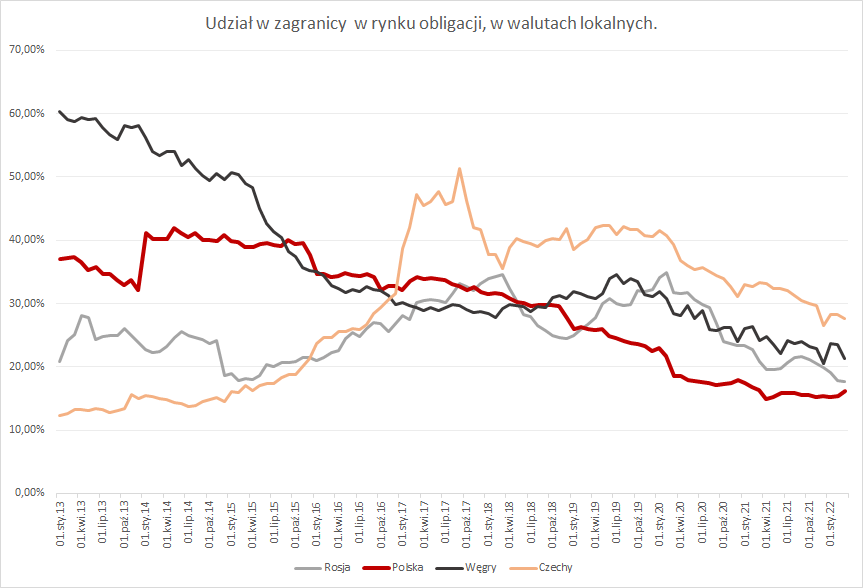

Czy zachowanie kapitału zagranicznego przejawia już pierwsze sygnały optymizmu? Otóż analiza zaangażowania w polski dług skarbowy w walucie lokalnej względem zaangażowania w region CEE wskazuje, że zaangażowanie w Polsce jest niższe niż w obligacje węgierskie, czeskie czy rosyjskie. W przypadku Polski jednak, praktycznie od ponad roku zaangażowanie pozostawało stałe, a dane za kwiecień pokazały wzrost o 80 p.b. (+ 4,7 mld zł), podczas gdy w przypadku wymienionych krajów cały czas się obniżało (Wykres 3). Można zaryzykować stwierdzenie, że w przypadku Polski wykształciła się bardzo niska baza, która w momencie, kiedy inflacyjne kanarki zwiastować będą maksimum inflacji i bliskość końca cyklu podwyżek, zacznie silnie działać na korzyść polskich obligacji.

Idealne wyczucie takiego momentu jest oczywiście utrudnione, jednak warto, aby każdy zainteresowany rynkiem nieustanie zadawał sobie pytanie czy bieżące rentowności, np. 6,5% dla obligacji 10-letnich, są atrakcyjne. Życiowym optymistom pozostaje wierzyć, że szklanka jest pełna i to pełna atrakcyjnych rentowności i niskich cen obligacji, a strategia stopniowego uzupełniania portfeli inwestycyjnych o instrumenty stało kuponowe, prędzej czy później powinna przynieść pożądane efekty.

Autor: Piotr Minkina, Dyrektor ds. Analiz i Strategii Inwestycyjnych, Generali Investments TFI S.A.

Niniejszy materiał nie stanowi doradztwa inwestycyjnego ani rekomendacji inwestycyjnej i ma wyłącznie charakter informacyjny oraz promocyjny, a także nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Spółka ani Towarzystwa, których materiały są publikowane nie ponoszą odpowiedzialności za decyzje podjęte w oparciu o informacje uzyskane w wyniku korzystania z niniejszego materiału. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usług.

Nr 21/2022