Kończyłem poprzedni tygodniowy komentarz w czwartek, kiedy to NASDAQ stracił blisko pięć procent. Interesująca była jednak szczególnie sesja piątkowa. Wtedy to NASDAQ tracił podczas sesji kolejne pięć procent. W tym momencie włączył się większy popyt i straty zostały zredukowane do minus 1,8%. Można więc powiedzieć, że wrzesień, ten statystycznie najgorszy dla giełd miesiąc, rozpoczął się z przytupem.

Zadziałały w piątek dwa mechanizmy (w poniedziałek nie było sesji, bo w USA było święto Dnia Pracy). Po pierwsze od wielu lat utrwalony odruch, który zmusza do kupowania przecen. Po drugie to, że NASDAQ tracąc w sumie podczas dwóch sesji blisko 10% wypełnił zakres spadku, który Wall Street uznaje za normalną korektę w trendzie wzrostowym. Oczywiście jest to bardzo umowna miara, ale działa. Dlatego też w poniedziałek indeksy na głównych giełdach europejskich zyskały po około dwa procent i nawet WIG20 zyskał (ale tylko 0,8%). Wiadomo było, że w tym tygodniu rozstrzygnie się, czy rzeczywiście korekta ma się ku końcowi.

Wtorkowe nastroje były jednak od rana bardzo słabe. Na scenę znowu wszedł Brexit, a konkretnie umowa Wlk. Brytanii z UE. Wydaje się, że prawie niemożliwe jest jej zawarcie do końca roku, co skutkowałoby ekwiwalentem twardego Brexitu. Boris Johnson zapowiedział nawet, że jeśli do połowy października warunki umowy nie zostaną ustalone to umowy nie będzie. Znowu mamy grę pn. chicken game. Rynki reagowały też na wypowiedzi prezydenta Trumpa w sprawie stosunków z Chinami (o tym więcej niżej).

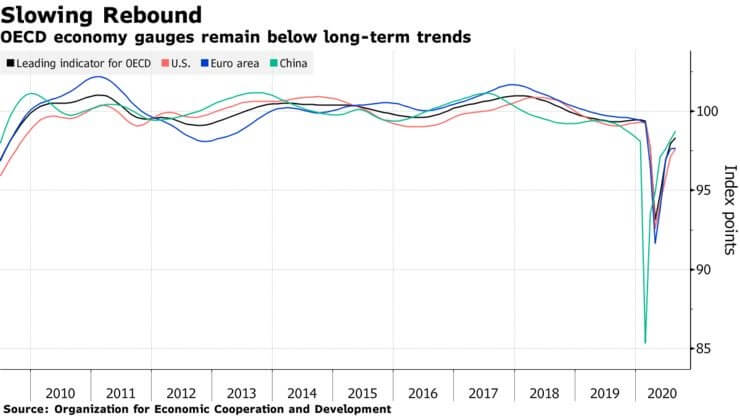

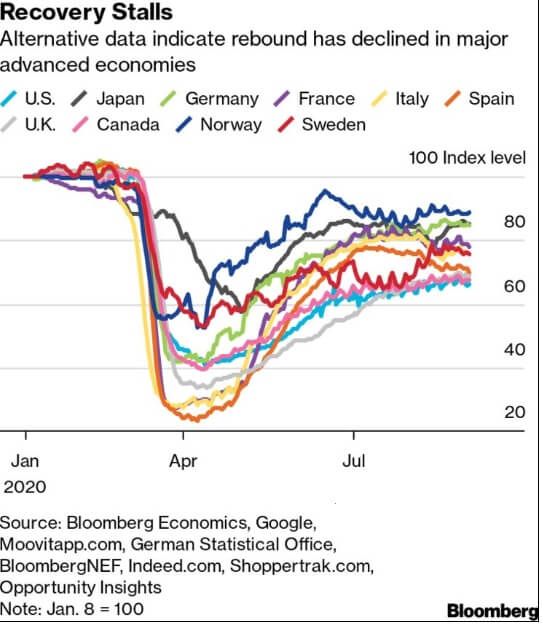

Mówiono też o wzroście zakażeń COVID19 w Europie oraz o problemach ze szczepionką z AstraZeneca, która doprowadziła w jednym przypadku do skutków ubocznych. Generalnie wpływ pandemii daje się nadal odczuć, mimo tego, że wiele danych makro jest lepszych od oczekiwań. Na przykład w Polsce mówi się, że PKB w tym roku spadnie wyraźnie mniej niż tego oczekiwano – mniej niż o trzy procent. Jednak mnóstwo jest ostrzeżeń, zgodnie z którymi ożywienie gospodarcze zaczyna zwalniać. Pokazują to ostatnie dane publikowane w Niemczech (na przykład dane o zamówieniach w przemyśle) i wykres, który publikuje OECD i agencja Bloomberg.

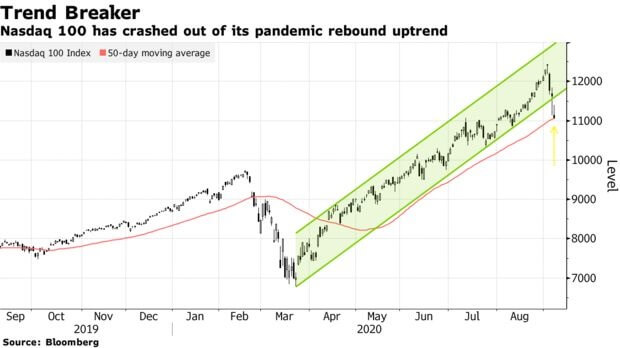

To wszystko doprowadziło we wtorek do kolejnej przeceny w USA (NASDAQ znowu wylądował na poziomie o 10% niższym od szczytu) i spadków indeksów w Europie. Giełdy europejskie były jednak podczas tej korekty dość spokojne, a indeksy rysowały trend boczny (w środę zakończenie było na poziomie sprzed korekty w USA). WIG20 naruszył przez chwilę techniczne wsparcie na poziomie 1.740 pkt. Interesujące było szczególnie zachowanie akcji spółek, które mocno drożały po dokonaniu splitu. Tesla staniała przed wzrostową korektą o 34% (jednym z powodów było to, że wbrew oczekiwaniom nie została zakwalifikowana do indeksu S&P 500). Akcje Apple przed wzrostową korektą staniały o 18%. Generalnie to właśnie spółki z NASDAQ ściągały w dół S&P 500. Jak widać na wykresie indeks NASDAQ 100 wyszedł dołem z kanału trendu wzrostowego, co często zapowiada zmianę trendu.

Pozostawało pytanie: czy to koniec tego szaleństwa, czy jedynie korekta? Ja zakładam, ze korekta. W środę jednak gracze w Europie twardo polowali na odbicie w USA. Od rana indeksy rosły. Kursowi euro pomogła agencja Bloomberg, która informowała, że wielu członków ECB uważa, iż ożywienie gospodarcze w Eurolandzie jest na dobrej drodze i nie wymaga na razie dalszej pomocy banku centralnego. To, co prawda średnio się podobało inwestorom na europejskich giełdach, ale indeksy jednak wzrosły. WIG20 zyskał 2,28% i dzięki temu wsparcie ocalało. W USA indeksy zyskały po ponad dwa procent, co było normalnym odbiciem, a mogło być tzw. odbiciem zdechłego kota.

Jakiś wpływ na zachowanie rynku (szczególnie walutowego) miały zapewne publikowane w piątek 4.09 miesięczne dane z amerykańskiego rynku pracy. Były lepsze od prognoz, ale to budzi pewne obawy, które mogą obozowi byków zaszkodzić. Dlaczego? Bo to komplikuje rozmowy o pakiecie pomocowym dla gospodarki USA. Wzmacnia Republikanów, którzy chcą pomocy na poziomie 1 – 1,3 bln dolarów i osłabia Demokratów (zmienili oczekiwania z 3,4 bln na 2,2 bln USD). To może znacznie przesunąć w czasie cały pakiet, a jak Jerome Powell ostrzega, bez niego gospodarka bardzo ucierpi. Te obawy Fed widać było też w Beżowej Księdze, czyli raporcie Fed o gospodarce (publikowany w zeszłą środę).

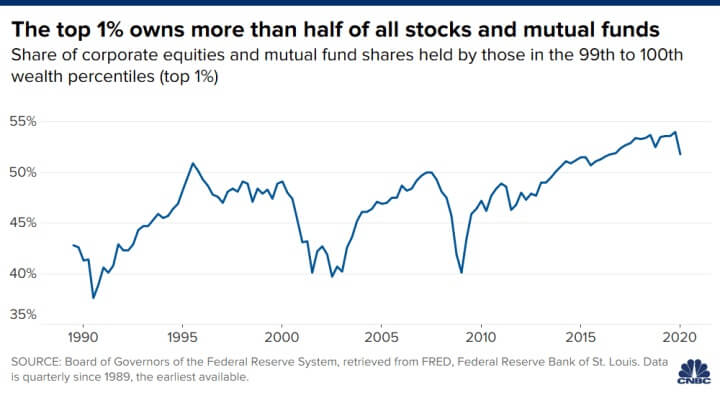

Nawiasem mówiąc w ocenach i prognozach ekonomistów pojawiła się dodatkowa litera. Mówiliśmy już po najbardziej prawdopodobnych U,V,W, „swoosh” Nike, a teraz dochodzi litera K. Jak zobaczyłem tytuł (https://tiny.pl/7jc7j ) to pomyślałem sobie „jak oni sobie wyobrażają rysowanie tej litery w gospodarce?”. Okazało się, że można, bo po spadku część gospodarki i część ludzi będzie zyskiwała, a część będzie traciła. Zyskiwać będą oczywiście posiadacze akcji, funduszy itp. Jak widać na wykresie górny 1% najlepiej zarabiających Amerykanów posiada więcej niż 50% akcji i funduszy, a wiadomo jak zachowuje się Wall Street. W realnej gospodarce tak dobrze nie jest.

Od początku tygodnia czekaliśmy przede wszystkim na czwartek i posiedzenie ECB. To mogło mieć potężny wpływ na rynek walutowy i surowców (mniejszy na rynek akcji, ale też był niewykluczony). Gracze oczekiwali jakichś bardzo „gołębich” decyzji (nie tylko słów), więc było duże prawdopodobieństwo, że będą zawiedzeni wynikiem posiedzenia. Już wcześniej zresztą kurs EUR/USD rósł (o powodach napisałem powyżej).

Rzeczywiście ECB nic nie zmieniło w swojej polityce, a w komunikacie też nie było nowości. Czekano jeszcze tylko na konferencję Christine Lagarde, szefowej ECB. Nie było w tej konferencji niczego nowego. Lagarde powiedziała, że rozmawiano o umocnieniu euro i bank zdaje sobie sprawę z tego, że takie umocnienie tłumi inflację, ale „jak państwo wiecie bank nie zajmuje się kursem walutowym”. Powiedziała też, co było znanym wszystkim truizmem, że oczekuje silnego odbicia w gospodarce Eurolandu.

To oczywiście bardzo umocniło euro (na początku solidnie, ale potem pesymizm Wall Street stłumił ten wzrost) i nie spodobało się inwestorom na rynku europejskich akcji, ale osłabienie dolara pomagało złotu i akcjom amerykańskim. Zresztą indeksy w Europie pociągnięte przykładem amerykańskich byków też nieco podczas początku sesji na Wall Street zyskały. Tyle, że one nie miały czego odrabiać – XETRA DAX miał przed sobą tylko szczyty z początku września. Nic dziwnego, że jak tylko amerykańskie indeksy zaczęły zawracać to europejskie zakończyły sesję niewielkimi spadkami (podobnie zrobił WIG20). Amerykańskie indeksy zresztą też straciły po ponad półtora procent. Jak widać tym razem odbicie w kształcie litery V będzie miało problemy.

Na froncie wojny handlowej USA – Chiny pojawiły się dwie nowe informacje. Prezydent Donald Trump powiedział, że jeśli Joe Biden wygra wybory w listopadzie to Chiny będą „posiadały” USA. To oczywista bzdura, bo Demokraci też chcą kontynuować wojnę handlową z Chinami, ale oczywiste było, że Trump będzie przed wyborami zaostrzał retorykę. Dlatego nie zaskoczyła mnie jego zapowiedź mocnego ograniczenia relacji USA–Chiny, co pogorszyło nastroje na rynkach. Dalsze rozmowy w sprawie umowy handlowej mogą być bardzo trudne szczególnie, że chiński eksport w sierpniu wzrósł najmocniej od 1,5 roku (9,5% r/r), a import spadł (2,1% r/r). To zdecydowanie się Białemu Domowi nie spodobało.

Jeśli już mówimy o Chinach to warto wspomnieć o tym, że powoli redukują one swoje zasoby amerykańskich obligacji. Podobno ich celem jest zejście z ponad 1 biliona dolarów do poziomu 800 milionów (https://tiny.pl/7jw6c ). Podobno kierują się obawą bankructwa USA, co oczywiste jest dużą przesadą. W obecnych warunkach jest to po prostu niemożliwe, mimo że w 2021 roku zadłużenie USA znacznie przekroczy 100% PKB (według równych źródeł od 104 do 107%).

Taka chińska podaż zostanie bez problemów wchłonięta przez rynki. Chiny na wypadek konfliktu zbrojnego deklarują pozbycie się wszystkich obligacji, ale po pierwsze do konfliktu jest daleko, a po drugie i to rynki by wchłonęły (w razie problemu Fed by wydrukował potrzebny kapitał). Doprowadziłoby to oczywiście do osłabienie dolara, ale nie wiadomo, czy nie byłoby to dla gospodarki USA korzystne (zwiększałoby konkurencyjność) – wszystko zależy od tego, na jakim poziomie kursów dolara by to nastąpiło.

Przy okazji od czasu do czasu w tym roku mówi się o tym, że Chiny pozbywają się złota, a ich rezerwy w złocie są niewielkie (kilka procent). To na pozór zaprzecza temu, w co ja wierzę: że Chiny w dalekiej przyszłości mają zamiar zatopić dolara i euro opierając juana na złocie (choćby na kilka lat). Na pozór, bo oczywiste jest, że Chiny taką broń muszą rozważać. Jeśli rozważają wyprzedaż obligacji to muszą również brać pod uwagę broń walutową.

Chińscy przywódcy byliby pozbawieni rozumu, gdyby pokazywali światu, do czego dążą, a wszyscy wiedzą, że nabywają złoto również przez ukrytych pośredników. Nie można dać sobie wmówić, że chińskie niewiniątka nie kupują złota i nie szykują niemiłej niespodzianki. Choć mam nadzieję, że nie zostanie zrealizowana za mojego życia. Warto wspomnieć, że w październiku liderzy chińscy uchwalą nowy 5. letni plan (https://tiny.pl/7jc9w ), w którym największy nacisk położą na wzroście popytu wewnętrznego tak, żeby Chiny w maksymalny sposób były odizolowane od zewnętrznych zawirowań. Przy ludności na poziomie 1,4 mld takie dążenie jest bardzo rozsądne, a Donald Trump swoją wojną handlową z Chinami przyśpiesza dążenie tego kraju do maksymalnej samowystarczalności.

Tak przy okazji przypomnę o tym, że pisałem, że w okresie kilkunastu lat dojdzie do tego, że uruchomione będą prawdziwe helicopter money, czyli drukowane przez banki centralne pieniądze, które trafiają wprost na rachunki obywateli. Większość słuchaczy/czytelników pewnie też uśmiechała się pod nosem. A tu proszę – zrealizowano tę tezę i to szybciej niż tego oczekiwałem. Od kilku lat mówię też, że bezkarne drukowanie pieniądza doprowadzi w końcu do upadku papierowych walut. Ludzie uśmiechają się pod nosem (podobnie jest z juanem kontra dolar)… cdn.

Popatrzmy teraz na sytuację rynkową widoczną na wykresach. We wtorek indeks NASDAQ znowu przetestował wsparcie wynikające z 10% spadku, czyli standardowy zakres korekty, a w środę od tego poziomu się nie odbił kontynuując to odbicie w czwartek. Gracze jak widać wierzą, że jak zwykle korekta zakończy się wyrysowaniem V. Ja optowałbym za korektą ABC (spadek, wzrost, spadek). Wsparcie na NASDAQ jest nadal na 10.750 pkt. Opór na 12.074 pkt. Na S&P wsparcie jest w okolicach 3.306 pkt., a opór na 3.588 pkt.

Na rynku ropy cena baryłki WTI cena baryłki długo utrzymywała się w okolicach 43 USD, ale spadkowa korekta na EUR/USD doprowadziła do zwrotu. Potem doszły następne elementy: OPEC pompuje coraz więcej surowca i obniża cenę, Chiny kupiły mnóstwo surowca wcześniej, kiedy był bardzo tani i ograniczają zakupy, dolar był mocniejszy, kończył się sezon wakacyjny w USA (spadek popytu na paliwa) i stąd ten bardzo duży spadek. Mimo tego, że trwa korekta to można powiedzieć, że trend jest boczny, co pokazał środowy, ponad trzyprocentowy wzrost ceny i czwartkowy ponad półtoraprocentowy spadek. Oporem jest dopiero 43,80 USD, a wsparcie jest w okolicach 34,40 USD.

Na rynku złota nic w układzie technicznym się nie zmieniło. Na przełomie tygodni, w oczekiwaniu posiedzenia ECB, nadal trwała spadkowa korekta ze środowym odbiciem. Coraz wyraźniej było widać, że przyjmuje ona postać zygzaka ABC (spadek-wzrost-spadek). Słabe wsparcie jest w okolicach 1.910 USD, mocne na 1.800 USD, a opór na 2.070 USD.

Na rynku miedzi umiarkowana hossa trwa mimo korekty na innych surowcach. Cena nadal jest na poziomie niewidzianym od dwóch lat. Najwyraźniej jest to gra na szybsze niż wcześniej prognozowano ożywienie gospodarcze. Cena srebra naśladowała cenę złota. Nadal obowiązuje trend wzrostowy, ale też (tak jak na złocie) trwa korekta ABC. Nowe wsparcie jest w okolicach 26 USD, a opór na 30 USD.

Na rynku walutowym kurs EUR/USD kontynuował na przełomie tygodni korektę wywołaną oczekiwaniem na posiedzenie ECB. Być może nieco pomagał lepszy od oczekiwań miesięczny raport z rynku pracy w USA. Dopiero w środę zobaczyliśmy korektę, o których przyczynie napisałem wyżej, a czwartkowy wzrost kursu postawiłby kropkę nad i, gdyby nie spadki na Wall Street. Słaby opór jest na poziomie 1,1965 USD, a mocny dopiero na poziomie 1,225 USD. Wsparcie jest na poziomie 1,170 USD. Trend jest nadal dla dolara niekorzystny.

W Polsce na rynku walutowym nadal kierunek zależał od tego, co działo się na rynku EUR/USD i na rynku akcji w USA. Ponieważ na przełomie tygodnia EUR/USD spadał to złoty w piątek nadal tracił, ale poprawa nastrojów na rynkach w poniedziałek doprowadziła do korekty. We wtorek kursy znowu wzrosły, w środę spadły, ale w czwartek wzrosły. Po prostu złoty szukał kierunku i kursy się konsolidowały, ale kierunek był na północ.

EUR/PLN ma ciągle wsparcie na poziomie 4,37 PLN (potem na 4,30 PLN), a opór w okolicach 4,47 PLN. CHF/PLN ma nadal wsparcie w okolicach 4.05 PLN, potem na 4,018 PLN, a opór na 4,22 PLN. Kurs USD/PLN ma wsparcie na poziomie 3,3575 PLN, słaby opór na 3,78 PLN, mocny opór dopiero na 4,01 PLN.

Na GPW sytuacja nie zmieniła się ani na jotę. Rynek nadal był bardzo słaby. Słabszy nawet od nie najsilniejszych innych giełd europejskich. WIG20 nadal tkwił w trendzie bocznym (1.740 – 1.853 pkt.) – wsparcie we wtorek było jedynie naruszone, a w środę doszło do szybkiego odbicia. Rynek czeka na sygnał, którym byłoby zdecydowane pokonanie jednego z tych poziomów.

W nadchodzącym tygodniu dużo będzie się działo. W kalendarium jest sporo danych makro publikowanych w USA i w Europie (w tym również w Polsce). Nie to będzie miało jednak największe znaczenie. Przede wszystkim w środę zakończy się posiedzenie FOMC z konferencją Jerome Powella, szefa Fed po tym posiedzeniu. Co prawda nie należy oczekiwać ani zmiany tonu ani tym bardziej nowych decyzji, ale gracze zawsze coś sobie wyłowią, na czym będą budowali chwilowy ruch.

Poza tym w piątek wygasają na całym świecie wrześniowe instrumenty pochodne, co właśnie w piątek znacznie zwiększa obrót, ale nie prowadzi wtedy do dużych zmian indeksów. W Polsce w piątek wygasa wrześniowa linia instrumentów pochodnych, co często powoduje już wcześniej paraliż rynku i wyczekiwanie na ostatnią godzinę piątkowej sesji.

Jak można podsumować to, co wydarzyło się ostatnio i co ma się wydarzyć w najbliższym czasie? Otóż tak, że wrzesień zapowiadał się i rzeczywiście będzie chyba dość trudnym dla inwestorów miesiącem. Po stronie minusów mamy zbliżające się wybory w USA, wojnę handlową USA – Chiny, dyskusje o Brexicie, zbliżającą się drugą falę pandemii i ostatnie, co się liczy, czyli nadal za drogie akcje. Po stronie plusów mamy mnóstwo wolnych pieniędzy i wieloletnie przyzwyczajenie do kupowania akcji po spadkach. Co przeważy?

W bessę nie wierzę, ale kontynuacja hossy byłaby kontynuacją absurdu. Najbardziej sensowna byłaby konsolidacja.

Piotr Kuczyński dla iWealth