Jak zwykle na początek kilka zdań na temat tego, co działo się w piątek 7.08. Wtedy to wydarzeniem miały być miesięczne dane z amerykańskiego rynku pracy. Oczekiwano, że będą słabe, bo firma ADP w środę 5.08 informowała, iż sektor prywatny utworzył jedynie 167 tys. miejsc pracy. Okazało się, że ADP drastycznie się pomyliła. Sektor prywatny stworzył 1,462 mln miejsc pracy, a cały sektor pozarolniczy 1,763 mln (oczekiwano 1,580 mln). Bardzo często raporty ADP nie pokrywają się z oficjalnymi, więc rynki na te dane reagują coraz słabiej.

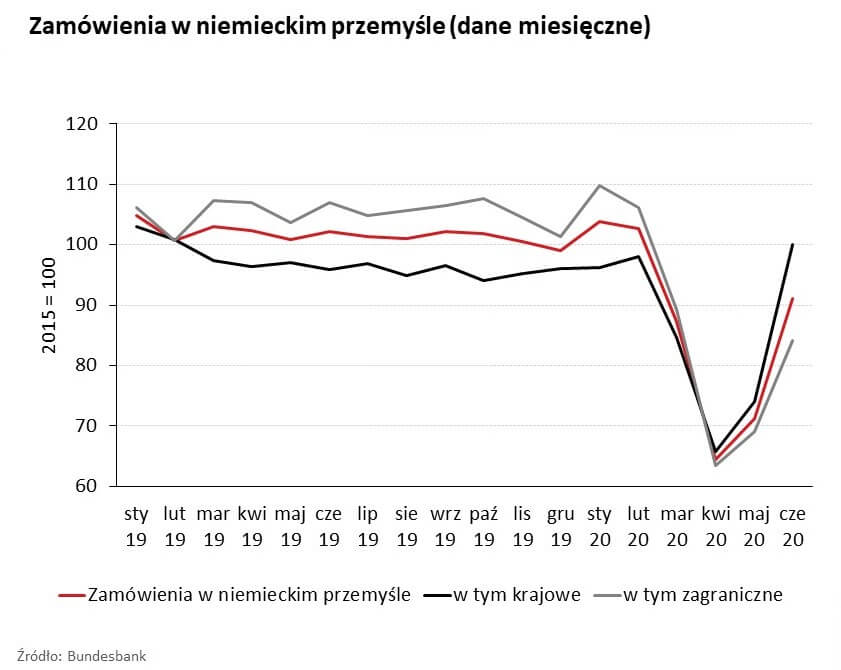

Takie dane doprowadziły do dwóch krańcowo różnych reakcji. Do rynkowego niepokoju, bo mogły zmniejszyć determinację legislatorów do uchwalenia kolejnego pakietu pomocowego. Do wzrostu optymizmu (i rentowności obligacji), bo według niektórych analityków zwiększały szansę na szybkie odbicie gospodarki. Zresztą dane w Europie też były dobre. Analitycy Pekao SA zwracają uwagę na to, że zamówienia w przemyśle niemieckim wzrosły w czerwcu o 27,9% m/m i był to największy jednorazowy wzrost od 1991 roku.

Wynikiem publikacji amerykańskich danych było umocnienie dolara (kurs EUR/USD za nic nie mógł przebić poziomu 1,19 USD, co i bez amerykańskich danych doprowadziłoby do korekty), a to pociągnęło w dół złoto, na którym, po okresie potężnych zwyżek, rozwija się równie potężna korekta (o tym niżej). Poza tym zaczęła się rotacja ze spółek typu „growth” (szczególnie NASDAQ – tych kupowanych według mnie dlatego, że rosną) do „value” (niedowartościowanych), które zyskiwać będą szczególnie mocno po wyjściu z recesji.

Być może podziałało ostrzeżenie Goldman Sachs, którego analitycy twierdzą, że zatwierdzenie szczepionki na koronawirusa zaszkodzi spółkom z grona FAANG, więc teraz należy kupować te niedocenione akcje. Prawdą jest to, że zanik pandemii tym spółkom zaszkodzi, ale wątpliwe, żeby samo zatwierdzenie szczepionki miało taki efekt. To wszystko wyhamowało jednak wzrosty na indeksie S&P 500 (we wtorek do spadku) i doprowadziło do dość solidnej korekty na indeksie NASDAQ.

Takim zachowaniem Amerykanie zaskoczyli Europejczyków – w Europie indeksy we wtorek zyskały po ponad dwa procent. Pretekstem do takich zwyżek były zarówno lepsze dane makro publikowane w Chinach oraz w Niemczech. Europejczycy oczekiwali też, że działania prezydenta Trumpa doprowadzą do zwyżek na Wall Street. I bardzo się pomylili, ale niespecjalnie się tym przejęli, a w środę indeksy nadal rosły (pomagały zwyżki na Wall Street).

We wtorek właśnie w Niemczech indeks instytutu ZEW (obrazuje on nastroje wśród analityków i inwestorów instytucjonalnych w odniesieniu do sytuacji gospodarczej w Niemczech) nieoczekiwanie skoczył z poziomu 59,3 do 71,5 pkt. (oczekiwano 58 pkt.). Imponujący wzrost, ale wynikający według mnie przede wszystkim z zachowania rynku akcji. Od dawna właściwości prognostyczne tego indeksu są znikome.

W tle rynkowych ruchów była decyzja Donalda Trumpa (zapewne bezprawna), który dekretem postanowił przedłużyć pomoc dla gospodarki. Oczywiście takie działanie prezydenta miało również za zadanie zwiększenie presji na polityków, żeby się szybko porozumieli w sprawie uchwalenia legalnego pakietu pomocy gospodarce i bezrobotnym. Presji, która działała zadziwiająco słabo.

Obie strony co prawda zapowiedziały kontynuację rozmów, ale do środy włącznie nie były one prowadzone, co było pretekstem do wyprzedaży akcji w ostatniej godzinie wtorkowej sesji na Wall Street. Republikanie twardo twierdzili, że tylko brak zgody Demokratów stoi na przeszkodzie uchwalenia pakietu.

Jasne jest jednak, że w końcu jakiś pakiet zostanie uchwalony. Choćby dlatego, że jego nieuchwalenie będzie szkodziło obu amerykańskim partiom.

Chwyt Donalda Trumpa był bardzo sprytny, bo właśnie przed wyborami pokazywał jak prezydent dba o ludzi, a Demokraci o nich zapominają. Najpewniej mało kto będzie pamiętał o tym, że Republikanie chcą pomoc ograniczyć do 1 biliona dolarów, a Demokraci chcą, żeby było to 3,4 biliona.

Poza tym Trump zapowiedział, że zniesienie podatku od wynagrodzeń, które tym dekretem wprowadził, może uczynić bezterminowym zwolnieniem, czyli byłby to program płace bez podatku. Zapowiedział też, że może znowu obniżyć podatek od zysków kapitałowych, co oczywiście zarządom firm i graczom na giełdach bardzo by się spodobało.

Amerykańskim rodzinom też by się spodobało, bo co prawda bogaci, którzy najwięcej zyskują na takich obniżkach, zyskaliby krocie, ale przeciętna amerykańska rodzina też by zyskała (około 60% rodzin za pośrednictwem funduszy bądź bezpośrednio jest uzależniona od giełdowych zysków). Poza tym prezydent powiedział też, że chce obniżki podatku od dochodów dla klasy średniej. Warto pamiętać, że kontrkandydat Trumpa, Joe Biden chce podwoić podatki dla najlepiej zarabiających. Czy w tej sytuacji dziwić może, że przewaga Joe Bidena w przedwyborczych sondażach topnieje w oczach (nie widziałem wpływu nominowania Kamali Harris na wiceprezydenckiego kandydata)? Można powiedzieć, że Donald Trump szybko się uczy od swoich polskich przyjaciół jak zdobywa się głosy wyborców.

Jeśli chodzi o stosunki USA – Chiny to na pozór sytuacja systematycznie wydawała się pogarszać. Prezydent Trump obłożył sankcjami aplikacje WeChat i TikTok (produkty chińskiej firmy Tencent). Poza tym USA wprowadziły sankcje na 11 polityków z Hong Kongu, co doprowadziło do podobnego ruchu Chin w stosunku do 11 Amerykanów.

Pocieszano się jednak tym, że szerokim łukiem sankcje omijały otoczenie Donalda Trumpa. Poza tym Chiny zerwały część kontraktów na soję z innym krajami (przede wszystkim z Brazylią) po to, żeby zawrzeć je z amerykańskimi producentami, co przed rozmowami USA – Chiny (okolice 15.08) uznane zostało za sygnał odprężenia. We wtorek Larry Kudlow, główny ekonomiczny doradca Białego Domu, powiedział, że zawarta na początku roku wstępna umowa z Chinami jest nie do ruszenia i będzie kontynuowana. Giełdy przyjęły to z zadowoleniem.

Kolejnym czynnikiem, który teoretycznie mógłby wpływać na zachowanie rynków, to oczywiście nadal była pandemia. Co prawda jeden z członków Fed (Neel Kashkari, szef Fed w Minneapolis) powiedział, że według niego powinien być wprowadzony sześciotygodniowy lockdown w całej gospodarce amerykańskiej, ale był to odosobniony pogląd. Pandemia nadal się szerzyła, ale były też stany, w których wydawała się hamować (Kalifornia, Teksas i Nowy Jork). Generalnie inwestorzy niespecjalnie się pandemią przejmowali.

Widać to było już w środę. Wtedy to nic w otoczeniu rynków się nie zmieniło. Demokraci i Republikanie byli nadal bardzo dalecy od osiągnięcia porozumienia w sprawie kolejnego pakietu pomocowego (ludzie z Fed naciskali, żeby został szybko przyjęty), rentowności obligacji nadal rosły, inflacja w USA zaczęła podnosić głowę (na razie niezbyt wyraźnie – 0,6% r/r, ale oczekiwano tylko 0,2%). Naprawdę trudno było znaleźć jakieś pozytywy. A jednak inwestorzy rzucili się na „przecenione” (w cudzysłowie, bo daleko im do przecenienia) akcje na NASDAQ (szybko zapomniano o ostrzeżeniu Goldman Sachs), co pomogło też indeksowi S&P 500. Indeksy mocno zyskały.

Czwartkową sesję można określić mianem neutralnej. Indeks S&P 500 nieznacznie spadł, a NASDAQ nieznacznie wzrósł. Indeksowi S&P 500 szkodziły najbardziej prognozy Cisco, którego akcje staniały o ponad jedenaście procent. W sumie po prostu czekano nadal na pakiet pomocowy. Nic dziwnego, że publikowany przez CNN indeks strach & chciwość szybko zdąża w kierunku ekstremalnej chciwości, co często jest zapowiedzią początku korekty. Poprzednia jednak rozpoczęła się dopiero, kiedy wskaźnik przez pewien czas miał wartość powyżej 90.

Popatrzmy teraz na sytuację rynkową widoczną na wykresach. Hossa w USA na przełomie tygodni wyhamowała, co zaowocowało korektą na NASDAQ. Słabe wsparcie jest na 10.745 pkt., a mocne na 10.269 pkt. Opór jest na szczycie wszech czasów, czyli na 11.126 pkt. Na S&P 500 okno bessy na poziomie 3.338 pkt. zostało zamknięte i teraz oporem jest szczyt wszech czasów na poziomie 3.393 pkt. Wsparcie jest w okolicach 3.200 pkt.

Na rynku ropy cena baryłki WTI krążyła wokół poziomu 42 USD. W poniedziałek mocno pomogły prognozy Aramco (potężny producent z Arabii Saudyjskiej), która to firma widzi znaczne zwiększenia popytu na surowiec. W środę pomógł spadek zapasów w USA. Trend nadal jest umiarkowanie wzrostowy. Kolejnym oporem jest dopiero 48,70 USD. Wsparcie jest w okolicach 38,70 USD.

Na rynku złota cena uncji została gwałtownie zahamowana w swojej drodze ku 2.100 USAD. Mocniejszy dolar i sygnały odprężenia między USA i Chinami oraz dobre dane z rynku pracy doprowadziły do korekty. Przysłużyły się też opowieści Donalda Trumpa o możliwym zmniejszeniu podatku od zysków kapitałowych.

Wielu obserwatorów rynku zwracało też uwagę na duży wzrost realnych rentowności obligacji amerykańskich, co znacznie zmniejszało chęć kupna złota. Widać na wykresie jak realne rentowności obligacji są skorelowane (mocno negatywnie – im bardziej realne stopy są ujemne tym lepiej dla złota). Wydaje się jednak, że jako prawdziwy powód do spadku cen złota to sprawa rentowności posłużyła jedynie jako pretekst.

To wszystko bardzo mocno przeceniało ten surowiec. Cena uncji we wtorek spadła o sześć procent (największy spadek od siedmiu lat) i wróciła pod poziom 2.000 USD dotykając 1.900 USD. Potem pojawiły się nieśmiałe próby odbicia wyglądające na „odbicie zdechłego kota”. Być może gracze będą się teraz w rynek obligacji pilnie wpatrywali, ale odnotować jednak trzeba, że kolejny ich wzrost w czwartek nie zaszkodził w dwuprocentowym odbiciu ceny uncji.

Nic w układzie technicznym to nie zmieniło, bo trend nadal jest wzrostowy, ale taki cios na długo będzie ważył na psychice graczy i hamował obóz byków. Pomóc złotu może kilka czynników: przyjęcie hojnego pakietu pomocowego przez amerykański Kongres, rosnąca inflacja, spadek rentowności obligacji i/lub ponowienie dyskusji na temat kontrolowania przez Fed krzywej rentowności obligacji. Jeśli patrzy się na złoto od strony analizy technicznej to mocne wsparcie jest dopiero na poziomie 1.800 USD., a opór na 2.070 USD. Uważam, że prognoza Goldman Sachs (2.300 USD w ciągu 12 miesięcy) na razie jest niezagrożona.

Na rynku miedzi cena w piątek podążyła za złotem i spadła, ale już w poniedziałek ruszyła na północ i wróciła do poprzedniego poziomu konsolidacji. Umiarkowana hossa trwa, ale nastąpiła w niej korekta „w bok”. Cena srebra też ruszyła mocno za złotem, a korekta była bardziej brutalna (we wtorek srebro straciło ponad 15 procent). Nadal obowiązuje jednak trend wzrostowy.

Jeśli mówimy o surowcach (szczególnie o złocie i srebrze) to warto zawsze pamiętać o tym, że „papierowego” surowca jest sto razy więcej niż fizycznego i to ruchy finansowe doprowadzają do tak dziwacznych zmian na rynkach. Były takie momenty, kiedy złoto („papierowe”) taniało o ponad pięć procent, a w tym samym czasie Chiny dokonywały masywnych zakupów złota fizycznego.

Na rynku walutowym kurs EUR/USD ataki kursu na poziom 1,19 USD okazały się być bezskuteczne, co w połączeniu z mocnymi danymi z amerykańskiego rynku pracy doprowadziło do korekty. Opór nadal jest więc na 1,19 USD, a kolejny, większy opór jest dopiero na poziomie 1,225 USD. Wsparcie jest na poziomie 1,170 USD.

W Polsce na rynku walutowym panował relatywny spokój. Można nawet powiedzieć, że panowała stagnacja, ale złoty nadal tracić nie chciał. EUR/PLN ma ciągle wsparcie na poziomie 4,37 PLN, a opór nadal w okolicach 4,47 – 4,48 PLN. CHF/PLN ma nadal wsparcie w okolicach 4.05 PLN, a opór na 4,11 PLN (mocny opór na 4,22 PLN). Kurs USD/PLN ma wsparcie na poziomie 3,64 PLN, słaby opór na 3,78 PLN, mocny opór dopiero na 4,01 PLN.

Na GPW sytuacja nie zmieniła się ani na jotę. WIG20 nadal tkwił w trendzie bocznym (1.741 – 1.853 pkt.). We wtorek opór został zaatakowany, ale ocalał, a w środę został naruszony, ale nie można tego było uznać za sygnał kupna. Tym bardziej, że czwartkowy atak doprowadził do wzrostu indeksu o ponad 1,5%, ale koniec był żałosny – indeks zyskał jedynie 0,13%. Przypominam, że pokonanie 1.853 pkt. na większym obrocie byłoby mocnym sygnałem kupna z zakresem zwyżki przynajmniej do 2020 pkt.

Na indeksach mniejszych spółek nie powróciła hossa, co szczególnie widać było na SWIG80, który miał trudności z wymazywaniem strat. Jeszcze gorzej wyglądał indeks New Connect. Mniejsze spółki mogą jednak w dowolnej chwili wrócić do hossy, bo niezwykle łatwo na małym obrocie można ją wykreować (tylko potem trudno rozsądnie sprzedać większy pakiet akcji).

W kolejnym tygodniu zobaczymy w kalendarium kilka dość istotnych danych makro. Ostatnio rynki na publikację danych makroekonomicznych zaczynają reagować, więc warto na nie spoglądać. Z mojego punktu widzenia najważniejszy będzie jednak dopiero piątek 21.08, kiedy to zobaczymy wstępne publikacje indeksów PMI dla sektora usług i przemysłowego w wielu krajach świata (w tym w USA i krajach strefy euro).

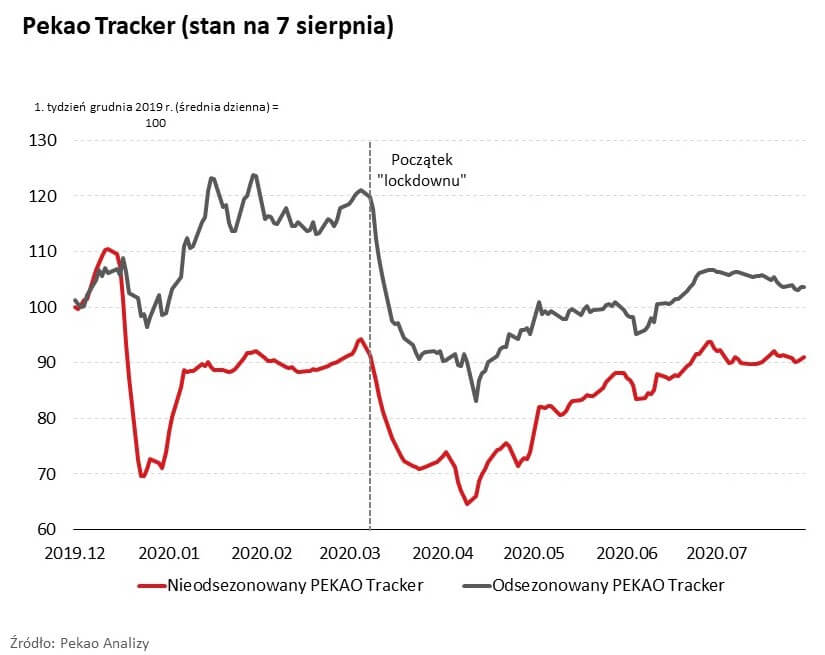

W Polsce zobaczymy trzy ważne raporty: rynek pracy, czyli zmiany w zatrudnieniu i płacy, produkcja przemysłowa i budowlano-montażowa, sprzedaż detaliczna. Przy czym dane z Polski rzadko w istotny sposób wpływają na zachowanie polskich rynków. Warto od czasu do czasu spojrzeć na budowany przez Pekao SA PekaoTracker, który to indeks pokazuje codzienne zmiany gospodarczej aktywności.

Ostatnio analitycy Pekao pisali, że w sierpniu widać hamowanie gospodarki, a szczególnie niepokoi stagnacja wydatków konsumpcyjnych (wykres). Tego rzeczywiście można się obawiać, bo ludzie na całym globie bojąc się rozwoju pandemii i kolejnych lockdownów mogą oszczędzać zamiast wydawać i tą zmianą zachowań oczywiście będą szkodzić gospodarce.

Jak można podsumować ten tydzień? Chyba tak, że na Wall Street nadal obowiązuje zasada kupowania akcji po byle spadku ich cen, a ostrzeżenia są lekceważone. Dopóki tak będzie to trudno będzie zatrzymać obóz byków na globalnym rynku akcji (w tym i w Polsce). Nadal byki jak zające za marchewką gonią za pakietem pomocowym, który politycy w USA zdecydowanie muszą w końcu przyjąć, co może rozpocząć jakąś korektę na zasadzie powiedzenia „kupuj pogłoski, sprzedawaj fakty”. Zobaczymy też czym skończy się telekonferencja USA – Chiny. W zasadzie wszyscy twierdzą, że popłyną z tego szczytu uspokajające słowa (w co ja wątpię) i jeśli tak się stanie to bykom one pomogą.

Autorem tekstu dla iWealth jest Piotr Kuczyński, ekonomista, analityk rynków finansowych.

Niniejszy materiał ma wyłącznie charakter promocyjny i nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usługi.

Piotr Kuczyński dla iWealth