Kończyłem poprzedni komentarz pisząc, że bańka na rynku akcji nadal puchnie i nic nie wskazuje na to, żeby przed końcem roku pękła. Po cichu jednak spodziewałem się jakiejś konsolidacji. Nic z tych rzeczy. Kwestia Brexitu, pakietu pomocowego w USA oraz szczepionkowego panaceum nie pozwoliła na chwilę oddechu.

W piątek 11.12 przedłużające się dyskusje w sprawie pakietu pomocowego dla amerykańskiej gospodarki oraz kolejna ostateczna data zakończenia rozmów w sprawie Brexitu (i oczywiście znowu okazała się nie być ostateczną) w połączeniu z coraz częściej pojawiającymi się informacjami o możliwym fiasku umowy Unia Europejska – Wlk. Brytania, doprowadziły do korekty na europejskich rynkach akcji. Piszę o rynkach europejskich, bo w USA indeksy ledwo drgnęły.

Warto odnotować, że w USA kolejna spółka odnotowała super zyski na giełdowym debiucie (Airbnb), co prowadziło do wygenerowania poniższej grafiki pokazującej, kiedy i jakie były zyski debiutujących akcji. Rok 2020 jest lepszy od szczytu bańki dotcomów, co dużo powinno nam mówić o naturze tego rynku (podpowiedź: spekulacyjny do potęgi).

W poniedziałek okazało się, że weekendowa rozmowa telefoniczna Boris Johnson – Ursula van der Leyen otworzyła drogę do porozumienia (jakby to nie było z góry oczywiste) – teraz terminem jest koniec tego tygodnia, a niektórzy twierdzą, że pierwszy dzień Bożego Narodzenia. To oczywiście zaowocowało wzrostami indeksów europejskich z wybiciem XETRA DAX z konsolidacji.

Wydawało się, że rosnąca liczba zakażeń zaszkodzi obozowi byków. Nie tak, żeby prowadzić do przeceny, ale tak, że dość trudno będzie o nowe rekordy. Widzieliśmy to w poniedziałek, kiedy indeksy na Wall Street zaatakowały rekordowe poziomy i się cofnęły. NASDAQ zyskał (pandemia mu sprzyja), ale S&P 500 stracił blisko pół procent. Okazało się, że „bycze” nastroje są zbyt mocne.

Zwyżki w Europie kontynuowane były we wtorek. Wtedy to znowu rozpoczęła się też gra na przyjęcie w Kongresie USA pakietu pomocowego, co doprowadziło indeksy amerykańskie w okolice rekordowych poziomów. Inwestorzy nie chcieli wrócić do przedświątecznej konsolidacji. To czekanie na pakiet pomocowy pomogło też w blisko półtoraprocentowym wzroście ceny złota (o analizie technicznej poniżej)

Mam wrażenie, że trwające przepychanki w sprawie Brexitu i amerykańskiej umowy wręcz bykom pomagają. Nie ma to bowiem jak gonić za oddalającą się, ale ciągle bliską przynętą. Nawet to, że w Niemczech rząd zapowiedział od 16. grudnia do 10. stycznia 2021 praktycznie całkowity lockdown, nie zaszkodziło obozowi byków. To też pokazuje, że na rynkach panuje nieracjonalna przesada.

Coraz więcej zresztą było zapowiedzi lockdownów (Nowy Jork) lub faktycznych zamknięć gospodarki (Holandia, Czechy, Dania). Oczywiste jest przecież, że zanim szczepionka i odporność stadna zaczną działać to z pandemią będziemy żyli jeszcze wiele miesięcy.

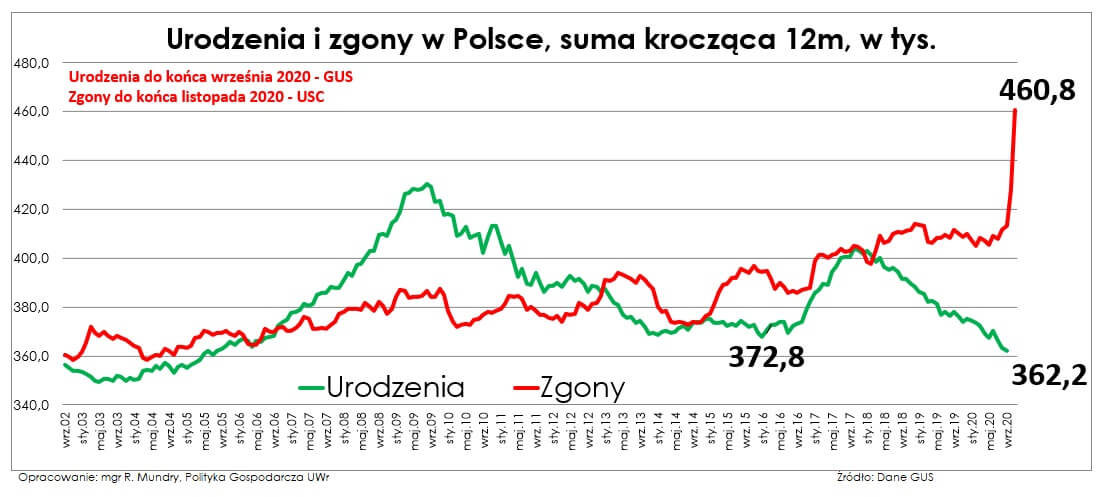

Nawiasem mówiąc pandemia w Polsce doprowadziła nie tylko do zgonów z jej powodu, ale też z powodu innych chorób. Wykres urodzenia/zgony wygląda w Polsce wręcz tragicznie (autor R. Mundry). Na temat szczepionki warto przeczytać bardzo mądry tekst z bardzo niedobrym tytułem (https://tiny.pl/76lb5). Warto przeczytać, żeby uodpornić się na propagandę antyszczepionkową. Prawo wielkich liczb działa nieubłaganie – miliony szczepień to co najmniej setki niepożądanych odczynów poszczepiennych (NOP)

Oczywiście nadal wszędzie mówiło się o panaceum, jakim mają być szczepionki. Według mnie one oczywiście pomogą, ale bardziej pomóc może to, że za kilka miesięcy co najmniej 1/3, jeśli nie 1/2 społeczeństwa przechoruje COVID19 i będzie odporna na tę chorobę. Z tego też powodu według mnie w drugiej połowie 2021 roku pandemia będzie już tylko cieniem samej siebie.

Nawiasem mówiąc nie wiem, jaki jest sens szczepienia ozdrowieńców (na przykład Janusza Kowalskiego czy Bronisława Komorowskiego), których dziennikarze napastują pytaniami o szczepienie. Przecież oni są tak samo „zaszczepieni” jak byliby zaszczepieni szczepionką. Marnowanie szczepionki na nich to strata czasu i pieniędzy. To moja subiektywna ocena, bo wirusolodzy (z rozpędu?) mówią, że ozdrowieńcy też mogą się szczepić. Może i mogą, i jeśli chcą niech się szczepią, ale powinni być ostatni w kolejce.

Nikt już chyba specjalnie nie wpatrywał się w poniedziałek w posiedzenia (w każdym stanie osobno) Kolegium Elektorskiego w USA (może oprócz Donalda Trumpa). Przedtem, późnym wieczorem w piątek, Sąd Najwyższy USA odrzucił skargę Teksasu na przeprowadzenie wyborów w czterech innych stanach. Odnotujmy jedynie, że niespodzianki nie było i nie było też „wiarołomnych” elektorów – wszyscy głosowali zgodnie z wynikami stanowych wyborów i Joe Biden został oficjalnie wybrany na prezydenta (zaprzysiężenie 20. stycznia).

Czekaliśmy jeszcze na środowe posiedzenie FOMC, ale mało prawdopodobne było, że Komitet podejmie jakieś przełomowe decyzje (chociaż mówiło się o zwiększeniu QE, co osłabiłoby dolara). Okazało się, że nadzieje na zmianę proporcji w kupowaniu przez Fed długoterminowych i krótkoterminowych instrumentów na korzyść długoterminowych nie spełniły się, co na początku doprowadziło do osunięcia się indeksów.

Jednak podczas wystąpienia Jerome Powella, szefa Fed, indeksy ruszyły na północ, mimo że Powell nic nowego nie powiedział. Nadal zachęcał rząd do pomocy gospodarce, nadal mówił, że Fed ma mnóstwo narzędzi i jeśli będzie trzeba to też będzie pomagał. Będzie pomagał aż do „znacznej” poprawy sytuacji gospodarczej, zwiększenia zatrudnienia i wzrostu inflacji. Stwierdził też, że szczepionka będzie miała istotny wpływ na gospodarkę gdzieś na przełomie pierwszego i drugiego kwartału, ale to graczy nie otrzeźwiło.

Wydaje się, że najbardziej pomagała zapowiedź przyjęcia pakietu pomocowego przez Kongres przed feriami parlamentarnymi. Wręcz zapowiedziano, że ich nie będzie dopóki pakiet nie zostanie przyjęty. To osłabiało dolara i umacniało złoto. Zwyżki indeksów były niewielkie, ale NASDAQ ustanowił nowy rekord, a S&P 500 swój wyrównał.

Czekano też, jak wyżej napisałem, na pakiet pomocowy przyjęty przez Kongres, ale bardziej istotne chyba jest już to, co będzie się działo 5. stycznia w Georgii. Odwiedził ją już Donald Trump i Joe Biden, a bogaci Amerykanie wydają kolosalne pieniądze na reklamę Republikanów.

W Georgii bowiem odbędzie się dogrywka o 2 miejsca senatorskie i na razie minimalną przewagę sondażową mają naprzemiennie Demokraci i Republikanie. Widać było jak wyciąganie siłą Donalda Trumpa z Białego Domu może szkodzić Republikanom, bo przecież w pierwotnym głosowaniu mieli wyraźną przewagę. Przypominam, że gdyby te dwa miejsca przypadły Demokratom (nadal uważam, że to mniej prawdopodobne) to w Senacie USA byłaby równowaga 50:50 i decydujący głos miałaby wiceprezydent Kamala Harris. To bardzo by się giełdowym graczom nie spodobało i bardzo osłabiłoby dolara. Wygrana nawet jednego miejsca przez Republikanina pomogłaby akcjom i mogłaby doprowadzić do korekty na EUR/USD.

Interesujące było zachowanie rynku w środę. Czekanie na to posiedzenie FOMC (o nim wyżej), na pakiet pomocowy i na umowę w sprawie Brexitu samo z siebie pomagałoby bykom, ale już o poranku publikowane były wstępne indeksy PMI dla sektora przemysłowego i usług w Eurolandzie. Okazały się być zdecydowanie lepsze od oczekiwań, co może nieco dziwić, bo grudzień był już miesiącem obciążonym pandemią. Na przykład we Francji indeks dla usług oczekiwany był na poziomie 40 pkt., a okazało się, że wyniósł 49,2 pkt.

Według mnie inwestorzy wyciągnęli dość złudne wnioski z tych danych, bo odzwierciedlają one nastawienie menadżerów logistyki, a oni podlegali tym samym wpływom, jakim podlegają gracze na rynkach – oczekiwaniu na pozytywny wpływ szczepionki, a jego długo jeszcze nie zobaczymy. Po publikacji tych danych mocno wzrosły indeksy giełdowe, kurs EUR/USD i cena złota. Ta tendencja nadal obowiązywała w czwartek, a w USA indeksy na Wall Street czekając na pakiet pomocowy ustanowiły nowe rekordy.

W Polsce duże spadki ceny akcji CD Projekt (mało udana implementacja gry CYBERPUNK 2077 na konsole) przez pewien czas mocno obciążały WIG20 – od początku sesji piątkowej (11.12) do minimum ceny akcji w poniedziałek zdejmowały z WIG20 blisko trzy punkty procentowe.

Być może to już koniec przeceny tych akcji, więc rynek powinien się uspokajać w oczekiwaniu piątkowego wygasania grudniowej linii kontraktów na WIG20. To zazwyczaj szkodzi GPW, bo wszyscy czekają na piątek. Tym razem od wtorku indeksy już rosły, co nie zmieniło technicznego obrazu rynku. Dopiero w czwartek po zapowiedzi „narodowej” kwarantanny od 28.12 do 17.01 WIG20 zanurkował (dla tego rządu wszystko jest „narodowe”, tak jak w PRL wszystko było „socjalistyczne”).

Popatrzmy teraz na sytuację rynkową widoczną na wykresach. NASDAQ do wtorku trzymał się blisko rekordowego poziomu, a w środę go pokonał. Wsparcie jest na 12.225 pkt., a oporu nie ma. S&P 500 też we wtorek zbliżył się do poziomu rekordowego, a w czwartek go pokonał. Słabe wsparcie jest na 3.637 pkt., a oporu nie ma.

Indeks XETRA DAX już wcześniej anulował z impetem formację RGR, która zapowiadała dalsze spadki. Anulowanie formacji RGR jest według analizy technicznej mocnym sygnałem kupna. W tym tygodniu zakończyła się konsolidacja przed dalszym wzrostem. Opór na rekordowym poziomie 13.823 pkt.

Na rynku 10. letnich obligacji USA rentowność nadal kręciła się wokół linii szyi ewentualnego podwójnego dna. Na razie rynek się nie zdecydował, ale według mnie wzrost rentowności w nieodległym terminie jest pewny. Byłby większy, gdyby pakiet pomocowy dla gospodarki USA opiewał na wyższą kwotę.

Na rynku ropy cena baryłki WTI powoli rosła reagując na osłabienie dolara. Wsparcie jest w okolicach 43,50 USD. Opór to 48,50 USD. Obowiązuje trend wzrostowy.

Na rynku złota rysuje się duża flaga, która często poprzedza dalszą zwyżkę, ale będzie ona bardzo utrudniona, jeśli szybko nie pojawi się wyższa inflacja. Nadal zwraca uwagę formacja krzyża śmierci, czyli przecięcie od góry średniej 100. sesyjnej przez 50. sesyjną. Słabe wsparcie jest na 1.823 USD, a mocne wsparcie jest w okolicach 1.730 USD (38,2% zniesienia hossy). Opór jest w okolicach 1.895 USD. Górne ograniczenie kanału trendu spadkowego jest w okolicach 1.907 USD i dopiero jego pokonanie dawałoby sygnał kupna.

Na rynku miedzi trwa trend wzrostowy, wręcz hossa. Kontrakty na miedź mają opór na poziomie 38,60 centów (opór z 2013 roku), a wsparcie na poziomie 340 centów/funt.

Cena srebra naśladowała cenę złota. Nadal obowiązuje trend wzrostowy. Wsparcie jest w okolicach 21,80 USD, a opór na 25,50 USD.

Na rynku walutowym kurs EUR/USD kontynuowana jest hossa. Opór jest na poziomie 1,2400 USD (poziom z 2018 roku). Wsparcie jest na poziomie 1,2060 USD. Długoterminowy trend jest dla dolara niekorzystny. Oczywiście korekta się już zbliża, ale korekta niczego w trendzie nie zmienia. Jak już w swoich komentarzach pisałem, na przykład Goldman Sachs mówi o przecenie dolara w 2021 roku o 20%. I może mieć rację. Szczególnie, gdyby w Georgii wygrali w styczniu Demokraci (o czym wyżej).

W Polsce na rynku walutowym nadal trwa trend spadkowy i nie ma sygnału do jego zmian. Szczególnie mocny jest na USD/PLN. EUR/PLN ma wsparcie w okolicach 4,3700 PLN, a słaby opór w okolicach 4,4940 PLN. CHF/PLN ma wsparcie w okolicach 4.0450 PLN, a opór na 4,1650 PLN. Kurs USD/PLN ma wsparcie na poziomie 3,600 PLN (dolne ograniczenie 10.letniego kanału trendu wzrostowego), a opór na 3,7900 PLN.

Na GPW indeks WIG20 wybił się z kanału (1.740 – 1.850 pkt.), który opuścił we wrześniu, co jest sygnałem kupna z zakresem zwyżki przynajmniej do 2.130 pkt. Wsparcie na WIG20 jest na 1.864 pkt., a opór na 2.025 pkt. Podobnie zachowuje się mWIG40 i sWIG80.

Przejdźmy do danych makro. Jak podaje Sławomir Dudek, główny ekonomista Pracodawców RP, deficyt całego sektora finansów publicznych (nie tylko rząd, ale i samorządy oraz tarcze pomocowe), w Polsce wyniesie 270 mld złotych, czyli około 12% PKB i będzie największy w UE. Nie może więc dziwić to, że rząd sięga do naszej kieszeni, a przeróżne podatki i opłaty mają zwiększyć dochody budżetu w 2021 roku o około 50 mld zł.

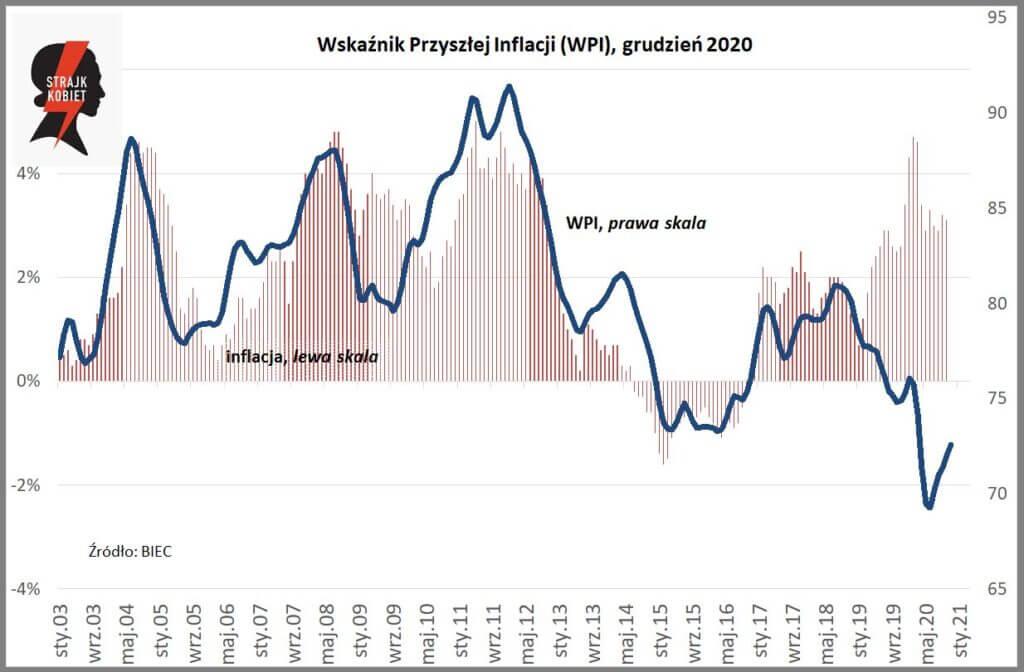

Jeśli chodzi o same dane to publikowany przez BIEC Wskaźnik Przyszłej Inflacji (WPI), prognozujący z kilkumiesięcznym wyprzedzeniem kierunek zmian cen towarów i usług w grudniu znowu wzrósł, a BIEC pisze, że „Od lipca tego roku wskaźnik systematycznie rośnie, wskazując tym samym na utrzymywanie się w gospodarce silniejszej niż w pierwszej połowie roku presji inflacyjnej”.

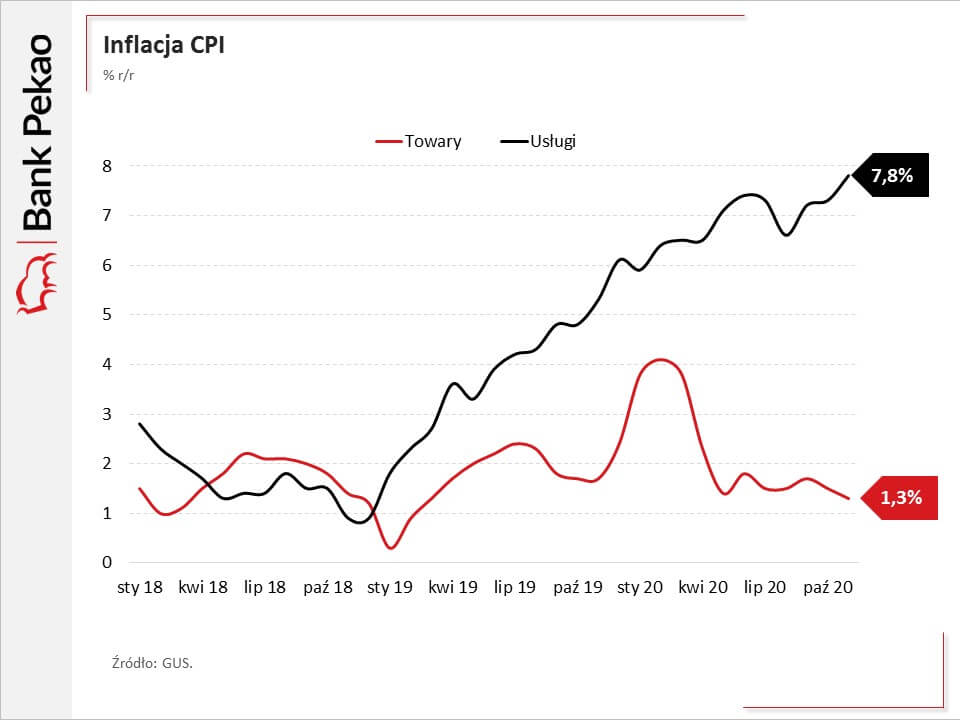

Dowiedzieliśmy się też oficjalnie, że jak podał GUS inflacja CPI wyniosła w listopadzie 3,0% (tak oczekiwano). Warto zauważyć, że drożejące usługi jeszcze mocniej w listopadzie przyśpieszyły – wzrosły aż o 7,8% r/r. Według mnie to przede wszystkim ceny usług będą wpływały na oczekiwania inflacyjne Polaków, a to powinno zwiększać inflację. Tak samo jak powinny ją zwiększać podwyżki płac (płaca minimalne rośnie w 2021 roku z 2.600 na 2.800 zł.) oraz różne opłaty wprowadzane przez rząd. Mocno rośnie tez inflacja bazowa (4,3%) – jest najwyższa w Europie.

W czwartek zobaczyliśmy jeszcze niezłe dane z polskiego rynku pracy. Dowiedzieliśmy się, że zatrudnienie w listopadzie spadło o 1,2% r/r (oczekiwano spadku o 1,5%), a wynagrodzenie wzrosło o 4,9% r/r (oczekiwano 4,7%). W piątek zobaczymy jeszcze dane o produkcji przemysłowej (oczekiwany jest w listopadzie wzrost o 3% r/r).

Na koniec można wspomnieć o tym, co dzieje się na rynku PPK. Myślę, że inwestorzy pokładali duże nadzieje w tym programie, a tymczasem okazuje się, że Polacy nie garną się do uczestnictwa w PPK (https://tiny.pl/762wt), mimo że muszą podjąć działania, żeby się z niego wypisać. To nie jest dobra informacja dla inwestujących na GPW, ale będziemy się tym zajmowali w przyszłym roku.

Kolejne dwa tygodnie są dla inwestorów na wszystkich rynkach bardzo nietypowe. Przed Świętami tak na serio handlować będziemy do środy. W czwartek jest Wigilia, kiedy to w Polsce i w wielu innych krajach nie ma sesji giełdowej, a w USA sesja jest skrócona do połowy. W tych pierwszych trzech dniach zobaczymy klika raportów makro. W Polsce będzie to przede wszystkim raport o sprzedaży detalicznej, a w USA indeks zaufania konsumentów Conference Board i indeks Uniwersytetu Michigan.

Przed Sylwestrem też nie będzie planowanych w kalendarium wydarzeń, a w czwartek 31.12 co prawda Wall Street pracuje normalnie, ale w Europie nie pracuje wiele giełd (np. giełda niemiecka i GPW). W związku z tym mała uwaga. W piątek 18. grudnia pojawi się mój komentarz tygodniowy, ale potem, z powodu świąt i nowego roku komentarz napiszę dopiero 3.01.2021 i pojawi się on na stronach iWealth 4. stycznia rano.

Koniec roku nie sprzyja korektom. Jest tylko jedno zagrożenie – jeśli umowa UE – Wlk. Brytania zostanie zaakceptowana, a pakiet pomocowy w USA zostanie przyjęty przez Kongres to może pojawić się zjawisko opisane zdaniem „kupuj pogłoski, sprzedawaj fakty”, czyli może rozpocząć się realizacja zysków. Nie będzie jej sprzyjał proces windows dressing, czyli dbania przez fundusze o doskonałe zakończenie roku. Tak więc bardziej obawiałbym się korekty przed wyborami w Georgii na początku roku.

Na koniec życzę Państwu spokojnych, zdrowych, rodzinnych Świąt oraz sukcesów i oczywiście też zdrowia w 2021 roku.

Autorem tekstu dla iWealth jest Piotr Kuczyński, analityk rynków finansowych.

Niniejszy materiał ma wyłącznie charakter promocyjny i nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usługi.

Piotr Kuczyński dla iWealth