W piątek 14.05 (od piątku zaczynam zawsze komentarz) na rynkach zapanował olbrzymi entuzjazm. Można powiedzieć, że inwestorzy w USA cieszyli się tym, że publikowane w piątek dane makro były nienajlepsze. I rzeczywiście sprzedaż detaliczna w kwietniu nie wzrosła, a bez samochodów nawet spadła (o 0,8% m/m – oczekiwano wzrostu o 0,7%), produkcja przemysłowa wzrosła o 0,7% m/m, ale oczekiwano wzrostu o 1,0%. Poza tym indeks Uniwersytetu Michigan w maju spadł z 88,3 na 82,8 pkt. (oczekiwano 90,3 pkt.).

Takie dane obniżały rentowność obligacji i znacznie podnosiły kurs EUR/USD, a to pomagało cenom akcji i surowców. Pomagały też nadal uspokajające wypowiedzi członków Fed twierdzących, że wzrost inflacji jest przejściowy. Najmocniej, bo ponad dwa procent, wzrósł NASDAQ zacierając wrażenie, które pozostało po niezbyt udanym czwartkowym odbiciu. Wyraźnie zyskiwało złoto (potwierdzało sygnał kupna) i ropa, która wymazała czwartkowy spadek.

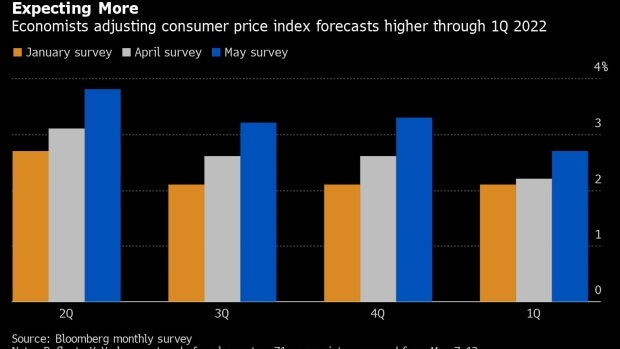

Zwyżki cen akcji (szczególnie tych na NASDAQ) wcale nie musiały kończyć korekty, co widać było w poniedziałek, kiedy to wystarczył raport Fed z Nowego Jorku, żeby odżyły obawy o wzrost inflacji. Sam indeks NY Empire State spadł z poziomu 26,3 do 24,3 pkt. (oczekiwano 24 pkt.), ale subindeks płaconych cen wzrósł do poziomu 83,5 pkt., co było rekordem w całej serii publikowanych od 2001 roku danych. Na wykresie widać jak szybko rosną oczekiwania inflacyjne Amerykanów.

Obawy o inflację stłumiły nieco entuzjazm na giełdach, ale spadki indeksów, zarówno w USA, jak i na europejskich giełdach, były niewielkie. Widać było, że chęć skorzystania z ożywienia gospodarczego i z ewidentnie kończącej się fali pandemii (w USA i w Europie) pomaga obozowi byków.

Już we wtorek rano indeksy powoli rosły, ale źle się to skończyło. Owszem w Europie spadki indeksów były mikroskopijne, ale dziwne rzeczy działy się w USA. Przez długi czas indeksy trzymały się blisko poziomu neutralnego, a NASDAQ nawet się zielenił. Ostatnie dwie godziny sesji były jednak zdecydowanym sukcesem obozu niedźwiedzi. Byki w ostatniej godzinie usiłowały podnieść indeksy, ale zdecydowana kontra podaży w samej końcówce sesji postawiła kropkę nad i – S&P 500 stracił 0,85%, a NASDAQ 0,56%. Niby niewiele, ale strata S&P 50 i DJIA sygnalizowała, że choroba przenosi się na szeroki rynek.

Najbardziej niepokojące było to, że nie było żadnych nowych powodów do wyprzedawania akcji, a bezradni komentatorzy opowiadali ciągle to samo (obawy o wzrost inflacji). Ta sesja wydawała się mówić: ponura sława maja potwierdza się.

Tyle tylko, że już w środę sytuacja znacznie się skomplikowała. Od rana nastroje na rynkach były słabe, co zaowocowało około półtoraprocentowymi spadkami indeksów na europejskich giełdach. Być może nieco szkodziło to, że Europejski Bank Centralny (ECB) ostrzegł przed rosnącym ryzykiem dla finansowej stabilności z powodu zachowania rynków finansowych, co przypominało ostrzeżenie Alana Greenspana z 1996 roku (nieracjonalna przesada) oraz ostatnie ostrzeżenie Fed przed „żywiołowością” rynków finansowych. Prawdziwa gra rozpoczęła się jednak po wejściu do gry Amerykanów.

Część graczy wpatrywała się wtedy w (świadomie przeze mnie nieomawiany) rynek bitcoina, gdzie to „coś” traciło nawet 30%. To zaś mogło nieco wystraszyć graczy, którzy zaczęli się obawiać korekty na innych rynkach. Zrobię wyjątek na mały wtręt. Powodem spadku było powtórzenie przez Chiny zakazu inwestowania i wyceniania czegokolwiek w tzw. kryptowalucie. Wręcz widać było chęć zakazu działalności instytucji finansowych, które mają coś wspólnego z handlem tym „czymś”.

Bitcoin z tego krachu podniósł się i w końcu dnia stracił „tylko” około dziesięć procent, a w czwartek już mocno drożał. Gracze są nienauczalni. Pamiętać trzeba jednak, że to tylko akcja Chin. Jak w końcu USA zaczną wprowadzać cyfrowego dolara to też rozpocznie się walka z krypto-, a to definitywnie przeceni te aktywa.

Wróćmy na w miarę normalne rynki. W komentarzach znajdziecie Państwo informacje mówiące o tym, że w zasadzie neutralne zakończenie sesji na Wall Street (kosmetyczne zniżki) wynikało z publikowanego na dwie godzin przed końcem sesji protokołu z ostatniego posiedzenia FOMC (tego z 28.04, czyli przed bardzo słabym raportem z rynku pracy). To nie jest prawda.

Indeksy rozpoczęły sesję od solidnego spadku (około półtora procent), a potem, praktycznie natychmiast, do pracy zabrali się łapacze dołków i indeksy do końca sesji spokojnie redukowały skalę spadków. Publikacja protokołu z ostatniego posiedzenia FOMC nie miała najmniejszego wpływu na zachowanie rynku akcji.

Publikacja ta miała wpływ na inne rynki, co też zresztą może dziwić, bo nic nadzwyczajnego w tym protokole nie było. Owszem, niewielka część członków Fed optowała za tym, by niedługo rozpocząć dyskusję na temat możliwego ograniczenia poluzowania ilościowego (skupu aktywów z rynku), ale olbrzymia większość nawet tego nie rozważała i potwierdzała, że wzrost inflacji będzie tymczasowy.

Wystarczyło jednak wspomnienie o tym, że niektórzy chcą rozpocząć dyskusję nad ograniczeniem skupu, żeby rentowności obligacji wzrosły, dolar się umocnił (i tak korekta się już temu rynkowi należała). To zaś zmniejszyło do zera zwyżki cen złota, które przedtem korzystało z krachu na bitcoinie.

Zwracały uwagę około trzyprocentowe spadki cen ropy i miedzi, ale one utrzymywały się od początku handlu. Powodem spadków na rynku miedzi i ropy było przede wszystkim to, że gracze obawiali się zmniejszenia popytu w Azji (szczególnie niepokoiły Indie z ich pandemią) oraz, a może przede wszystkim, chęć Chin do ograniczenia wzrostu cen surowców (tyle, że nie bardzo wiadomo jak miałyby to zrobić). Na rynku ropy ciągle czekano na porozumienie z Iranem, co zwiększy podaż tego surowca i zaszkodzi cenie baryłki.

W czwartek giełdy europejskie rozpoczęły sesję od zwyżki indeksów, czyli redukując środowe straty, ale bardzo szybko popyt odpuścił i indeksy wróciły do poziomu neutralnego. Trwało to krótko, bo szybko górę wzięła chęć zapolowania na odbicie w USA i indeksy ruszyły na północ. Ta zmiana nastrojów nie miała nic wspólnego z tym, co działo się wokół rynków, ale liczy się to, że środowe spadki zostały praktycznie odrobione.

W USA rynki zachowały się całkiem absurdalnie. Pisano o tygodniowym raporcie z rynku pracy, ale jak widać poniżej różnił się on minimalnie od oczekiwań i nie mógł mieć wpływu na zachowanie rynków. Indeks Fed z Filadelfii co prawda spadł zdecydowanie mocniej niż oczekiwano, co teoretycznie mogło rodzić reakcje według zasady „złe dane to dobre informacje”, ale przecież wewnątrz tego raportu subindeksy cenowe były na poziomach najwyższych od 40 lat…

Gracze tym razem postanowili to zlekceważyć – rentowności obligacji spadły, dolar osłabł, czyli oba te aktywa reagowały na wartość indeksu, a nie subindeksów cenowych. Indeksy ruszyły na północ, co już zresztą zapowiadała sesja środowa. Tak, jak widać było już w środę znowu najbardziej pomagały spółki z NASDAQ, dzięki czemu ten indeks zyskał 1,77%, a S&P 500 1,06%. Ten ostatni indeks ma już tylko niecałe dwa procent do rekordu, a NASDAQ niecałe pięć procent. Słaba jest ta korekta, bardzo słaba, co może zapowiadać kontynuacje hossy.

A tymczasem w Polsce

Nieco inaczej niż inne giełdy zachowała się GPW. W piątek indeksy za bardzo nie chciały rosnąć – być może w oczekiwaniu na sobotnią prezentację Nowego Polskiego Ładu zwanego teraz po prostu Polskim Ładem (PŁ). Niczego nie zmieniło potwierdzenie przez GUS tego, że inflacja CPI w kwietniu wzrosła o 4,3% r/r. Towary zdrożały o 3,6 proc., zaś usługi o 6,8 proc., czyli nieco mniej niż 7,2% odnotowane w marcu, ale okolice siedmiu procent to nadal bardzo wysoki wzrost cen usług.

W poniedziałek jednak WIG20 zyskując 1,71% zaczął inne giełdy gonić. Najmocniej zyskiwały dwa sektory: deweloperzy oraz banki. Wynikało to bezpośrednio z zapowiedzi umieszczonych w NPŁ, które tym sektorom pomogą. Pomogą jednak być może w przyszłym roku, więc takie dyskontowanie tego, co jest jeszcze niepewne i mogące oblec się w ciało za wiele miesięcy, było zdecydowanie przedwczesne. Być może dlatego obroty były niezbyt duże, co wagę zwyżki zmniejszało.

W poniedziałek właśnie WIG20 potwierdził wygenerowany na początku maja sygnał kupna. Jeśli chodzi o naszą walutę to złoty praktycznie na prezentację NPŁ nie zareagował. Wzrost kursu EUR/USD pomagał jednak w poniedziałek i wtorek w wyraźnym umocnieniu naszej waluty (szczególnie w stosunku do franka i dolara).

We wtorek WIG20 bardzo chciał kontynuować zwyżkę, ale napotkał na problemy z powodu nienajlepszych nastrojów zewnętrznych i dlatego też sesja co prawda zakończyła się zwyżką tego indeksu, ale była to zwyżka niewielka (mniej niż 0,4%). W środę te nienajlepsze nastroje pogorszyły się, a przecena akcji w Europie i na początku sesji w USA obniżyła WIG20 o jeden procent, co w niczym nie zmieniło „byczego” obrazu rynku.

W czwartek nasza giełda rozpoczęła dzień od spadku WIG20, ale już przed południem indeks ruszył na północ naśladując to, co działo się na innych giełdach europejskich, a potem amerykańskich. Sesja zakończyła się zwyżką indeksu o 0,76%, co umacniało sygnały kupna.

Kilka uwag o Polski Ładzie (PŁ)

Jeśli chodzi o zawartość PŁ to jak należało oczekiwać były prezenty dla większości Polaków i zwiększenie obciążeń zamożniejszej (ale nie bogatej) mniejszości. Był to według mnie zdecydowanie program wyborczy. Podzielam opinie części obserwatorów, którzy twierdzą, że jeśli sondaże dla PiS trwale wzrosną do ponad 40% (bardzo prawdopodobne) to wybory będziemy mieli już wiosną 2022, a nie jesienią 2023. Jeśli PiS w Sejmie zagłosuje za rozwiązaniem parlamentu to trudno sobie wyobrazić, żeby opozycja się sprzeciwiła.

Polakom obiecywano wszystko – od nowych dróg przez zieloną energię. Więcej tutaj: https://tiny.pl/rb9vk . Podobno do przyjęcia tych politycznych zapowiedzi potrzebne będzie około 100 ustaw, więc zanim zapowiedzi obleką się w ciało upłynie mnóstwo czasu i być może część zostanie uchwalona dopiero w 2022 roku. Owszem, rząd zapowiada, że Rada Ministrów przyjmie projekty ustaw do września tego roku, ale uważam, że będą to tylko ustawy podatkowe i budżetowe (do końca września rząd musi złożyć w Sejmie projekt budżetu).

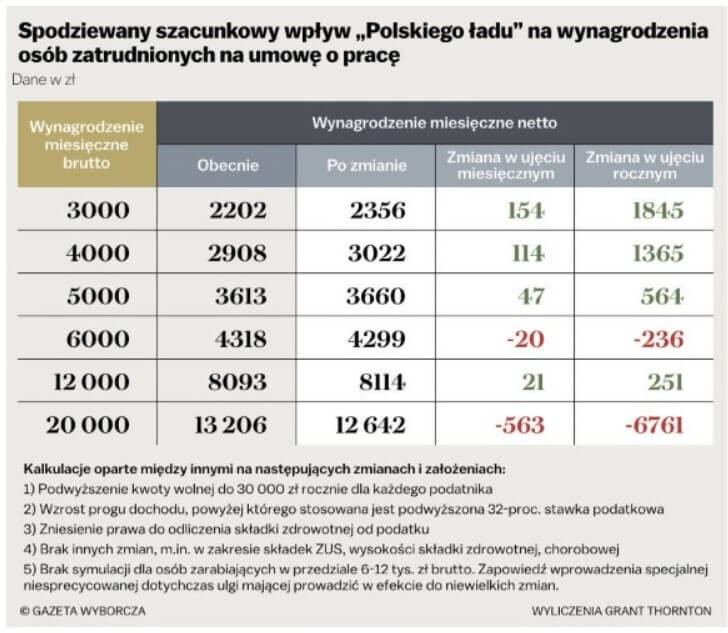

W tym pudełku z czekoladkami najwięcej szczegółów było w odniesieniu do zmiany systemu podatkowego. Zapowiada się mała rewolucja podatkowa, w której są plusy i minusy oraz sporo niewiadomych. Jak widać w poniższych tabelkach przygotowanych przez firmę Grant Thornton, a prezentowanych przez „Gazetę Wyborczą” skutki negatywne będą dotyczyły przede wszystkim zarobków osób prowadzących działalność gospodarczą.

Ale uwaga: założeniem jest w tych tabelkach to, że kwota wolna w wysokości 30 tys. zł. będzie dotyczyła wszystkich, a nie tak, jak w przypadku obecnej kwoty wolnej (8 tys.), która jest degresywna – zmniejsza się wraz ze wzrostem dochodów. Jeśli i te 30 tys. zł. będzie zmniejszane degresywnie to straty zaczną się wcześniej i będą dużo wyższe.

Generalnie wzrost finansowania ochrony zdrowia jest zamierzeniem bezdyskusyjnym – jest po prostu niezbędny, a ja o tym mówiłem od kilkunastu lat. Podobnie potrzebna jest reforma, która zmniejszy degresywność obecnego modelu podatkowego. Pytanie jedynie jak należy to zrobić. Prostą metodą byłoby zwiększenie składki zdrowotnej z 9% na przykład na 11% i wprowadzenie trzeciego progu podatkowego (na wysokim poziomie ze stawką na przykład 40%), za czym ja bym optował.

PiS najwyraźniej chciał jednak wspomóc swój elektorat kosztem tych, którzy zazwyczaj na niego nie głosują i stąd dwa prezenty dla mniej zamożnych: kwota wolna 30 tys. (dzięki temu na przykład emerytury do 2,5 tys. zł. miesięcznie będą wolne od podatku) i próg podatkowy 32% podniesiony z nieco ponad 85 tys. do 120 tys. rocznie.

Jednak obecnie z 9% składki zdrowotnej 7,75% pkt. proc. idzie z naszego PIT. Po zmianach 7,75% będzie zmniejszało wypłatę na rękę, czyli de facto podatek (składka) będzie płacony od pierwszego złotego, czyli dolna stawka będzie nie zerowa tylko będzie wynosiła 9%, podobnie próg nie będzie wynosił 32%, a 39,75%, co przy kwocie przewyższającej 120 tys. zł rocznie jest podatkiem dość wysokim.

Oczywiście samozatrudnieni rozliczający się PIT i liniowym 19% stracą najwięcej (ci, którzy płacą obecnie 380 + składki zdrowotnej, a zarabiają ponad 4.300 zł.). Wicepremier Gowin mówi, że dla tych, którzy zarabiają między 6-12 tys. zostaną wprowadzone rekompensaty, które spowodują, że oni nie stracą, ale czy rzeczywiście one się pojawią? Jakoś w to wątpię, a jeśli się pojawią to po prostu skomplikują system, co wielkiego sensu nie ma.

Wydaje się, że moje liczne już ostrzeżenia, w których przed publikacją założeń PŁ ostrzegałem, że wprowadzenie emerytur bez podatku do 2.500 zł. brutto stawia pod znakiem zapytania reformę OFE, nie zostały wzięte pod uwagę. W związku z tym dziennikarze obudzili się i zaczęli wreszcie pisać o tym, że opłata przekształceniowa OFE w wysokości 15% będzie prawdziwym rabunkiem, skoro 2/3 emerytur będzie bez podatku, a opłata miała przecież podatek zastąpić. Z rządu popłynęła obietnica zmniejszenia opłaty z 15 na 10%, ale to w sposób oczywisty niczego nie zmienia, bo 10 nadal nie równa się zeru…Zobaczymy jak PiS z tego bagienka wybrnie.

Jakie byłyby skutki (oprócz tych dla wynagrodzeń) dla gospodarki? Analitycy Pekao SA piszą na przykład, że „Zmiany podatkowe, zapowiedziane od 2022, a właściwie wzrost dochodów rozporządzalnych w grupach z większą skłonnością do konsumpcji przełoży się na dodatkowe podbicie dynamiki PKB o 0,3-0,4pp. Nasza prognoza PKB na 2022 to więc już powyżej 5,5% r/r.”. Ja dodałbym jeszcze, że presja na płace zwiększy inflację.

Faktem jest, że ludzie mniej zamożni wydają wszystko to, co dostają w formie wynagrodzenia czy innych świadczeń, a zamożniejsi część oszczędzają. Tak więc wydatki tych mniej zamożnych podkręcą koniunkturę, ale oparcie jej na konsumpcji, a nie na inwestycjach (tutaj potrzebne są oszczędności) jest paliwem, które pomaga gospodarce w krótkim terminie (na przykład przed wyborami). Niewątpliwie stracą samorządy (około 11 mld zł.) i co prawda PiS zapowiada subwencje, ale wiadomo jak te subwencje często wyglądają.

Niewątpliwie deweloperom i bankom pomóc mają proponowane rozwiązania umożliwiające szybsze kupienie mieszkania przez młode osoby (szczegóły w NPŁ – ja już tego omawiać nie będę), ale najpewniej dodatkowo podniosą ceny mieszkań. Wzrosną też ceny prywatnych usług medycznych w sytuacji, kiedy lekarze będą prowadzili działalność gospodarczą.

Reasumując – zwiększenie finansowania ochrony zdrowia i zmniejszenie nierówności jest kierunkiem właściwym, jednak to, czy zastosowane środki są odpowiednie zobaczmy wtedy, kiedy pojawią się konkretne rozwiązania w postaci projektów ustaw. Nie dziwię się Lewicy, która twierdzi, że nie jest to jej program i jest to prywatyzacja usług publicznych, bo zamiast wydatków na te usługi daje się ludziom do ręki grosze mówiąc „sami sobie je zorganizujecie”.

Krótka analiza wykresów

Na Wall Street indeks NASDAQ kontynuuje korektę. Powstaje groźba (na razie tylko groźba powstanie podwójnego szczytu – jeśli spadnie poniżej 12.600 pkt.). Opór na poziomie 13.895 pkt., a wsparcie na 12.783 pkt. Na indeksie S&P 500 wsparcie jest na 4.049 pkt., a opór na 4.190 pkt.

Na indeksie DJIA nieładnie wyglądała spadająca gwiazda poparta czymś na kształt gwiazdy wieczornej. To sugeruje, że zaraza wyprzedaży przenosi się na szeroki rynek.

Indeks XETRA DAX z impetem wybił się z wąskiego, trendu bocznego ustanawiając nowy rekord wszech czasów, a teraz jest w konsolidacji . Wsparcie jest na 14.800 pkt., a opór na 15.500 pkt.

Na rynku 10. letnich obligacji USA trwa korekta. Bardzo prawdopodobna jest teza o formacji flagi, która poprzedza dalszy ciąg hossy. Rentowności już z tej flagi się wybiły, co jest sygnałem kontynuacji zwyżki. Wsparcie jest na 1,5400%, a opór na 1,7050%.

Na rynku ropy cena baryłki WTI jest w korekcie wymuszonej czekaniem na powrót USA do układu z Iranem. Wsparcie jest w okolicach 60,70 USD. Opór w okolicach 66,50 USD.

Na rynku złota nadal zwraca uwagę formacja krzyża śmierci, czyli przecięcie od góry średniej 100. sesyjnej przez 50. sesyjną, co jest długoterminowym sygnałem sprzedaży. Opór w okolicach 1.755 USD został pokonany, co kreuje podwójne dno, czyli daje sygnał kupna. Górne ograniczenie 9. miesięcznego kanału trendu spadkowego zostało pokonane, a z nim pokonana średnia 100. sesyjna, co teoretycznie otwiera drogę na północ. Teoretycznie, bo ja zakładam, ze to jest pułapka. Opór na 1.878 USD, a wsparcie na 1.755 USD.

Na rynku miedzi trwa trend wzrostowy, a korekta, zakończyła się wybiciem ceny, która ustanowiła nowy rekord wszech czasów (poprzednie był z 2011 roku). Obecnie trwa konsolidacja, która powinna poprzedzać dalszy wzrost ceny. Kontrakty na miedź mają opór na poziomie 490 centów/funt, a wsparcie na 442,50 centów/funt.

Cena srebra naśladowała cenę złota. Nadal obowiązuje długoterminowy trend wzrostowy i średnioterminowy boczny. Wsparcie jest w okolicach 25,75 USD, a opór w okolicach 28,30 USD.

Na rynku walutowym na wykresie kursu EUR/USD doszło do wybicia z konsolidacji. Opór jest na poziomie 1,2350 USD (z początku stycznia 2021). Wsparcie jest w okolicach 1,2050 USD. Długoterminowy trend jest dla dolara niekorzystny.

W Polsce na rynku walutowym złoty ugrzązł w długoterminowej stabilizacji, a w krótkim terminie kursy spadały. Kurs EUR/PLN opuścił obwiązujący od marca 2020 roku trend boczny 4,3750 – 4,6350 PLN dając sygnał kupna waluty, ale błyskawicznie do kanału wrócił. Pierwsze wsparcie jest na 4,4700 PLN. Opór na 4.5900 PLN.

Mocny jest trend spadkowy na USD/PLN (od marca 2020 roku), ale teraz trwa korekta w postaci trendu bocznego. Wsparcie na 3,6830 PLN, a opór na 3,8200 PLN.

Na CHF/PLN też widać obowiązujący od marca 2020 roku trend boczny 4,05-4,35 PLN. Wyłamanie pokaże kierunek na dłużej. Wsparcie na 4,0900 PLN. Opór na 4.1850 PLN.

Na GPW indeks WIG20 wybił się z trwającego od początku roku kanału trendu bocznego 1.885 – 2.025 pkt. generując sygnał kupna. Teraz trwa ruch powrotny. Wsparcie jest w okolicy 2.025 pkt. Opór w okolicach 2.196 pkt. Doskonale wyglądają mWIG40 i SWIG80.

O danych makro i nie tylko

Jeśli chodzi o amerykańskie dane makro to o części z nich napisałem na początku komentarza, bo uzasadniały one ruchy cen aktywów. Oprócz tego zobaczyliśmy jeszcze indeks Fed z Filadelfii 31,50 pkt. (oczekiwano 40 pkt., poprzednio 50,2 pkt.), wnioski o zasiłek dla bezrobotnych 444 tys. (oczekiwano 450 tys.). W piątek zobaczymy jeszcze indeks PMI dla przemysłu i usług.

W Polsce zobaczyliśmy jak zmieniło się w kwietniu przeciętne zatrudnienie i wynagrodzenie (zatrudnienie wzrosło o 0,9% r/r – oczekiwano 1,1%, a wynagrodzenie wzrosło o 9,9% r/r – oczekiwano 10,4%). W piątek zobaczymy jeszcze dane o produkcji budowlano-montażowej.

Interesujące może być to, o czym napisał Rafał Hirsch. Cytuję: „W składzie Rady Polityki Pieniężnej prawdopodobnie szykuje się zmiana, która będzie mogła wpłynąć na szybsze podjęcie przez nią decyzji o podwyżce stóp procentowych. Z Rady powinien wkrótce odejść Rafał Sura, ponieważ został zarekomendowany przez Krajową Radę Sądownictwa do Naczelnego Sądu Administracyjnego. Ostateczną decyzję w tej sprawie ma wydać Prezydent RP. Po odejściu Sury z RPP będą trzy miesiące na to, aby uzupełnić skład Rady, a zrobić to będzie musiał organ, który wcześniej powołał tam Surę, czyli Senat, który jak wiadomo jest kontrolowany przez opozycję.”. To może zmienić układ sił w RPP i przyśpieszyć podwyżkę stóp.

W kolejnym tygodniu

W USA zobaczymy weryfikację danych o PKB, zamówienia na dobra trwałego użytku, wnioski o zasiłek dla bezrobotnych, raport nt. wydatków Amerykanów, indeks Chicago PMI. W zasadzie tylko raport o zarobkach w części inflacyjnej może wpłynąć na zachowanie rynków.

W Polsce zobaczymy dane o produkcji przemysłowej, sprzedaży detalicznej, stopie bezrobocia, a BIEC opublikuje swój Wskaźnik Wyprzedzający Koniunktury oraz Wskaźnik Rynku Pracy.

Podsumowanie

Mamy sytuację, w której na Wall Street kontynuowana jest korekta (nieprowadząca do bessy i bardzo słaba), a w Warszawie obowiązuje sygnał kupna. Jest to sytuacja dość trudna dla naszego rynku, bo jeśli korekta w USA szybko się nie zakończy (według mnie niedługo powinna) to zacznie szkodzić GPW. Czekamy jednak według mnie teraz na końcówkę maja i być może koniec korekty w Stanach, a to dałoby mocny sygnał do kontynuacji czegoś, co można by nazwać letnią hossą w Polsce.

Autorem tekstu dla iWealth jest Piotr Kuczyński, analityk rynków finansowych.

Niniejszy materiał ma wyłącznie charakter promocyjny i nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usługi.

Piotr Kuczyński dla iWealth