Bardzo bym chciał, żeby kiedyś w końcu rynek zaczął działać inaczej, w kontrze do tego, co w tygodniowych komentarzach piszę. Nieco zaskakujące stwierdzenie? To prawda, ale prawdą jest też to, że zakładając niefundamentalne zachowanie rynków, na których nie liczy się wartość, a kapitalizacja akcji Tesli, która chyba ciągle modli się o zysk, sięga 200 mld USD (40% PKB Polski…) muszę pisać o przewadze byków, mimo że doskonale zdaję sobie sprawę z tego, że giełdy coraz bardziej stają się kasynami.

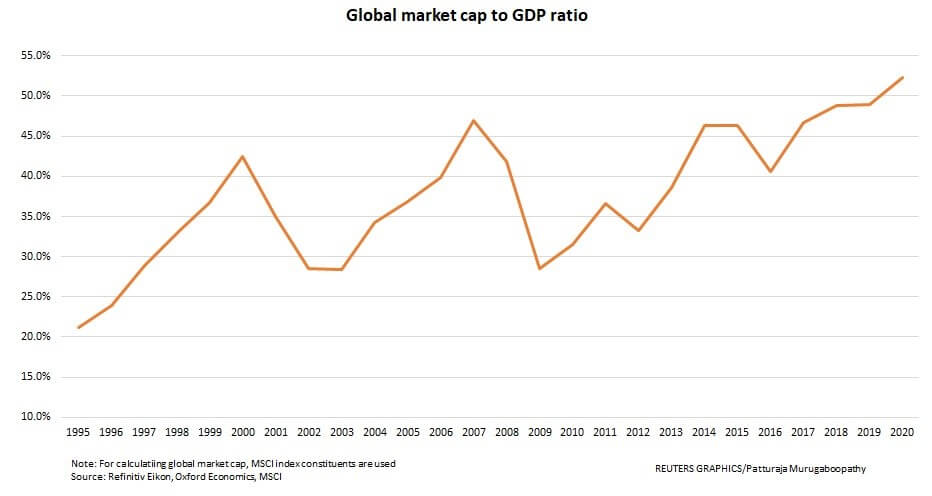

Ostatnio pisałem również o tym, że MFW zdaje się mieć podobną opinię. Niedawno ciekawą grafikę opublikował też Reuters. Według tej agencji kapitalizacja globalnego rynku akcji w stosunku do globalnego PKB wynosi 52% i jest największa od 25 lat…

Ponarzekałem sobie, a teraz zabieramy się za to, co działo się na rynkach. W piątek pretekstem do przeceny na Wall Street było to, że The Wall Street Journal napisał, że chińskie władze sygnalizują, iż dalsze wtrącanie się USA w kwestię Hong Kongu może zagrozić umowie handlowej w „fazie pierwszej”. Teoretycznie chodzi o import towarów rolnych z USA, co nie spodobałoby się bazie wyborczej Donalda Trumpa. Poza tym, a może raczej przede wszystkim, Fed zabronił bankom wypłacania dywidend i skupowania akcji przynajmniej do czwartego kwartału tego roku.

Oczywiście ciągle mówiono o pogarszającej się sytuacji pandemicznej, ale nadal twierdzę, że nie jest ważna liczba zakażeń – jest ważne tylko to, czy rządy wpadną w histerię i znowu zastosują lockdown. Jeśli nie zastosują to rynki specjalnie się przejmować nie będą.

Chińskie ostrzeżenia też w poniedziałek poszły w zapomnienie mimo tego, że parlament tego kraju przegłosował wprowadzenie legislacji odnośnie bezpieczeństwa narodowego w Hong Kongu. To właśnie (oprócz oczywiście wojny handlowej, a w przyszłości innym problemom) stało się wcześniej powodem zaognienia sytuacji między USA i Chinami. Już w kolejnych dniach duże wzrosty indeksów Shanghai Composite oraz Hang Seng (Hong Kong) oraz reakcja rynków globalnych pokazały, że ta sprawa schodzi już z radarów inwestorów.

Właśnie od początku tygodnia końcówka kwartału i półrocza oraz związany z tym proces windows dressing (podciąganie cen na koniec danego okresu – miesiąca, kwartału, roku), jak również początek nowego półrocza, doprowadziły do nie tylko odrobienia piątkowych spadków na Wall Street, ale i do wyjścia poza poziom czwartkowego (25.06) zamknięcia.

Wszystko to mimo tego, że Światowa Organizacja Zdrowia znowu ostrzegła, że na froncie pandemii walka nie jest skończona, a najgorsze jeszcze się wydarzy. W USA Anthony Fauci, główny epidemiolog kraju, we wtorek też przestrzegał mówiąc, że sytuacja w USA pogarsza się, że może dojść nawet do 100 tysięcy zakażeń dziennie. Wszystko na nic – obóz byków był nie do zatrzymania. Spójrzmy, co stało (oprócz przełomu półroczy) za zwyżkami.

Pretekstem do wzrostu indeksów był w poniedziałek raport z rynku nieruchomości w USA. Po dwóch miesiącach dużych spadków indeks podpisanych umów na kupno domów wzrósł o 44,3%, czyli najmocniej od 2001 roku, od kiedy National Association of Realtors rozpoczęła podawanie tych danych. Rzeczywiście jest to kolejny sygnał odrodzenia gospodarki, chociaż pamiętać trzeba, że z takich umów przez długi czas można się wycofać, a rynki, od kiedy pamiętam, nie reagowały na ten raport nawet drgnięciem.

We wtorek od początku dnia pozytywem było, że chińskie, oficjalne, indeksy PMI dla czerwca wzrosły i utrzymały się zarówno dla sektora przemysłowego, jak i usług nad kluczowym poziomem 50 pkt. To nie wyjaśnia jednak tego, że znowu w końcówce sesji we wtorek indeksy amerykańskie wzrosły – jeszcze mocniej niż w poniedziałek. Co tym razem było pretekstem? Dane makro, czyli mocniejszy od oczekiwanego wzrost indeksu zaufania konsumentów Conference Board (najwyżej od 3 miesięcy), a przede wszystkim to, że razem wystąpili Steven Mnuchin, sekretarz skarbu USA, oraz Jerome Powell, szef Fed.

Co oni takiego cudownego powiedzieli inwestorom? Otóż tak naprawdę nie powiedzieli nic nowego. Powell nadal ostrzegał, że gospodarka będzie bardzo powoli wracała do formy, ale podtrzymał też swoje obietnice – Fed zrobi wszystko, co w jego mocy, żeby pomóc gospodarce. Mnuchin też podtrzymał obietnice dalszej rządowej pomocy oraz tego, że druga faza pomocy może mieć miejsce już w lipcu (to też jest znane od paru tygodni). Obietnice jednak wystarczyły – indeksy mocno wzrosły i S&P 500 zakończył kwartał największym wzrostem od 1998 roku.

Wydawało się, że w środę, kiedy to na rynkach europejskich panowała korekta, Wall Street też przynajmniej się zatrzyma. Nic z tych rzeczy. Pomógł kolejny dobry raport makro, czyli większy od oczekiwań wzrost indeksu ISM dla przemysłu w USA i zdecydowane przełamanie przez ten indeks poziomu 50 pkt. (52,6 pkt.). Poza tym opowiadano znowu dużo o szczepionce (tym razem od Pfizera), co już staje się nudne. Znowu obóz byków prowadził technologiczny NASDAQ, który w cenach zamknięcia ustanowił rekord. Pół procent zyskał też S&P 500, ale DJIA delikatnie spadł.

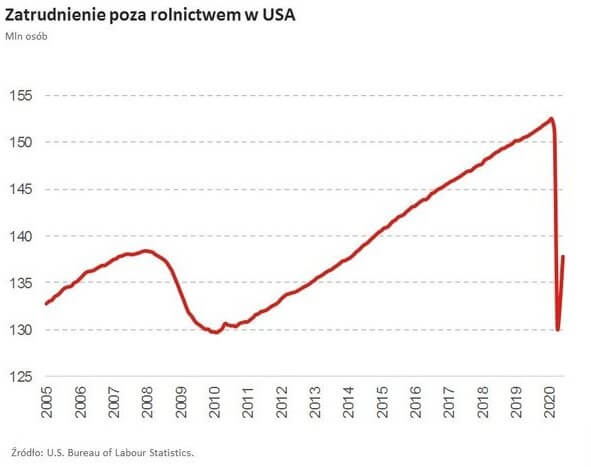

W USA giełdy pracowały tylko do czwartku. Co prawda Dzień Niepodległości (4 lipca) wypada w sobotę, ale władze robią długi weekend i wolny piątek. Dlatego też w czwartek pojawiło się mnóstwo raportów makro. Najważniejszy w rankingu tych danych był raport o miesięcznych zmianach na rynku pracy. Oczekiwano, że przybędzie 3 miliony miejsc, a bezrobocie wyniesie 12,3% – w rzeczywistości było to odpowiednio 4,8 mln i 11,1%. Mimo wszystko, jak piszą analitycy Pekao, „Liczba zatrudnionych wzrosła przez dwa miesiące, ale jest wciąż poniżej maksimum sprzed poprzedniej recesji”. Niezbyt duży to powód do wiwatów…

Wydawało się, że może w czwartek, czyli w dzień przed trzydniowym weekendem, obóz byków odpocznie. Od rana jednak od Azji po Europę indeksy mocno rosły, więc zaliczka dla byków była naprawdę duża, a dane oczywiście dodatkowo im pomagały. Trzydniowy weekend ma jednak swoje prawa, więc w końcówce sesji pojawiła się realizacja zysków i indeksy zyskały jedynie po około pół procent.

Jeśli spojrzy się na indeksy S&P 500 i DJIA to widać, że od 11.06 nadal trwa korekta, która na razie przyjmuje klasyczną postać zygzaka ABC. Od strony technicznej jedynym groźnym sygnałem była utworzona na NASDAQ, między 22 i 24.06, formacja gwiazdy wieczornej, która często zapowiada spadki, a z całą pewnością była poważnym oporem.

Była, bo indeks zamknął okno bessy, więc co prawda formacji nie anulował, ale znacznie zmniejszył jej znaczenie. Wsparcie na tym wykresie jest na poziomie 9.726 pkt., a oporem jest szczyt formacji, czyli 10.221 pkt. Na S&P 500 oporem ciągle jest początek okna bessy, czyli 3.190 pkt., a wsparcie w okolicach 2.970 pkt. Trwa tutaj korekta, ale jeśli indeks pokona poziom 3.150 pkt. to utworzy czerwcową formacje podwójnego dna, co może zapowiadać dalsze zwyżki.

Na rynku ropy cena baryłki WTI nadal trzymała się w okolicach poziomu 40 USD, a w czwartek poziom ten przekroczyła, ale poważnego oporu (okno bessy) na poziomie 41,30 USD nie pokonała. Od środy pomagał duży spadek zapasów w USA. Powtarzam, że jeśli nastroje na giełdach akcji i nastawienie typu „kupuj wszystko, co się da” nadal będzie trwało to ten poziom też pęknie, a wtedy oporem będzie dopiero 48,70 USD. Wsparcie nadal jest w okolicach 34,40 USD.

Na rynku złota cena uncji nie powróciła pod 1.745 USD – plus dla byków, bo powrót sygnalizowałby, że wybicie było pułapką. Kręciła się do wtorku w okolicy 1.770 USD. Wtedy to ruszyła na północ. Można podejrzewać, że pomogły złotu obietnice Mnuchina i Powella, bo zwiększały oczekiwania inflacyjne. Wydawało się, że droga do oporu na poziomie 1.800 USD jest otwarta, ale w środę kilkukrotny szturm na okolice tego poziomu (kontrakty nawet 1.800 USD przekroczyły) spotkał się z poważną podażą, co doprowadziło do dość gwałtownej korekty.

W czwartek jednak złoto drożało i dlatego w układzie technicznym nic istotnego się nie zmieniło. Nadal kolejny opór jest blisko, bo na 1.800 USD, a następny dopiero na szczycie wszech czasów, czyli na 1.920 USD. Wsparcie też nadal jest w okolicach 1.745 – 1.748 USD. Można przy okazji wspomnieć o miedzi, która na fali oczekiwań ożywienia w gospodarce zyskała 35%.

Na rynku walutowym kurs EUR/USD od początku tygodnia usiłował odrabiać spadki z zeszłego tygodnia. Wsparcie teraz jest nadal na poziomie 1,1170 USD, a opór nadal na 1,140 USD. Wydawało się, że przestroga kanclerz Angeli Merkel (Niemcy od 1.07 objęły przewodnictwo UE) nieco graczy wystraszy i może rzeczywiście to zrobiła, bo kanclerz ostrzegła, że dyskusja z Wlk. Brytanią może zakończyć się Brexitem bez umowy. Jeśli nawet to ten strach trwał krótko, bo w czwartek kurs rósł.

Na naszym rynku walutowym poprawa nastrojów na globalnych rynkach w poniedziałek i wtorek doprowadziła do umocnienia złotego, dzięki czemu kurs EUR/PLN i CHF/PLN cofnęły się na początku tygodnia spod oporów (odpowiednio 4,47 PLN i 4,20 PLN). Dziwnie zachował się rynek w środę. Nie widać było powodów do osłabienia złotego, a jednak stracił i kursy na chwilę przełamały opory. Zakończyły dzień w zasadzie prawie na nich.

Jeśli szuka się powodów dziwnego, środowego, osłabienia naszej waluty (kurs EUR/USD przecież w środę rósł, a Wall Street szalała) to można znaleźć dwa powody/preteksty.

Po pierwsze, minister finansów zapowiedział nowelizację budżetu za dwa tygodnie. Niby wszyscy tego oczekiwali, ale zapowiedź nowelizacji po wyborach mogła zrodzić obawę, że będzie w niej coś bardzo złego. Po drugie, rząd przedstawił NFZ swoje prognozy zachowania rynku pracy, w których zapowiadał wzrost rejestrowanego bezrobocia o blisko pół miliona. Po trzecie dowiedzieliśmy się, że zadłużenie Polski (w metodologii europejskiej) sięgnęło 1,1 bln złotych. To ponad 50% PKB, a jeśli doda się kreatywną księgowość (o tym niżej) to już pod 60%….

W czwartek było już spokojniej, ale kursy nadal trzymały się tuż pod kluczowymi oporami. Nadal powtarzam więc, że jeśli dolar będzie się osłabiał to złoty (jako pewnego rodzaju zastępnik euro w krajach naszego regionu) powinien się umacniać do momentu jakichś katastrofalnych posunięć RPP albo nowelizacji budżetu, która się nie spodoba rynkom.

Na razie te działania złotemu specjalnie nie szkodzą. Rząd jednak sprytnie ukrywa dług o wartości około 10% PKB (ponad 200 mld złotych) w Funduszu Przeciwdziałania COVID-19 oraz w obligacjach emitowanych przez PFR (obu nasza metodologia nie włącza do sektora wydatków publicznych – w odróżnieniu od metodologii unijnej ESA2010, która je włącza). Nie budzi to niepokoju rynków, bo wszyscy naokoło znacznie zwiększają dług, ale im bliżej będzie konstytucyjnemu ograniczeniu 60% PKB tym sytuacja będzie wyglądała bardziej niepokojąco. I to może złotego osłabiać.

W Europie indeksy giełdowe zachowywały się podobnie jak w USA. Tutaj też pomagały lepsze od oczekiwań dane makro – na przykład większy od wcześniejszych odczytów wzrost indeksów PMI czy zaskakujący wzrost sprzedaży w Niemczech w maju (wzrosła o 3,8%, a oczekiwano spadku o 3,5% r/r). Pominięto milczeniem to, że Michel Barnier, główny negocjator UE z Wlk. Brytanią stwierdził, iż plan przedstawiony przez brytyjski rząd dotyczący post-brexitowej sytuacji w sektorze bankowym jest nie do zaakceptowania.

Na naszym rynku akcji korekta była kontynuowana. W piątek 26.06 doszło do sporej przeceny, a w poniedziałek WIG20 nieco odbił, ale SWIG80 kontynuował korektę. We wtorek GPW nie uległa czarowi Wall Street i indeksy powróciły do spadków. WIG20 trzymał się tuż nad wsparciem, a SWIG80 zbliżał się do dolnego ograniczenia kanału trendu wzrostowego. Dopiero w środę wsparcie uratowała Wall Street i tylko dzięki zwyżkom USA udało się wypracować zwyżki indeksów. Czwartek dokończył dzieła, bo indeksy wszędzie rosły, więc i na GPW miało to miejsce.

Nasz rynek zachowywał się podobnie do indeksów zbiorczo pokazujących to, co dzieje się na rynkach rozwijających się. To zaś powinno zacząć wkrótce GPW pomagać. Jeśli chodzi o analizę techniczną to nic się w niej nie zmieniło. Opór na WIG20 umocnił się (nadal to 1.853 pkt. – pokonanie byłoby mocnym sygnałem kupna). Wsparcie jest na poziomie 1.741 pkt. Jego pokonanie byłoby groźne, bo powstałby tzw. podwójny szczyt zapowiadający mocniejszą korektę. Nadal najsilniejszy, mimo korekty jest SWIG80.

Niespecjalnie pomogło całemu rynkowi to, że Jacek Sasin, wicepremier i minister aktywów państwowych, stwierdził, że PGE sama nie da sobie rady z budową elektrowni atomowej i musi się włączyć państwo. Niby dobrze, ale po pierwsze to było od początku oczywiste, a po drugie wiele wody w Wiśle upłynie zanim budowa ruszy (o ile ruszy).

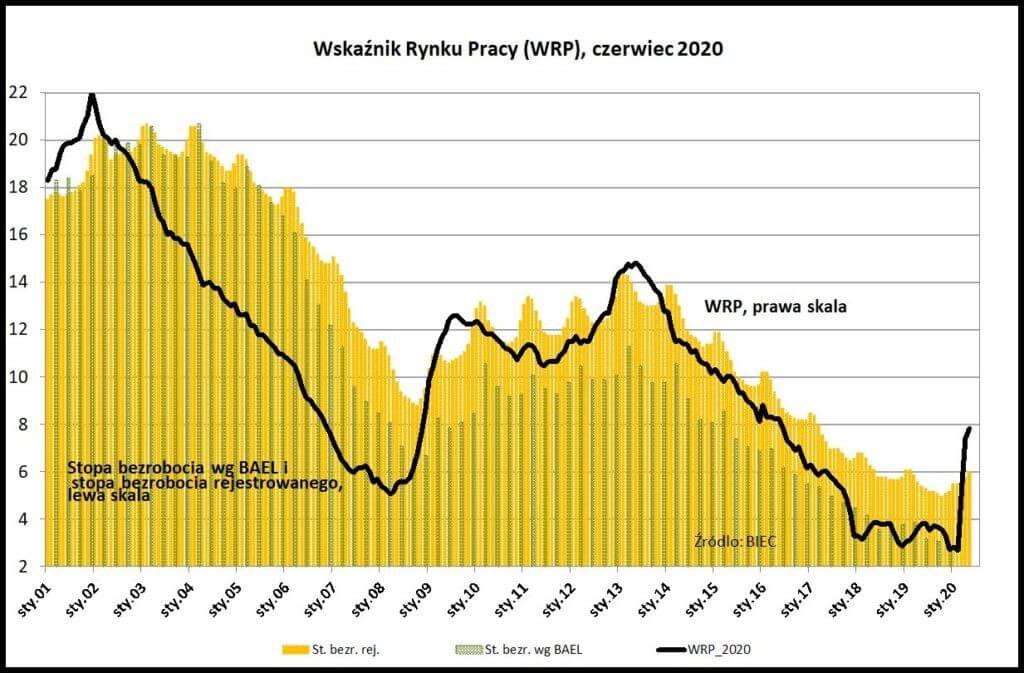

W Polsce pojawiło się kilka raportów makro. Zawsze zwracam uwagę na dane publikowane przez BIEC (Biuro Inwestycji i Cykli Ekonomicznych) – tym razem były dwa takie raporty. Wskaźnik Rynku Pracy (WRP) wzrósł o blisko 1 punkt, a BIEC pisze, że „Choć skala tego wzrostu była znacznie mniejsza od tej odnotowanej w poprzednich dwóch miesiącach, to nadal należy liczyć się ze wzrostem stopy bezrobocia silniejszym niż wskazują obecne oficjalne dane (stopa bezrobocia rejestrowanego – 6%).”.

BIEC pisze też, że rynek pracy „Reaguje on zwykle ze znacznym opóźnieniem w stosunku do zmian aktywności całej gospodarki. Wiele firm do tej pory nie potrafi ocenić skali redukcji popytu na swe towary i usługi oraz tempa, w jakim popyt ten będzie się odradzał.”.

Wskaźnik Wyprzedzający Koniunktury (WWK) wzrósł w czerwcu o ponad 9 punktów w stosunku do miesiąca poprzedniego. BIEC pisze, że „Pierwszy pandemiczny szok już minął, jednak do odrobienia strat i wejścia na ścieżkę rozwoju sprzed lockdownu potrzeba jeszcze wiele. Nadal pozostaje dużo niepewności zarówno co do dalszego przebiegu pandemii, jak i jej wpływu na gospodarkę.”. Jak widać oba te wskaźniki sygnalizują, że sytuacja (podobnie jak w wielu innych krajach) poprawiła się, ale daleko jeszcze jest do normalności.

Interesujący był wstępny odczyt inflacji CPI. GUS poinformował, że w czerwcu wzrosła o 3,3% (oczekiwano 2,8% po wzroście w maju o 2,9%). Jak widać wzrost był dość wyraźny i wielu komentatorów nieco się tym zdziwiło. Zaczyna po prostu wyglądać na to, że mocniejszy jest wpływ ograniczenia podaży niż zmniejszenia popytu. Zobaczymy też w pełnych danych (15.07), jaki był wpływ usług, które od wielu miesięcy drożeją. Źle to wygląda, a do jeszcze większej inflacji brakuje tylko słabego złotego (przypominam, że RPP bardzo chce naszą walutę osłabić).

W środę dowiedzieliśmy się, że indeks menadżerów logistyki PMI dla sektora przemysłowego w czerwcu wzrósł z poziomu 40,6 do 47,2 pkt. (oczekiwano 46,5 pkt.). Oznacza to tylko tyle, że w stosunku do poprzedniego miesiąca dynamika spadku produkcji, nowych zamówień i zatrudnienia się zmniejszyła, ale gospodarka nadal się cofała.

Co można napisać w podsumowaniu? Można z pewnością powtórzyć, że zasada kupowania akcji po spadkach nie powinna dopuścić do bessy na Wall Street. Czy posiadacze akcji wystraszą się zbyt drogich akcji? Jak widać po zachowaniu NASDAQ będzie o to trudno. Przyszły tydzień zapowiada się na typowo wakacyjny, bo w kalendarium nie ma żadnych istotnych wydarzeń.

Czekamy teraz na sezon raportów kwartalnych amerykańskich spółek. Rozpoczyna się 14 lipca. Teoretycznie drugi kwartał powinien być dla spółek fatalny, co powinno akcje przeceniać, ale jak znam Wall Street to prognozy będą dramatyczne, a ich pokonanie będzie dziecinnie proste. Jedynie więc kolejny lockdown może graczy wystraszyć, a na to się nie zanosi.

Autorem tekstu dla iWealth jest Piotr Kuczyński, ekonomista, analityk rynków finansowych.

Niniejszy materiał ma wyłącznie charakter promocyjny i nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usługi.

Piotr Kuczyński dla iWealth