W ostatni giełdowy dzień miesiąca, czyli w piątek 30.07 giełdy akcji były pod wpływem publikowanego po czwartkowej sesji w USA raportu miesięcznego i prognoz Amazon.com. Inwestorzy byli bardzo niezadowoleni, bo spółka ta opublikowała niższe od oczekiwań przychody i zapowiedziała dość słabe wyniki w trzecim kwartale. Akcje staniały o 7,5%.

Można powiedzieć, że był to swoisty sygnał ostrzegawczy – jak już ludzie wrócą do pracy i skończą się środki pomocowe to wyniki spółek FAANG nie będą tak znakomite jak były podczas lockdownów. Pewnym ostrzeniem było też to, że oferta publiczna (IPO) spółki Robinhood Markets (to ta, która oferuje handel bez prowizji, co przyciągnęło setki tysięcy graczy) sprzedała się w dolnym limicie oferowanego przedziału cen (38-42 $), a jej pierwsza sesja w czwartek 29.07 zaowocowała przeceną o osiem procent. W następnych dniach, o czym niżej, notowania tej spółki drastycznie się zmieniły.

To wszystko w piątek psuło nieco nastroje w Europie, ale nie tak znowu mocno, bo indeksy co prawda spadły, ale były to zniżki około półprocentowe. W USA też nie było już kończącego miesiąc windows dressing – indeksy spadły. S&P 500 stracił 0,54%, a NASDAQ 0,71%.

W poniedziałek, przed wejściem Amerykanów do gry, wszystko się zmieniło. Owszem, pisano dużo o tym, ze indeks PMI dla przemysłu chińskiego spadł do poziomu 50,3 pkt., czyli do poziomu niewidzianego od 15 miesięcy (z 51,3, a oczekiwano 51,1 pkt.), ale nastroje od rana były bardzo dobre. Pocieszano się tym, że władze chińskie rozpoczęły dyskusję z USA na temat IPO ich spółek w Stanach, co podnosiło chińskie indeksy. Cieszono się też tym, że w USA senatorowie pracowali nad pakietem dla infrastruktury o wartości 1 bln USD, który może zostać przyjęty przez Kongres w kolejnych dniach tygodnia.

Lekceważono zarzuty USA w stosunku do Iranu. Stany oskarżyły formalnie Iran o czwartkowy atak u wybrzeży Omanu na powiązany z Izraelem tankowiec, który to atak skutkował śmiercią pracownika z Rumunii i z Wlk. Brytanii. USA po prostu ruszyły za Izraelem, który pierwszy oskarżył Iran. Nawet dla laika wyglądało to co najmniej dziwnie i bardziej jako prowokację anty-irańską mająca na celu przeciwdziałanie zawarciu umowy USA – Iran. Zresztą umowa ta nie jest nawet w powijakach, mimo że niedawno mówiono o szybkim porozumieniu.

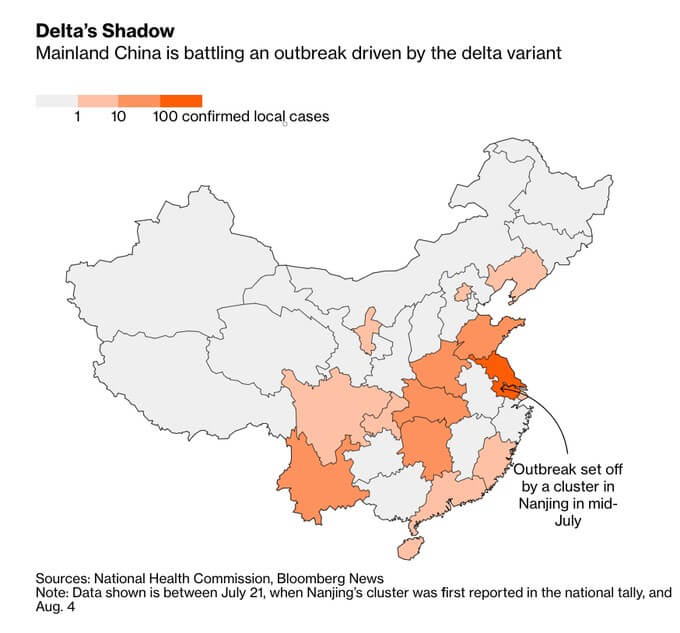

Rynek ropy ten czynnik zlekceważył – w poniedziałek ropa taniała i to taniała potężnie – po wejściu Amerykanów do gry cena baryłki spadła o ponad 3,5%. Znowu zaczęło się mówić o wariancie delta wirusa, o chińskim spowolnieniu, które może wyprzedzać spowolnienie europejskie i amerykańskie i w tym kontekście o gorszych od oczekiwań danych publikowanych w USA.

W USA początek sesji był niezły, a potem mocno taniejąca ropa i szybki spadek rentowności obligacji zaczęły bykom na rynku akcji szkodzić. Sesja zakończyła się spadkiem indeksu S&P 500 o 0,18% i neutralną końcówką NASDAQ.

Znowu zaczęła się przebijać teza mówiąca o tym, że drożejące obligacje (spadające rentowności) zapowiadają pogorszenie koniunktury gospodarczej, co ma zmusić Fed do rezygnacji z zaostrzenia polityki monetarnej. Według mnie zachowanie rynku obligacji o niczym nie świadczy. Działa nań jedynie magia wypowiedzi ludzi Fed, którzy swoimi słowami kontrolują krzywą rentowności.

Można powiedzieć, że było to dość nietypowe rozpoczęcie nowego miesiąca, ale sygnalizujące, że dla rynku akcji sierpień (do sympozjum Fed w Jackson Hole 26-28.08) może być trudny, co nie znaczy, że spadkowy, bo trudno będzie zabić amerykański obóz byków.

Tę ostatnią tezę potwierdziło zachowanie rynku amerykańskiego we wtorek. Od rana kontrakty na amerykańskie indeksy znowu rosły, co oczywiście o niczym nie świadczyło, bo Amerykanie jeszcze spali. W Niemczech indeks XETRA DAX nadal trzymał się blisko poziomu neutralnego, a CAC-40 zyskiwał wspomagany przez wyniki banków.

Sesja na Wall Street wyglądała bardzo dziwnie. Przede wszystkim obrót był bardzo mały (siódmy wśród najniższych w tym roku). Po części zachowanie rynku właśnie z tego obrotu wynikało. Przez dwie godziny indeks S&P 500 krążył wokół poziomu neutralnego, a NASDAQ barwił się na czerwono. Potem, nagle, indeksy wystrzeliły na północ. Nie znalazłem w żadnej agencji najmniejszego wyjaśnienie takiej nagłej zmiany nastrojów.

Mam tezę, która nie musi być prawdziwa, ale będę się jej trzymał. Wzrost indeksów wynikał z zachowania akcji spółki RobinHood Markets, o której wyżej wspomniałem. Okazało się, że w tym dniu była to spółka, którą zaatakowali zmawiający się na portalach społecznościowych, drobni inwestorzy. Właśnie po dwóch godzinach atak podniósł cenę akcji o 20% (kończyła sesję wzrostem o 24%). Żeby było zabawniej to następnego dnia akcje zdrożały o… 50% (pięćdziesiąt procent). Powtarzam: takie zmowy według mnie powinny być karane, ale SEC (komisja papierów wartościowych) wydaje się być bezsilna.

Ten wystrzał ceny tej „meme stock” (spółki memicznej) pokazał, że nastroje drobnych inwestorów są bardzo „bycze”, a to we wtorek zmusiło komputery (ponad 70% obrotu na NYSE) do kupna innych akcji. Nadal dość słaby był NASDAQ, któremu jednak pomagały odbijające po przecenie akcje Apple. S&P 500 zyskał 0,82% i w cenach zamknięcia (nie intra-day) ustanowił nowy rekord. NASDAQ zyskał 0,55%.

Odnotować trzeba, że taniała nadal ropa i miedź ze strachu przed coraz większym wpływem wariantu delta wirusa SARS COV2. Rynek akcji to jednak zlekceważył. Praktycznie zlekceważył też to, co działo się w Chinach. A tam agenda rządowej agencji informacyjnej Xinhua, czyli Economic Information Daily, zamieścił tekst krytykujący gry komputerowe i określający je mianem „opium dla ducha” (przypomina to nieco marksistowskie „opium dla ludu” – to o religii).

Tencent, czyli największa chińska spółka z sektora gier, natychmiast zaczął wspominać o dalszym ograniczeniu czasu, który młodzież może spędzać na jego stronach (w 2019 roku takie limity zostały ustanowione), nawet o tym, żeby zakazać kupna gier młodzieży poniżej 12 lat. Tak to działa w systemie autorytarnym – wystarczy o czymś wspomnieć i to się natychmiast realizuje.

W środę ropa nadal taniała i to taniała bardzo szybko, bo cena baryłki spadla o 3,5%. Taniała też nadal miedź. Tu już zdecydowanie widać było obawy o skutki rozprzestrzeniania się wariantu delta wirusa SARS COV2. Nie jest bowiem prawdą, że ropa staniała po publikacji raportu o zapasach. Ona taniała od połowy dnia, a raport o zapasach był już tylko gwoździem do trumny byków.

Niepokoić też mogło to, że raport ADP mówił o wzroście zatrudnienia w sektorze prywatnym o 330 tys. (oczekiwano 700 tys.) – zobaczymy, co w piątek pokaże oficjalny raport. Po publikacji raportu na rynkach sytuacja zaczął się zmieniać jak w kalejdoskopie. Dolar szybko tracił, a złoto mocno drożało. Potem wszystko się zmieniło. Pomagał dolarowi i szkodził złotu doskonały odczyt indeksu ISM usługi (o tym poniżej). Wynikiem był spadek indeksu S&P 500 o 0,46%, ale NASDAQ kosmetycznie zyskał (0,13%).

W czwartek rynki dosłownie spały. Mówiono, że czekały na piątkowe dane z rynku pracy. Może i tak było, a może, co jest bardziej prawdopodobne, sierpień, który jest zwyczajowym miesiącem wakacji dla Europy Zachodniej i zapewne USA, tak działał na inwestorów. Indeksy giełdowe w Europie zyskiwały, ale były to zyski niewielkie i podobnie zachowywały się kontrakty na amerykańskie indeksy. Reszta rynków też spała – tylko ropa odbijała po środowej przecenie i po dotknięciu linii trendu wzrostowego.

Wall Street zachowała się w czwartek bardzo dziwnie. Mówiono, że inwestorzy czekają na dane z rynku pracy publikowane w piątek, ale na rynku tego widać nie było. Indeksy od początku sesji wzrosły, a potem rysowały praktycznie linię poziomą. W ostatniej godzinie byki jednak przycisnęły dzięki czemu indeks S&P 500 zyskał 0,6% i ustanowił nowy rekord w cenach zamknięcia (ale nie intra-day), NASDAQ zyskał 0,78% i ustanowił nowy rekord.

Widać było więc, że rynek nie spodziewa się w piątek danych, które mogłyby zmienić nastroje na „niedźwiedzie”. No bo i rzeczywiście – bardzo słabe dane mogą zostać zinterpretowane na korzyść byków, bo oddalą prawdopodobieństwo zaostrzenia polityki monetarnej, a bardzo dobre, co prawda nieco zwiększą to prawdopodobieństwo, ale pokażą, że gospodarka szybko się rozwija. Nie bardzo widomo, jakie musiałyby być, żeby mogły wystraszyć obóz „byków”…

A tymczasem w Polsce

W Polsce w piątek sesja była w zasadzie bez historii. WIG20 dopasował się do reszty rynków akcji i stracił 0,54%, czyli zachował się podobnie do innych giełd europejskich i amerykańskich.

Giełdom europejskim w poniedziałek pomagały publikowane przed sesją dane niemieckie. Sprzedaż detaliczna w lipcu drugi miesiąc z rządu wzrosła o ponad cztery procent (dokładnie 4,2% m/m – oczekiwano 2%). Poza tym ostateczne dane o indeksach PMI dla sektora przemysłowego zostały zweryfikowane w górę. Skorzystał na tym francuski CAC-40 rosnąc od blisko jeden procent, ale niemiecki XETR DAX zakończył sesję kosmetycznym jedynie wzrostem.

Podobnie zachował się WIG20 w poniedziałek – dobry początek, potem spadek do poziomu neutralnego, cała sesja to balansowanie wokół tego poziomu i neutralne zamknięcie. Najbardziej ciążył indeksowi ponad pięcioprocentowy spadek ceny akcji CD Projekt – Goldman Sachs dał rekomendację „sprzedaj”. Dużo lepiej zachowały się indeksy mniejszych spółek – mWIG40 i sWIG80 całkiem mocno zyskały, a WIG odnotował (kolejny) rekord wszech czasów.

We wtorek sytuacja na rynku blue chipów znowu się powtórzyła. Od początku sesji WIG20 zyskiwał około 0,7%, ale po godzinie 14:00 indeks zanurkował i gdyby nie sama końcówka zakończyłby sesję tuż pod kreską. Dzięki akcji w ostatnich minutach udało się odnotować kosmetyczną zwyżkę (0,2%). Tym razem spadł mWIG40 i sWIG80. Dopiero w środę udało się podnieść WIG20 o 0,64%, dzięki czemu zbliżył się znacznie do górnego ograniczenia kanału ponad dwumiesięcznego kanału trendu bocznego.

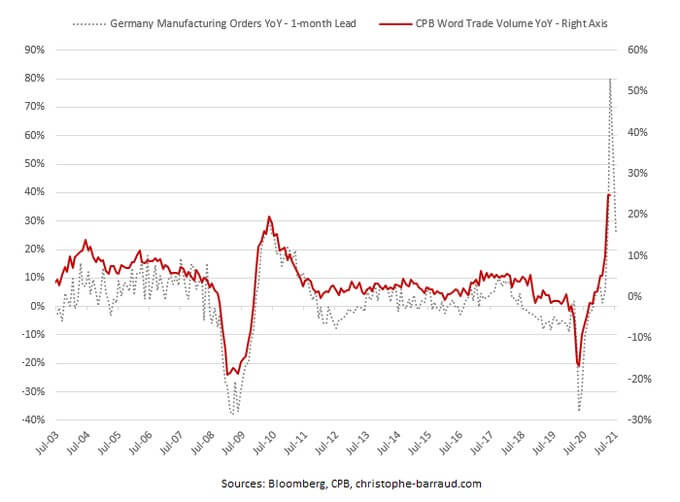

W czwartek już przed rozpoczęciem sesji w Europie dobre nastroje robiły dane o zamówieniach w przemyśle – w czerwcu wzrosły o 4,1% m/m (oczekiwano 1,5%), ale jak pisałem wyżej, nie miało to wielkiego wpływu na zachowanie rynków. Warto zauważyć patrząc na wykres jak zamówienia niemieckie korelują z globalnym handlem.

Na GPW w czwartek kontynuacji zwyżki nie było. WIG20 tracił, ale był to spadek nieznaczny, taki który w dowolnym momencie mógł zamienić się na wzrost (szczególnie, że obrót był śladowy). I rzeczywiście w końcówce sesji udało się dociągnąć WIG20 do poziomu neutralnego.

Na rynku złotego zeszłotygodniowe, kolejne odbicie kursu EUR/PLN od poziomu 4,60 PLN pomagało naszej walucie. W piątek 30. lipca nawet spadek kursu EUR/USD nie zaszkodził złotemu w stosunku do euro. W poniedziałek też to, że mija termin zatwierdzenia Krajowego Planu Odbudowy (KPO) przez Komisje Europejską, która nie kwapi się do jego zatwierdzenia, naszej walucie nie zaszkodziło. Nie zaszkodziło też to, że Porozumienie może opuścić tzw. Zjednoczoną Prawicę (decyzja podobno w sobotę).

Wyglądało to tak jakby „ktoś” zaczął opiekować się kursem walutowym aczkolwiek nie mogę do końca wykluczyć, że działa prosty mechanizm rynkowy (odbicie na rynku EUR/USD), a chwilowo polityka została odłożona na bok.

Krótka analiza wykresów

Na Wall Street indeks NASDAQ zakończył korektę. Pierwsze wsparcie na 14.253 pkt., a oporu nie ma, bo indeks ustanowił rekord wszech czasów. Na indeksie S&P 500 wsparcie jest na 4.367 pkt., a bardzo slaby opór na 4.430 pkt.

Na indeksie DJIA nieładnie wyglądała spadająca gwiazda poparta czymś na kształt gwiazdy wieczornej. To sugerowało, że zaraza wyprzedaży przenosi się na szeroki rynek, ale tak się nie stało. Bardzo slaby opór na 35.174 pkt. Wsparcie na 33.978 pkt.

Na indeksie XETRA DAX nadal trwa trend boczny. Wsparcie jest na 15.422 pkt., a opór na 15.814 pkt. (szczyt wszech czasów intraday).

Na rynku 10. letnich obligacji USA korekta zamieniła się w gwałtowny spadek. Na wykresie pojawiła się gwiazda poranna, która często zmienia trend na wzrostowy, ale została z impetem zanegowana. Trwa trend spadkowy. Wsparcie jest na 1,1245%, a opór na 1,3000%.

Na rynku ropy cena baryłki WTI utworzyła podwójny szczyt i naruszyła dolne ograniczenie kanału trendu wzrostowego dając sygnał sprzedaży. Odbił się od niego, ale korekta trwa nadal, bo szkodzi ropie wariant delta. Wsparcie jest w okolicach 66 USD, a opór na 74,30 USD.

Na rynku złota zwraca nadal uwagę formacja złotego krzyża, czyli przecięcie od dołu średniej 100. sesyjnej przez 50. sesyjną, co jest długoterminowym sygnałem kupna. Ja zakładałem, że to jest pułapka i rzeczywiście była, ale teraz waży się dalszy los ceny. Trwa teraz krótkoterminowy trend boczny. Opór jest na 1.835 USD (nieco poniżej jest średnia 50. sesyjna), a wsparcie na 1.793 USD.

Na rynku miedzi trwa długoterminowy trend wzrostowy, ale co chwila cena testuje linię trendu. Kontrakty na miedź mają opór na poziomie 463 centów/funt, a wsparcie na 417,30 centów/funt. Można tutaj wspomnieć o prognozie Goldman Sachs, który oczekuje, że w ciągu 12. miesięcy miedź zdrożeje o około 20%.

Cena srebra naśladowała cenę złota, ale srebro jest od złota słabsze. Nadal obowiązuje długoterminowy trend wzrostowy i średnioterminowy boczny. Wsparcie jest w okolicach 24,50 USD, a opór w okolicach 26,60 USD.

Na rynku walutowym na wykresie kursu EUR/USD jest w krótkoterminowym trendzie wzrostowym. Opór jest na poziomie 1,1893 USD. Wsparcie jest w okolicach 1,1756 USD. Długoterminowy trend jest dla dolara niekorzystny, ale jeśli Fed zaczynie mocniej wspominać o redukcji zakupów aktywów to umocni dolara. Ten trend mógł się już rozpocząć.

W Polsce na rynku walutowym złoty ugrzązł w długoterminowej stabilizacji. W ostatnim tygodniu kursy zaczęły spadać pod wpływem wzrostu EUR/USD. Na EUR/PLN pierwsze wsparcie jest na 4,5350 PLN. Pierwszy opór na 4.6000 PLN. Mocny jest trend spadkowy na USD/PLN (od marca 2020 roku), ale teraz trwa korekta. Wsparcie na 3,7700 PLN, a opór na 3,9100 PLN.

Na CHF/PLN widać obowiązujący od marca 2020 roku trend boczny 4,05-4,35 PLN. Wyłamanie pokaże kierunek na dłużej. Ostatnio, w miarę zbliżania się kursu do długoterminowego wsparcia, złoty zaczął do franka szybko tracić. Wsparcie na 4,2070 PLN. Pierwszy opór na 4.2700 PLN.

Na GPW indeks WIG20 wybił się z trwającego od początku roku kanału trendu bocznego 1.885 – 2.025 pkt. generując sygnał kupna. Teraz (od końca maj) w korekcie (średnioterminowej) w postaci trendu bocznego. Pierwsze wsparcie jest w okolicy 2.200 pkt. Opór w okolicach 2.295 pkt. mWIG40 i SWIG80 też są w korekcie na bardzo wysokim poziomie.

Dane makro z mijającego tygodnia – zagranica

W piątek 30.07 opublikowano raport nt. wydatków i dochodów Amerykanów. Był bardzo dobry. W lipcu wydatki wzrosły o 1% m/m (oczekiwano 0,7%), a dochody wzrosły o 0,1% m/m (oczekiwano spadku o 0,4%). Wskaźnik inflacyjny, czyli PCE wzrósł o 4% r/r, a bardziej obserwowany przez Fed bazowy PCE wzrósł o 3,5% r/r (oczekiwano 3,7%). Indeks Chicago PMI wzrósł do poziomu 73,4 pkt. (oczekiwano spadku z 66,1 na 64,5 pkt.).

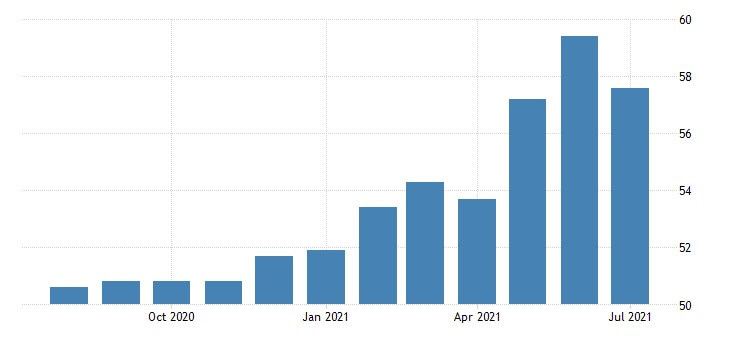

Potem dowiedzieliśmy się, że indeks ISM w lipcu dla przemysłu nieoczekiwanie spadł z poziomu 60,6 na 59,5 pkt. (oczekiwano 60,8 pkt.). Nieoczekiwanie zanurkował indeks cen płaconych (z 92,1 na 85,7 pkt. – oczekiwano 93,2 pkt.). Inny obraz przedstawiał jednak raport ISM dla sektora usług (ponad 90% gospodarki). Indeks ISM wzrósł do rekordowego poziomu 64,1 pkt. (oczekiwano 60,4 pkt.), a subindeks cen płaconych wzrósł z 79,5 do 82,3 pkt.

Zamówienia w przemyśle były mocne – wzrosły w czerwcu o 1,5% m/m (oczekiwano 1,1%). Nic do obrazu sytuacji nie wniosły dane o liczbie nowych wniosków o zasiłek dla bezrobotnych złożonych w ostatnim tygodniu – oczekiwano 380 tys., a było 385 tys.

W środę od rana tytuły robił indeks PMI dla sektora usług w Chinach – wyniósł 54,9 pkt. (oczekiwano, ze pozostanie na poziomie 50,3 pkt.). Weryfikacja indeksów PMI dla usług w poszczególnych krajach strefy euro i dla całej strefy niespecjalnie odbiegała od oczekiwań, ale były to jednak odczyty niższe od tych wstępnych.

Dane makro z mijającego tygodnia i nie tylko – Polska

W poniedziałek dowiedzieliśmy się, że indeks PMI dla przemysłu polskiego w lipcu spadł z poziomu 59,4 na 57,6 pkt. (oczekiwano 59 pkt.). Spadek znaczny, ale indeks pozostał nadal nad poziomem 50 pkt. pokazujących, że gospodarka będzie się rozwijała.

O inflacji

Wstępny odczyt inflacji w lipcu GUS oszacował (komunikat w piątek 30.07) na 5% w stosunku rocznym. To sporo, ale ostatnim dwudziestoleciu inflacja w Polsce już trzeci raz atakuje poziom pięciu procent. Dotychczas zawsze zawracała, ale czy będzie tak i tym razem? To duży znak zapytania. Prawdą jest, że inflacja rośnie wszędzie. W USA wyniosła w czerwcu 5,4% r/r, w Niemczech w lipcu (dane wstępne) to 3,8% r/r, czyli najwyżej od 13. lat.

Inflacja rośnie, bo globalnie drożeją surowce i rosną koszty pracy – to są popandemiczne (w stosunku do ostrej fazy pandemii) efekty. W Polsce dochodzi do tego słaby zloty podnoszący koszty importu ropy, wzrost płacy minimalnej z 2.600 na 2.800 zł., problemy pracowników z Ukrainy z ruchem między ich krajem i Polską.

Szefowie banków centralnych w USA, Eurolandzie i w Polsce twierdzą, że inflacja co prawda jest wyższa niż tego oczekiwali i że utrzyma się nieco dłużej niż prognozowano, ale twierdzą, że będzie to krótki okres, a w przyszłym roku inflacja wróci do celu banków centralnych (w Polsce to 2,5% plus/minus 1 pkt. proc.).

Problem w tym, że bankierzy musza tak mówić, bo gdyby zapowiadali długotrwającą inflację to doprowadziliby do spirali określanej mianem samosprawdzającej się przepowiedni. Niestety, musi upłynąć kilka miesięcy zanim stwierdzimy czy rację ma nasza Rada Polityki Pieniężnej utrzymując stopy na ultra niskim poziomie 0,1%, czy może banki centralne Węgier i Czech, gdzie stopy procentowe rosną. W Czechach i na Węgrzech wzrosły już dwa razy.

W kolejnym tygodniu

W piątek zobaczymy jeszcze najważniejsze w tym tygodniu dane, czyli raport z amerykańskiego rynku pracy. Jak zawsze przypominam, że najczęściej zmiany indeksów po tym raporcie nie są duże, ale zmiany kursów mogą zaskoczyć. Oczywiście pod warunkiem, że dane będą się zdecydowanie różnić od prognoz.

W kolejnym tygodniu bardzo interesujący będzie odczyt amerykańskiej inflacji konsumenckiej (CPI) w lipcu (publikacja w środę), wnioski o zasiłek dla bezrobotnych (czwartek) i wstępny odczyt indeksu Uniwersytetu Michigan. Jak widać kalendarium jest pustawe.

W Polsce dopiero w piątek 13. sierpnia (czego kolejny komentarz już nie obejmie) zobaczymy weryfikację danych o inflacji CPI, Wskaźnik Przyszłej Inflacji publikowany przez BIEC oraz wstępny odczyt zmiany PKB w drugim kwartale.

Podsumowanie

Jak widać sierpień na razie owocuje jedynie zmniejszeniem obrotów na Wall Street, ale i na innych giełdach (np. w Warszawie). To zaś zamiast zmniejszać zmienność na rynkach, to ją zwiększa, bo umożliwia takie dziwaczne ruchy jak opisane przeze mnie zachowanie spółki RobinHood Markets. Zdecydowanie nie widać na Wall Street ochoty do korekty.

Wręcz odwrotnie, co raz więcej drobnych inwestorów chce kupić akcje. Prawie 2/3 klientów JP Morgan Chase chce zwiększyć swoje zaangażowanie w akcje w nadchodzących tygodniach, a ci, których wariant delta wirusa niepokoi uważają, że jego wpływ na rynki będzie krótkoterminowy. Można powiedzieć, że to jest ekwiwalent powiedzenia „jeśli fryzjer pyta cię jakie akcje ma kupić to wszystko sprzedaj”. Tak, jesteśmy w końcowej fazie super hossy, ale może ona trwać bardzo długo.

Na razie zła sława września zapowiadać może jakąś korektę, a ciągle wspominana pandemia może rzeczywiście zacząć uderzać w akcje tak jak uderza w rynek surowców. W Izraelu, w którym zaszczepionych jest 70% społeczeństwa mówi się o możliwym do wprowadzenia za dwa tygodnie kolejnym lockdownie, a w Chinach wariant delta coraz szybciej się rozprzestrzenia.

Autorem tekstu dla iWealth jest Piotr Kuczyński, analityk rynków finansowych.

Niniejszy materiał ma wyłącznie charakter promocyjny i nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usługi.

Piotr Kuczyński dla iWealth