Rynki i energetyka.

Na rynkach finansowych coraz głośniej mówi się o tym, że jesteśmy w trakcie kryzysu bankowego. Najlepszym dowodem na taki stan rzeczy jest ogromna zmiana oczekiwań co do przyszłych stóp procentowych w USA. Na dzisiaj, rynki dają 85% prawdopodobieństwa, że stopa procentowa na koniec roku będzie o co najmniej 0,5% niżej, niż dzisiaj. Tymczasem przedstawiciele Fed twierdzą, że do końca roku nie może być mowy o obniżkach i szykują się do kolejnej podwyżki na początku maja br.

Jednym zdaniem: rynek już zrozumiał, że stopy procentowe dotarły do swojego limitu w tak zlewarowanej gospodarce, a przedstawiciele banków centralnych – najwyraźniej – jeszcze nie. Dużo rozsądniej byłoby w takim momencie wstrzymać się z ostatnią podwyżką stóp procentowych do maja i zobaczyć, jak sytuacja sektora bankowego się rozwinie. Tym bardziej, że 4,5% to i tak bardzo wysoki koszt pieniądza dla gospodarki, w stosunku do ostatnich lat. Mamy tu jednak do czynienie z typowym efektem „zakotwiczenia”. Aby nie szukać zbyt daleko dowodów na to, że może on się przytrafiać nawet takim profesjonalistom, jak bankierzy centralni, wystarczy przypomnieć sobie historię o „przejściowej inflacji” sprzed roku.

Jak to się skończy? Historia pokazuje, że stopy procentowe, zazwyczaj, są podnoszone do momentu, aż wydarzy się coś nadzwyczajnego, co następnie wymusza szybkie obniżki tychże. Tym razem, być może, będzie nieco trudniej, ze względu na wysokie poziomy inflacji. Jeśli jednak kryzys bankowy rozwinie się na tyle, że postawi Fed przed wyborem doraźnego ratowania banków, kosztem wysokości przyszłej inflacji, wybór będzie, raczej, oczywisty. Tym bardziej, że inflacja w USA pozostaje od jakiegoś czasu w trendzie spadkowym, a ostatnie dane z Hiszpanii – napawają optymizmem. Z powyższych powodów scenariusz, który dziś dyskontuje rynek, wydaje się bardziej prawdopodobny.

Obecnie rynki są więc gdzieś w okolicach wyznaczania dołka. Niestety, nie wiemy, czy ostateczna kapitulacja rynków jest już za nami, czy dopiero przed. Tak, czy inaczej, dla długoterminowych inwestorów jest to okres budowania portfela i poszukiwania ciekawych sektorów.

Po tym, wyjątkowo długim, wstępie przyjrzyjmy się sektorowi energetycznemu, który wydaje się dziś warty zainteresowania. Jest to sektor, który ma za sobą dość burzliwą przeszłość, w okresie ostatnich lat. Począwszy od wybuchu pandemii, gdy notowania kontraktów na ropę naftową spadły do ujemnych wartości, aż do wybuchu wojny i kryzysu energetycznego, gdy cena ropy przekroczyła 120 USD, a cena gazu wzrosła kilkanaście razy. Dzisiaj, sytuacja wydaje się względnie ustabilizowana przy poziomach cen nośników energii, które znów zaczynają być atrakcyjne, biorąc pod uwagę pełną wyzwań przyszłość tego sektora.

Transformacja energetyczna, na którą tak wielki nacisk wywiera Europa, spowodowała duże niedoinwestowanie wydobycia i przetwarzania paliw kopalnych, a to w przyszłości może spowodować ich drastyczne niedobory i ponownie wpłynąć na ceny. Tym bardziej, że przy obecnym poziomie technologicznym wciąż nie widać dla nich realnej alternatywy wśród odnawialnych sposobów pozyskiwania energii. Zastanawiające i niezrozumiałe jest zwłaszcza odwrócenie się Europy od energii atomowej, która jest zdecydowanie najstabilniejszym i – według wielu analiz, ujmując całościowo – najmniej emisyjnym źródłem energii. To wszystko dzieje się przy istotnie rosnącym z roku na rok, globalnym zapotrzebowaniu na energię, zwłaszcza elektryczną. Jeśli po drodze nie uda się wynaleźć lepszego i tańszego sposobu magazynowania energii ze źródeł odnawialnych, niż dostępne obecnie, można z dużą dozą prawdopodobieństwa powiedzieć, że odejście od paliw kopalnych nie będzie możliwe tak szybko, jak dziś chcieliby tego politycy.

Z tego powodu, naszym zdaniem, nie należy ograniczać się wyłącznie do sektora energii odnawialnej, tym bardziej, że wyceny spółek działających w tradycyjnych działach energetyki, są dużo bardziej atrakcyjne, a wiele z nich intensywnie się transformuje. Cały sektor energetyczny bez wątpienia czeka ogromna przemiana w nadchodzących latach, a to oznacza ogromne szanse do wykorzystania dla tych firm, które zrozumieją nową rzeczywistość, ale też zagrożenia dla korporacji, które nie zdążą, lub nie będą umiały się dostosować. Inwestowanie pasywne w tym sektorze może się nie sprawdzić. Wiele dojrzałych, dużych firm ma przed sobą olbrzymie nakłady kapitałowe na renowacje swoich aktywów i tych firm lepiej unikać, a mogą one stanowić istotne udziały w indeksach. Naszym zdaniem, zdecydowanie lepiej w tym sektorze od funduszy typu ETF poradzą sobie niektóre fundusze aktywnie zarządzane.

Autor: Jacek Maleszewski, CFA, Dyrektor Zespołu Doradztwa, iWealth

Szczyt inflacji wreszcie za nami?

Co najmniej od kilkunastu miesięcy trwa dyskusja na temat tego, kiedy wreszcie ukształtuje się definitywny szczyt inflacji. Szczyt, z którego inflacja potem zacznie schodzić w dół. Podczas gdy w ubiegłym roku kolejne, coraz wyższe, odczyty co rusz rozwiewały nadzieje, to teraz wydaje się, że są wreszcie mocne sygnały nadchodzącej zmiany inflacyjnego trendu.

W chwili pisania tego komentarza nieznany jest jeszcze najnowszy szacunek tempa wzrostu cen towarów i usług konsumpcyjnych w Polsce w marcu, ale rynkowy konsensus mówił o 15,9 proc. rok do roku – spełnienie tych oczekiwań sprowadziłoby 12-miesięczny wskaźnik inflacji do poziomu najniższego od ośmiu miesięcy.

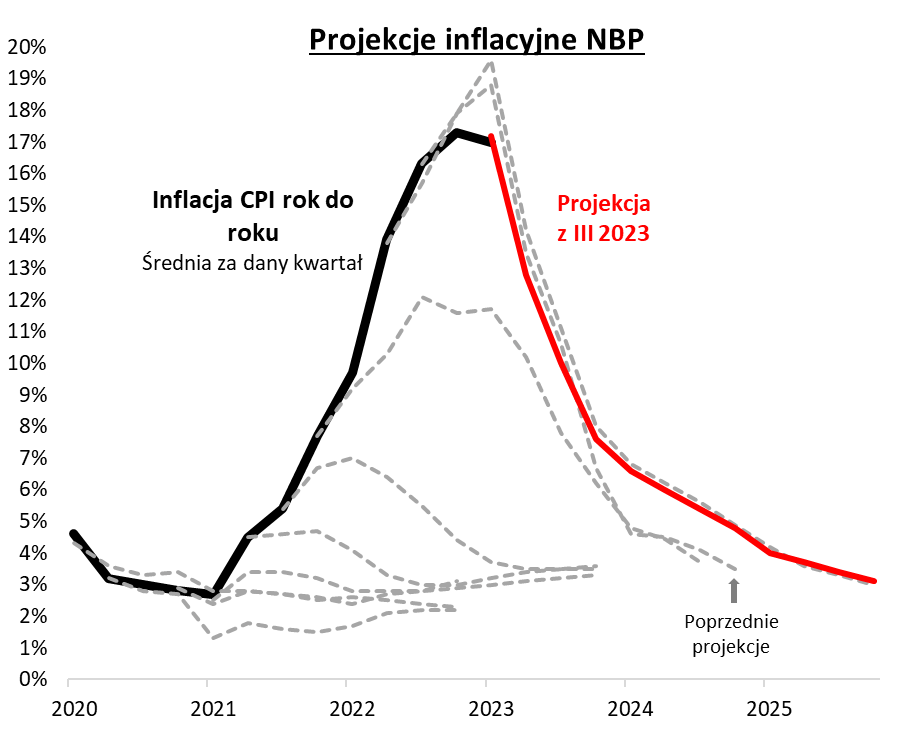

Wizję szybkiej dezinflacji nakreśliła niedawna, marcowa projekcja NBP. Scenariusz ten potwierdza, że kończący się I kwartał przyniósł szczyt inflacji, z którego do końca roku powinna zejść do 7,6 proc. Być może zwiastunem zmiany trendu jest fakt, że o ile projekcje NBP z lat 2020-21 notorycznie nie doceniały nadchodzącego przyspieszenia, to dwie ostatnie z ub.r. najwyraźniej dla odmiany przeszacowały poziom szczytu w I kw.

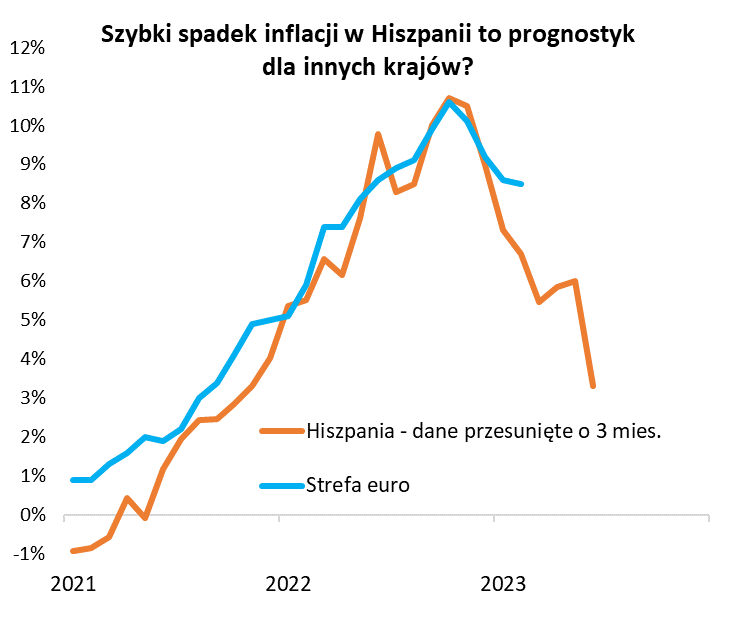

Chociaż wśród ekonomistów (również tych z Rady Polityki Pieniężnej) trwa dyskusja na temat tego, czy ograniczanie inflacji nie będzie przypadkiem szło opornie, to szanse na realizację pozytywnego scenariusza zwiększyły najnowsze dane z …Hiszpanii. Traktowane one bywają jako dobry wskaźnik wyprzedzający dla innych krajów ze względu na szybsze reakcje tamtejszych cen energii na notowania na rynku hurtowym. Okazało się, że w lutym roczna inflacja w Hiszpanii wyhamowała gwałtownie, do poziomu najniższego od ponad półtora roku (z 6 do 3,3 proc. r/r). To dobrze rokuje dla całej strefy euro.

Jakie są implikacje inwestycyjne nadchodzącego, prawdopodobnie, obniżania się inflacji? Najważniejsza, fundamentalna reguła – im niższa inflacja, tym większe szanse, by z nią wygrać w inwestowaniu (czyli łatwiej pomnażać realną wartość kapitału). A dalsze implikacje? Klasycznie aktywami dobrze dopasowanymi do trendu dezinflacji są obligacje o stałym oprocentowaniu. Przez większość ubiegłego roku mocno traciły na wartości, ale w tym odrabiają stopniowo straty. Im mocniejsza dezinflacja, tym lepiej dla obligacji, szczególnie gdyby na horyzoncie pojawiły się jeszcze obniżki stóp procentowych (na razie na to oczywiście zdecydowanie za wcześnie).

Oczekiwana dezinflacja mogłaby też przynieść korzyści akcjom, jako oznaka stabilizacji, szczególnie gdyby nie poszło za tym głębokie wyhamowanie wzrostu gospodarczego, co akurat pozostaje jednak pod dużym znakiem zapytania. W klasycznym modelu cyklu koniunkturalnego akcje są najlepsze na tę fazę dezinflacji, w której wskaźniki wyprzedzające zapowiadają przyspieszenie gospodarki po spowolnieniu/recesji. Reasumując, wiele znaków na niebie i ziemi sygnalizuje, że inflacja w Polsce – największa zmora ubiegłego roku – wreszcie osiągnęła szczyt w I kwartale, po czym powinna się obniżać.

Autor: Tomasz Hońdo, CFA, Starszy Ekonomista Quercus TFI, Redaktor Qnews.pl

Kryzys bankowy już nigdy się nie powtórzy?

„Nie spodziewam się nowego kryzysu finansowego za naszego życia” – te odważne słowa wypowiedziała w 2017 roku Janet Yellen, ówczesna przewodnicząca FED. Wywiad poprzedzały wyniki stress testów amerykańskich banków, które jak można się domyślać instytucje przeszły pomyślnie. Yellen stwierdziła wówczas, że banki są dokapitalizowane i odporne, a bilans FED powinien się stopniowo kurczyć, co rzeczywiście miało miejsce, aż do końcówki 2019 roku. Po wydarzeniach w sektorze bankowym w tym roku, łatwo jest z perspektywy czasu oceniać nie do końca trafione prognozy, ale czy Yellen tak bardzo się wówczas pomyliła? Nie mogła była przecież przewidzieć pandemii i rekordowo szybkich podwyżek stóp procentowych. Czy obecny kryzys bankowy zagraża światowej gospodarce, czy poprzedni czegoś nas jednak nauczył?

FED wyciągnął wnioski, pamiętając że jedna iskierka jest wystarczająca do wywołania paniki, jeśli szybko nie zostanie zgaszona. Obecnie kilka dużych iskier się tli, ale reakcja FED-u na problemy płynnościowe sektora wydaje się być wystarczająca. Większość dużych banków ma zdrową sytuację i są lepiej przygotowane (dokapitalizowane), tak jak przewidywała to Yellen 6 lat temu. Z drugiej strony, nadzór nad problemem oraz fakt, że w zarządzie Signature Bank zasiadał Barney Frank, twórca radykalnych regulacji bankowych Dodd-Frank Act po kryzysie 2008 niepokoją. Wnioski nadzorcze powinny zostać wyciągnięte, więc prawdopodobnie kolejny kryzys bankowy, który niewątpliwie kiedyś nastąpi, nie będzie już dotyczył problemu ryzyka stopy procentowej (inwestowanie krótkoterminowych depozytów w długoterminowe instrumenty dłużne (10Y) ze stałą stopą z „zerowym” ryzykiem kredytowym, ale z realnym ryzykiem stopy procentowej). Warto tutaj zaznaczyć, że problemy szwajcarskiego Credit Suisse mają inny charakter. To bank, który od lat nie cieszył się dobrą opinią, stracił blisko 38% depozytów w 4Q2022 r. i ujawnił w opóźnionym raporcie rocznym, że odpływy wciąż nie zostały zatrzymane. Za ogromne straty netto (ponad 7 mld CHF) odpowiadały złożoność instytucji, jej kultura i kontrola (a raczej jej brak). Złą sytuację przyspieszyły upadki amerykańskich banków, ale także zapowiedź prezesa Saudi National Bank (największego inwestora w Credit Suisse), że nie może zapewnić dalszej pomocy finansowej.

Działania ratunkowe prowadzone przez FED, w krótkim terminie, wyraźnie ograniczyły dalsze rozlewanie się ryzyka braku płynności w sektorze bankowym, zaś perspektywy na kolejne, duże podwyżki stóp oddalają się. Obecnie banki zacieśniają standardy kredytowe (wykres powyżej), co historycznie z opóźnieniem powodowało wzrost liczby bankructw, w otoczeniu recesyjnym. Tymczasem, spready obligacji high yield (czyli różnica oprocentowania najbardziej ryzykownych emitentów względem oprocentowania obligacji skarbowych), utrzymują się blisko długoterminowej średniej. Przestrzeń do pogorszenia jest więc spora. To co niepokoi to rekordowy udział długu deweloperów komercyjnych wśród małych amerykańskich banków (70% obecnie vs 55% w 2007 roku), oraz rekordowy spadek depozytów bankowych. W latach 80-tych podczas kryzysu bankowego zostało ogłoszonych blisko 500 bankructw banków, w latach 2008-2009 liczba ta była co prawda dwukrotnie niższa, ale rekordowa pod względem aktywów. Obecnie bankructw jest stosunkowo niewiele i należy się pewnie spodziewać ich wzrostu, szczególnie wśród małych banków, ale biorąc pod uwagę aktywa dorównujemy już wysokością poprzedniemu kryzysowi.

Źródło: Bloomberg, Eques Investment TFI.

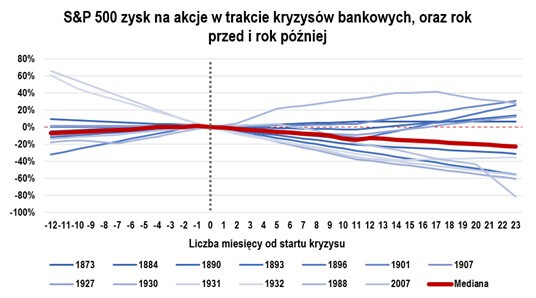

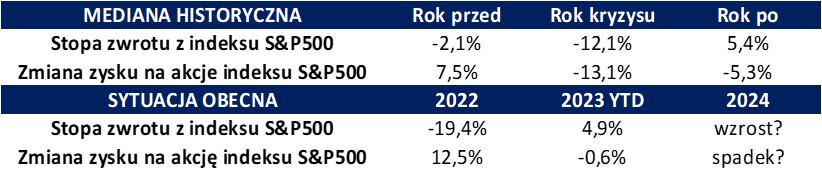

Postanowiliśmy przeanalizować przebieg historycznych kryzysów bankowych. Należy zaznaczyć, że analiza ma uproszczone założenia, traktując rok przed i rok po dosłownie jako okres od stycznia do grudnia. Wnioski są następujące:

- Stopy zwrotu z indeksu S&P500 były dodatnie rok po kryzysie, mimo nadal spadających zysków (dostosowanie się konsensusu, wydawanie prognoz przez analityków z opóźnieniem).

- Stopy zwrotu z indeksu S&P500 były ujemne rok przed kryzysem (rynek już go dyskontował), mimo nadal rosnących zysków.

Przełóżmy wnioski na obecną sytuację. W 2022 roku, a więc rok przed obecnymi problemami indeks S&P500 zgodnie z oczekiwaniami spadł, podczas gdy zyski rosły. Niestety problem pojawia się w roku bieżącym, zyski co prawda zaczęły spadać, ale wzrosty indeksu od początku roku odbiegają od mediany. Pocieszeniem może być fakt, że takie lata historycznie także się zdarzały. Kiedy kupować akcje? Zgodnie z modelem historycznym ekspozycja na wzrostowy rok 2024 powinna zostać zbudowana w drugiej połowie bieżącego roku.

Autor: Marek Olewiecki, CFA, Zarządzający Funduszami EQUES Investment TFI

Dodatek: retransmisja webinaru

Od czasu ostatniej Akademii iWealth Online z 8 marca br., gdzie mówiliśmy o perspektywach inwestowania w złoto i kamienie szlachetne, cena kruszcu wzrosła o około 160 USD za uncję.

Jeśli nie widziałeś tego webinaru, a chciałbyś wiedzieć m.in. jak i dlaczego warto inwestować w złoto oraz kamienie szlachetne oraz jakie są perspektywy dla rynku złota i co kształtuje cenę kruszcu zapraszamy do nagrania 🎦 Złoto (nie) tylko dla Kobiet

Niniejszy materiał – iWealth News – nie stanowi doradztwa inwestycyjnego ani rekomendacji inwestycyjnej i ma wyłącznie charakter informacyjny oraz promocyjny, a także nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Spółka ani Towarzystwa, których materiały są publikowane nie ponoszą odpowiedzialności za decyzje podjęte w oparciu o informacje uzyskane w wyniku korzystania z niniejszego materiału. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usług.