Nastroje na giełdach, po (częściowym) schłodzeniu

Pierwsze miesiące roku okazują się, jak na razie, niezwykle trudne dla akcji, nie tylko na naszej rodzimej giełdzie, ale też na rynkach wschodzących, a nawet na Wall Street. We wtorek (8 marca) indeks S&P 500 powiększył skalę przeceny do 13 proc. od rekordowego poziomu, technologiczny Nasdaq 100 otarł się o popularne kryterium bessy (-20 proc. od szczytu), a MSCI Emerging Markets, z którego, notabene, właśnie została wyrzucona Rosja, zawędrował już 24 proc. poniżej szczytu hossy, odnotowanego ponad rok temu.

Pojawia się pytanie, czy, po tej dość konkretnej przecenie na giełdach, czynniki ryzyka nie zostały przypadkiem już zdyskontowane, przynajmniej na razie? Tradycyjnie, w takich sytuacjach podpowiedzi poszukujemy, przyglądając się rozmaitym wskaźnikom nastrojów rynkowych („sentymentu”). Często jest tak, że, gdy te solidarnie sygnalizują strach wśród inwestorów, jest to dobry moment do zakupów przecenionych walorów.

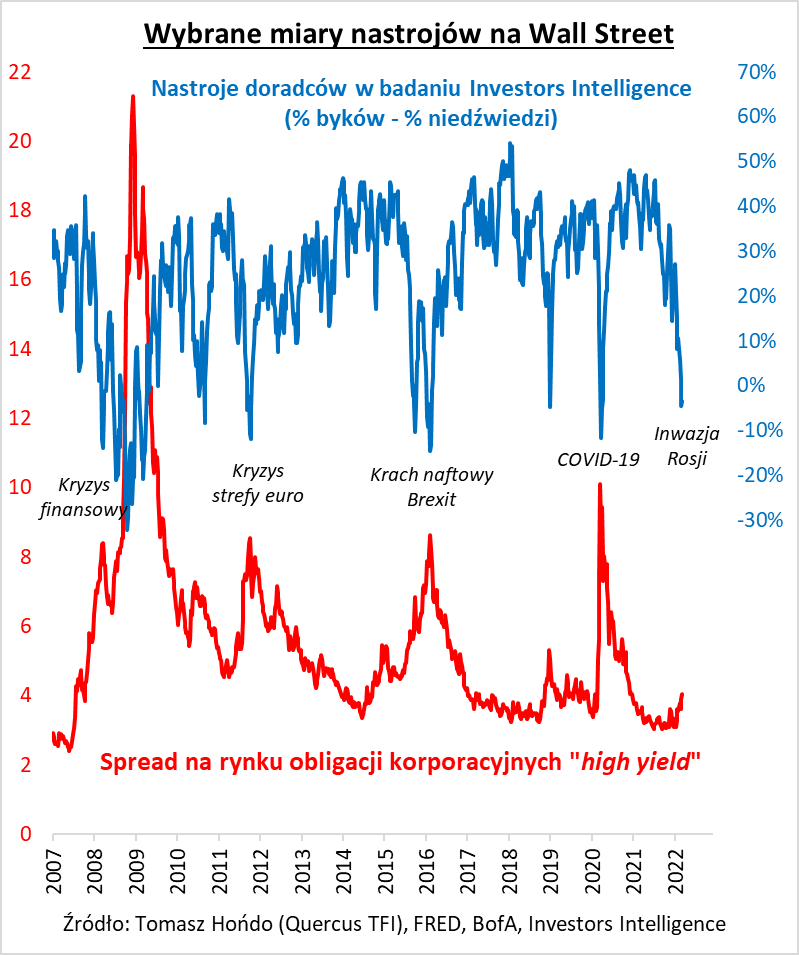

Czy mamy już do czynienia z takimi, powszechnymi oznakami zniechęcenia? Dobra wiadomość jest taka, że niektóre z obserwowanych przez nas wskaźników, faktycznie osiągnęły już relatywnie niskie poziomy. Dobrym przykładem jest barometr publikowany od dekad przez amerykańską firmę Investors Intelligence, pokazujący zapatrywania tzw. doradców (autorów newsletter`ów inwestycyjnych). Obserwowany właśnie spadek odsetka „byków” (optymistów) poniżej odsetka „niedźwiedzi” (pesymistów) – po raz pierwszy od wybuchu pandemii w marcu 2020 – zwykle był dobrą okazją do zakupów na Wall Street. Te pozytywne sygnały nie działały – w zasadzie – wyłącznie w trakcie długotrwałej bessy, takiej, jak ta – w 2008 roku.

Trzeba jednak przyznać, że nie wszystkie obserwowane przez nas miary „sentymentu” potwierdzają te, dość optymistyczne, wnioski. Analogicznego poziomu strachu nie dostrzegamy, póki co, jeśli chodzi o tzw. spread`y na rynku obligacji korporacyjnych wysokiego ryzyka w USA (spread to nadwyżka rentowności tychże – nad rentownościami bezpiecznych obligacji skarbowych). Owa premia za ryzyko inwestowania w obligacje „high yield”, które są blisko spokrewnione z rynkiem akcji, urosła, na razie, lekko powyżej 4 pkt. proc. (wg stanu na 9 marca). Tymczasem, w okresie największych korekt na Wall Street po 2009 roku, ww. spread rozszerzał się – co najmniej – dwa razy mocniej, nie wspominając już o czasach globalnego kryzysu finansowego 2008/09.

Konkluzje praktyczne? Jeżeli zaangażowanie w akcje – w portfelu inwestycyjnym – było wcześniej, przezornie, bardzo niskie, to – omówione powyżej schłodzenie niektórych wskaźników nastrojów – może przemawiać za zwiększeniem niskiego zaangażowania. Już środowa sesja na Wall Street pokazała, że rynek ma „apetyt” na odreagowanie spadków. Ale, czy mieliśmy już, bezspornie, do czynienia z jednoznacznymi sygnałami paniki, stanowiącej klasyczną okazję do dużych zakupów? Co do takiej tezy, mamy – na razie – wątpliwości.

Autor: Tomasz Hońdo, Starszy Ekonomista Quercus TFI, Redaktor Qnews.pl

Polskie akcje i obligacje lepsze od zagranicznych?

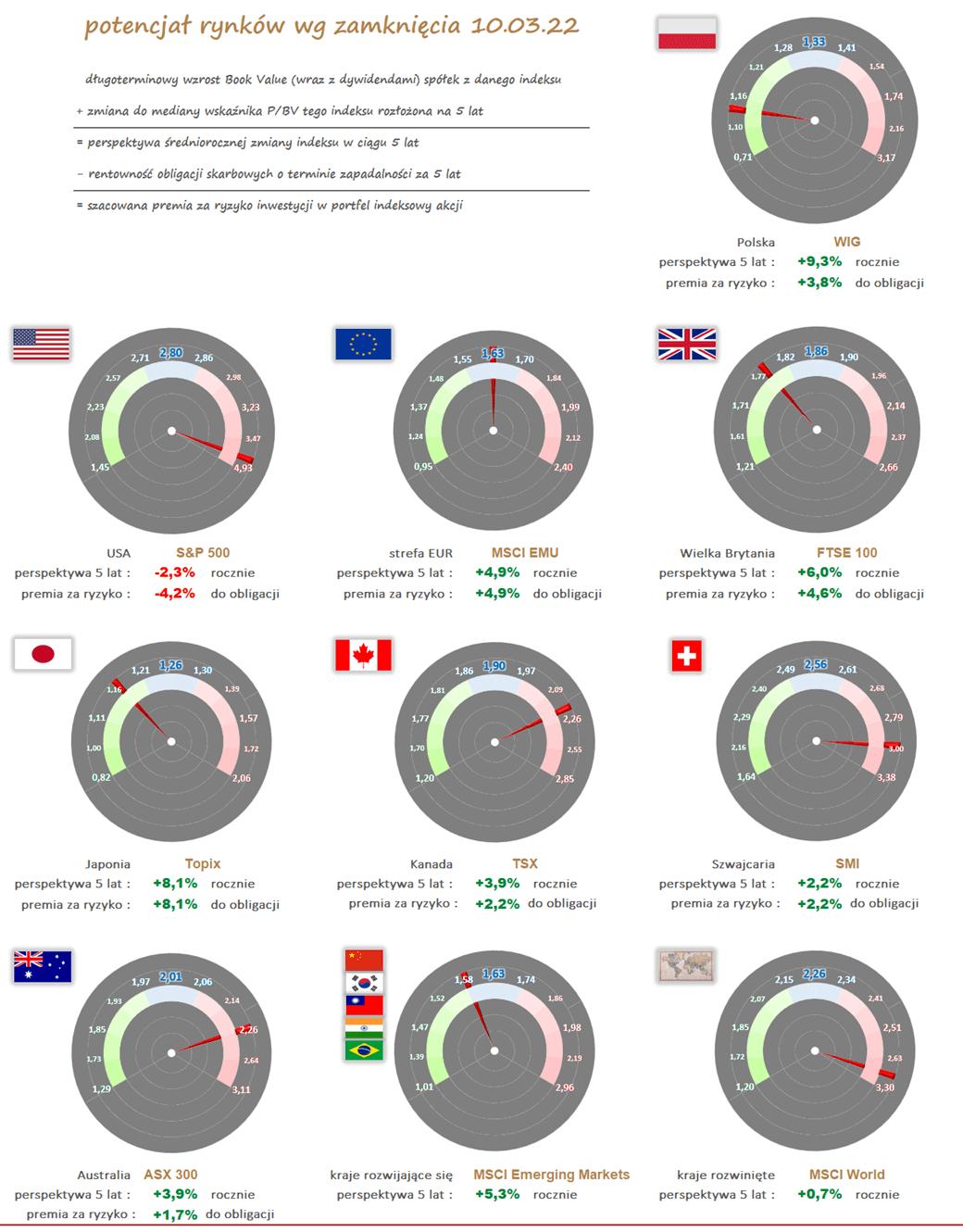

Tomasz Hońdo pokazuje podejście do rynków od strony wskaźników sentymentu rynku, co warto uzupełnić spojrzeniem na perspektywę rynków (indeksów), w poszczególnych krajach i regionach. Nie można też abstrahować od wartości, jaką – w obecnej chwili – mamy „gwarantowaną”, czyli od bezpiecznej alternatywy – obligacji skarbowych – emitowanych dla danego kraju (dla EUR najbezpieczniejszą alternatywą są niemieckie „Bundy” czyli dziesięcioletnie niemieckie obligacje skarbowe – z jęz. niem. Bundesanleihe – pożyczka, obligacja federalna).

Pamiętając, że zalecanym horyzontem inwestycyjnym dla akcji jest okres min. 5 lat, perspektywę inwestycyjną analizujemy dokładnie w takim okresie, a jako gwarantowaną alternatywę bierzemy rentowność obligacji 5-letniej.

Po spadkach, w tym roku, większości indeksów (WIG i MSCI EMU aż o 14%), wiele rynków zwiększyło istotnie swoją perspektywę stopy zwrotu. Najbardziej perspektywicznym rynkiem stała się Polska, która w okresie 5 lat może zaoferować stopę zwrotu na poziomie aż 9,3% rocznie. Wynika to: (1) ze wzrostu kapitałów własnych firm (plus dywidendy), którego tempo szacuje się na poziomie +5,8% rocznie oraz (2) z możliwego wzrostu o 17,6% (+3,3% rocznie) wartości szerokiego indeksu, aby wartość wskaźnika C/WK wróciła do poziomu mediany (1,33 dla WIG). Po złożeniu tych dwóch wartości (1+5,8%)*(1+3,3%), otrzymujemy średnioroczną stopę zwrotu na poziomie 9,3% w okresie kolejnych 5 lat. W stosunku do początku tego roku, taka perspektywa wzrosła aż o 3,2 p.p. (z 6,1%).

Porównując te wartości z rentownością obligacji 5-letniej, która od grudnia ub. r. zwiększyła się aż o 137 p.b. (z 3,9% do 5,3%), widać wyraźny wzrost premii za ryzyko inwestycji w akcje – obecnie ten poziom wynosi już 3,8%.

Dla porównania, pomimo spadku cen akcji na Wall Street, perspektywy rynku amerykańskiego są dosyć pesymistyczne. Wzrost kapitałów własnych (z dywidendami) szacujemy na poziomie wyższym od polskiego, tj. 6,8% rocznie. Jednak ceny musiałyby spaść o dalsze 36% (-8,5% rocznie w okresie 5 lat), aby wycena rynku znalazła się na poziomie mediany wskaźnika C/WK (2,8), z ostatnich 20 lat. Niestety, tych spadków może nie pokryć wzrost wartości księgowej i dywidendy. Perspektywa dla indeksu S&P 500 i dla osób inwestujących np. w ETF-y oparte na tym indeksie jest więc negatywna i wynosi minus 2,4% rocznie w okresie 5 lat. Lepiej inwestować środki w obligacje amerykańskie, które mają dodatnią rentowność 1,9% (przewaga 4,2 p.p. nad akcjami), lub szukać sektorów, które nie są tak wysoko wycenione (np. spółek typu value).

Zagrożeń dla wycen amerykańskiego rynku akcji można szukać w wojnie toczącej się w Ukrainie, jaka, jeśli będzie się przeciągać w czasie, będzie ze strony rosyjskiej – niestety – coraz bardziej brutalna. Konflikt ten przełoży się w skali globu na wyższą inflację, od zakładanej jeszcze w połowie lutego. Inflacja pozostanie również dłużej na wysokich poziomach, a to powinno zmusić zachodnie banki centralne do działania. Wysokie ceny surowców, wyższe stopy procentowe oraz odpisy na działalność prowadzoną przez wiele światowych marek na terenie Rosji lub w kooperacji z podmiotami z tego kraju, zmniejszy wzrost gospodarczy i zyski wielu spółek.

Dlatego konkluzje są bardzo podobne do wniosków Tomasza: jeśli ktoś miał pozycję niedoważoną w akcjach (mniej akcji w portfelu, niż zakładana pozycja strategiczna/długoterminowa), to obecna sytuacja jest dobrym momentem na doważenie portfela – do zakładanej pozycji neutralnej. Jednak, toczący się konflikt, inflacja i możliwe spowolnienie światowej gospodarki – powinny skłaniać do wstrzemięźliwości w przeważaniu tej klasy aktywów. Krajowi inwestorzy powinni skupić się raczej na rynku polskim, który jest po prostu tani, w porównaniu z innymi rynkami, zwłaszcza, gdy weźmiemy pod uwagę ostatnie osłabienie się złotówki. Do łask powinny również wracać fundusze polskich obligacji, które – przy obecnych rentownościach – zaczynają być bardzo atrakcyjne w okresie kolejnych 12-24 miesięcy. Musimy być jednak gotowi na podwyższoną zmienność w kolejnych miesiącach – mogą pojawić się dobre okazje do kolejnych zakupów i realokacji portfela.

Autor: Grzegorz Chłopek, Dyrektor Zarządzający, iWealth oraz Jacek Maleszewski, Dyrektor Zespołu Doradztwa, iWealth

Wojna – co dalej?

Rozpoczęta 24 lutego inwazja na Ukrainę sprawiła, że dotychczasowe projekcje – co do przyszłych kierunków działań banków centralnych, założeń europejskiej polityki klimatycznej czy podejścia wielu krajów do wydatków na obronność – podlegają weryfikacji. W obecnej sytuacji, zapewne nikt z nas nie jest w stanie przewidzieć, jak długo potrwa i jak ostatecznie zakończy się konflikt zbrojny, trwający za naszą wschodnią granicą. Jednak pewne jest to, że pojawią się średnio i długoterminowe implikacje wojny. Pytanie, jaki będzie wpływ tejże na polską i światową gospodarkę, jakimi kanałami będzie transmitowany oraz na jakie sektory i spółki.

Wyższa inflacja i niższy wzrost gospodarczy

Rosnące ceny surowców są jednym z najgorętszych tematów, rozpalających naszą wyobraźnię i oddziaływujących – bezpośrednio lub pośrednio – na wzrost cen większości produktów. Wpływ ten, w pierwszej kolejności, zobaczyliśmy na stacjach paliw, i to pomimo wprowadzonych obniżek podatków, ale w najbliższych tygodniach i miesiącach będziemy również obserwować, jak mocno ten kanał oddziaływać będzie na pozostałe dobra i usługi. Takie środowisko, pomimo, iż może ostatecznie doprowadzić do stagflacji, obecnie pozwala osiągać ponadnormatywne zyski spółkom wydobywczym z sektora paliwowego czy górniczego.

Słaby złoty oraz premia za ryzyko

Nasze położenie geograficzne sprawia, że w ostatnich tygodniach byliśmy jednym z głównych rynków, z jakiego inwestorzy wycofywali środki, redukując ekspozycję w Europie Środkowo-Wschodniej. Było to widać zarówno na walucie, jak i na rodzimych indeksach. Ofiarą szukania płynności, przy zamkniętej rosyjskiej giełdzie, stał się – przede wszystkim – sektor bankowy, któremu dodatkowo ciążyły pojawiające się obawy o podwyżki stóp procentowych, jak i możliwy wzrost kosztów ryzyka. Blisko 30 proc. spadek – za ostatni miesiąc – indeksu WIG Banki pokazuje, z jak dużymi emocjami i niepewnością mamy do czynienia. Z drugiej strony, istotna deprecjacja złotego sprzyja naszym rodzimym eksporterom, zwłaszcza spółkom technologicznym, których znacząca część lub większość przychodów realizowana jest na rynkach zachodnich.

Napływ uchodźców

Polska jest głównym kierunkiem dla ludzi uciekających przed wojną, w większości – kobiet i dzieci. Można oczekiwać, że dla uchodźców będą opracowane plany wsparcia finansowego, zarówno na poziomie samorządów, budżetu centralnego, jak i Unii Europejskiej. W pierwszej kolejności, środki te zostaną przeznaczone, najprawdopodobniej, na zakup dóbr podstawowych: żywności, kosmetyków, odzieży czy obuwia, zaś w późniejszych okresach, również na dobra dyskrecjonalne. Branża handlowa może być także beneficjentem wzrostu podaży pracy, ograniczającym presje na wzrost wynagrodzeń. Na drugim biegunie znajduje się obecnie sektor budowlany, gdzie widoczny jest odpływ pracowników i któremu, w dodatku, będzie ciążyć wzrost cen materiałów konstrukcyjnych, jak i potencjalne zakłócenia w łańcuchu dostaw.

Zmiany w polityce klimatycznej

Aktualna sytuacja sprawiła, że w Unii Europejskiej ze wzmocnioną siłą powrócił na wokandę temat importu rosyjskiej ropy i gazu. W tym tygodniu Komisja Europejska przedstawiła plan szybkiego uniezależnienia się UE od dostaw gazu z Rosji, według którego – jeszcze w tym roku – zależność od rosyjskiego gazu ma spaść o 2/3 poprzez dywersyfikację LNG, gazociągową, szybszy rozwój OZE, wzrost produkcji biometanu i odnawialnego wodoru oraz zwiększenie efektywności energetycznej. Taka zmiana podejścia powinna sprzyjać spółkom z sektora OZE, jak również energetyce konwencjonalnej, przez mniej restrykcyjne podejście do korzystania z węgla lub – nawet – przez dotowanie jego wydobycia.

Autor: Łukasz Siwek, Zarządzający Funduszami, Skarbiec TFI

Niniejszy materiał nie stanowi doradztwa inwestycyjnego ani rekomendacji inwestycyjnej i ma wyłącznie charakter informacyjny oraz promocyjny, a także nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Spółka ani Towarzystwa, których materiały są publikowane nie ponoszą odpowiedzialności za decyzje podjęte w oparciu o informacje uzyskane w wyniku korzystania z niniejszego materiału. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usług.

iWealth News 9/2022