Bilans października: akcje w górę, ale barometr przemysłowy z nowym dołkiem.

Jak na miesiąc kojarzony ze słynnymi krachami, tegoroczny, dobiegający końca październik okazuje się na razie udany dla inwestorów giełdowych. Co prawda jeszcze w połowie miesiąca WIG na chwilę pogłębił dołek bessy – która notabene za kilka dni będzie obchodziła swą rocznicę – ale druga połówka października to już stopniowe ocieplenie nastrojów. Doszukując się pozytywów w otoczeniu rynkowym można wskazać na takie wydarzenia jak korekta notowań mocno „wykupionego” dolara (który jest ujemnie skorelowany z krajowymi aktywami), czy też silny spadek cen gazu na europejskim rynku, będący dobrą informacją na froncie walki z inflacją.

Giełdowe byki liczą też na poprawiającą się sezonowość w ostatnich miesiącach roku, choć warto zastrzec, że ten efekt niekoniecznie działał historycznie w trakcie bessy. Przykładowo w niesławnym 2008 roku – który notabene uporczywie pozostaje łudząco podobny do obecnej ścieżki WIG – listopad przyniósł rozczarowanie.

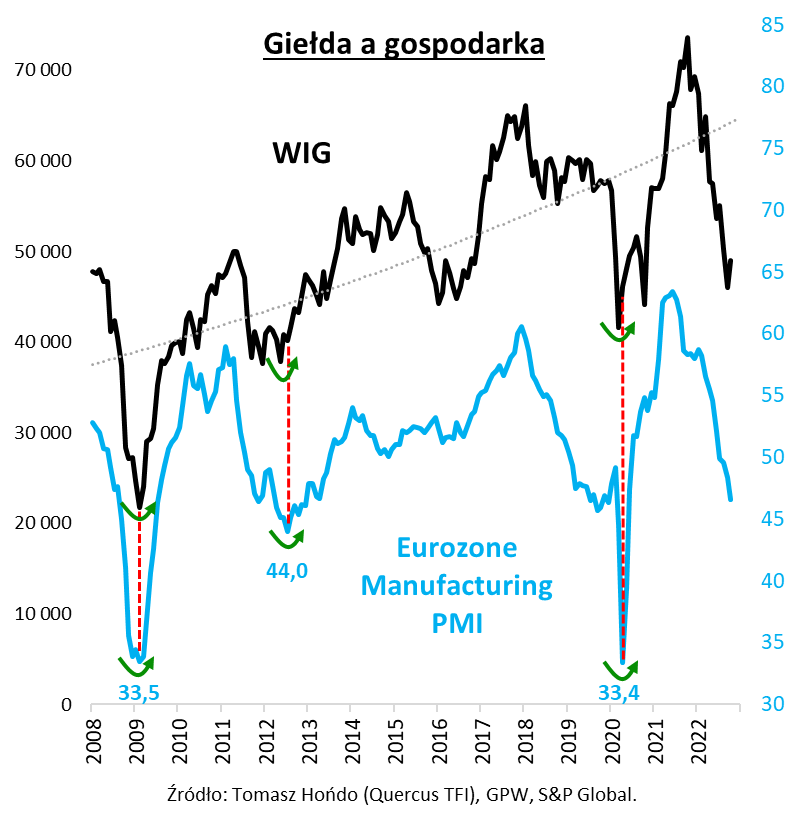

Można zaryzykować stwierdzenie, że o trwały powrót hossy na warszawską giełdę będzie trudno bez odwrócenia fundamentalnego trendu, jakim jest spadek tzw. wskaźników wyprzedzających koniunktury gospodarczej. W mijającym tygodniu okazało się tymczasem, że zajmujący czołową pozycję na liście takich wskaźników Eurozone Manufacturing PMI (barometr koniunktury w przemyśle strefy euro), z którym nasz WIG jest od lat silnie powiązany, nie tylko nie zdobył się na próbę odbicia w górę, lecz wręcz przeciwnie – kontynuował zniżkę. Według wstępnego październikowego odczytu znalazł się na poziomie 46,6 pkt., najniższym od …29 miesięcy.

Pocieszające jest przynajmniej to, że europejski PMI ma już za sobą niemały spadek od ubiegłorocznego szczytu, ustanowionego na niebotycznym poziomie 63,4 pkt. (w czerwcu 2021 – czyli nawet kilka miesięcy przed szczytem WIG-u). Oczywiście pytanie, czy koniunktura nie ulegnie jeszcze dalszemu pogorszeniu, co jest przecież niewykluczone, skoro w najbardziej dramatycznych momentach (2020, 2008/09) PMI potrafił zawędrować w okolicę zaledwie 33 pkt. (i dopiero tam ustanawiał dno). Mam szczerą nadzieję, że w tym cyklu uda się uniknąć zdarzeń o tak krytycznym znaczeniu, jak upadek Lehman Brothers lub wybuch pandemii – a to właśnie te zdarzenia spychały PMI do tych historycznych ekstremów – niemniej jednak koniunktura będzie nadal pod presją trwających podwyżek stóp procentowych. W momencie pisania tego komentarza na czwartkowym posiedzeniu Europejskiego Banku Centralnego oczekiwana była kolejna mocna podwyżka o 75 punktów bazowych.

Reasumując, kończący się październik przyniósł pewne wytchnienie inwestorom giełdowym, jednak można zakładać, że o trwały powrót hossy będzie trudno bez odwrócenia trendu spadkowego wskaźników wyprzedzających koniunktury gospodarczej. Będziemy trzymać rękę na pulsie i wypatrywać takich sygnałów.

Autor: Tomasz Hońdo, CFA, Starszy Ekonomista Quercus TFI, Redaktor Qnews.pl

Nie taka zima straszna?

Za nami bardzo emocjonujący tydzień na rynkach. Mimo, że indeksy nie wykazały spektakularnych zmian, każdy wprawiony inwestor zauważy, że atmosfera na rynku – zmienia się.

Zacznijmy analizę od głównej przyczyny obecnej bessy, czyli kryzysu energetycznego. Ceny gazu w Europie (Dutch TTF Gas) spadły – od swojego szczytu w sierpniu br. na poziomie 340 EUR/MWh – do ok. 100 na dzień dzisiejszy, czyli do poziomu z grudnia zeszłego roku. Tak jak przewidywaliśmy, przedzimowa …histeria sprawiła, że Europa okazała się być bardzo dobrze przygotowana do zimy. Chociaż magazyny gazu są wypełnione po brzegi, to u wybrzeży Europy znajduje się obecnie rekordowa liczba statków pełnych LNG. Ciepły październik sprawił, że gazu mamy w nadmiarze, a jeśli listopad okaże się równie łaskawy, to europejskie ceny gazu będą musiały dalej spadać, co wpłynie na ceny innych nośników energii, przede wszystkim energii elektrycznej, których wzrost leży u podstaw obecnego kryzysu.

Spadki cen energii ostatecznie przełożą się na osłabienie presji inflacyjnej i z tego, prawdopodobnie, zaczynają sobie zdawać sprawę bankierzy centralni. Tydzień temu pojawiły się pierwsze głosy z Fed, że, być może, wzrost stóp procentowych należy trochę spowolnić, aby zobaczyć, jak dotychczasowe działania przełożą się na gospodarkę. Tyle wystarczyło, żeby bardzo wyraźnie osłabić dolara i dać trochę wiatru w żagle giełdowym indeksom, które zignorowały bardzo słabe wyniki kwartalne tuzów, takich jak: Microsoft, Alphabet (dawniej Google), Meta Platforms (dawniej Facebook).

Ignorowanie przez rynek złych informacji w trakcje bessy jest rzeczą co najmniej dziwną, której pierwszą oznaką było bardzo dobre zachowanie giełdy w dn. 13 października, po rozczarowujących danych o amerykańskiej inflacji. Na pewno daje to do myślenia zarządzającym funduszami inwestycyjnymi, którzy gremialnie przygotowali się do nadchodzącej, giełdowej zimy i posiadają aktualnie rekordowo wysokie zapasy gotówki. Jednak powszechna wśród nich – do tej pory – narracja rynkowa, że przed nami recesja, więc pogarszające się wyniki spółek będą przyczyną dalszych spadków, chwilowo stanęła pod znakiem zapytania. Ten scenariusz stał się tak oczywisty i popularny, że zasadnym stało się postawienie pytania, czy na giełdzie większość może mieć rację.

Z powyższych powodów, w ostatnich dniach możemy obserwować na rynkach pewne niezdecydowanie, które przekłada się na duże, dzienne zmiany różnych indeksów, zarówno akcji, jak i obligacji. Takie wahania zwykle pojawiają się w momentach, kiedy obowiązujący na rynkach trend zaczyna się wyczerpywać. Nie oznacza to bynajmniej, że można już dzisiaj, z zupełną pewnością, kupować akcje. Jesteśmy w trakcie „sezonu na czarne łabędzie” i nikt nie wie, czym może zaskoczyć nas jeszcze ta zima. Mijające tygodnie bez wątpienia jednak zmieniły nieco optykę inwestorów na nadchodzącą, „giełdową zimę”, która – być może – okaże się łagodniejsza, niż się dziś spodziewamy, jeśli „czarne łabędzie” jednak się nie pojawią.

Autor: Grzegorz Chłopek, Dyrektor Zarządzający, iWealth oraz Jacek Maleszewski, Dyrektor Zespołu Doradztwa, iWealth

Inflacja kluczowa dla rynku długu.

W minionym tygodniu obserwowaliśmy pogorszenie nastrojów na polskim rynku długu. Rentowność polskich obligacji skarbowych przekroczyła poziom 9%. Dzieje się tak z wielu powodów, m. in.:

- ograniczonego popytu na krajowe papiery dłużne,

- wysokiej inflacji w kraju i zagranicą.

Po tak dynamicznych ruchach na polskiej krzywej Bank Gospodarstwa Krajowego zdecydował się odwołać przetarg obligacji, który miał odbyć się 24 października. Na przetargu BGK miał zaoferować nowe obligacje na rzecz Funduszu Wsparcia Sił Zbrojnych.

Jeżeli chodzi o wysoką inflację w Polsce, to rynek negatywnie ocenia brak stanowczej walki z nią ze strony Rady Polityki Pieniężnej. Krajowy rynek długu czeka na listopadowe posiedzenie RPP. Od decyzji co do wysokości stóp procentowych zależeć będą panujące w najbliższych tygodniach nastroje.

Polityka RPP powinna stosunkowo szybko przekładać się na gospodarkę, ponieważ w naszym kraju dominują kredyty oparte na zmiennej stopie procentowej. Z tego powodu podnoszenie stóp w krótkim czasie powinno wpłynąć na nasze budżety domowe, jednak wakacje kredytowe opóźniły ten efekt. Opanowanie inflacji w Polsce może przyczynić się do poprawy sytuacji na rynku długu, ale nie jest jedynym czynnikiem, od którego ona zależy. Duży wpływ na krajową krzywą rentowności mają także czynniki zagraniczne, m. in. poziom inflacji, głównie na rynkach bazowych. Polskie obligacje podążają za obligacjami z tzw. rynków core’owych. Porównując krajowe obligacje 10-letnie z amerykańskimi i niemieckimi, widzimy, że kierunek ruchu jest ten sam, jednak w ostatnim czasie polskie papiery charakteryzowała dużo wyższa dynamika wzrostów rentowności. Podobnie wygląda porównanie z obligacjami z naszego regionu – węgierskimi, rumuńskimi i czeskimi.

W poniedziałek prezes Polskiego Funduszu Rozwoju powiedział, że jednym z priorytetów jest utrzymanie niskiej płynności złotówki aby utrzymać kurs walutowy. Takie działanie wywiera dodatkową presję na wzrosty rentowności polskich obligacji.

Niemniej jednak spośród czynników krajowych inflacja pozostaje kluczowa. W listopadzie zostanie opublikowana projekcja inflacji Narodowego Banku Polskiego, z której to dowiemy się, jakie są oczekiwania co do jej poziomów w najbliższym czasie oraz jakie podejście do walki z inflacją na podstawie tej projekcji przyjmie Rada Polityki Pieniężnej.

Autor: Kosma Wolffgram, Zarządzający Funduszami, Generali Investments TFI

Inwestowanie w czasie recesji [podsumowanie webinaru].

Przedwczoraj miałem przyjemność prowadzić kolejne spotkanie w ramach Akademii iWealth Online, tym razem obradowaliśmy wokół jednego z najczęściej obecnie wymienianych słów – „recesja”.

Wspólnie z zaproszonymi ekspertami Konradem Łapińskim, Adamem Drozdowskim i Piotrem Bujko szukaliśmy odpowiedzi na kluczowe pytania – czy jesteśmy w recesji? Jak i w co inwestować w obecnych warunkach? Doświadczeni zarządzający dzielili się też obserwacjami z poprzednich recesji, w czasie których inwestowali.

Kluczowe wnioski ze spotkania są następujące:

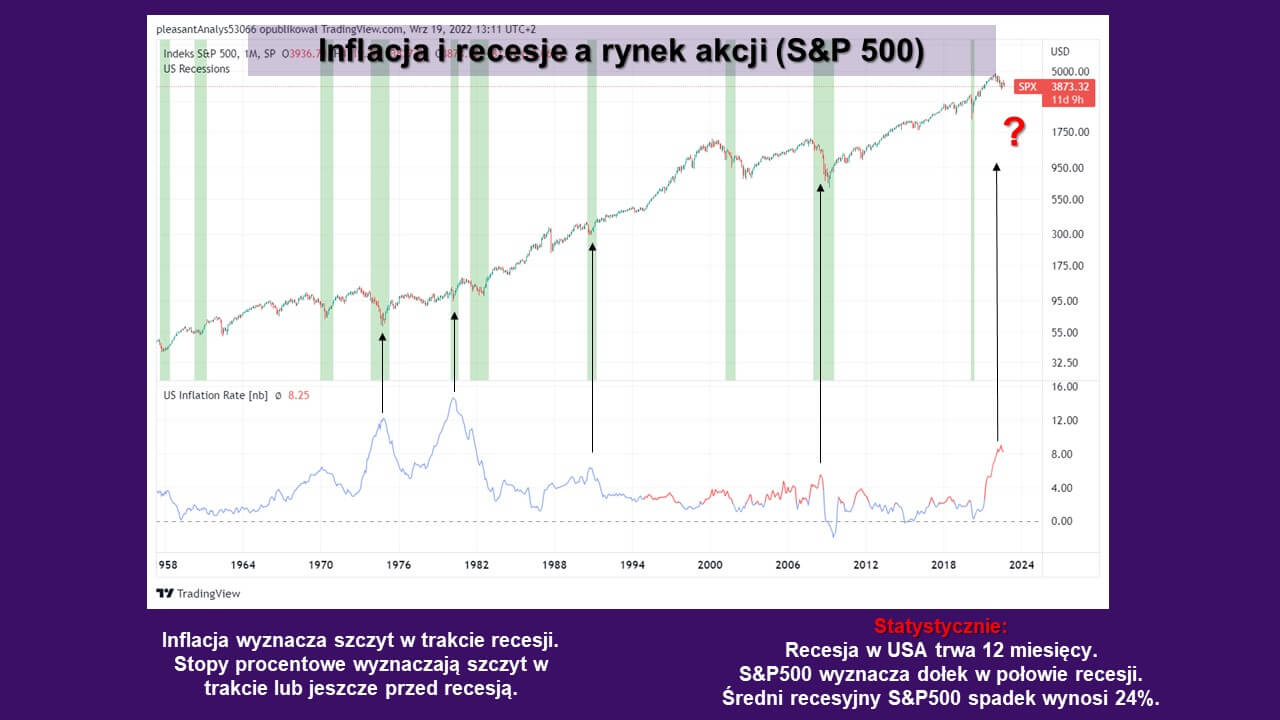

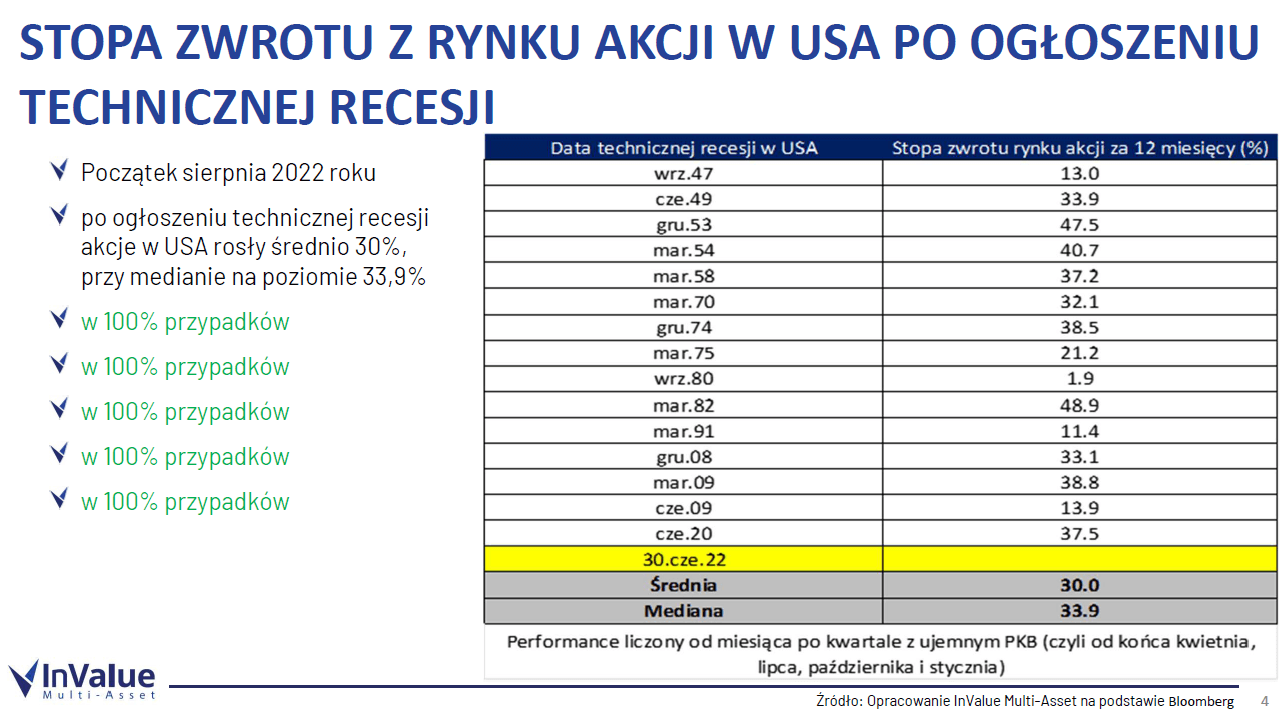

Statystycznie recesja w USA trwa 12 miesięcy, a index S&P 500 wyznacza dołek w połowie recesji. Średni recesyjny spadek tego indexu wynosi natomiast 24%, czyli część statystycznych przesłanek za rozpoczęciem wzrostów już mamy.

Na poniższej grafice widać, że inflacja (wykres dolny) wyznaczała szczyt w trakcie lub jeszcze przed recesją. Górny wykres to index S&P 500 z zaznaczonymi recesjami. Czarne strzałki wskazują w przybliżeniu momenty szczytu inflacji w trakcie recesji, w zbliżonym okresie widzimy również początek wzrostów na giełdzie.

Adam Drozdowski i Piotr Bujko wskazali, że kluczowym elementem sukcesu w inwestowaniu jest trzymanie się indywidualnej strategii, a także odpowiednio skonstruowany portfel. Podział aktywów pomiędzy amerykańskie obligacje i spółki nisko wyceniane oraz złoto daje optymalny stosunek zysku do ryzyka. Ciekawe wnioski odnajdziemy badając stopę zwrotu z rynku akcji w USA po głoszeniu technicznej recesji (tabela).

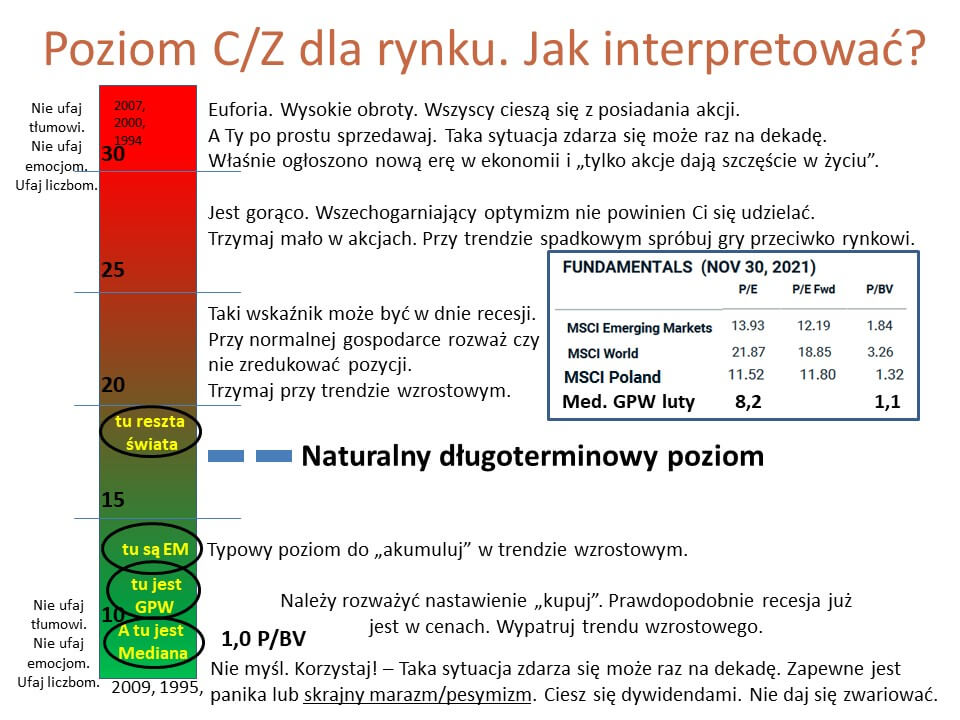

Konrad Łapiński mówił o zmieniającym się jego nastawieniu do rynku i wydaniu, dawno nieobserwowanej, opinii akumuluję/trzymam. Wyceny krajowych spółek zarządzający uznaje za bardzo atrakcyjne, a akcje uważa za najlepsze aktywo do walki z inflacją.

Patrząc chłodno na wycenę spółek wskaźnikami cena do zysku, czy też cena do wartości księgowej jest tanio. Konrad Łapiński ocenia obecny moment jako „Należy rozważyć nastawienie „kupuj”. Prawdopodobnie recesja już jest w cenach. Wypatruj trendu wzrostowego”.

Wszyscy stwierdziliśmy, że kluczem do dobrych wyników inwestycji jest cierpliwość, dobrze zdywersyfikowany portfel i strategia (którą z przyjemnością dla Państwa jako iWealth stworzymy). Recesja to również dobry czas do budowania długoterminowego portfela i poszukiwanie aktywów po zaniżonej cenie.

Całość rozmowy znajdziecie Państwo na kanale youtube iWealth: Inwestowanie w czasie recesji.

Autor: Michał Kurpiel, Wiceprezes Zarządu, iWealth

Niniejszy materiał nie stanowi doradztwa inwestycyjnego ani rekomendacji inwestycyjnej i ma wyłącznie charakter informacyjny oraz promocyjny, a także nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Spółka ani Towarzystwa, których materiały są publikowane nie ponoszą odpowiedzialności za decyzje podjęte w oparciu o informacje uzyskane w wyniku korzystania z niniejszego materiału. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usług.

Nr 40/2022