Zaczynamy jak zwykle komentarz w piątek (tym razem w piątek 23.07). Wtedy to na giełdach nastroje były wręcz szampańskie. Indeksy rosły, a na Wall Street S&P 500 i NASDAQ, zyskując nieco ponad jeden procent, ustanowiły nowe rekordy. Wystarczyły podobno doskonałe wyniki kwartalne Twittera i Snapa, żeby akcje spółek z sektora FAANG zaczęły gwałtownie drożeć (czekano na ich raporty kwartalne, które pojawiły się w następnych dniach). Nawet przecena akcji Intela po publikacji jego raportu kwartalnego tego wzrostu nie zatrzymała.

Ciekaw jestem, co robią teraz komentatorzy, którzy podczas przeceny na przełomie tygodni (15/19.07) pisali o negatywnym wpływie wariantu delta SARS COV2 na koniunkturę giełdową. Sytuacja na polu pandemii we wtorek 20.07 nie poprawiła się ani na jotę (nawet miejscami pogorszyła), a przecież indeksy właśnie od tego wtorku bez przerwy rosły. Tak to jest, kiedy sięga się po najłatwiejsze wyjaśnienie zachowań rynków. Faktem jest, że mimo początkowych wątpliwości sezon raportów kwartalnych znowu sprzyjał „bykom”.

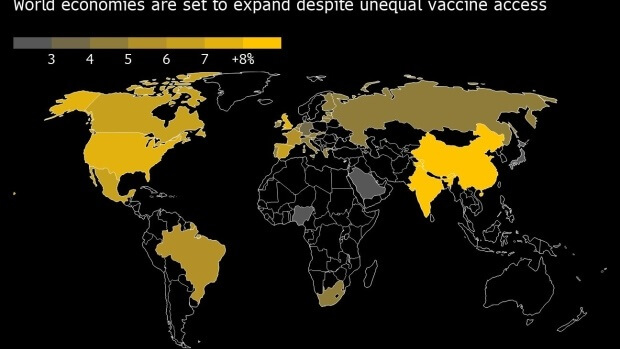

Nawiasem mówiąc, warto pokazać wiele mówiącą grafikę (im bardziej żółte tym większy wzrost PKB) autorstwa Międzynarodowego Funduszu Walutowego (MFW), który ostrzega, że kraje rozwijające się ucierpią na pandemii zdecydowanie mocniej niż rozwinięte (z powodu braku równego dostępu do szczepionki). Całe szczęście, że Polska jest na granicy rozwijających się i rozwiniętych.

Z pewnością w Europie, gdzie indeksy też wzrosły, pomagała bykom publikacja danych makro. Wstępne odczyty indeksów PMI dla sektora usług i przemysłu były w Niemczech zdecydowanie lepsze od oczekiwań. W USA indeks PMI dla przemysłu nieoczekiwanie wzrósł, ale ten dla sektora usług nieoczekiwanie i całkiem wyraźnie spadł, co może potwierdzać wskazania indeksu Uniwersytetu Michigan (przypominał, że mocno spadł). Mało kto się tym przejął.

W poniedziałek 26.07 nastroje na rynkach już w nocy naszego czasu „siadły”, a winne były tej zmianie posunięcia władz chińskich. Od kilku tygodni chiński rząd uderza w technologiczne spółki chińskie, ogranicza możliwość IPO na giełdach innych państw, a teraz uderzył w prywatny sektor edukacji (więcej w komentarzu tygodniowym).

To wszystko wygląda tak jakby władze chińskie uznały, że rozwój sektora prywatnego zagraża władzy KPCh (Komunistycznej Partii Chin). Wydaje mi się, że po prostu Chiny robią to, co USA i Europa powinny były zrobić wiele lat wcześniej – starają się ograniczyć zasięg i siłę transgranicznych spółek, które w wielu przypadkach mają większy wpływ na świat niż wiele państw.

Przypominam, że Demokraci w USA od dawna zapowiadali podobne posunięcia w stosunku do spółek z sektora FAANG, ale w państwie demokratycznym, w którym druga strona regulacjom się sprzeciwia, wprowadzenie regulacji i ograniczeń nie jest proste. W USA ostatnim poważnym działaniem w tym kierunku było rozbicie przez Urząd Antymonopolowy w 1982 r. firmy American Telephone and Telegraph Company. Po podziale AT&T i deregulacji nastąpił niesamowity wzrost aktywności mniejszych spółek w tym sektorze rynku. Komentatorzy piszą, że w Chinach też można tego oczekiwać.

Są komentarze, w których pisze się, że ucieczka kapitałów z Chin (indeksy tam nurkowały) pomaga Wall Street, ale w poniedziałek giełdy europejskie zareagowały na te informacje z Chin spadkami indeksów. Kończyły jednak sesję blisko poziomów z piątku. W USA czekano na wyniki spółek z sektora FAANG (duże uderzenie we wtorek po sesji), więc indeksy trzymały się do końca sesji blisko poziomu neutralnego.

Jeśli już jesteśmy przy Chinach to warto wspomnieć, że rozmowy USA – Chiny w Tianjin jedynie pokazały, że nieporozumienia i pretensje się nasilają. Chiny przedstawiły całą listę żądań i oświadczyły, że stosunki między USA i Chinami są w martwym punkcie.

Wrażenie robił w poniedziałek czteroprocentowy wzrost ceny miedzi. Wpływ na rynek miały negocjacje pracowników z właścicielami w chilijskiej kopalni Escondida. Widać więc, że wyprzedaż rezerw strategicznych w Chinach tylko na chwilę zahamowała wzrost ceny tego surowca. W kolejnych dwóch dniach miedź jednak taniała.

Dziwnie zachował się rynek akcji we wtorek. Indeksy w Europie i w USA spadły. Znowu mówiono o wpływie Chin na zachowanie rynków, co według mnie było niezbyty uzasadnione. Owszem, część graczy mogła obawiać się, że przykład chiński może wzmóc siły Demokratów dążących do regulacji spółek z sektora FAANG. Uważam jednak, że taki sposób myślenia był charakterystyczny dla marginesu inwestorów.

Taniały przede wszystkim spółki z NASDAQ, który chwilami tracił około dwa procent ściągając w dół indeks S&P 500 o około jeden procent. W drugiej części sesji zaczęło się odrabianie strat, dzięki czemu S&P 500 stracił jedynie 0,47%, a NASDAQ 1,21%. Uważam, że po prostu niektórzy gracze woleli zrealizować część zysków przed publikacjami raportów kwartalnych spółek z FAANG (albo FAANMG, jeśli dodamy Microsoft) i przed środowym komunikatem po posiedzeniu FOMC. Z tego ostatniego powodu tracił też dolar.

W środę okazało się, że publikowane we wtorek po sesji raporty kwartalne Apple, Alphabet (Google) i Microsoft zostały przyjęte w zróżnicowany sposób. Doskonałe wyniki Alphabet podnosiły cenę akcji tej spółki, ale zakończyły sesję niewielkim spadkiem. Nieco staniały akcje Microsoft i taniały akcje Apple, która to spółka zasiała wątpliwości co do przyszłych zysków. Inaczej mówiąc pojawiła się zdecydowanie chęć realizacji zysków po publikacji wyników kwartału, co powinno było inwestorów zaniepokoić.

Przede wszystkim w środę czekano jednak na wynik posiedzenia FOMC. Tak jak napisałem już w poprzednim komentarzu tygodniowym było praktycznie pewne, że Fed będzie dyskutował o ograniczeniu skupu aktywów. Rynki były na to przygotowane, ale i tak reakcja była wysoce niepewna. Okazało się, że ani komunikat ani konferencja Jerome Powella, szefa Fed, nie poruszyły rynkami.

Owszem, dyskutowano o ograniczeniu skupu aktywów, ale Fed uważa, że nie pora jest jeszcze na ustalanie kalendarza tego ograniczania. Następne posiedzenie jest dopiero w końcu września, więc Fed najpewniej czeka, co stanie się w gospodarce, kiedy we wrześniu wygasną pandemiczne programy wsparcia ludności. Nadal oczywiście twierdzono, że inflacja jest tymczasowa, ale Powell powiedział, że inflacja może być wyższa i dłużej się utrzymywać niż dotychczas oczekiwano, a Fed zareaguje, jeśli będzie zbyt wysoka.

Indeksy przed publikacją komunikatu zachowywały się dość dziwnie, bo NASDAQ odrabiał część wtorkowych strat, ale S&P 500 zabarwił się na czerwono. Po publikacji komunikatu przez chwilę indeksy ruszyły na południe, a dolar się umocnił (zareagowano na wspomnienie o dyskusji na temat kalendarza redukcji skupu aktywów), ale bardzo szybko gracze doszli do wniosku, że Fed nadal ma „gołębie” nastawienie. Dolar osłabł, indeks S&P 500 zakończył sesję neutralnie, a NASDAQ zyskał 0,7%. Temu ostatniemu indeksowi pomagały akcje AMD – rywal Intela opublikował doskonały raport kwartalny i akcje zyskały 7,5%.

Czekano też na publikowany po sesji środowej kwartalny raport Facebooka. Został przyjęty źle, bo po sesji akcje taniały o 3,5%, co powinno było nieco w czwartek zmrozić nastroje (szczególnie, że reakcja na doskonałe wyniki spółek w środę była niepokojąca, o czym wyżej pisałem).

Jakimś (bardzo małym) czynnikiem pozytywnym było to, że w środę przecena na giełdach Hong Kongu i Chin zmusiła władze chińskie do pośpiesznego spotkania z przedstawicielami banków inwestycyjnych, którym wyjaśniano cele polityki Chin i uspakajano nastroje. W czwartek indeksy w Chinach całkiem wyraźnie rosły. Na chwilę o chińskim czynniku możemy chyba zapomnieć.

Na giełdach w Europie i w USA panowały nadal dobre nastroje. Wystarczyły do mniejszego od pół procent wzrostu indeksów w Europie. W USA kolejne wyniki kwartalne spółek pomagały nieco rynkowi akcji. Poza tym opublikowano dane z rynku pracy (tygodniowe) i wstępne dane o PKB w drugim kwartale (o obu raportach niżej w sekcji raportów makro). Uznane były za bardzo dobre dla akcji, bo były słabsze od oczekiwań, ale generalnie niezłe, czyli czytano to tak, że gospodarka się rozwija, ale nie tak szybko, żeby Fed zaczął zaostrzać politykę monetarną. Indeksy rosły, ale były to zwyżki niewielkie, rósł kurs EUR/USD (oprócz słabszych danych z USA pomagał też wzrost inflacji CPI w Niemczech do poziomu 3,8% – najwięcej od 13. lat), co z kolei pomagało wzrostowi ceny złota, ropy, miedzi i srebra.

Zakończenie sesji było jednak dość mizerne. S&P 500 zyskał 0,42% (wylądował tuż pod poziomem neutralnym), a NASDAQ jedynie 0,11%. Jak widać kolejna sesja dawała sygnał ostrzegawczy – zaczyna brakować paliwa dla wzrostów.

A tymczasem w Polsce

W Polsce na GPW w piątek 23.07 nadal panowała wakacyjna atmosfera. Obroty były mizerne i nadal spadał indeks WIG Banki. Pomagały bykom spółki z sektora energii. Ministerstwo Aktywów Państwowych poinformowało, że PGE, Tauron, Enea i Energa podpisały ze Skarbem Państwa porozumienie o współpracy w zakresie wydzielenia aktywów węglowych i integracji w ramach Narodowej Agencji Bezpieczeństwa Energetycznego (NABE). To posunięcie było zapowiadane już parę miesięcy wcześniej, ale giełda potrafi te same informacje dyskontować wielokrotnie. Nie dziwiło więc to, że w poniedziałek akcje tego sektora już taniały.

W poniedziałek poszliśmy śladem innych giełd europejskich. WIG20 od rana spadał, a złoty nieco się osłabiał. Na GPW kończyliśmy jednak sesję neutralnie, więc dość podobnie do tego jak kończyły ją inne parkiety. We wtorek jednak czekania na spadkową sesję w USA szkodziło parkietom europejskim, więc WIG20 spadł (0,71%), ale utrzymał się w trwającym od końca maja kanale trendu bocznego.

Już w środę indeksy od początku sesji rosły, a najmocniejszy był sektor bankowy. Jak widać po czterech słabych sesjach w tym sektorze przyszła pora na atak popytu. Być może wyprzedano raporty półroczne, a raport Santander zaostrzył na te raporty apetyty. WIG20 zyskał 0,95%, a w czwartek kontynuował dobra passę (przede wszystkim dzięki KGHM i PKN Orlen) zyskując 0,89%, ale oczywiście nadal tkwił w kanale trendu bocznego.

Na rynku walutowym, mimo stabilizacji na rynku EUR/USD, złoty, po dwóch dniach umocnienia, w piątek 23.07 tracił. Szukanie powodów słabości mija się z celem. Po prostu złoty jest słaby z wielu powodów. Jedynie po części dlatego, że RPP trzyma stopy procentowe na ultra-niskim poziomie. Po części, bo przecież główne banki centralne też stosują tak „gołębią” politykę. Spory udział ma w tej słabości polityka. Trudno, żeby było inaczej skoro w głównych portalach informacyjnych się o Polsce pisze (niepochlebnie) – przykład: https://tiny.pl/9x3qq .

Na początki tygodnia złoty nadal był słaby, bo mimo wzrostu kursu EUR/USD, co wcześniej najczęściej złotemu pomagało, kursy walut wzrosły (chodzi o EUR/PLN i CHF/PLN). Skierowanie do konsultacji ustawy podatkowej Polskiego Ładu (o tym niżej) nie pomogło, ale i zaszkodzić też nie mogło. Dopiero w czwartek zdecydowany wzrost kursu EUR/USD wymusił spadek kursów walut, ale układ techniczny nadal był dla złotego niekorzystny. Widać jednak, że poziom 4,60 na EUR/PLN jest poważnym oporem. Nie wykluczam tego, że w czwartek oprócz wzrostu EUR/USD coś/ktoś złotemu pomagał.

Krótka analiza wykresów

Na Wall Street indeks NASDAQ rozpoczął korektę. Pierwsze wsparcie na 14.253 pkt., a opór na szczycie wszech czasów na 14.850 pkt. Na indeksie S&P 500 wsparcie jest na 4.245 pkt., a oporu nie ma.

Na indeksie DJIA nieładnie wyglądała spadająca gwiazda poparta czymś na kształt gwiazdy wieczornej. To sugerowało, że zaraza wyprzedaży przenosi się na szeroki rynek, ale tak się nie stało. Oporu nie ma. Wsparcie na 33.978 pkt.

Na indeksie XETRA DAX nadal trwa trend boczny. Wsparcie jest na 15.422 pkt., a opór na 15.814 pkt. (szczyt wszech czasów intraday).

Na rynku 10. letnich obligacji USA korekta zamieniła się w gwałtowny spadek. Na wykresie pojawiła się gwiazda poranna, która często zmienia trend na wzrostowy, ale została z impetem zanegowana. Trwa trend spadkowy. Wsparcie jest na 1,1245%, a opór na 1,3000%.

Na rynku ropy cena baryłki WTI utworzyła podwójny szczyt i naruszyła dolne ograniczenie kanału trendu wzrostowego dając sygnał sprzedaży. Porozumienie OPEC+ i panika na rynkach doprowadziły do przeceny, ale szybko się ona zakończyła. Wsparcie jest w okolicach 66 USD, a opór na 72,40 USD.

Na rynku złota zwraca nadal uwagę formacja złotego krzyża, czyli przecięcie od dołu średniej 100. sesyjnej przez 50. sesyjną, co jest długoterminowym sygnałem kupna, ale coraz bardziej widać, że był to sygnał fałszywy. Ja zakładałem, że to jest pułapka i rzeczywiście była. Trwa teraz krótkoterminowy trend spadkowy. Trwałe pokonanie poziomu 1.800 USD otwierałoby drogę ku 1.835 USD. Opór jest na 1.835 USD (średnia 50. sesyjna), a wsparcie na 1.793 USD.

Na rynku miedzi trwa długoterminowy trend wzrostowy. Obecnie trwa „chińska” korekta (o tym w poprzednich komentarzach), która powinna poprzedzać dalszy wzrost ceny. Kontrakty na miedź mają opór na poziomie 468,90 centów/funt, a wsparcie na 434,30 centów/funt. Można tutaj wspomnieć o prognozie Golda Sachs, który oczekuje, że w ciągu 12. miesięcy miedź zdrożeje o około 20%.

Cena srebra naśladowała cenę złota, ale ostatnio srebro jest od złota słabsze. Nadal obowiązuje długoterminowy trend wzrostowy i średnioterminowy boczny. Wsparcie jest w okolicach 23,90 USD, a opór w okolicach 25,52 USD.

Na rynku walutowym na wykresie kursu EUR/USD doszło do wybicia z konsolidacji, ale kurs szybko do niej wrócił i zaczął spadać wymazując sygnały kupna. Opór jest na poziomie 1,1893 USD. Wsparcie jest w okolicach 1,1756 USD. Długoterminowy trend jest dla dolara niekorzystny, ale jeśli Fed zaczynie mocniej wspominać o redukcji zakupów aktywów to umocni dolara. Ten trend mógł się już rozpocząć.

W Polsce na rynku walutowym złoty ugrzązł w długoterminowej stabilizacji, a w krótkim terminie kursy szybko rosły. Na EUR/PLN pierwsze wsparcie jest na 4,5500 PLN. Pierwszy opór na 4.6100 PLN. Mocny jest trend spadkowy na USD/PLN (od marca 2020 roku), ale teraz trwa korekta. Wsparcie na 3,7700 PLN, a opór na 3,9800 PLN.

Na CHF/PLN widać obowiązujący od marca 2020 roku trend boczny 4,05-4,35 PLN. Wyłamanie pokaże kierunek na dłużej. Ostatnio, w miarę zbliżania się kursu do długoterminowego wsparcia, złoty zaczął do franka szybko tracić. Wsparcie na 4,1900 PLN. Pierwszy opór na 4.2700 PLN.

Na GPW indeks WIG20 wybił się z trwającego od początku roku kanału trendu bocznego 1.885 – 2.025 pkt. generując sygnał kupna. Teraz (od końca maja) w korekcie (średnioterminowej) w postaci trendu bocznego. Pierwsze wsparcie jest w okolicy 2.200 pkt. Opór w okolicach 2.292 pkt. mWIG40 i SWIG80 też są w korekcie na bardzo wysokim poziomie.

Dane makro z mijającego tygodnia – zagranica

W Eurolandzie indeksy PMI dla przemysłu i usług (dane wstępne) były lepsze od oczekiwań, a zdecydowanie lepsze były w Niemczech. Może więc dziwić, że publikowany w poniedziałek indeks niemieckiego instytutu Ifo (indeks klimatu gospodarczego) pokazał nieoczekiwane pogorszenie nastrojów. Być może chodziło o powodzie w Niemczech i o atak wariantu delta pandemii.

W USA te wstępne indeksy PMI zachowały się dość dziwnie. PMI dla przemysłu nieoczekiwanie wzrósł, a PMI dla usług też nieoczekiwanie i gwałtownie spadł. Być może opadła już pierwsza fala post-pandemiczna, a skoro w USA usługi to ponad 90% gospodarki to może być ekwiwalent kanarka w kopalni.

Nie potwierdzała tej diagnozy publikacja indeksu zaufania konsumentów Conference Board. Indeks nieoczekiwanie wzrósł (129,1 pkt.), a oczekiwano spadku. Niedługo zapewne zobaczymy, który indeks był bliższy prawdy – ten z Michigan czy ten z Conference Board.

Teoretycznie słabe były amerykańskie zamówienia na dobra trwałego użytku (w czerwcu) – +0,8% (oczekiwano 2,1%), ale dane z poprzedniego miesiąca zweryfikowano z 2,3 na 3,2%, więc tak naprawdę dane były niezłe.

W czwartek pojawiły się tygodniowe dane z rynku pracy. Liczba wniosków o zasiłek dla bezrobotnych wyniosła 400 tys., czyli więcej niż oczekiwane 380 tys. Wstępne dane o PKB w drugim kwartale były gorsze od oczekiwań. Annualizowany PKB wzrósł o 6,5% (oczekiwano 8,5%). Ekscytowano się tym, że konsumpcja prywatna (annualizowana) wyniosła 11,8% (w pierwszym kwartale 11,4%) zapominając najwyraźniej o tym, że we wrześniu kończy się pandemiczne zasilanie ludności środkami…

Dane makro z mijającego tygodnia i nie tylko – Polska

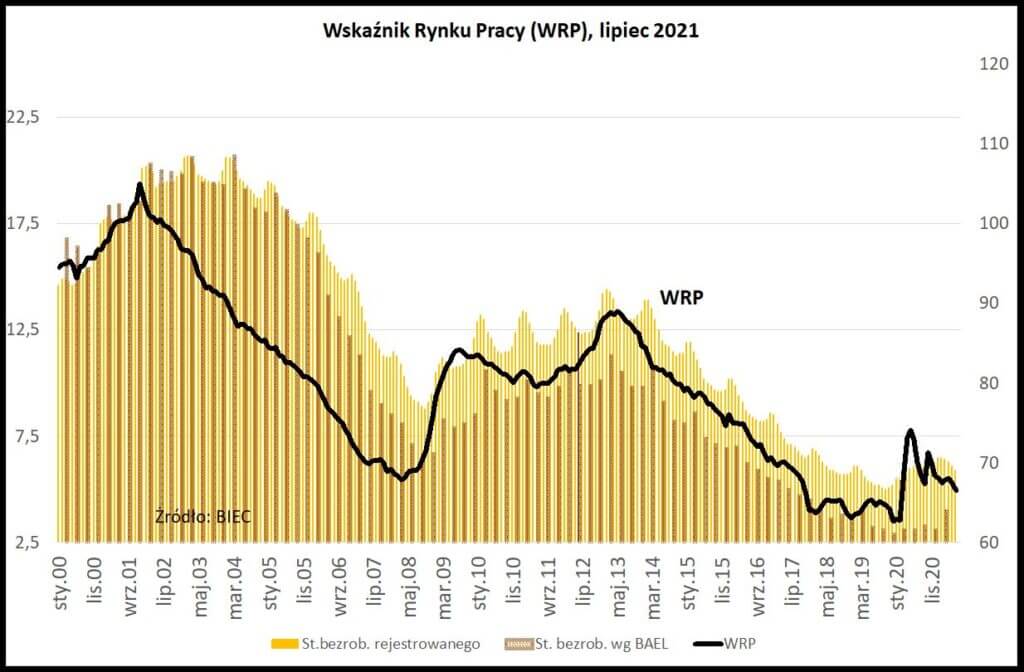

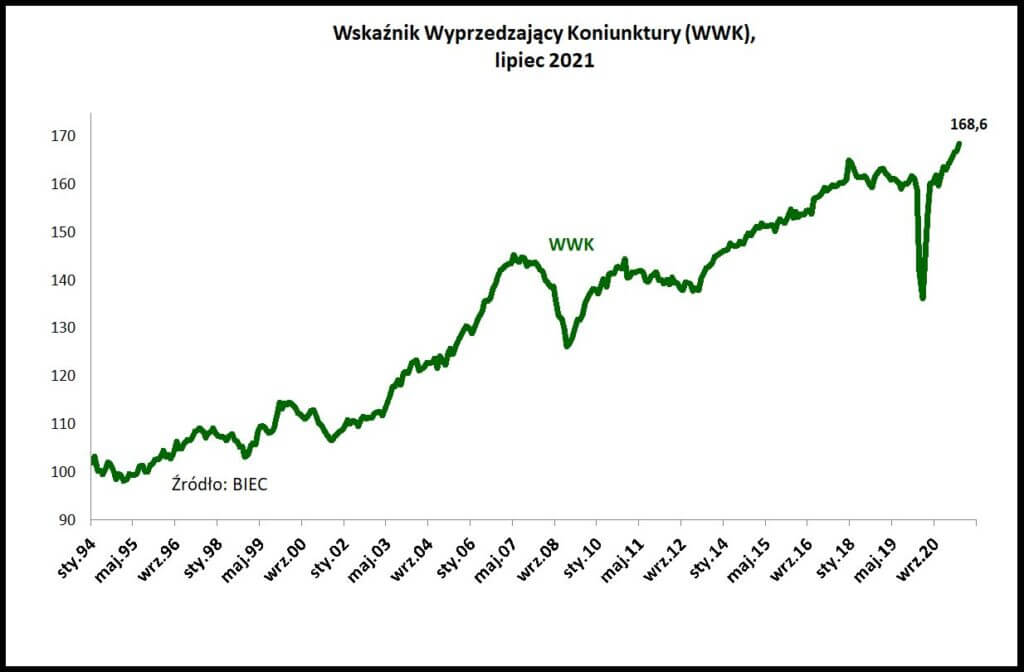

W Polsce dowiedzieliśmy się, że stopa bezrobocia tak jak oczekiwano w lipcu nie zmieniła się i wyniosła 5,9%. Poza tym BIEC opublikował swój Wskaźnik Rynku Pracy (WRP) oraz Wskaźnik Wyprzedzający Koniunktury (WWK).

BIEC pisze m.in., że jeśli chodzi o WRP to: „Tym samym, rynek pracy w dość szybkim tempie powraca do sytuacji zbliżonej do tej sprzed pandemii, charakteryzującej się brakiem rąk do pracy, szczególnie na stanowiska wymagające kwalifikacji, oraz ograniczeniem redukcji stopy bezrobocia rejestrowanego poniżej 5%.”.

WWK znowu wzrósł, a BIEC pisze m.in., że „Gospodarka nadal jest w fazie popandemicznego ożywienia. W okresie kolejnych lockdownów główną siłą napędową ograniczającą załamanie jej aktywności był eksport a w szczególności produkcja firm zagranicznych inwestorów, które mają zdefiniowane rynki odbiorców. Obecnie obserwujemy słabnącą rolę tego czynnika. Po odmrożeniu gospodarki miejsce eksportu zajął skumulowany popyt krajowy.”. Nic dodać nic ująć.

Odnotujmy, że do konsultacji (krótkich, bo tylko 5. tygodni – pierwotnie miało być tylko dwa tygodnie) poszedł projekt ustawy podatkowej (ponad 200 stron). Nie będę się na ten temat rozpisywał, bo po pierwsze ustawa jest bardzo skomplikowana i tak zrobiona, żeby ująć w niej wszystko, więc jest mało czytelna. Poza tym skonstruowana jest tak, żeby Nowa Lewica miała problem – z pewnością poparłaby kwotę wolną 30. tysięcy złotych oraz drugi próg podatkowy na wysokości 120 tysięcy złotych, ale czy poprze składkę zdrowotną dodawaną do podatków i to, że samorządy stracą 14 mld złotych?

Jedno jest pewne – ten nowe regulacje są niespójne, skomplikowane i będą miały trudności z uzyskaniem wystarczającego poparcia w Sejmie. Tutaj można przeczytać o propozycjach: https://tiny.pl/9x3hx, a tutaj o zaiste kuriozalnej formule ulgi dla klasy średniej – tutaj znajdziecie Państwo (w środku tekstu) szczegóły https://tiny.pl/9mhv4. Można tylko zacytować profesora Orłowskiego, który mówi, że szkoda, iż nie ma w tym wzorze wartości liczby pi i podniesienia do kwadratu ;-).

W kolejnym tygodniu

W USA zobaczymy w następnym tygodniu indeksy ISM dla sektora usług i przemysłowego, ale oczywiście wszyscy czekać będą na piątek z raportem o sytuacji na rynku pracy w lipcu. Najczęściej wpływ na rynek akcji nie jest duży, ale walutami potrafi potrząsnąć.

W Polsce nadal publikowane będą raporty spółek za pierwsze półrocze. Nie ma to jednak zazwyczaj większego wpływu na nastroje panujące na szerokim rynku. W poniedziałek zobaczymy indeks PMI dla przemysłu, ale nie oczekuję dużych zmian i nie spodziewam się, żeby ta publikacja wpłynęła na rynki. W piątek 30.07 zobaczymy jeszcze wstępny odczyt inflacji CPI, co może mieć wpływ na zachowanie złotego.

Podsumowanie

Sezon raportów kwartalnych spółek w USA kończy się. Jesteśmy już po posiedzeniu FOMC (kolejne 21-22 września). Następne wydarzenie to sympozjum Fed w Jackson Hole (26-28.08). Co teraz ma napędzać rynki? Pewnie coś się znajdzie, ale na horyzoncie niczego takiego nie widać. Nie jest też pewne jak będą wyglądały wyniki spółek w kolejnych kwartałach. Jedno jest pewne: już takie doskonałe nie będą. Może więc rzeczywiście (vide mój poprzedni komentarz) sierpień i wrzesień w najlepszym przypadku przyniosą stabilizację?

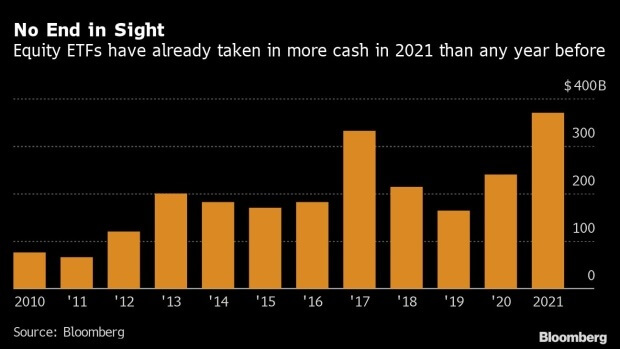

Znak zapytania, dlatego że czekająca na okazję (korektę) kasa jest potężna. Fundusze ETF jak widać na grafice zgromadziły więcej kapitałów niż w każdym z poprzednich 10 lat, a banki komercyjne na depozytach w Fed zgromadziły o 33% więcej środków niż w 2019 roku – to już 17 bilionów USD. Ten tydzień rozpoczyna nowy miesiąc, co też może chwilowo bykom pomagać.

Autorem tekstu dla iWealth jest Piotr Kuczyński, analityk rynków finansowych.

Niniejszy materiał ma wyłącznie charakter promocyjny i nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usługi.

Piotr Kuczyński dla iWealth