Ceny zaczną spadać

Inflacyjne „zaskoczenie” w USA było głównym wydarzeniem na rynku w poprzednim tygodniu. Tymczasem, jeśli ktoś konsekwentnie śledzi nasze iWealth Newsy, lub trend amerykańskiej inflacji, nie powinien być zbytnio zaskoczony ostatnim jej odczytem.

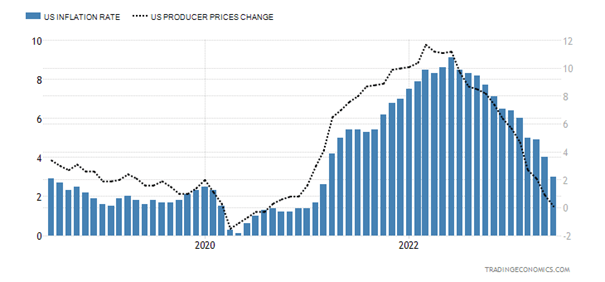

Na powyższym wykresie doskonale widać, że inflacja w USA spada już 12 miesiąc z rzędu, a poczynając od marcowego odczytu jej spadek przyśpieszył. Jeśli tempo spadku z ostatnich dwóch odczytów miałoby się utrzymać i potraktowalibyśmy jako wskaźnik wyprzedzający widoczną na wykresie roczną zmianę cen producentów, która, notabene, właśnie dobiła do zera, to okazuje się, że już na jesieni br. głównym tematem w amerykańskich mediach może być deflacja, o której dziś nikt nie wspomina.

W tych warunkach rynek obligacji dyskontował jeszcze do niedawna dwie podwyżki Fed, ale dziś dyskontuje już tylko jedną (do poziomu 5,25% – 5,5%). Co ciekawe, tak wysoki poziom stóp procentowych ma utrzymać się, co najmniej, do końca roku, co, przy scenariuszu inflacji w okolicach zera, Fed’owi będzie trudno uzasadnić, nie mówiąc już o scenariuszu deflacyjnym.

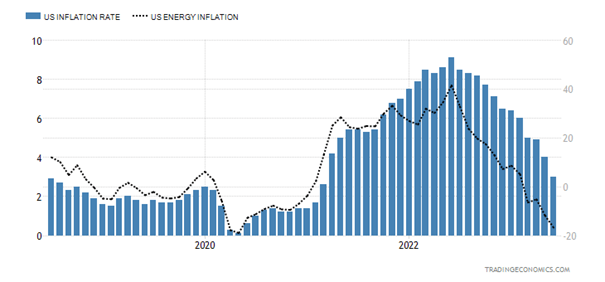

Oczywiście Fed ma swoje powody, żeby dalej obawiać się inflacji. Jednym z nich jest, niechętnie do tej pory spadający, wskaźnik inflacji bazowej, który nie bierze pod uwagę zmian cen żywności i energii. Jeśli się jednak dobrze zastanowić, to szybko dojdziemy do wniosku, że zmiany cen energii, jeśli są bardzo duże, to z opóźnieniem, ale zawsze będą oddziaływać na wszystkie, pozostałe kategorie inflacji, również na inflację żywności i inflację bazową. To widać na poniższym wykresie.

Powód jest oczywisty – energia jest potrzebna do wytworzenia właściwie wszystkich innych dóbr. Powyższy wykres przedstawia inflację energii na tle odczytów amerykańskiej inflacji. Ze względu na silne spadki cen nośników energii (zwłaszcza cen gazu w ostatnim roku), wskaźnik inflacji energii znalazł się na poziomie minus 16,7% r/r w czerwcowym odczycie. Spadki cen energii z poprzednich miesięcy dają coraz większe prawdopodobieństwo, że całościowy odczyt inflacji spadnie poniżej zera, w którymś momencie.

Podsumowując

Stawiamy tezę, że jeszcze kilka kolejnych odczytów inflacji może być zaskakująco pozytywnych. Dodatkowo, biorąc pod uwagę 12-miesięczne opóźnienie Fed, który wciąż jeszcze rozważa kolejne podwyżki, nie można dziś wykluczyć, że pod koniec tego roku – na krótki okres – deflacja zastąpi w mediach inflację. W takim układzie wygranymi będą ryzykowne aktywa, czyli m.in. akcje wzrostowe i rynki wschodzące, a także obligacje. Przegranym natomiast będzie dolar (USD). Ostatecznie jednak, trzeba mieć świadomość, że ceny nośników energii, podobnie jak ceny surowców rolnych, w ostatnich tygodniach przestały spadać, ponieważ wiele z nich znalazło się na poziomach sprzed wojny. Uporczywa deflacja więc nam raczej nie grozi, a w dłuższym terminie będziemy mieli do czynienia z normalizacją inflacji.

Autor: Jacek Maleszewski, CFA, Dyrektor Zespołu Doradztwa, iW

Letnia hossa polskich akcji i obligacji

W wydaniu iWealth News sprzed dwóch tygodni pisałem, że lipiec był zawsze udany dla polskich obligacji i zwykle też dla krajowych akcji. Jesteśmy już prawie na półmetku tego letniego miesiąca i widać, że sezonowe prawidłowości działają również i tym razem.

Na GPW główne indeksy zgodnie sięgnęły po nowe, co najmniej kilkunastomiesięczne maksima. A grupujący małe spółki sWIG80, który już kilkakrotnie w tym roku gościł na łamach iWealth News, zdołał nawet sięgnąć po nowy historyczny rekord – to bez wątpienia jedno z największych pozytywnych zaskoczeń tego roku. Krok po kroku wspina się też indeks TBSP, gromadzący krajowe obligacje o stałym oprocentowaniu.

Jakie są źródła tej hossy polskich aktywów, będącej lustrzanym odbiciem ubiegłego, nieudanego roku, przez większość którego na minusie były i akcje, i obligacje? Bez wątpienia, ważne są globalne uwarunkowania, a na te składa się radość z normalizacji inflacji, której towarzyszy malejący strach przed recesją. Indeks dolarowy na wieść o zejściu głównego wskaźnika inflacji w USA do poziomu 3 proc. rok do roku (na szczycie sięgał 9 proc.!) przełamał wsparcia i znalazł się najniżej od kwietnia ub.r. A słabnący dolar to, zgodnie z tradycją, świetne środowisko dla polskich aktywów.

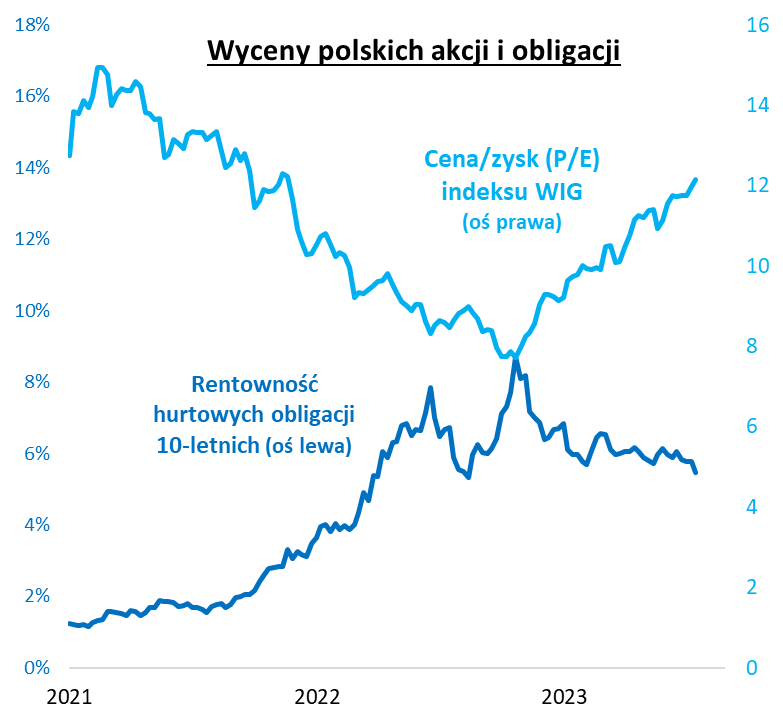

Oczywiście, nie bez znaczenia są też sprawy lokalne. Ceny polskich obligacji zachowują się przecież ostatnio o niebo lepiej, niż tych, z rynków bazowych, mimo, że – paradoksalnie – to Polska pozostaje ciągle w niechlubnej czołówce krajów z najwyższą inflacją. Wiele tłumaczą różnice w nastawieniu banków centralnych. Podczas gdy Fed i ECB zastanawiają się ciągle nad tym, o ile jeszcze podnieść stopy procentowe, by definitywnie pogrzebać inflacyjną bestię, to szef naszego NBP A. Glapiński zaskoczył po lipcowym posiedzeniu RPP zapowiedzią możliwej, jesiennej (notabene, przedwyborczej) obniżki stóp, po spadku inflacji poniżej progu 10 proc. r/r. Rynek obligacji poszedł jeszcze dalej, dyskontując już, de facto, całą serię obniżek. Zgodnie z panującą na rynkach finansowych zasadą „coś za coś”, ceną za kontynuację hossy w kraju są mniej atrakcyjne wyceny.

Podczas gdy jeszcze na jesieni ub.r. rentowność benchmarkowych papierów 10-letnich ocierała się o 9 proc. (i to była świetna okazja do zakupów), to w momencie pisania tego komentarza spada poniżej 5,5 proc. A poruszający się odwrotnie do rentowności skarbówek wskaźnik P/E dla polskich akcji, po raz pierwszy od końcówki 2021 znalazł się powyżej progu 12 (w dołku był poniżej 8). Wyceny nie są jeszcze bardzo wysokie z historycznego punktu widzenia, ale z pewnością, krok po kroku, stają się bardziej wymagające – w coraz większym stopniu wkalkulowują i całą serię obniżek stóp (obligacje), i mocne ożywienie gospodarcze (akcje). Reasumując, cieszmy się z letniej hossy na krajowym rynku finansowym, zanim nadejdzie okres trudniejszej, jesiennej sezonowości.

Autor: Tomasz Hońdo, CFA, Starszy Ekonomista Quercus TFI, Redaktor Qnews.pl

AI rozgrzało serca inwestorów, czas na portfele spółek

Sektor technologiczny, to huśtawka emocji przez ostatnie 18 miesięcy. Catharsis, jakie nadeszło w 2022 roku, w związku ze zderzeniem rosnących stóp procentowych i wysokich wycen, jest silnie odczuwalne – aż do dziś. Na przełomie roku huśtawka zaczęła odkręcać się w drugą stronę. Nadzieje rynku na nowy rozdział w sektorze technologicznym wzbudziło OpenAI, z pierwszym komercyjnym produktem w modelu LLM – ChatGPT, który natychmiast opanował świat i pobił wszelkie rekordy z zakresu np. ilości dni do przekroczenia 1 mln, czy 10 mln użytkowników.

Z początku „efekt AI” był dość ograniczony, jeżeli chodzi o Wall Street. W zasadzie „wojna na chaty” dotyczyła tylko Microsoft i Alphabet. Jednak, wraz z wynikami finansowymi spółki NVIDIA (oszałamiające podniesienie prognozy przychodów na II kwartał br. z 7 do 11 mld USD), serca i głowy inwestorów rozgrzały się do czerwoności, a o sztucznej inteligencji zaczęli mówić wszyscy.

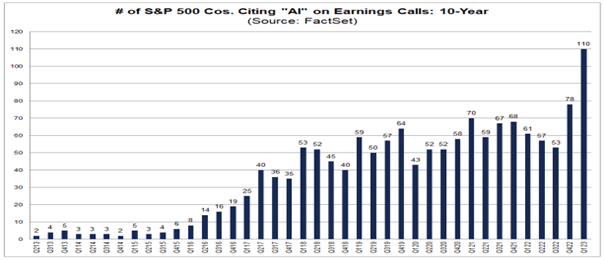

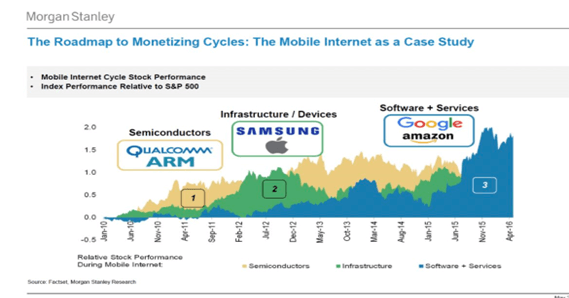

Obecnie, co 5-ta spółka z indeksu S&P 500 wspomina o „AI” podczas swojego spotkania wynikowego. Sztuczną Inteligencję mają integrować wszyscy, a przede wszystkim spółki technologiczne (choć ze 110 wspomnianych spółek, 17 to spółki przemysłowe). Jednak rozwój zupełnie nowych technologii i jej komercyjne zastosowanie na szeroką skalę, nie odbędzie się od razu i – dla wszystkich – po równo. Wdrożenie modeli LLM i szeroko rozumianej sztucznej inteligencji, jako osobnego produktu do konwersacji, wymaga ogromnych nakładów inwestycyjnych. Dlatego, na dzisiaj prognozy podnoszą na razie tylko spółki powiązane z półprzewodnikami, czyli technologią przetwarzania danych – karty graficzne, akceleratory, switche sieciowe itp. Bardzo dobrze odpowiednie fazy rozwoju nowych technologii pokazał Morgan Stanley na przykładzie rozwoju Internetu mobilnego:

Pierwszym beneficjentem rozwoju nowych technologii są dostawcy infrastruktury, ponieważ rozwój zaczyna się od inwestycji. Dopiero na tej bazie powstawać mogą aplikacje i usługi. Dziś inwestorzy zdają się próbować wyprzedzić nadchodzące wydarzenia. O ile w przypadku półprzewodników oczekiwane zyski faktycznie rosną w dynamicznym tempie, to w przypadku sektora software nie jest już tak przyjemnie. Aprecjacja wartości spółek powiązanych z aplikacjami typu SaaS lub infrastrukturą w chmurze odbyła się w tym roku na bazie samego mnożnika wyceny, który wzrósł o +27%. W tym samym czasie oczekiwane przychody tego sektora miały pozytywną rewizję o zaledwie +3%. Bez dwóch zdań – ogromna część ekspansji mnożnika wyceny, to regresja do średniej po bardzo trudnym 2022 roku. Jednak bezsprzecznie AI rozgrzało serca inwestorów i poprawiło sentyment do spółek technologicznych. A więc teraz czas, aby te spółki pokazały, jak na AI zarabiają.

Autor: Michał Ficenes, Zarządzający Funduszami, IPOPEMA TFI

Niniejszy materiał nie stanowi doradztwa inwestycyjnego ani rekomendacji inwestycyjnej i ma wyłącznie charakter informacyjny oraz promocyjny, a także nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Spółka ani Towarzystwa, których materiały są publikowane nie ponoszą odpowiedzialności za decyzje podjęte w oparciu o informacje uzyskane w wyniku korzystania z niniejszego materiału. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usług.

Nr 26/2023