Wyceny akcji na Wall Street bliższe normalności

Początek maja przyniósł dalsze postępy „niedźwiedzi” na Wall Street. Indeks S&P 500, po raz pierwszy od ponad roku, znalazł się poniżej progu 4000 pkt., powiększając tym samym skalę przeceny, liczoną od rekordowego poziomu z początku stycznia br. (4796,6 pkt. w cenach zamknięcia) do, prawie, -18 proc. Coraz bliżej zatem do progu -20 proc., stanowiącego umowną granicę bessy.

Przy okazji warto zauważyć, że spadki na giełdzie za oceanem stają się już irytująco długotrwałe na tle tego, do czego zdążył nas przyzwyczaić rynek w ostatnich kilku, a nawet kilkunastu latach. Przykładowo, tegoroczna przecena jest już cztery razy dłuższa, niż covidowy krach w lutym-marcu 2020 roku. Tamten, jeszcze świeży w pamięci, przypadek, był – co prawda – dużo gwałtowniejszy, niż obecnie (-34 proc.), ale też błyskawicznie dobiegł końca. Wyraźnie szybciej, niż obecnie, zakończyła się również jeszcze wcześniejsza, duża przecena, w IV kwartale 2018 roku.

To, że tym razem koniunktura psuje się już od ponad czterech miesięcy, jest, przynajmniej częściowo, konsekwencją braku tradycyjnego wsparcia dla rynku ze strony Rezerwy Federalnej (ta ochrona zwana jest z angielskiego „Fed put”). Na razie amerykański bank centralny nie może pozwolić sobie na wyratowanie cen akcji z kontynuacji trendu spadkowego, bowiem ma ręce związane wysoką inflacją. Owa inflacja zaczyna, być może, nieco słabnąć (8,3% rok do roku w kwietniu, wobec 8,5% w marcu), ale jest ciągle, zdecydowanie zbyt wysoka, jak na standardy akceptowalne dla Fed.

Na szczęście, wyprzedaż akcji ma też drugie, bardziej pozytywne na dłuższą metę, oblicze – obniżają się wyceny, które wcześniej zostały wyśrubowane do niebotycznych poziomów, najwyższych od czasów tzw. bańki internetowej z przełomu wieków. Obniżka wycen akcji to zatem swoiste „odchorowywanie” ekscesów z okresu po wybuchu pandemii, napędzanych przez ówczesną, ultra gołębią politykę Fed.

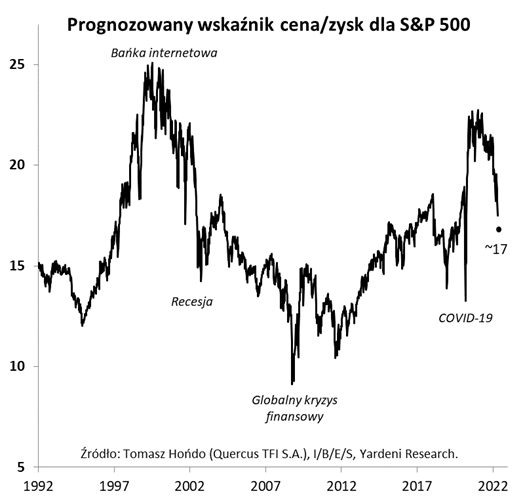

O ile w okresie ubiegłego roku wskaźnik ceny do prognozowanych zysków spółek z indeksu S&P 500 zagościł na poziomach widzianych wcześniej w 2000 roku (P/E ponad 22), to w ostatnim czasie, spadł do poziomu ok. 17, co jest, z kolei, wartością najniższą od kwietnia 2020. To już dużo rozsądniejszy poziom wycen, lepiej dostosowany do wyższej rentowności konkurencyjnych – dla akcji – obligacji skarbowych, która, w przypadku papierów 10-letnich, dotknęła w ostatnich dniach pułapu 3 proc., najwyższego od 3,5 roku.

Z drugiej strony można się ciągle zastanawiać, czy ta redukcja wycen akcji jest już wystarczająca, skoro dołki poprzednich trzech dużych fal spadkowych (III 2020, XII 2018, I 2016) zostały ustanowione przy jeszcze niższych pułapach ww. wskaźnika (odpowiednio 13,3; 13,9; 14,9). Na Wall Street jest sporo taniej, ale jeszcze – niekoniecznie – okazyjnie.

Autor: Tomasz Hońdo, Starszy Ekonomista Quercus TFI, Redaktor Qnews.pl

Czy kupować w Polsce akcje, czy obligacje?

Sentyment na rynkach pogorszył się dość mocno. Inwestorzy, widząc przed sobą rosnące stopy i możliwą recesję, wstrzymali popyt – a to wystarczy – aby na rynkach zagościły spadki. O rynkach zagranicznych piszą dziś dużo Tomasz i Jakub. Skupimy się zatem na rynkach krajowych: akcji i obligacji. Spadki na obu rynkach stwarzają bowiem okazje, nad którymi należy się pochylić i – przynajmniej – zastanowić.

Obligacje mają za sobą …paskudny okres, najgorszy w historii (i jaki pamiętamy). Indeks TBSP (polskich „skarbówek” o stałej stopie) spadł od szczytu w I kw. ubiegłego roku – już o 18,6%. Rentowność obligacji 5-letniej urosła aż do 7,2%, co jest efektem, oczywiście, oczekiwań na dalszy wzrost stóp procentowych przez RPP (obecnie stopa referencyjna wynosi 5,25%). Naszym zdaniem, już obecny poziom oprocentowania kredytów, będzie w najbliższych kwartałach mocno oddziaływać na zmniejszanie się konsumpcji, zwłaszcza, że kieszenie Polaków drenuje również duży wzrost cen gazu, elektryczności, benzyny i żywności. Pomimo że, prawdopodobnie, w kolejnych dwóch miesiącach zobaczymy wciąż wyższe odczyty inflacji, to, naszym zdaniem, RPP może zakończyć cykl podwyżek w okolicy 6,5%. Dlatego nasze myślenie idzie, w tej chwili, w kierunku systematycznego (w dwóch lub trzech krokach, co miesiąc) wydłużania duracji w portfelach dłużnych i sprzedaży, powoli, funduszy z obligacjami opartymi o zmienną stopę procentową, w tym kredytowymi, emitowanymi przez firmy. Wysokie odsetki mogą za 3-4 kwartały stanowić problem w obsłudze takich zobowiązań przedsiębiorstw, obciążonych wysokim zadłużeniem.

Dlaczego wydłużenie duracji może być już teraz dobrym ruchem inwestycyjnym, z horyzontem dłuższym, niż 2 lata? Jeśli np. kupimy obligację 5-letnią (albo o dłuższym terminie zapadalności) z rentownością w okolicy 7%, to o tym, czy na niej stracimy, czy zarobimy – będą decydować przyszłe poziomy inflacji. O ile odczyty za rok mogą być jeszcze w okolicy 10%, to jednak – od końca 2023 roku – spodziewamy się, że poziom inflacji będzie dużo niższy. Jeśli do tego, w końcówce br., zobaczymy jeszcze silne spowolnienie polskiej gospodarki, to RPP zacznie obniżać stopy już w 2023 roku.

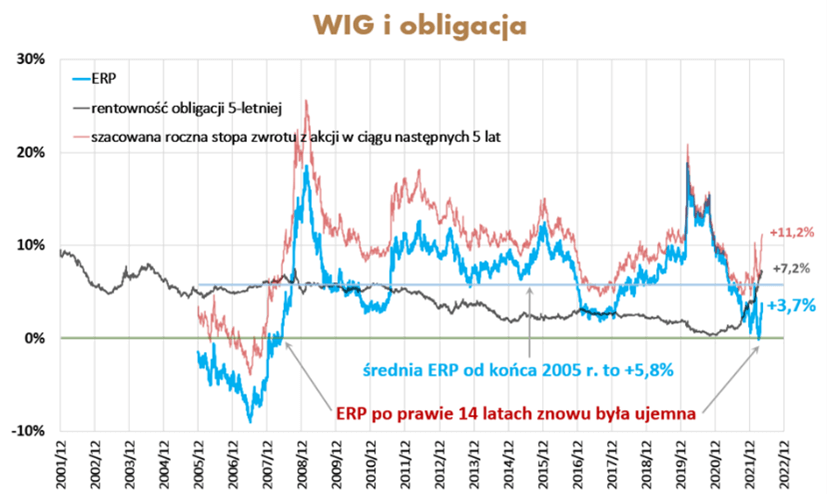

A co z akcjami? Indeks WIG wycenia obecnie (wg wskaźnika C/WK) średnioroczny wzrost cen w okresie następnych 5 lat na poziomie ok. +11,2%. Jest to bardzo wysoka, nominalna wartość, ale wciąż nie bardzo atrakcyjna w relacji do rentowności obligacji. Obecna premia za ryzyko inwestycji w akcje (ERP) wynosi bowiem +3,7% (1,112/1,072 = 1,037). Jednak, średnia ERP zmierzona od końca 2005 roku wynosi aż 5,8% (zob. wykres).

Czyli, dla aktualnego poziomu rentowności 5-letniej obligacji skarbowej, implikowany wzrost średnioroczny powinien wynosić nie +11,2%, ale ok. +13,4%. A to oznacza, że atrakcyjny (do zakupów) poziom WIG jest równy lub poniżej 47 600 pkt, czyli wciąż jeszcze około 9% niżej. Z kupowaniem akcji należy się jeszcze nieco wstrzymać, chyba, że ERP zacznie się zwiększać, i nie z powodu dalszych spadków cen akcji, ale na skutek wzrostu cen obligacji (spadku ich rentowności). Jednak taki scenariusz jest mniej prawdopodobny – odczyty inflacji nadal powinny być (przez dwa miesiące) wyższe od ostatniej wartości, a rentowności obligacji nie powinny zbyt mocno spadać, dopóki inwestorzy nie będą mieć pewności, co do skali dalszych ruchów RPP. Dla porządku dodamy, że niedawno ERP osiągnęło minimalną, ujemną wartość – więcej można było oczekiwać od obligacji, niż oferował indeks WIG. Było to dokładnie 11 kwietnia br. i taką obserwację mieliśmy, po raz pierwszy, od 14 lat! Nie trwało to jednak długo. W okresie miesiąca indeks obligacji TBSP spadł wprawdzie o 0,8%, ale w tym samym czasie WIG spadł aż o 18,6%. Właśnie dzięki temu ERP znowu jest dodatnia, na poziomie 3,7%.

Autor: Grzegorz Chłopek, Dyrektor Zarządzający, iWealth oraz Jacek Maleszewski, Dyrektor Zespołu Doradztwa, iWealth

Bańka spółek technologicznych pęka – co dalej?

Coraz więcej niepokojących sygnałów dociera zza oceanu. W I kwartale 2022 roku amerykański PKB zanotował zaskakujący spadek o 1,4% q/q (kwartalnie). Z całą pewnością, jest jeszcze przedwcześnie, aby ogłaszać recesję – prognoza na II kwartał wynosi +3%. Zgodnie z przyjętą praktyką, aby ogłosić techniczną recesję, musi wystąpić jednoczesny spadek wielkości produkcji, dochodów, sprzedaży detalicznej i zatrudnienia, utrzymujący się przez co najmniej pół roku. Spowolnienia nie widać także w raportach amerykańskich spółek, których wyniki za 1 kwartał 2022 pozostają solidne – 79% z nich przyniosło pozytywne zaskoczenie wskaźnikiem EPS (zyski na akcję). Ta wartość nie powinna ulec zmianie, ponieważ wyniki zaraportowało już ponad 90% emitentów. Negatywnie zaskakują jednak liderzy wzrostów, m.in. Netflix czy Amazon, których udział w indeksach pozostaje wysoki. Google, Amazon, Apple, Facebook, Microsoft i Netflix to, łącznie, nieco poniżej 20% kapitalizacji S&P 500. Obecny forward P/E (wskaźnik – cena do prognozowanego zysku za rok 2023) dla tych podmiotów wynosi około 24x. Dla porównania cały indeks S&P 500 wyceniany jest wyraźnie niżej – 16x. Dalsza normalizacja jest możliwa, a udział ten powinien dalej spadać. Jedną z bardziej widowiskowych ofiar technologicznego krachu jest ARK Innovation ETF firmowany przez Cathie Wood, który od szczytów z 2020 roku spadł już ponad 70%. Fundusz w szczycie miał blisko 28 mld USD aktywów, obecnie aktywa to „tylko” 8 mld USD. Stopa zwrotu Funduszu i indeksu S&P 500 zrównała się ze sobą i wynosi około 130%, na przestrzeni blisko 8 lat.

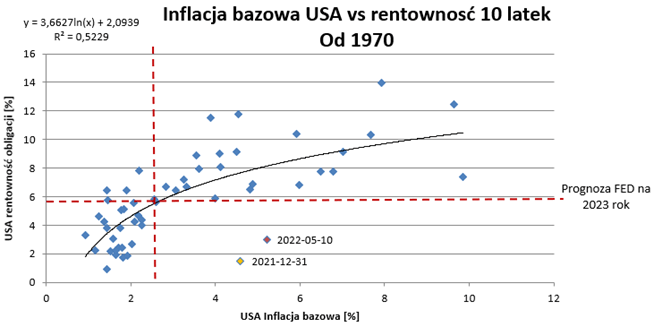

Uważamy, że dalszy wzrost rentowności amerykańskich obligacji, połączony z zmiennością na rynkach akcji, jest prawdopodobny. Zgodnie z naszymi szacunkami obecne poziomy inflacji bazowej, w relacji do rentowności 10-letnich obligacji skarbowych, są anomalią, przeczącą wieloletnim obserwacjom. Na podstawie historycznych danych można wnioskować, że – przy obecnym poziomie inflacji – rentowności mogłyby wynosić około 8% lub – przy obecnych rentownościach – inflacja powinna wynosić poniżej 2%. Nawet, biorąc pod uwagę najniższe prognozy inflacji na koniec 2022, rentowności 10-letnich obligacji powinny wynieść 6%. Wydaje się, że rynek zaczyna zdawać sobie z tego sprawę, co odzwierciedlają spadki na spółkach z najwyższymi mnożnikami (najczęściej właśnie technologicznych), do tej pory dyskontującymi niepewne, przyszłe zyski za pomocą bardzo niskiej stopy wolnej od ryzyka. Obecnie jesteśmy świadkami zmiany percepcji inwestorów – wolnej gotówki jest coraz mniej, a stopa wolna od ryzyka, coraz wyższa. Ex post można ocenić, że paniczna reakcja Fed i innych banków centralnych, na – początkowo – skrajnie deflacyjną pandemię, sztucznie zaniżyła rentowności obligacji w USA, a popyt przeniósł się z usług na towary. Warto dodać, że popyt napędzany był przez wydatkowanie odłożonych w pandemii oszczędności.

I teraz do całej układanki dodać trzeba Chiny oraz rosyjską inwazję na Ukrainę. Przez wdrożenie polityki COVID-ZERO, globalna inflacja wypływa bowiem obecnie z chińskich portów. W Chinach zamyka się całe miasta, częściowo również fabryki. Paradoksalnie, dla wycen rynkowych ewentualna recesja w Chinach obniżyłaby inflację i stopy procentowe.

Determinacja Fed do podnoszenia stóp i ograniczania inflacji staje się więc coraz wyższa, a ryzyko wepchnięcia gospodarki w stagnację, być może, nieuniknione? Naszym zdaniem, banki centralne mogą przegapić poziom, od którego podwyżki stóp procentowych przestaną tylko hamować popyt, a zaczną wpędzać gospodarkę w recesję, historycznie tzw. złoty moment był bowiem piekielnie trudny do przewidzenia. Hamowanie amerykańskiej gospodarki jest niezbędne, aby ograniczyć światową inflację. Niestety, wydaję się, że dopóki ścieżka inflacji pozostaje niejasna, a rentowności za niskie, dopóty zmienność na rynkach (z przewagą spadków) będzie się utrzymywać. Szanse na ogromne odreagowanie i momentalne zakończenie bessy wydają się ograniczone – banki centralne nie boją się już deflacyjnego paraliżu gospodarek, wywołanego pandemią, jak w 2020 roku. Wręcz odwrotnie, ogłaszają pełną mobilizację do walki z inflacją.

Autor: Jakub Liebhart, CFA, Członek Zarządu, Zarządzający Funduszami, EQUES Investment TFI

Nr 18/2022