Surowcowy supercykl, czy tylko antycypacja ożywienia gospodarczego?

Z początkiem tego roku surowcowy indeks CRB rozpoczął wspinaczkę w górę i do dnia dzisiejszego zyskał około 14%, co, biorąc pod uwagę wahania tego indeksu, nie jest specjalnie imponujące.

Jednak dzięki tym wzrostom indeks wybił się z trendu spadkowego z jakim mieliśmy do czynienia od połowy 2022 roku, a jeśli spojrzymy na wykres w dłuższym terminie, to możliwe, że niedługo trzeba będzie nazwać ten trend tylko korektą hossy zapoczątkowanej w okresie pandemii.

Jeśli uznamy, że owa hossa i późniejsza korekta utworzyły formację, którą analiza techniczna nazywa flagą, to wykreślenie zasięgu tej flagi robi spore wrażenie, a z pewnością prowadzi do niepokojących wniosków osoby, które martwią się przyszłą inflacją. Zasięg ten wskazuje, że indeks CRB powinien znaleźć się ok. 50-65% wyżej, niż jest obecnie, a to oznaczałoby właściwie powtórzenie – pod względem zasięgu – supercyklu surowcowego z lat 1999-2008 (wykres poniżej).

Czy scenariusz wynikający z analizy technicznej potwierdzają fundamenty?

W latach 1999 -2008 mieliśmy do czynienia z olbrzymim zapotrzebowaniem na surowce ze strony olbrzymich inwestycji infrastrukturalnych, jakie w tamtym czasie przeprowadzały Chiny. Na dzisiaj, Chiny nie prowadzą i nie planują tak dużych inwestycji, chociaż stymulacja gospodarki przez chiński rząd i bank centralny zapewne zwiększy popyt, zwłaszcza na metale przemysłowe, które w indeksie CRB stanowią 13%.

Duże znaczenie dla popytu na surowce przemysłowe będzie miał przegłosowany w USA, pod koniec 2021 roku, pakiet inwestycji infrastrukturalnych o wartości 1,2 biliona dolarów (1200 mld USD). Kwota ta ma być wydana w przeciągu 7 lat, a więc do końca 2028 roku. Pakiet ten był jedną z głównych obietnic wyborczych Joe Bidena, powstaje więc pytanie, czy po ewentualnej utracie przez niego władzy ww. plan będzie kontynuowany w takiej skali, przy obecnym zadłużeniu USA i w środowisku wysokich stóp procentowych?

Duży popyt, zwłaszcza na miedź, może wynikać z globalnej transformacji energetycznej, do jakiej w ostatnich latach bardzo prężnie dołączyły Chiny.

Składnikami indeksu CRB są jeszcze, w dużej mierze, surowce energetyczne, jakie – poza ropą – wykazują w cenach raczej tendencję spadkową, w ostatnich miesiącach. Również surowce rolne są, w większości, w trendzie spadkowym, poza takimi wyjątkami, jak: kakao, które od końca 2022 roku podrożało 4-krotnie.

Istotny, 7% udział w ww. indeksie mają również metale szlachetne, jakie w ostatnich miesiącach solidnie rosną i wciąż mają potencjał, ale ten temat omówimy przy innej okazji.

Podsumowanie: Obecnie mamy do czynienia z ważnym sygnałem dla rynku surowców, wynikającym z analizy technicznej, co może zwiastować kolejną falę wzrostową, ale nie sposób jednoznacznie zidentyfikować jego solidne potwierdzenie w czynnikach fundamentalnych. Na dzisiaj najlepsze perspektywy z miksu surowcowego, znajdującego się w indeksie CRB, wydają się mieć metale przemysłowe, a zwłaszcza miedź oraz metale szlachetne.

Autor: Jacek Maleszewski, CFA, Dyrektor Zespołu Doradztwa, iWealth

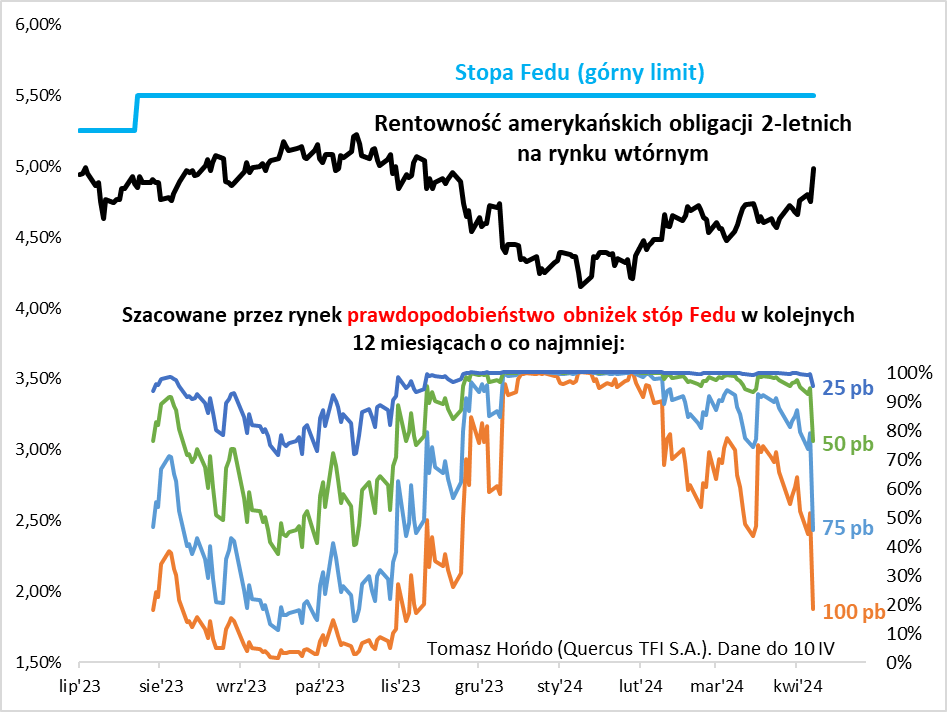

Oczekiwania odnośnie wielkości obniżek stóp w USA – od jednej skrajności do drugiej

Przyglądając się zachowaniu globalnych rynków na początku II kwartału, trudno oprzeć się wrażeniu, że są wyraźnie bardziej „rozdrażnione” niż w trakcie dość spokojnego I kwartału. Wystarczy tylko spojrzeć na gwałtowną reakcję na lekkie zaskoczenie w najnowszych danych o inflacji w USA. Wskaźniki inflacji wyższe od konsensusowych prognoz w marcu o… 0,1 pkt. proc. (i to po zaokrągleniu) przyczyniły się do dosłownie drastycznych przetasowań, jeśli chodzi o rynkowe oczekiwania odnośnie polityki Fedu. Szacunki wielkości obniżek stóp gwałtownie runęły, co pokazujemy na wykresie. Podczas gdy jeszcze na początku roku rynek był niemal pewien, że w tym roku Fed zetnie stopy łącznie o co najmniej 100 punktów bazowych (co by oznaczało cztery małe obniżki rozłożone w czasie), to teraz oczekiwania takiej serii cięć w ciągu kolejnych 12 miesięcy zmalały poniżej 20 proc. Gwałtownie obniżyły się też oczekiwania mniejszej skali obniżek. Rynek nie jest już nawet 100-procentowo pewien, czy Fed w ogóle dokona jakiegokolwiek cięcia do końca 2024.

Taka nagła zmiana zdania przez rynek wywołała jednocześnie wyraźną przecenę amerykańskich obligacji. Rentowność papierów o 10-letnim terminie do wykupu podskoczyła w okolicę 4,5 proc., a rentowność 2-latek dotknęła niemal pułapu 5 proc., po raz pierwszy od listopada ub.r.

Jakie są implikacje inwestycyjne? Widać, że od czasu zakończenia cyklu podwyżek w lipcu 2023, oczekiwania rynkowe poruszają się „od bandy do bandy”. Podczas gdy na przełomie roku rynek kreślił obraz mocno gołębiego Fedu – co jak widać na razie nie chce się sprawdzać – to teraz kreśli obraz coraz bardziej jastrzębiego banku centralnego. Po czwartkowym ruchu można się zastanawiać, czy nie obserwujemy przypadkiem przereagowania w drugą stronę względem sytuacji z początku roku.

Jeżeli teza o przereagowaniu jest słuszna, to można się zacząć zastanawiać, czy amerykańskie obligacje nie stają się znów ciekawą propozycją do portfela. Trudniej natomiast przesądzić, czy mamy już do czynienia z punktem krytycznym owego przereagowania. Przysłowiową kropką nad i mogłoby być całkowite wyzerowanie rynkowych oczekiwań na 4 obniżki stóp w kolejnych 12 miesiącach oraz spadek wycenianych przez rynek szans na 3 obniżki poniżej 20 proc., czyli powtórka sytuacji z września-października ub.r. Będziemy monitorować sytuację.

Odkręcanie oczekiwań na obniżki stóp, szczególnie w tak gwałtownym tempie, dało się też w pewnym stopniu we znaki giełdom. Można powiedzieć, że to dobry pretekst do korekty mocno rozgrzanych notowań amerykańskich akcji. W poprzednich tygodniach informowaliśmy o ich silnym technicznym wykupieniu – ostatnio zaczęło się wyraźnie zmniejszać.

Autor: Tomasz Hońdo, CFA, Starszy Ekonomista Quercus TFI, Redaktor Qnews.pl

Przegląd rynku: Globalne rynki akcji, rynek energii, obligacje i inflacja

Globalne rynki akcji

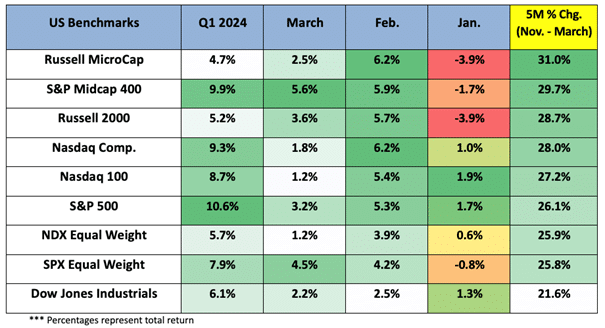

Po solidnym IV kwartale zeszłego roku, charakteryzującym się wysoką dynamiką wzrostu, w I kwartale tego roku amerykańskie indeksy doszły do najwyższych poziomów w historii. Na czele z S&P 500 dla którego łączna stopa zwrotu wyniosła 10,6% w na koniec marca.

Wyniki głównych indeksów zamknęły marzec na plusie, a jeśli spojrzymy na te dla poszczególnych sektorów – to wyróżnia się sektor energii z wynikiem +10.60% w samym marcu. Za to jeśli spojrzymy na cały pierwszy kwartał, to energia była drugim najlepszym sektorem (13,70% w 1 kw.), zaraz po usługach komunikacyjnych (+15,80% w 1 kw.). Wracając jeszcze do końcówki zeszłego roku – to w IV kwartale 2023 r. wzrost wynikał w dużej mierze z dramatycznego przesunięcia w dół krzywej rentowności w odpowiedzi na oczekiwania na gołębi FED. Styczeń i luty przyniosły kontynuację wzrostów i – choć prasa finansowa ostrzegała uczestników rynku przed możliwą korektą – marzec był kolejnym miesiącem wzrostów głównych indeksów. Nawet pomimo jastrzębiego przeszacowania polityki pieniężnej.

Rynki rozpoczęły rok spodziewając się około siedmiu obniżek stóp procentowych w 2024 r. Na koniec marca oczekiwania co do obniżek stóp zostały zredukowane do trzech, wszystkich w drugiej połowie roku.

Rynek energii – ropa i gaz

W marcu ceny ropy naftowej rosły kolejny miesiąc z rzędu, a ropa Brent osiągnęła dzienne maksimum na poziomie prawie 87 USD/bbl. Ostatni poziom notowany był na początku listopada 2023 roku, kilka tygodni po ataku Hamasu na Izrael.

Eskalacja napięć na Bliskim Wschodzie spowodowała wzrost cen. Iran oskarżył Izrael o przeprowadzenie nalotu na jego ambasadę w Syrii, w wyniku którego zginęło trzech wysokich rangą członków irańskiej Gwardii Rewolucyjnej. To ponowne napięcie pojawia się w czasie, gdy na fundamenty ropy naftowej wpływają przedłużane dobrowolne cięcia dostaw OPEC+, a mix tych zdarzeń podtrzymuje uwarunkowania deficytowe.

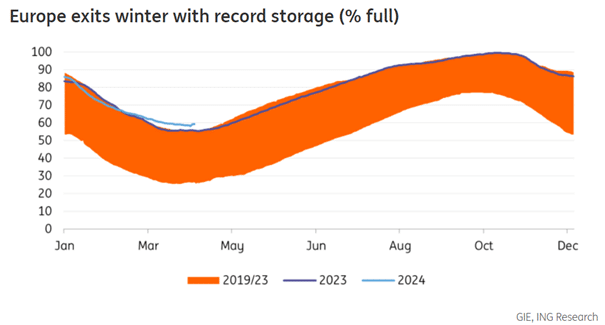

Europejska zima 2023/24 jest już oficjalnie za nami, a region zakończył ją z bardzo wysokimi poziomami magazynowania gazu ziemnego. Z danych GIE (Gas Infrastructure Europe) wynika, że na koniec marca magazyny w Europie były zajęte w nieco poniżej 59%. Jest to nie tylko więcej niż prawie 56% zapełnienia odnotowanego na tym samym etapie w zeszłym roku, ale jest to również rekordowy poziom jak na tę porę roku.

Komfortowe poziomy magazynowania na początku sezonu sugerują, że możemy zaobserwować dalszą presję na obniżkę cen gazu w Europie. Rekordowe temperatury na koniec sezonu grzewczego, jak i prognozy na nadchodzące tygodnie – sugerują wyższe średnie temperatury.

Rentowności obligacji i inflacja

Na początku tego roku rynek oczekiwał, że FED zacznie wielokrotnie obniżać stopy procentowe już w pierwszym kwartale. Tak się jeszcze nie stało w dużej mierze z powodu utrzymujących się obaw o inflację. Jednak bardzo trudno jest wyczuć moment zwrotu FED, a obniżenie krótkoterminowych rentowności nie oznacza ich spadku w dłuższym horyzoncie. Wielu inwestorów w zeszłym roku pomyliło się twierdząc, że gospodarka popada w recesję i teraz też będzie im trudno jasno określić moment, w którym przedstawiciele Rezerwy Federalnej podejmą decyzję o obniżeniu stóp procentowych.

Tym bardziej, że bacznie obserwują wszelkie dane makroekonomiczne chcąc mieć pewność co do jej racjonalności. Mającym nadzieję, że Rezerwa Federalna USA zacznie obniżać stopy procentowe w marcu ostatnie dane o inflacji z pewnością rozwiały te oczekiwania. Rentowności amerykańskich obligacji skarbowych wzrosły po gorętszym niż oczekiwano raporcie o inflacji, który zaniepokoił inwestorów potencjalnym wpływem na politykę Rezerwy Federalnej w przyszłości. Rentowność 10-letnich obligacji skarbowych wzrosła po publikacji danych do 4,298%, natomiast dla 2-letnich obligacji skarbowych wyniosła 4,69%.

Jednak na przestrzeni miesiąca rentowności 2-letnich i 10-letnich obligacji nieznacznie spadły. W Polsce natomiast mieliśmy sytuację odwrotną niż za oceanem. Odczyt inflacji podany przez GUS zaskoczył analityków. Wyniósł on 2,8% rok do roku, przy prognozie wzrostu do 3,2%. Nie spowodowało to jednak spadku rentowności, bo obserwowaliśmy jej wzrosty na przestrzeni miesiąca.

Autor: Zespół Caspar TFI

Niniejszy materiał – iWealth News – nie stanowi doradztwa inwestycyjnego ani rekomendacji inwestycyjnej i ma wyłącznie charakter informacyjny oraz promocyjny, a także nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Spółka ani Towarzystwa, których materiały są publikowane nie ponoszą odpowiedzialności za decyzje podjęte w oparciu o informacje uzyskane w wyniku korzystania z niniejszego materiału. Inwestowanie w fundusze inwestycyjne wiąże się z ryzykiem utraty części bądź całości zainwestowanego kapitału. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usług.

Nr 14/2024