Zaczynamy komentarz, jak zwykle, od poprzedniego piątku. Właśnie wtedy, kiedy już praktycznie przesądzone było, że Joe Biden wygra wybory, nastroje na rynkach nieco się pogorszyły, bo ciągle nie było pewne jak zareaguje obóz Donalda Trumpa. Nie dziwiło więc to, że, po dużych zwyżkach z poprzednich dni, giełdy przymierzały się do realizacji zysków. Indeksy w Europie nieco spadły (ale w Polsce WIG20 zyskał, dzięki decyzji RPP, o czym niżej), a w USA sesja zakończyła się neutralnie.

W poniedziałek (9.11) przed południem widać było jeszcze na giełdach śladowy optymizm, wynikający z – uznania przez główne media w USA i głównych przywódców światowych – wygranej Joe Bidena, ale uważam, że gdyby nie „sprawa szczepionki”, to sesja w USA zakończyłaby się spadkami.

Po wyborach Donald Trump ogłosił swoje zwycięstwo, które oszuści chcą mu ukraść. Prawnicy ruszyli do sądów, żeby podważyć wynik głosowania, a prokurator generalny William Barr upoważnił prokuratorów federalnych do ścigania „istotnych zarzutów”, dotyczących nieprawidłowości w głosowaniu. Czołowi Republikanie w Kongresie popierają linię Trumpa. Komentatorzy w USA twierdzą, że to najpewniej nic nie da, ponieważ z obozu Trumpa dochodziły również informacje, że chodzi jedynie o to, żeby pokazać bazie wyborczej, że on się nie poddaje i budować bazę pod wybory za cztery lata.

Jest prawie pewne, że 14 grudnia Kolegium Elektorskie wybierze Joe Bidena na prezydenta USA, a Kamala Harris będzie wiceprezydentem. Trzeba jednak pamiętać, że do 20 stycznia Donald Trump będzie jeszcze prezydentem… . Dużo może się w tym czasie wydarzyć. Mogą się pojawić na przykład rozruchy uliczne. Trump już teraz zapowiada wiece na temat sfałszowania wyborów.

Poza tym prezydent wyrzucił Marka Espera, sekretarza obrony USA, a zastępca i doradca Espera sam podał się do dymisji. Esper był przeciwnikiem użycia wojska podczas rasowych rozruchów w USA, więc jego usunięcie może wskazywać kierunek, w jakim podąży Trump. Mam wrażenie, że Donald Trump w ostatnich dwóch miesiącach swojego panowania szykuje coś, co rynkom się nie spodoba (ale inwestorzy tego nie zauważają). Chińskie media wyrażają obawy, że może to być przygotowanie do jakiejś „rozróby” wokół Tajwanu… .

W każdym razie dyskontowanie mieszanego wyniku wyborów już się zakończyło. Mieszanego, bo Senat najprawdopodobniej pozostanie w rękach Republikanów. Zapewne utrzymają tam przewagę, chociaż nie jest to takie oczywiste, bo, co prawda, na pewno będą mieć połowę głosów (50), a Demokraci 48, ale w Georgii walka o dwa miejsca odbędzie się w drodze dogrywki 5 stycznia 2021 r. – żaden z kandydatów nie przekroczył 50% głosów, czego wymaga prawo tego stanu.

W przypadku zdobycia obu mandatów przez Demokratów będzie remis 50:50, a wtedy o wyniku głosowania zadecyduje wiceprezydent USA (w tym przypadku nowo wybrana Kamala Harris). Jednak jak dokładniej przypatrzeć się wynikowi wyborów, to widać, że różnica między Republikaninem i Demokratą była w jednym miejscu niewielka, ale trzecie miejsce miał libertarianin, więc w dogrywce większe szanse ma Republikanin. W rywalizacji o drugie miejsce wygrał Demokrata z ponad 30 proc. poparciem, ale drugie i trzecie miejsce mieli Republikanie, których łączne poparcie zbliża się do 50%, więc wydaje się, że los Demokraty w dogrywce jest przesądzony.

Jedno jest pewne: teraz obie partie skupią się na dogrywce w Georgii, bo to jest, zdecydowanie, najważniejsze. Republikanie będą walczyli o przewagę 52:48, a w najgorszym przypadku 51:49, a Demokraci spróbują doprowadzić do zwycięskiego remisu. Można sobie wyobrazić, co będzie robił obóz Donalda Trumpa i sam Trump w Georgii przez te dwa miesiące. Elektorat jest kapryśny, więc nie wiadomo, co będzie dla niego bardziej istotne: aktywność Trumpa, czy to, że warto trzymać ze zwycięskim obozem (Demokratami)? Można jednak powiedzieć, że remis zostałby źle przyjęty przez rynki, bo Demokraci mogliby wprowadzić w życie wiele ze swoich zapowiadanych posunięć (o czym pisałem w poprzednim tygodniu). O tym pomyślimy jednak w styczniu.

Od nowego tygodnia mogła się już rozpocząć na rynkach konsolidacja, ale w połowie poniedziałku pojawiła się informacja Pfizera, który – wspólnie ze swoim niemieckim partnerem firmą BioNTech – pracuje nad szczepionką na COVID-19. Firma poinformowała, że szczepionka kończy trzecią fazę testów i ma 90 proc. skuteczność. Szczególnie ta skuteczność narobiła zamieszania, bo, podobno, jest to wynik niezwykły. Znane szczepionki na grypę mają skuteczność około 60 proc. Nawiasem mówiąc, prezes Pfizera sprzedał w dniu ogłoszenia komunikatu 62% posiadanych przesz siebie akcji ( https://tiny.pl/7kb4g). Co prawda, zgłaszał chęć sprzedaży już w sierpniu, ale i tak wyglądało to, co najmniej, dziwnie.

Reakcja rynków była wprost obłędna i nikt już nie zwracał uwagi na rekordowe zwyżki liczby zakażeń. Francuski CAC-40 zyskał 7%, niemiecki XETRA DAX ponad 5%, a WIG20 ponad 4%, a we wtorek i środę zwyżki były kontynuowane (GPW, oczywiście, w środę świętowała). W sposób oczywisty taka reakcja była za wczesna i nadmiarowa. Owszem, Pfizer zgłosi szczepionkę w tym miesiącu, w USA, do FDA, ale proces zatwierdzania może potrwać nawet wiele tygodni. Tutaj (https://tiny.pl/7kkmp) dużo więcej na temat tej szczepionki pisze doktor Natalie E. Dean.

Tak byłoby w normalnej sytuacji, ale już we wtorek (10.11) FDA poinformowała, że dopuściła do obrotu eksperymentalny lek produkowany przez Eli Lilly, co znowu pomogło obozowi byków w Europie. Być może więc do końca tego roku szczepionka Pfizera zostanie dopuszczona do stosowania w USA. Fachowcy zajmujący się szczepionkami ostrzegają jednak, że to, co podaje Pfizer, musi być dokładnie sprawdzone, bo szybkie dopuszczenie szczepionki może być gorsze, niż jej brak (https://tiny.pl/7kkqk). Na przykład, w Brazylii zawieszono badanie kliniczne chińskiej szczepionki przeciwko Sinovac, bo pojawiły się poważne zdarzenie niepożądane.

Załóżmy jednak, że FDA szybko szczepionkę zatwierdzi, a za nim pójdą organy Unii Europejskiej. Pfizer ma wyprodukować w tym roku 50 milionów dawek, a w przyszłym aż 1,3 miliarda. USA zagwarantowało sobie 100 milionów dawek, z możliwością zwiększenia do 500 milionów. Unia mówi o 300 milionach, Wlk. Brytania o 30 mln. Potrzebne są dwie dawki, żeby nabrać odporności. Poza tym szczepionka musi być transportowana w temperaturze minus 70 – 80 stopni Celsjusza i – po rozmrożeniu – podana w ciągu 5 dni. Już w tej chwili Bloomberg pisze, że, z powodów logistycznych, będzie to szczepionka dla bogatych (https://tiny.pl/7k8v8).

Widać więc gołym okiem, że długo jeszcze nie zobaczymy realnego wpływu szczepionki na gospodarkę i ochronę zdrowia. Szczepionkę trzeba wyprodukować, a potem zaszczepić setki milionów ludzi. To zabierze dużo czasu. Poza tym (słyszałem to z jednego źródła, więc wymaga potwierdzenia), rządy kupujące szczepionkę podobno zobowiązują się, że to one, a nie producent, będą odpowiadały za ewentualne skutki uboczne. To jest ewenement na skalę światową – nie każdy rząd wypełni takie zobowiązanie… . Więcej na temat wpływu szczepionki na koniunkturę, na rynkach, w końcówce komentarza.

Wracamy na rynki. Uważam, że kierunek indeksów i cen innych aktywów (ropa w dniu informacji Pfizera zdrożała aż o 10%, złoto staniało o blisko pięć procent) były prawidłowe, to jednak skala zwyżek/zniżek była zdecydowanie przesadzona. Owszem, gdyby zapowiedź skutecznej szczepionki pojawiła się po potężnych spadkach indeksów, to rozumiałbym skalę ich wzrostów. Jednak w wielu przypadkach (USA, Niemcy) indeksy były bliskie szczytom wszech czasów, a akcje były zdecydowanie zbyt drogie.

Zwraca uwagę szczególnie japoński indeks Nikkei – wzrósł do poziomu niewidzianego od blisko trzydziestu lat. To ewidentny skutek relatywnej odporności Azji na pandemię.

W USA, w poniedziałek (9.11), po chwilowym wystrzale indeksów na północ, gracze nieco się opanowali, posłuchali fachowców i z blisko czteroprocentowego wzrostu S&P 500 – zostało jedynie 1,2%, a NASDAQ stracił półtora procent. We wtorek NASDAQ nadal tracił, a zyskiwał DJIA. Fundusze (zbyt szybko, według mnie) rotowały kapitały z sektora FAANG do tych sektorów, które były najbardziej poszkodowane przez pandemię. Taką rotację widać było na całym świecie.

W wielu przypadkach ceny spółek zajmujących się turystyką, czy gastronomią, drożały o kilkadziesiąt procent. Mało kto chyba zwracał uwagę na przestrogi Fed (https://tiny.pl/7kkmg), w których znajdowały się obawy zarówno o skale pakietu pomocowego, jak i o to, że wiele firm po prostu nie doczeka szczepionki i upadnie, a wiele aktywów stanieje.

Warto odnotować też to, że fundusze ETF operujące na rynkach rozwijających się, odnotowały po zwycięstwie Joe Bidena największe napływy kapitałów od dziesięciu miesięcy. Zapewne tutaj możemy szukać wyjaśnienia siły złotego.

W środę, w USA był Dzień Weterana, ale zamknięty był tylko rynek obligacji. Na Wall Street rządził nadal obóz byków, a tym razem liderami zwyżki były spółki z FAANG, przeceniane podczas dwóch poprzednich sesji. Powód, według mnie, był oczywisty – inwestorzy nadal kupują to, co spadło, bo nauczeni zostali w ciągu ostatnich kilkunastu lat, że to zawsze się opłaca. Komentatorzy amerykańscy pisali jednak, że pomagał …wzrost – do rekordowego poziomu – liczby zakażonych wirusem. Gracze, podobno, doszli do wniosku, że szczepionki jeszcze długo nie będzie, więc spółki z FAANG będą ciągle nadmiarowo zarabiały. Wnioski na końcu komentarza.

Czwartek zakończył się spadkami indeksów zarówno w Europie, jak i w USA. W komentarzach można przeczytać, że powodem był wzrost zakażeń, ale, oczywiście, są to tylko, takie sobie, wytłumaczenia. Tak naprawdę, rynki dojrzały do korekty. Korekty, która była znikoma i w niczym nie zmieniła „byczego” obrazu rynku akcji.

Popatrzmy teraz na sytuację rynkową widoczną na wykresach. Ona zmieniła się – w wielu przypadkach – drastycznie. Oczywiście, przede wszystkim, z powodu informacji Pfizera. Na początku spójrzmy na rynek, o którym rzadko piszę, ale który obserwuję. Otóż, na skutek dyskontowania ożywienia gospodarczego, wszędzie szybko rosła rentowność obligacji (spadała ich cena).

W USA pojawiła się formacja podwójnego dna (początek w marcu tego roku). To może być zapowiedź zmiany trendu na wzrostowy (rentowności) – potrzebne jest potwierdzenie formacji zwyżką rentowności ponad 0,92%. To może, niedługo, uderzyć w kredytobiorców z kredytami ze zmienną stopą procentową.

Indeksy na Wall Street wyrysowały klasyczną formację „V”. NASDAQ wrócił nad średnią 50. sesyjną i przymierza się do bicia rekordów. Teraz wsparcie jest na 11.160 pkt. Opór jest na szczycie wszech czasów 12.052 pkt. S&P 500 też powrócił nad średnią 50. sesyjną. Teraz wsparcie jest na 3.510 pkt., a opór na 3.581 pkt. (szczyt wszech czasów).

Indeks XETRA DAX, o którym wcześniej pisywałem, anulował z impetem formację RGR, która zapowiadała dalsze spadki. Anulowanie formacji RGR jest – według analizy technicznej – mocnym sygnałem kupna.

Na rynku ropy cena baryłki WTI, na skutek informacji Pfizera, zdrożała w jeden dzień o blisko 10%, a potem nadal drożała, pokonując opór na poziomie 41,60 USD. Pomagały dane o zapasach w USA oraz pogłoski o przedłużeniu przez OPEC+ okresu cięć w wydobyciu. Jeśli opór zostanie trwale pokonany, to powstanie potrójne dno z zakresem zwyżki – przynajmniej – do 46 USD. Wsparcie jest w okolicach 36,10 USD.

Na rynku złota – przed informacją Pfizera – pojawiła się formacja podwójnego dna, która była sygnałem kupna. W poniedziałek, po informacji o szczepionce, złoto staniało jednak o blisko pięć procent i formacja znikła. Nadal jednak rysuje się proporzec, który często poprzedza dalszą zwyżkę, ale może być ona bardzo utrudniona, jeśli szybko nie pojawi się wyższa inflacja. Złotu szkodzi też rosnąca rentowność obligacji USA. Z czysto technicznego punktu widzenia, pierwsze poważne wsparcie jest na 1.849 USD, a potem w okolicach 1.800 USD za uncję. Potwierdzeniem sygnału kupna byłoby pokonanie 1.975 USD.

Na rynku miedzi trwa trend wzrostowy, ale cena konsoliduje się pod szczytem z 2018 roku. Kontrakty na miedź mają opór na poziomie 322 centów, a potem 331 centów (szczyt z 2018 roku), a wsparcie na poziomie 303,80 centów/funt.

Cena srebra naśladowała cenę złota. Nadal obowiązuje trend wzrostowy, ale też (tak, jak na złocie) trwa korekta ABC. Wsparcie jest w okolicach 22,50 USD, a opór na 27,80 USD za uncję.

Na rynku walutowym kurs EUR/USD nadal trwa krótkoterminowa korekta w trendzie wzrostowym, ale przymierza się do jego zakończenia. Nadal słaby opór jest na poziomie 1,1965 USD, a mocny dopiero na poziomie 1,225 USD. Wsparcie jest na poziomie 1,1610 USD. Długoterminowy trend jest nadal dla dolara niekorzystny. W najnowszych szacunkach banku inwestycyjnego Goldman Sachs dowiadujemy się, że widzi on eurodolara na poziomie 1,25, na przestrzeni kolejnych 12 miesięcy.

W Polsce na rynku walutowym kursy od piątku spadały. Dziwne było to, że szczególnie mocno, wręcz potężnie, spadły we wtorek, ewidentnie po informacji o przełożeniu posiedzenia RPP (o tym niżej), które to posiedzenie mogło złotemu zaszkodzić, a nie pomóc. Oczywiście pomagał wzrost kursu EUR/USD (ten rynek dyskontował wygraną Bidena). Teraz wiele jest w rękach RPP (o tym niżej). Jeśli nastroje na rynkach się nie pogorszą (o tym w końcu komentarza), to złoty skazany będzie na umacnianie się.

Teraz obraz techniczny. Trwa krótkoterminowy trend spadkowy i nie ma sygnału do jego zmian. EUR/PLN ma wsparcie w okolicach 4,4500 PLN, a opór w okolicach 4,6300 PLN (szczyt z marca tego roku). CHF/PLN ma wsparcie w okolicach 4.1450 PLN, a opór na 4,3500 PLN. Kurs USD/PLN ma wsparcie na poziomie 3,7670 PLN, a opór na 3,9980 PLN.

Na GPW indeks WIG20 błyskawicznie wrócił do kanału (1.740 – 1.850 pkt.), który opuścił we wrześniu. Nawet spadki cen akcji CD Projekt i Allegro nie zatrzymały zwyżek. Szczególnie mocnych w sektorze bankowym oraz w sektorze surowców energetycznych (PKN Orlen). Taniały akcje spółek zajmujących się handlem on-line, a na świecie również dostarczających „pokarmu dla wzroku” (na przykład Netflix). Zapewne dlatego Canal+ odwołał swoją ofertę pierwotną. Od strony czysto technicznej wsparcie na WIG20 jest na 1.698 pkt., a opór na 1.830 pkt.

Teraz warto kilka słów napisać o Radzie Polityki Pieniężnej. Wydawało się, że RPP przekładając posiedzenie ze środy 4.11 na piątek 6.11 czekała na to, co rząd wymyśli zwalczając pandemię i gotowa była do wspomożenia akcji rządu jakimś kolejnym złagodzeniem polityki monetarnej. Okazało się, że może rzeczywiście czekała, ale nie podjęła decyzji o zmianie polityki monetarnej. Stopa główna pozostała na poziomie 0,1%, depozytowa na poziomie 0,0%, a skup aktywów nie został zwiększony.

Przed posiedzeniem mówiło się, że Rada może obniżyć stopę główną do zera, a nawet może wprowadzić ujemną stopę depozytową. Nic takiego nie zrobiono, co doprowadziłoby do kontynuacji umocnienia złotego i tak już zyskującego (po październikowej przecenie) – na fali optymizmu po wyborach w USA.

Tak więc RPP doprowadziła do sytuacji, którą od wielu miesięcy krytykuję: do umocnienia złotego czyli do zmniejszenia konkurencyjności polskiej gospodarki. Poza tym, taka decyzja, a właściwie jej brak, doprowadził do rozpoczęcia odbicia na akcjach banków, którym sprzyjają wyższe stopy procentowe.

W kolejnym tygodniu to nie dane makro będą miały wpływ na zachowanie rynków, ale warto spojrzeć na amerykańskie dane o sprzedaży detalicznej i produkcji oraz z Polski – o zachowaniu rynku pracy (zatrudnienie i płace) – z października.

Pora na podsumowanie. Teraz czekamy na rozwój powyborczej sytuacji w USA (zbierają się według mnie ciemne chmury) i na to, co Kongres zrobi w sprawie pakietu pomocowego. Skoro ma być wspaniała szczepionka, to zapewne trudniej będzie o duży pakiet pomocowy dla gospodarki USA. To dla byków jest groźne, bo skutki szczepionki zobaczymy, najwcześniej, za pół roku (to bardzo optymistyczna ocena).

Pojawienie się tej szczepionki zapowiada jednak to, o czym pisałem tydzień temu – do końca roku zapewne wiele firm ogłosi sukces swoich szczepionek, więc rynki będą miały pod co grać. Można wręcz powiedzieć, że informacja Pfizera znacznie przyspieszy kolejne podobne oświadczenia. Już obecnie mówi się, że komunikat o swojej szczepionce na dniach ogłosi Moderna. Czy gracze będą się przejmowali tym, że czeka nas jeszcze bardzo trudna zima, jakiej te medyczne odkrycia nie złagodzą? Jakoś wątpię.

Rynki uzależnione są od nadal bardzo taniego pieniądza, a w końcu roku obóz byków zawsze jest trudny do pokonania. Poza tym, to, co działo się na rynku w środę, pokazało, że wiara w szybką szczepionkę pomaga wielu spółkom, więc indeksy rosną, a obawa o dłuższy okres bez szczepionki pomaga spółkom z sektora FAANG, więc indeksy też rosną. Wymarzona sytuacja dla obozu byków.

Mając to w pamięci, warto spojrzeć również na fundamenty. W USA indeks S&P 500 wyceniany był ostatnio na poziomie C/Z (cena do zysku) ponad 27. Uzasadniony jest poziom około 17. Pamiętać też trzeba, że już przed wybuchem pandemii mówiło się o nadciągającej recesji. Owszem, w przyszłym roku zapewne gospodarka zacznie wracać do formy, ale będzie wracała wolno, a akcje będą coraz droższe.

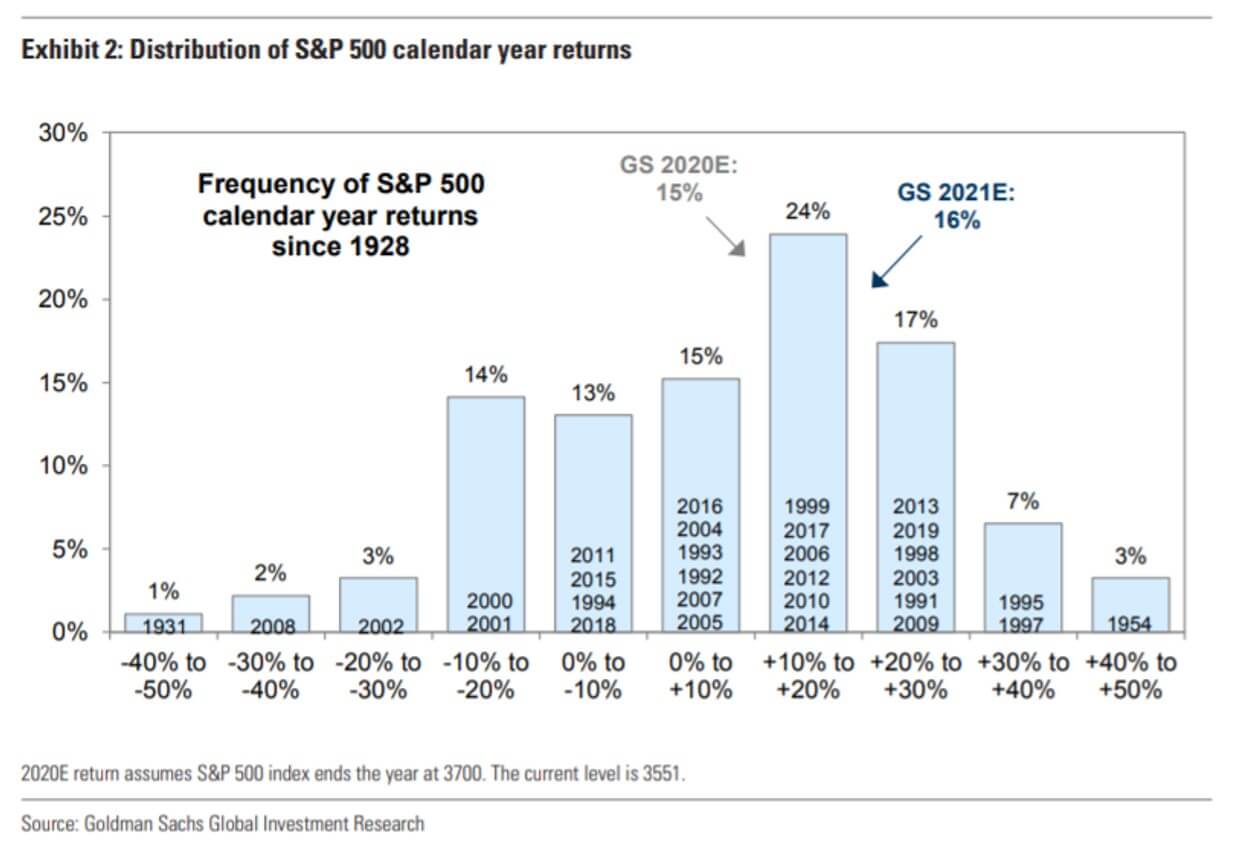

Analitycy JP Morgan Chase twierdzą, na przykład, że już w pierwszej połowie 2021 roku indeks S&P 500 sięgnie 4.000 pkt., czyli wzrośnie o ponad 15%. Jeszcze większym optymizmem wykazali się analitycy Goldman Sachs. Oni twierdzą, że ten rok indeks S&P 500 zakończy na poziomie 3.700 pkt., przyszły na poziomie 4.300, a 2022 (tak odległe prognozy są już tylko zabawne) – na poziomie 4.700 pkt. Jak widać na poniższej grafice, według Goldman Sachs, wyniki tego i przyszłego roku lokowałyby się w ¼ lat (od 1928 roku), w których S&P 500 zyskałby 10-20%.

Nie powiem, że to jest niemożliwe. Powiem jednak, że jest to budowanie największej – od czasu „hossy dotcomów” – bańki spekulacyjnej, napędzanej nowo drukowanym pieniądzem. To zawsze, w końcu, źle się kończy, ale ten koniec może być bardzo odwleczony w czasie. Na razie tylko nieobliczalny Donald Trump i kryzys konstytucyjny w USA (lub geopolityczny) może doprowadzić do poważniejszej korekty na rynkach. Jeśli Donald Trump będzie się upierał, że wygrał wybory, to im bliżej będzie do 14 grudnia (Kolegium Elektorskie), tym większe będzie zagrożenie korektą.

Autorem tekstu dla iWealth jest Piotr Kuczyński, analityk rynków finansowych.

Niniejszy materiał ma wyłącznie charakter promocyjny i nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usługi.

Piotr Kuczyński dla iWealth