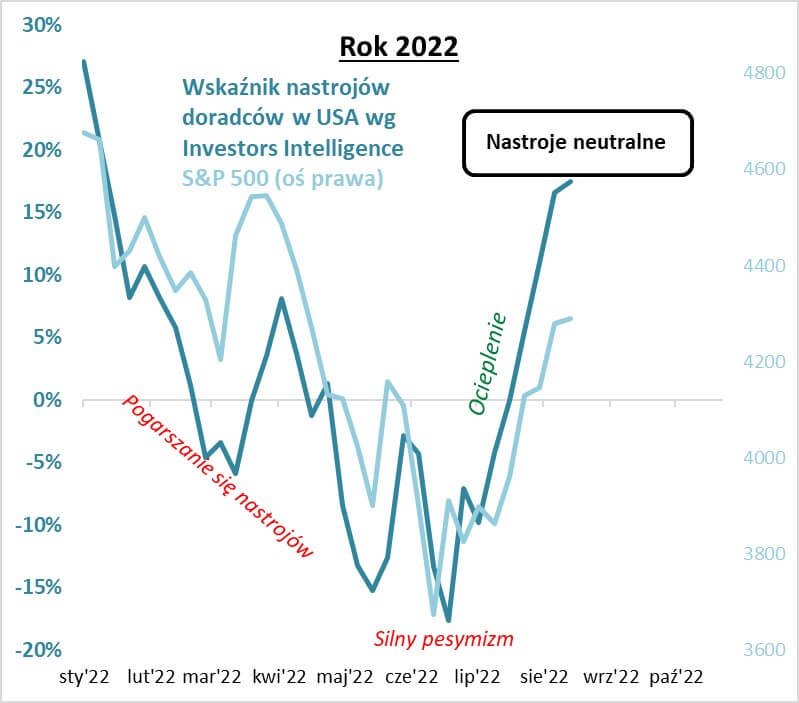

Nastroje były zbyt pesymistyczne. Po dwóch miesiącach ocieplenia stały się neutralne.

Kilka tygodni temu, zastanawiając się nad szansami na kontynuację rozkręcającej się wtedy poprawy koniunktury na giełdach, zwracaliśmy uwagę, że „nastroje inwestorów stały się aż tak pesymistyczne, że pojawiło się miejsce do złapania oddechu przez rynki”. I faktycznie, od tego czasu rynki akcji (w największym stopniu amerykański) nie próżnują i przeżywają letnie ocieplenie nastrojów.

Przykładowo, jeden z moich ulubionych barometrów „sentymentu” – wskaźnik nastawienia doradców na Wall Street autorstwa firmy Investors Intelligence – który w końcówce czerwca br. sygnalizował bardzo silny pesymizm (-18 pkt. proc., odczyt najniższy od …2009 roku), obecnie znalazł się na terytorium neutralnym (+18 pkt. proc., najwięcej od stycznia br.; to poziom trochę poniżej wieloletniej średniej).

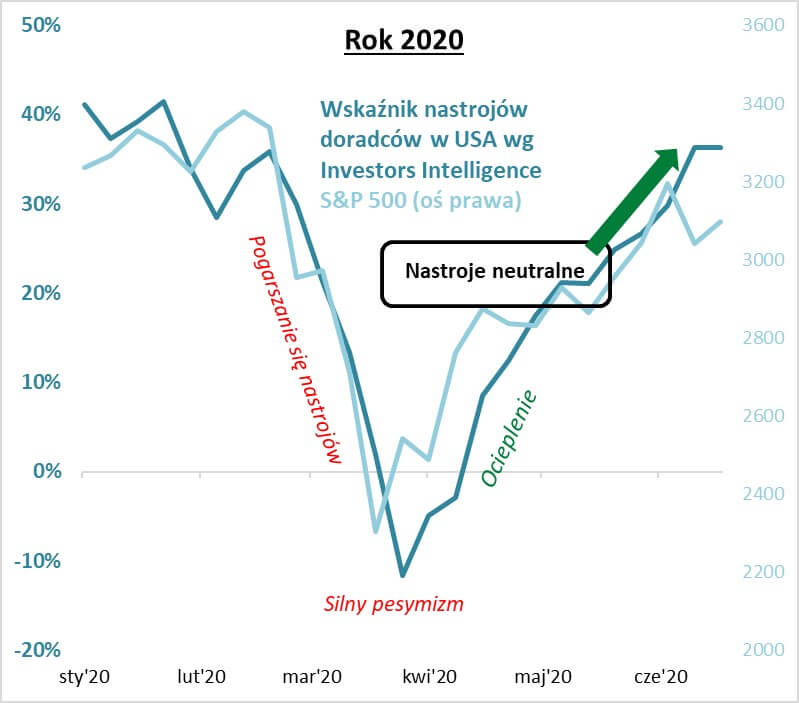

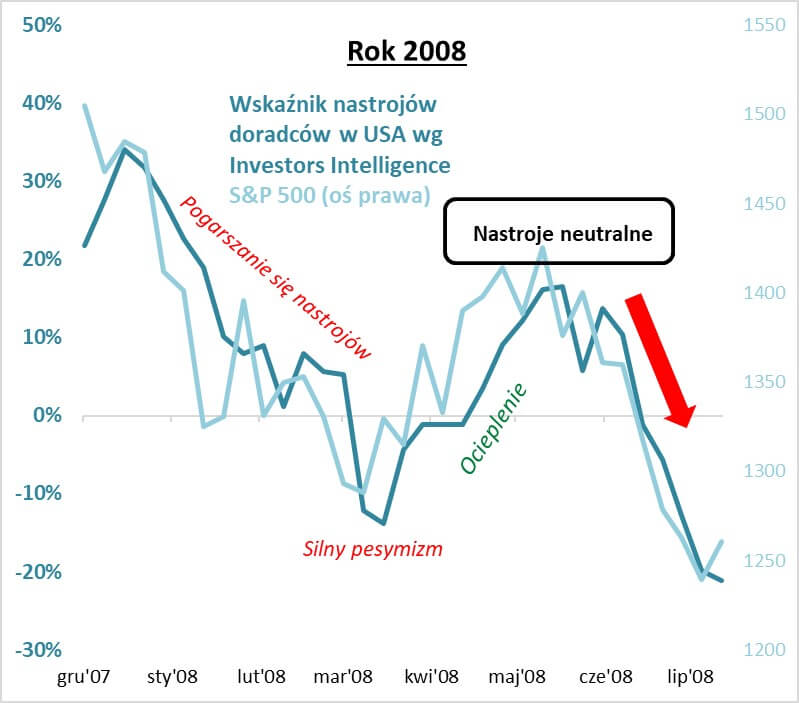

Co dalej? Jeśli zrobimy szybki przegląd historycznych przypadków, w których ten przykładowy wskaźnik nastrojów wykonał tak pokaźny zwrot z poziomu silnego pesymizmu, a nawet paniki, to okaże się, że podobne przypadki można podzielić na dwie oddzielne grupy. Z jednej strony znajdziemy takie, w których po dojściu do pułapu neutralnego potem poprawa nastrojów była …kontynuowana, aż do momentu, w którym sentymenty rozgrzały się do czerwoności (a ceny akcji zawędrowały jeszcze wyżej). Najświeższy taki przypadek, to wiosna 2020 roku. Z drugiej strony, jeśli cofniemy się do 2008 roku, to wtedy „zneutralizowanie” nastrojów (maj ubiegłego roku), było tylko chwilowe, a potem te zaczęły na nowo ulegać silnemu …pogorszeniu.

Czym różniły się te, przeciwstawne, przypadki? W tym bardziej optymistycznym (rok 2020) recesja, której wcześniej przestraszyli się inwestorzy, okazała się rekordowo krótkotrwała dzięki swej specyfice (wymuszony lockdown, później znoszony) i gigantycznej stymulacji monetarno-fiskalnej. Z kolei w scenariuszu bessy z 2008 roku, rozpędzająca się recesja nie była jeszcze w pełni zdyskontowana przez rynki, a przed ponownym załamaniem nastrojów nie uchroniło nawet trwające cięcie stóp procentowych przez Fed.

Jak na tym tle wygląda obecna sytuacja? Uważany czasem za „mądrzejszy” (od rynku akcji) – w sferze makroekonomicznej – rynek obligacji wysyła ciągle mocne sygnały ostrzegawcze przed recesją (krzywa rentowności na odcinku 10 2 lata jest odwrócona najmocniej od 2000 roku, czyli od chwili pęknięcia tzw. bańki internetowej), więc temat ten pozostaje, jak najbardziej, w grze. Tymczasem Fed nie tylko nie wykazuje ochoty do cięcia stóp, lecz nawet oczekuje się po nim kolejnej podwyżki na wrześniowym posiedzeniu o 50 lub nawet 75 punktów bazowych.

Reasumując, dwa miesiące temu, gdy S&P 500 ustanawiał dno tegorocznej bessy (16 czerwca), można było mieć kontrariańską nadzieję (wbrew powszechnym poglądom), że nastroje rynkowe stały się aż za bardzo pesymistyczne i wymagają korekty. Teraz, po tych dwóch miesiącach ocieplenia, nastroje są już raczej neutralne.

Autor: Tomasz Hońdo, CFA, Starszy Ekonomista Quercus TFI, Redaktor Qnews.pl

Polska giełda do zamknięcia?

Słabość polskiej Giełdy Papierów Wartościowych w tym roku rzuca się w oczy. Letnie ocieplenie nastrojów, które podniosło indeks S&P 500 o 16%, do poziomu jedynie 11% niższego, niż zeszłoroczne szczyty, w Polsce objawia się wzrostem indeksu WIG jedynie o 6%, do poziomu, aż, 26% poniżej zeszłorocznego szczytu.

Powodów do takiego zachowania naszego indeksu jest wiele i są one dosyć oczywiste. Poczynając od wybuchu wojny za naszą wschodnią granicą, co skutecznie odstrasza inwestorów zagranicznych, przez szalejącą inflację, wysokie rentowności obligacji, a kończąc na wakacjach kredytowych, których wprowadzenie skutecznie przeceniło sektor bankowy.

W takich momentach zwykle warto stanąć z boku i spróbować dokonać chłodnej kalkulacji, aby przekonać się, czy rynek – jako całość – nie dał się zbytnio ponieść emocjom, co, jak doświadczeni inwestorzy wiedzą, zdarza się znacznie częściej, niż mogłoby się wydawać i chcieliby to przyznać analitycy. Przyjrzyjmy się zatem wspomnianemu wcześniej, szorującemu po dnie indeksowi sektorowemu WIG-banki, który ma niebagatelny udział w całym indeksie WIG. Dla przykładu, wczoraj wyniki opublikował PKO BP, czyli największy z banków, którego udział w obu ww. indeksach przekracza 10 proc. Zysk netto wypracowany w drugim kwartale wyniósł 422 mln zł i był aż o 26% wyższy, niż średnia z oczekiwań analityków, przy czym żaden z nich nie spodziewał się, że zysk przekroczy 390 mln zł. Dodatkowo, dowiedzieliśmy się, że z wakacji kredytowych w PKO BP skorzystało, dotychczas, jedynie 40 proc. uprawnionych. Co prawda, ten odsetek będzie się zwiększać, ale, jak na razie, daleko mu do szacowanych przez banki około 70 proc. Reakcja kursu na te informację była pozytywna, chociaż dosyć umiarkowana. Cena akcji PKO BP, podobnie jak cały indeks WIG-banki, pozostaje blisko swoich minimów z ostatnich miesięcy. Dosyć łatwo wskazać powody takiego stanu rzeczy, jak chociażby to, że ryzyko regulacyjne ze strony ekipy rządzącej, może dać się jeszcze bankom we znaki. Pytanie, czy tak rzeczywiście będzie i czy przecena nie uwzględniła już tych ewentualności z nawiązką? Indeks WIG-banki stracił aż 43% od swojej rekordowej wyceny z początku roku i jako całość jest wyceniany w połowie swojej wartości księgowej – wskaźnik C/WK dla WIG-banki aktualnie wynosi 0,51 (źródło: gpwbenchmark.pl).

Nie trudno jednak znaleźć analogiczne sytuacje także w innych sektorach. Główne indeksy GPW są notowane obecnie blisko lub poniżej wartości księgowej. Bez większego trudu można znaleźć spółki, które są notowane za ułamek swojej wartości księgowej lub nawet poniżej wartości gotówki w kasie. Przykładem może być, chociażby, mała spółka Scope Fluidics, która w ostatnich dniach dokonała jednej z największych na polskim rynku transakcji sprzedaży jednego ze swoich start-up’ów biotechnologicznych za kwotę 170 mln USD, co przeszło na rynku bez echa, a jej kapitalizacja nadal pozostaje poniżej tej kwoty. Słabe reakcje na dobre informacje, to typowe zachowanie rynku w okresie bessy i spodziewanej recesji. Inwestorzy po prostu tracą wiarę, że na polskim rynku może jeszcze wydarzyć się coś pozytywnego i przestają się nim interesować, co potwierdzają rozmowy z naszymi klientami w ostatnim czasie. Trzeba jednak pamiętać, że o zachowaniu rynku w krótkim czasie decydują emocje, ale długoterminowo – liczby i fundamenty zawsze zwyciężają.

Autor: Jacek Maleszewski, CFA, Dyrektor Zespołu Doradztwa oraz Grzegorz Chłopek, CFA, Dyrektor Zarządzający, iWealth

Zyski amerykańskich spółek zaczynają spadać?

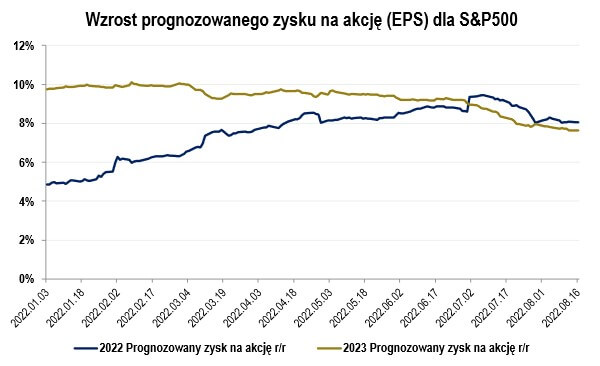

W drugim kwartale br. zyski amerykańskich spółek wzrosły o 6,7% rdr i były lepsze od prognoz analityków w 75 proc., a odsetek ten już wiele się nie zmieni, bo sezon wyników zbliża się ku końcowi (raporty zaprezentowało blisko 90 proc. spółek z indeksu S&P 500). Spółki pozytywnie zaskoczyły inwestorów i utrzymały wysokie marże operacyjne, skutecznie przekładając wzrost kosztów na klientów, dowodząc silnej pozycji przetargowej. Czy amerykańskie spółki okazały się dobrym zabezpieczeniem przed inflacją? Odpowiedź na to pytanie brzmi: nie, ponieważ indeks S&P 500 spadł w okresie marzec-lipiec br. o blisko 9 proc., a pomimo utrzymania zysków, wzrastały stopy procentowe, którymi przyszłe zyski są dyskontowane przez analityków. Mówiąc prościej, choć prognozowane, przyszłe zyski amerykańskich przedsiębiorstw są wyższe to …dziś są warte mniej.

Warto zapoznać się bliżej z dobrymi wynikami spółek w tym roku, z uwagi na obecną, nadzwyczajną sytuacje geopolityczną. Sektor energetyczny notuje rekordowy rok, a wysokie ceny węglowodorów, to skutek sankcji nałożonych na Rosję. Sytuację należy zaliczyć do jednorazowych, bo choć trudno zakładać nagły powrót do kupowania rosyjskiej ropy i gazu, to jej historyczni odbiorcy stopniowo dostosują się do nowych warunków rynkowych np. zwiększając import z USA. W ten sposób doszliśmy do rekordowych zysków amerykańskiego sektora energetycznego, reprezentowanego głównie przez Exxon Mobil i Chevron. Te dwie spółki odpowiadają za 44 proc. (21 mld USD) wzrostu zysków całego sektora. Wyłączając sektor energetyczny, w 2Q2022 zyski amerykańskich spółek spadły o 3,7 proc. Jeżeli ostatni, blisko 20 proc. spadek cen ropy naftowej utrzyma się do końca roku, wpływ nadzwyczajnych zysków ww. sektora zmaleje, co będzie skutkować stopniowym obniżaniem prognoz analityków.

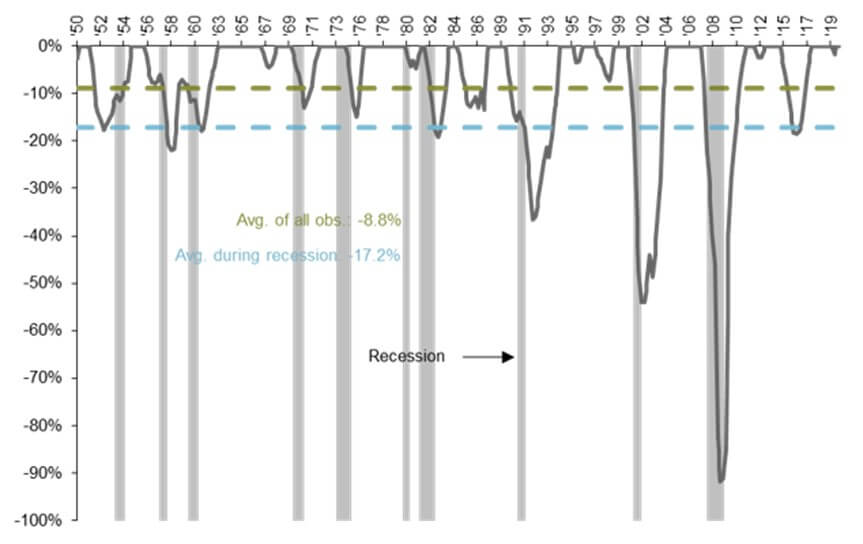

Podczas recesji zyski spadają średnio o 17,2 proc. Jak już wspomnieliśmy, zyski spółek rosną, ale dynamika tych wzrostów spada. Choć ciągle blisko rekordowych poziomów, to coraz słabiej wyglądają także marże netto (spadek zanotowano w 9 sektorach z 11 analizowanych). Rekordowe marże notuje, oczywiście, sektor energetyczny, zaciemniając obraz rentowności pozostałych sektorów.

Spowolnienie gospodarcze i jastrzębia polityka Fed sugerują, że to jeszcze nie koniec turbulencji, co widać po wstępnym odczycie dynamiki PKB USA w 2 kwartale br., który, pomimo oczekiwań ekonomistów, co do wzrostu zanotował spadek o 0,9%. To drugi kwartał ujemnej dynamiki PKB z rzędu, co tradycyjnie określane jest recesją. Fed recesji nie widzi, a definicję ma inną. Zgodnie z nią (stworzona została przez Amerykańskie Biuro Analiz Ekonomicznych – NBER), recesja to znaczny spadek aktywności gospodarczej, który rozkłada się na całą gospodarkę i trwa dłużej, niż kilka miesięcy. Fed jest zdania, że ciągły wzrost produkcji przemysłowej i niski poziom zaległości kredytowych wśród konsumentów, a także (a może przede wszystkim) mocny rynek pracy sugerują, że recesji nie ma. Wniosek – Fed prawdopodobnie będzie kontynuować zacieśnianie polityki pieniężnej.

Niezależnie od definicji, do recesji wydaje się być już bardzo blisko. Krzywa dochodowości jest odwrócona, dodajmy do tego słabnącego amerykańskiego konsumenta, mocnego dolara (niekorzystny dla eksporterów, z punktu widzenia USA) i ciągle utrzymujące się problemy z łańcuchami dostaw, które nie unormowały się jeszcze po pandemii. Zgodnie z szacunkami JP Morgan podczas recesji spadki zysków amerykańskich spółek średnio wynosiły 17,2 proc. Jak widać na powyższym wykresie, nie każdy spadek zysków wiązał się z recesją, ale każda recesja wiązała się ze spadkiem zysków. Obecna prognoza wzrostów zysków (r/r) na 2023 rok wynosi 8,2%, a wskaźnik cena/prognozowany zysk indeksu na ten rok wynosi 17,5x. Przy 17,2 proc. spadku zysków w 2023 roku i przy obecnym mnożniku – dzisiejsza cena indeksu S&P 500 mogłaby spaść jeszcze o 23%. Należy jednak pamiętać, że w takiej sytuacji powinien spaść również sam mnożnik, ponieważ rynek ma przecież tendencję do przereagowania.

Autor: Marek Olewiecki, CFA, Zarządzający Funduszami EQUES Investment TFI SA

Niniejszy materiał nie stanowi doradztwa inwestycyjnego ani rekomendacji inwestycyjnej i ma wyłącznie charakter informacyjny oraz promocyjny, a także nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Spółka ani Towarzystwa, których materiały są publikowane nie ponoszą odpowiedzialności za decyzje podjęte w oparciu o informacje uzyskane w wyniku korzystania z niniejszego materiału. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usług.