Czas obligacji!

Rynek obligacji amerykańskich przyciąga coraz większą uwagę inwestorów. Wzrost rentowności, po ostatnim posiedzeniu FED, skutecznie odciąga kapitał z rynków akcji, ale i obligacje notują coraz większe przeceny. W momencie pisania tego komentarza (28-09-2023), 10-cio letnie obligacje amerykańskie o stałym oprocentowaniu osiągają rentowność na poziomie 4,65%, co oznacza, że kupując dziś taką obligację rezerwujemy sobie roczne odsetki w tej wysokości, w walucie USD na kolejne 10 lat. Dla przypomnienia: ostatni odczyt inflacji w USA wyniósł 3,7%, a cel inflacyjny FED to 2%.

Dzisiejsze poziomy notowań obligacji długoterminowych oznaczają, że rynek spodziewa się obecnie, że FED nie zdoła osiągnąć celu inflacyjnego przez okres kolejnych kilku lat. Czy takie założenia mają sens? Jeśli tak, to jak przetrwa to budżet państwa?

Determinacja FED w dążeniu do zbicia inflacji wydaję się na tyle duża, że dosyć trudno sobie wyobrazić, że tę walkę przegra. Obecne stopy procentowe na poziomie 5,25-5,50%, są na tyle wysokie na tle niedawnej historii, a nawet biorąc pod uwagę obecne poziomy różnych wskaźników inflacji i ich tendencje, że o wiele większe wątpliwości powinny budzić perspektywy amerykańskiej gospodarki w horyzoncie kilku kolejnych kwartałów, niż to czy inflację uda się okiełznać, co nota bene, jak na razie, udaje się całkiem nieźle.

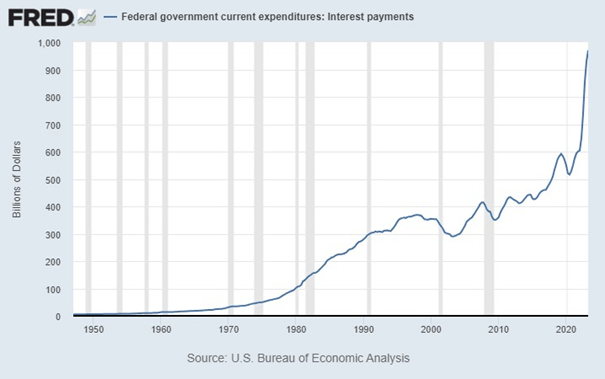

Czy budżet USA sobie poradzi z obsługą tak wysokiego oprocentowania? Obecne zadłużenie USA to około 33 biliony dolarów. Jego obsługa jeszcze w 2020 roku stanowiła około 500 mld USD rocznie, średnio 1,85% od całego długu USA, czy też 2,45% ówczesnego PKB USA.

Jak na załączonym wykresie widać, obecnie koszt obsługi długu wzrósł prawie dwukrotnie do 970 mld USD rocznie, średnio 2,94% od całego długu, co stanowi 3,81% PKB USA za 2022 rok. To kwota, która przekracza już nawet wydatki USA na zbrojenia. Jeśli obecne rentowności się utrzymają i średnie oprocentowanie obligacji wzrośnie do 4,5% rocznie to USA musiałoby płacić 1,5bln dolarów za obsługę swojego długu, co stanowi prawie 6% PKB za 2022 rok i ponad 30% dochodów budżetu, który i tak od wielu lat rośnie [Deficyt budżetowy w USA drastycznie rośnie! Wynosi już 5,2% PKB (obserwatorgospodarczy.pl)].

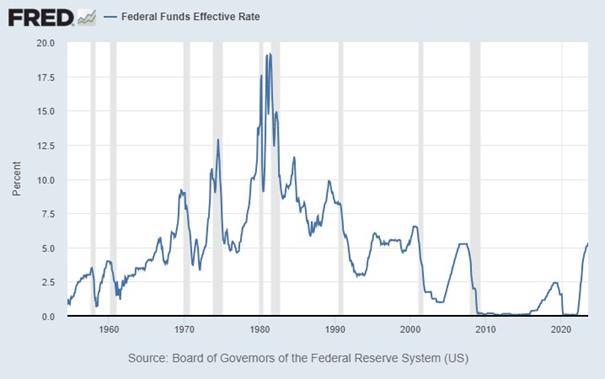

Czy amerykanie będą w stanie płacić takie odsetki? Jak powiedział Warren Buffet: „Dopóki drukarka jest w USA problemów ze spłatą długu nie będzie”. Czy natomiast amerykanie będą chcieli płacić takie odsetki przez kolejne lata? To jest już mocno wątpliwe. Spoglądając poniżej na wykres stopy procentowej ustalanej przez FED trudno zidentyfikować okres, gdzie stopy procentowe po osiągnięciu swoich maksimów utrzymywałyby się na tym poziomie przez okres kilkuletni. Zwykle mieliśmy do czynienia z dosyć szybkim ich spadkiem, co z kolei wpływało pozytywnie na wyceny obligacji długoterminowych. Prawdopodobieństwo, że tym razem będzie inaczej jest raczej niewielkie, dlatego, bijące obecnie swoje rekordy rentowności, obligacje amerykańskie należy rozpatrywać w kategoriach okazji inwestycyjnej na 2024 rok.

Ostatecznie, zbicie inflacji nawet kosztem wzrostu gospodarczego, a następnie obniżenie stóp procentowych, wydaje się dla wszystkich zainteresowanych lepszym rozwiązaniem niż podważanie zaufania do dolara, którego wiarygodność w ostatnim czasie i tak jest mocno kwestionowana.

Autor: Jacek Maleszewski, CFA, Dyrektor Zespołu Doradztwa, iWealth

Najgorszy sezon roku już (prawie) za nami

Jeszcze na początku sierpnia ostrzegaliśmy na łamach iWealth News, że po wielu miesiącach wyśmienitej koniunktury, rynki akcji wkraczają w okres najbardziej niesprzyjający z sezonowego punktu widzenia. I trzeba przyznać, że choć czasem rynkom udaje się przetrwać ten trudny okres bez większego szwanku, to jednak w tym roku sierpień i wrzesień, zgodnie z historyczną regułą, odbiły się czkawką. W momencie pisania tego komentarza amerykański S&P 500, jak i nasz WIG, są w okolicy prawie 4-miesięcznego minimum, a indeksowi krajowych małych spółek (sWIG80) niewiele już brakuje do nawet półrocznego dołka.

W realizacji scenariusza sezonowej zawieruchy bardzo „pomogła” w tym roku ropa naftowa, której notowania otarły się w ostatnich dniach o pułap 95 dolarów za baryłkę, m.in. pod wpływem obaw związanych z szybkim spadkiem zapasów tego surowca. Droga ropa bez wątpienia będzie utrudniała dalszą normalizację inflacji na świecie (w polskich warunkach dziwnie niskie ceny paliw na stacjach pomogą w tak pożądanym przez RPP dalszym obniżeniu się wskaźnika inflacji we wrześniu, ale co potem?). Te obawy stały się impulsem do dalszego wzrostu rentowności obligacji na rynkach bazowych, które dyskontują scenariusz „wyżej na dłużej”, jeśli chodzi o poziom stóp procentowych. Jamie Dimon, szef banku J.P. Morgan, postraszył, że w najgorszym (co nie oznacza, że w bazowym) scenariuszu rentowność amerykańskich papierów 10-letnich mogłaby dojść nawet do 7 proc.

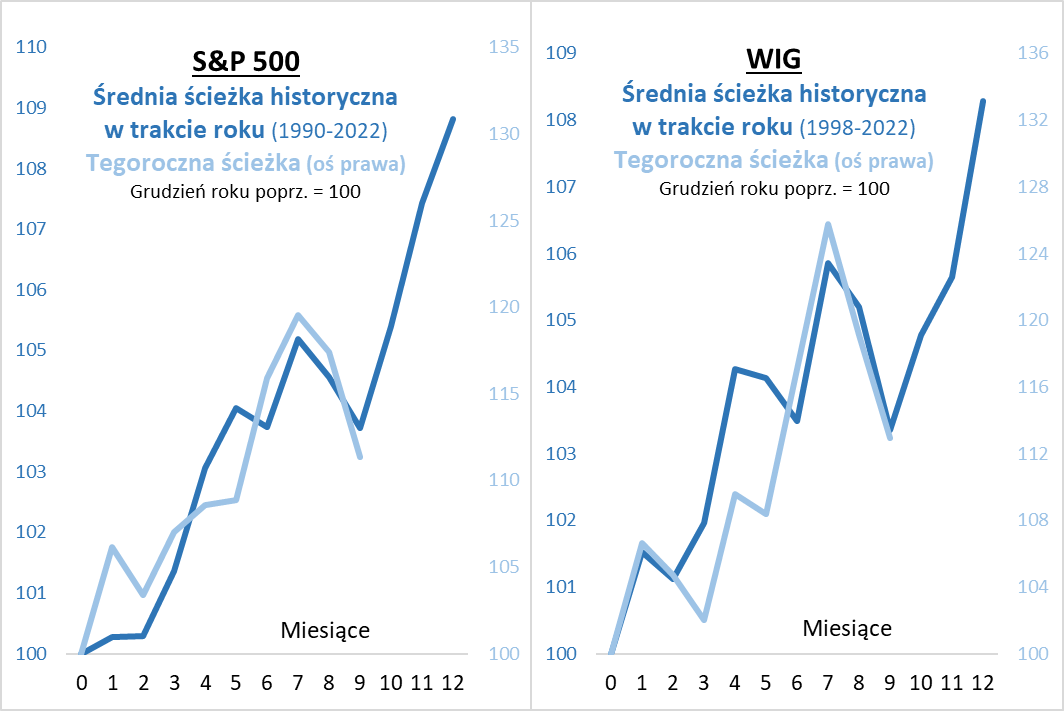

Czy to wszystko oznacza, że rynki są skazane na długotrwałą utratę przez inwestorów apetytu na ryzyko? Na szczęście nie wszystko maluje się w tak ciemnych barwach. Jednym z najbardziej pozytywnych czynników może okazać się… sezonowość, czyli ten sam aspekt, który pogrążył ceny akcji w sierpniu i wrześniu. Różnica jest jednak taka, że wkrótce wpływ sezonowości powinien teoretycznie „odkręcić się” w drugą stronę. Na wykresach pokazujemy, że – jeśli brać pod uwagę tylko dane na koniec poszczególnych miesięcy – to modelowo uśrednione ścieżki zarówno S&P 500, jak i WIG-u, sezonowe dno osiągają właśnie w mijającym wrześniu. Nieco bardziej szczegółowe rozbicie, w oparciu np. o dane tygodniowe, pokazałoby, że typowy dołek kształtuje się nie tyle od razu na początku października, lecz dopiero gdzieś w jego trakcie (konkretne terminy są mocno uzależnione od okresu, za jaki uśrednia się dane – w przypadku wykresów miesięcznych nie ma z tym aż takiego problemu). W polskich warunkach na te rozważania nakłada się dodatkowo termin wyborów parlamentarnych, zaplanowanych dokładnie na połowę października (wtedy zniknie też przedwyborcza niepewność).

Niezależnie już od tych niuansów, jedno wydaje się klarowne – rynki akcji są coraz bliżej momentu, w którym sezonowość zacznie, dla odmiany, działać na plus, a nie na minus.

Autor: Tomasz Hońdo, CFA, Starszy Ekonomista Quercus TFI, Redaktor Qnews.pl

Gospodarka w Stanach Zjednoczonych – recesja czy ożywienie gospodarcze?

Od ponad roku jesteśmy świadkami ciągłej dyskusji na temat koniunktury gospodarczej w Stanach Zjednoczonych. Pomimo wielu opinii na temat nadchodzącej recesji w USA, gospodarka tego kraju nie chce się kurczyć. Co więcej – może właśnie wchodzić ona w fazę ożywienia.

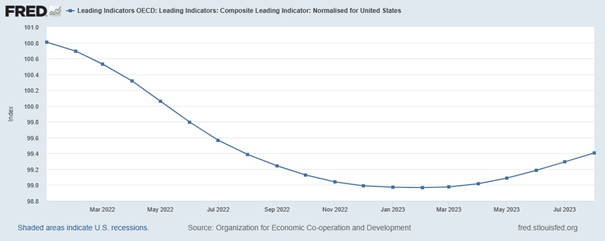

Wskaźnik wyprzedzający dla koniunktury gospodarczej w USA przygotowywany przez OECD (OECD Composite Leading Indicator) systematycznie rośnie po dołku w lutym 2023 roku.

Historycznie, zgodnie z analizą Sentimentrader.com, sytuacja, kiedy wskaźnik OECD Leading Indicator w USA spadał poniżej wartości 99,5 i potem odbijał od dołka o przynajmniej 0,25 punktu, prowadziła do bardzo dobrej koniunktury na giełdzie amerykańskiej.

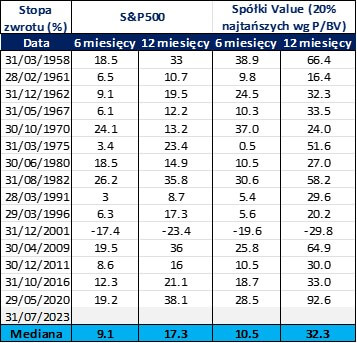

W podobnych przypadkach w przeszłości mediana stopy zwrotu indeksu S&P 500 była dodatnia i wynosiła +9,1% w ciągu 6 miesięcy i + 17,3% w ciągu 12 miesięcy.

W segmencie spółek nisko wycenionych Value koniunktura przedstawiała się jeszcze korzystniej – mediana stóp zwrotu przez kolejne 6 i 12 miesięcy wynosiła odpowiednio +10,5% oraz +32,3%.

Lepsza potencjalna stopa zwrotu spółek w segmencie Value w momencie ożywienia gospodarczego nie powinna dziwić – właśnie wtedy kapitał chętnie wraca do spółek o niskiej wycenie wskaźnikowej i nie ogranicza się do akcji firm o wysokiej kapitalizacji.

Funkcjonujemy w środowisku wysokich stóp procentowych i rosnących rentowności długoterminowych obligacji w Stanach Zjednoczonych. Być może rynek obligacji jest pierwszym, który dyskontuje poprawę koniunktury gospodarczej w przyszłości. Rynek akcji w tej chwili nie uwzględnia takiego scenariusza – dynamiczne wzrosty są w tym roku skoncentrowane na kilkunastu największych spółkach.

W momencie realizacji scenariusza ożywienia gospodarczego w USA, rynek akcji powinien zareagować dobrą koniunkturą rynkową w większej liczbie sektorów, zarówno w większych, jak i mniejszych spółkach.

Autor: Piotr Bujko, CFA oraz Adam Drozdowski, CFA, założyciele oraz zarządzający funduszami InValue Multi-Asset

Nagranie Akademii iWealth: Azjatyckie tygrysy

Zobacz ostatni odcinek mini-cyklu Akademii iWealth Online poświęconego megatrendom. Omawiamy perspektywy azjatyckich krajów oraz pojawiające się możliwości inwestycyjne na rynkach tego regionu.

Potężny rynek konsumencki, centrum produkcji dla wielu branż, w tym elektroniki, samochodów, odzieży, centra innowacji i technologiczne, wydajność i konkurencyjność. Nie „czy” ale „dlaczego” warto inwestować w Azji? Po odpowiedź zapraszamy do nagrania – Akademia iWealth: Azjatyckie tygrysy. Dowiesz się także jak skonstruować portfel inwestycyjny składający się z ważnych megatrendów.

Niniejszy materiał – iWealth News – nie stanowi doradztwa inwestycyjnego ani rekomendacji inwestycyjnej i ma wyłącznie charakter informacyjny oraz promocyjny, a także nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Spółka ani Towarzystwa, których materiały są publikowane nie ponoszą odpowiedzialności za decyzje podjęte w oparciu o informacje uzyskane w wyniku korzystania z niniejszego materiału. Inwestowanie w fundusze inwestycyjne wiąże się z ryzykiem utraty części bądź całości zainwestowanego kapitału. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usług.

Nr 37/2023