WIG prawie 25 proc. poniżej szczytu. Krach na GPW przez pryzmat historii.

Kreśląc przed tygodniem możliwą ścieżkę dla krajowego rynku akcji na dalszą część roku, w oparciu o opisany wtedy tzw. chiński impuls kredytowy, nawet nie przypuszczaliśmy, że wynikający z tych rozważań scenariusz spadkowy będzie realizowany w tak gwałtowny sposób.

Trend zniżkowy rodzimego WIG-u, rozwijający się od kilku miesięcy, na skutek agresji rosyjskiej na Ukrainę dramatycznie przyspieszył. Już na otwarciu czwartkowej sesji (24-02) ww. indeks znalazł się ponad 20 proc. poniżej ubiegłorocznego szczytu hossy, a w trakcie dnia skala przeceny została powiększona. Nasze wcześniejsze obawy, związane ze skutkami globalnego zacieśnienia monetarnego i perspektywą spowolnienia gospodarek, przeszły na zupełnie inny poziom.

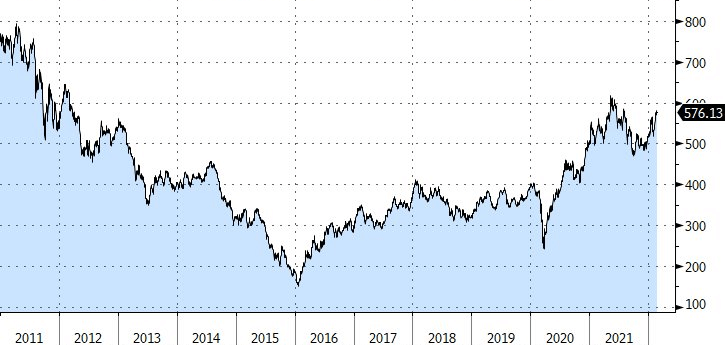

W naszych analizach wielokrotnie i z powodzeniem posiłkowaliśmy się podpowiedziami ze strony historii. Sięgnijmy po nie również obecnie. Przeszło 20-proc. spadek WIG-u ze szczytu hossy skłania do porównania obecnej sytuacji – z podobnymi epizodami z przeszłości. Zestawienie takie prezentujemy na wykresie.

Zacznijmy, paradoksalnie, od stosunkowo dobrych wieści. Spadając tak mocno, w tak relatywnie krótkim czasie, WIG zrealizował już znakomitą większość całego potencjału spadkowego, wynikającego z uśrednionej, historycznej ścieżki, uwzględniającej przypadki z lat 2018, 2015, 2011, 2007, 2000 i 1997. Jak pokazujemy na wykresie, taka uśredniona ścieżka – w najgorszym momencie – oznaczała przecenę o 30 proc. – i to dopiero po kilkunastu miesiącach od odnotowania szczytu. Teraz negatywne wydarzenia rozgrywają się o wiele szybciej, a więc, paradoksalnie, można się zastanawiać, czy również odpowiednio wcześniej się nie zakończą.

Jednym z najbardziej zbliżonych – do obecnej sytuacji – przypadków z przeszłości, jest ten z 2011 roku. Okoliczności są częściowo zbliżone (globalne zacieśnienie polityki monetarnej, groźba hamowania gospodarek), a częściowo odmienne (teraz wojna na wschodzie, wtedy nadciągający kryzys zadłużenia w strefie euro), ale zachowanie WIG-u jest, niemal, identyczne.

Jeśli potraktować tamten epizod jako wyznacznik, to należałoby oczekiwać rychłego wygaszenia potencjału spadkowego, potem huśtawki nastrojów trwającej przez szereg miesięcy i – wreszcie – stopniowego powrotu hossy.

Jest jeden, zasadniczy warunek, aby taki – umiarkowanie pozytywny scenariusz się zrealizował – nie może dojść do głębokiej, globalnej recesji i fali bankructw, czyli wydarzeń dobrze znanych z lat 2007-09, również pokazanych na naszym wykresie.

Póki co, za realizacją umiarkowanie pozytywnego scenariusza przemawia fakt, że polskie akcje są niedrogie, czego nie można było powiedzieć po pierwszej fali przeceny na przełomie lat 2007/08, gdy wyceny dopiero zaczynały schodzić z niebotycznych pułapów. Czynnikiem ryzyka natomiast jest fakt, że główne banki centralne, podobnie jak w 2008 roku, mają na razie związane ręce – przy tak wyśrubowanych cenach ropy naftowej i wysokiej inflacji nie mogą pozwolić sobie na tradycyjne luzowanie polityki, aby wspomóc rynki.

Reasumując, trend spadkowy na GPW i innych rynkach akcji, rozwijający się stopniowo od jesieni 2021 r. – pod wpływem dramatu na Ukrainie – gwałtownie przyspieszył. W umiarkowanie pozytywnym, nierecesyjnym scenariuszu, to może być kulminacyjny etap całej przeceny, przed ustabilizowaniem się sytuacji.

Autor: Tomasz Hońdo, Starszy Ekonomista Quercus TFI, Redaktor Qnews.pl

Obyś nie musiał żyć w ciekawych czasach

Stało się. Rosja zaatakowała Ukrainę. Zmaterializował się najczarniejszy scenariusz, jaki niewiele osób brało pod uwagę, czyli inwazja na pełną skalę. Po raz pierwszy od drugiej wojny światowej stajemy przed obliczem prawdziwej wojny w Europie i, już drugi raz w tym dziesięcioleciu, nie wiemy, co przyniesie jutro. Dokładnie dwa lata temu, 24 lutego epidemia covid-19 rozpoczęła na całym świecie panikę, jaką na pewno wszyscy pamiętamy. Dziś, ponownie historia dzieje się na naszych oczach, dlatego naturalną rzeczą w takiej sytuacji są emocje, jakich po prostu nie da się uniknąć. Te emocje różnie przekładają się na wyceny różnych aktywów, ale naszym zadaniem jest chłodna kalkulacja, nawet w takich warunkach, a ta przedstawia się następująco:

- Indeksy polskiej giełdy spadły wczoraj ponad 10%, co jest zrozumiałe ze względu na to, że konflikt wojenny rozgrywa się bezpośrednio za naszą granicą. Według naszego modelu opartego na wskaźniku ceny do wartości księgowej indeksów i tempie wzrostu jej wartości, jeszcze na koniec 2021 roku nasze przewidywania przyszłych stóp zwrotu dla szerokiego indeksu WIG były na poziomie +6,1% średnio przez kolejne 5 lat, co było poziomem wyższym o 2,2 punktu procentowego (p.p.) od rentowności pięcioletnich obligacji skarbowych. Obecnie, po spadku indeksu w tym roku o 18,5%, przewidywana średnia stopa zwrotu dla WIG wynosi już 10,6%, co zwiększyło premię za ryzyko inwestycji w akcje do poziomu 6,6 p.p., co powoli staje się poziomem atrakcyjnym.

- Akcje rynków rozwiniętych również zareagowały mocnymi spadkami, choć indeksy w USA zniosły przecenę znacznie łagodniej niż na rynkach europejskich. S&P 500 na koniec roku, po 12 latach hossy, był wyceniany na bardzo wysokim poziomie, który – niestety – sugerował potencjalnie spadki w ciągu następnych 5 lat na poziomie średnio -4,5% rocznie. Po spadku w tym roku o 12,8% perspektywy są wciąż negatywne, ale wynoszą już „tylko” -1,9% – jest to jednak nadal dużo poniżej rentowności amerykańskich obligacji 5-letnich, które obecnie są na poziomie +1,8%, co nie daje podstaw do optymizmu dla wzrostu amerykańskich indeksów jako całości, dlatego zalecamy tu bardzo selektywne podejście.

- Zaskakująco dobrze zachowują się polskie obligacje skarbowe – ich rentowności wprawdzie zwiększyły się, ale nie są to wzrosty duże – obligacje 10-letnie zwiększyły wczoraj rentowność o około 0,07 punktu procentowego. Od początku roku rentowność tych obligacji wzrosła o 0,39 p.p., ale wzrost ten odbył się do 10.01.2022 r. – od tego dnia poziom rentowności jest stabilny, z niewielkimi odchyleniami, co dobrze świadczy o potencjale tego rynku.

- Bardzo dobrze w sytuacji niepewności zachowują się metale szlachetne. Złoto i srebro urosły od początku roku o 6%, a bieżąca sytuacja, choć nie napawa optymizmem, będzie tylko sprzyjać ich cenom, tym bardziej, że w ostatnich miesiącach na wykresach zarysowało się wyraźne odwrócenie trendu spadkowego.

- Ze względu na oczekiwane problemy z dostawami, wzrosły również ceny towarów związanych z energią: ropa o 28%, gaz ziemny o 27%, a węgiel o 73%. Te wzrosty rodzą pewną obawę o utrwalenie się inflacji na wysokim poziomie, więc powstaje zasadne pytanie o wysokość globalnego wzrostu gospodarczego w kolejnych latach.

Obecnie nie możemy być pewni, jakie z docierających do nas informacji są prawdziwe, a jakie nie. Sytuacja zmienia się z godziny na godzinę, dlatego, pomimo kalkulacji, trudno ad hoc wyciągać jednoznaczne wnioski, choć pewien zarys tychże staraliśmy się przekazać w powyższym tekście. Dla posiadaczy dobrze zdywersyfikowanych portfeli, najlepszym obecnie rozwiązaniem wydaje się poczekać z decyzjami inwestycyjnymi do przyszłego tygodnia, bo przez weekend być może wiele spraw się wyjaśni, a emocje bardzo rzadko są dobrym doradcą w inwestycjach.

Autor: Grzegorz Chłopek, Dyrektor Zarządzający, iWealth oraz Jacek Maleszewski, Dyrektor Zespołu Doradztwa, iWealth

Akcje surowcowe

Od początku roku sektor akcji surowcowych okazał się jednym z najbardziej atrakcyjnych na rynku akcji. Wielu inwestorów może zastanawiać się nad pytaniem, jakie czynniki wpłynęły na wzrost akcji surowcowych i jakie są perspektywy długoterminowe dla tego sektora?

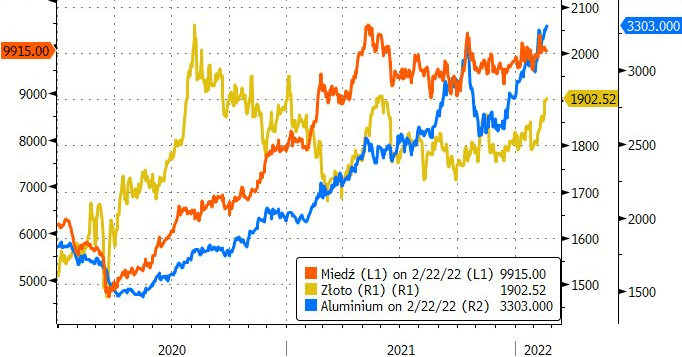

Zdaniem zarządzających funduszem Allianz Global Metals and Mining, w ostatnich kilku tygodniach tendencje inflacyjne, które zdeterminowały już cały 2021 rok, ponownie uwidoczniły się wraz z gwałtownym wzrostem cen energii na świecie. W Europie cena referencyjna gazu wzrosła wielokrotnie i pod koniec ubiegłego roku ustabilizowała się na poziomie trzykrotnie wyższym, niż rok wcześniej. Stosunki z Rosją, ważnym dostawcą gazu, były napięte. Sytuację na rynkach energetycznych ponownie pogorszył niedobór węgla w Chinach. Tutaj rząd dostrzegł zagrożenie bezpieczeństwa dostaw i wezwał zakłady użyteczności publicznej oraz kopalnie węgla do zmobilizowania wszystkich rezerw, aby zapobiec kryzysowi energetycznemu. Jednak do końca roku sytuacja ustabilizowała się, wraz ze wzrostem importu i wydobycia węgla. Wzrost cen energii, a także problemy w wielu łańcuchach dostaw, podniosły szacunki dotyczące inflacji. Banki centralne znajdowały się pod presją, aby ponownie rozważyć dotychczasowe podejście do polityki monetarnej. W otoczeniu wysokiej inflacji, a także silnego wzrostu gospodarczego, ceny metali przemysłowych i szlachetnych zanotowały istotne wzrosty od początku roku.

Patrząc na perspektywy długoterminowe, zdaniem zarządzających Allianz Global Investors, dekarbonizacja stanowi impuls dla metali i górnictwa. Niskoemisyjna przyszłość będzie bardzo intensywna pod kątem wykorzystania surowców mineralnych. W szczególności energia słoneczna (PV), wiatrowa i geotermalna wymagają większego wykorzystania minerałów, w porównaniu z technologiami wykorzystującymi paliwa kopalne. Ambicje klimatyczne mogą zwiększyć popyt na kluczowe surowce. Typowy samochód elektryczny wymaga sześć razy więcej surowców mineralnych niż samochód konwencjonalny, a lądowa elektrownia wiatrowa wymaga dziewięć razy więcej surowców mineralnych, niż elektrownia gazowa o podobnej mocy. Międzynarodowa Agencja Energetyczna (IEA) szacuje, że popyt na lit stosowany w akumulatorach, jakie zasilają pojazdy elektryczne, ma wzrosnąć 30-krotnie do 2030 roku. Popyt na aluminium stosowane w technologiach słonecznych wyniósł w 2020 r. około 2,4 mln ton. Oczekuje się, że do 2040 r. popyt na aluminium tego w ww. celu wzrośnie do 4,6 mln ton. Ze względu na wysokie przewodnictwo, miedź jest kluczowym metalem wykorzystywanym w odnawialnych źródłach energii i pojazdach elektrycznych.

Obecne otoczenie rynkowe okazało się również korzystne dla cen metali szlachetnych. Wysokie odczyty inflacji pozytywnie wpłynęły na ceny złota. W niepewnych czasach złoto jest postrzegane przez inwestorów jako alternatywny sposób na ochronę kapitału, zwłaszcza, gdy zaufanie do pieniądza fiducjarnego maleje. Dodatkowo, metale z grupy platynowców (platyna, pallad, rod) są stosowane np. w katalizatorach oraz biżuterii, i mają również zastosowanie w rozwijającej się technologii wodorowej.

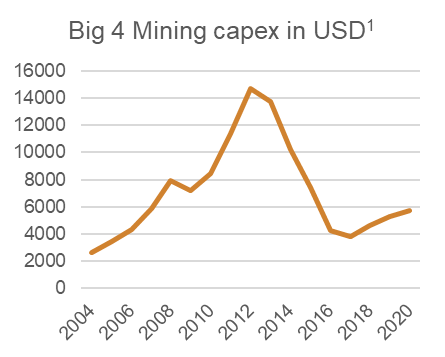

Zdaniem zarządzających Allianz Global Investors, podaż metali przemysłowych i szlachetnych może nie nadążyć za popytem. Nakłady inwestycyjne spadły istotnie od 2012 roku, co odbija się na wielkości produkcji. Mimo stabilizacji, w ciągu ostatnich kilku lat budżety ograniczają możliwości rozwoju nowych mocy produkcyjnych i poszukiwania nowych złóż. Biorąc pod uwagę polityczne i środowiskowe przeszkody w rozwoju nowych kopalń, istotny wzrost podaży jest mało prawdopodobny. W następstwie ogromnej ekspansji, w pierwszej dekadzie 21 wieku, branża jest bardzo zdyscyplinowana, jeśli chodzi o podejmowanie decyzji inwestycyjnych i ważenie wypłat dla akcjonariuszy z inwestycjami.

W ostatnich miesiącach perspektywy dla segmentu surowcowego uległy dalszemu polepszeniu. Wyższe ceny energii i ogólna inflacja zazwyczaj stwarzają sprzyjające warunki dla akcji surowcowych, ponieważ firmy wydobywcze mogą przerzucić wyższe koszty związane z energią na podstawową działalność, bez większego opóźnienia. Ponadto, niejednorodna struktura kosztów przedsiębiorstw stwarza możliwości dla aktywnych inwestorów. Chociaż wiadomości z sektora nieruchomości w Chinach mogą ograniczyć apetyt inwestorów, dotychczasowe efekty miały ograniczony wpływ na rynek surowcowy. Ponadto, transformacja energetyczna jest kluczowym czynnikiem po stronie popytu, na co podaż nie wydaje się być odpowiednio przygotowana. Zarządzający Allianz Global Metals and Mining podtrzymują tezę, że nakłady inwestycyjne w branży pozostają zbyt niskie, aby zaspokoić przyszły popyt.

Autor: Grzegorz Prażmo, Zarządzający Funduszami, TFI Allianz Polska

Niniejszy materiał nie stanowi doradztwa inwestycyjnego ani rekomendacji inwestycyjnej i ma wyłącznie charakter informacyjny oraz promocyjny, a także nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Spółka ani Towarzystwa, których materiały są publikowane nie ponoszą odpowiedzialności za decyzje podjęte w oparciu o informacje uzyskane w wyniku korzystania z niniejszego materiału. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usług.

iWealth News 7/2022