W piątek 13. sierpnia (zawsze kończę komentarz na czwartku i zaczynam w piątek) jedynie na rynku walutowym tak naprawdę coś się działo. Na rynku EUR/USD handel rozpoczął się dość niewinnie, bo zaczęto realizować zyski z tygodnia, więc kurs rósł. Jednak dane o indeksie z Uniwersytetu z Michigan (pozwala na ocenę potencjału nabywczego amerykańskich konsumentów) doprowadziły do ponad półprocentowej zwyżki kursu. Indeks wręcz zanurkował (z 81,2 na 70,2 pkt. – oczekiwano, że pozostanie bez zmian – dziesięcioletnie minimum).

Skąd takie pogorszenie nastrojów? Wszędzie pisze się o wariancie delta wirusa SARS COV2 i znacznym zwiększeniu się liczby zakażeń w Stanach i być może rzeczywiście ten czynnik miał wpływ na zachowanie rynków. Według mnie (to tylko moje odczucie) na nastrojach zaczyna ważyć zbliżający się wrzesień, a z nim koniec różnych dopłat do rodzinnych budżetów ze strony państwa. Poza tym konsumenci zaczynają się bać wysokiej inflacji.

Na rynek akcji nie miał ten raport żadnego wpływu. Zazwyczaj rynek reaguje jedynie drgnięciem na publikacje tego indeksu i tym razem też tak było. To znaczy może miał taki wpływ, że indeksy ledwo drgnęły, a nie wyraźnie wzrosły. Dzięki akcji „byków” w ostatnich minutach sesji indeks S&P 500 zyskał mizerne 0,16% (ale ustanowił nowy rekord), a NASDAQ zakończył sesję neutralnie. Dzięki osłabieniu dolara zyskały mocno ceny złota (cena wróciła nad pokonane wcześniej wsparcie na poziomie 1.760 USD) i srebra. Zdrożała też miedź, ale ropa staniała i mocno spadły rentowności obligacji.

Poniedziałek rozpoczął się od małego trzęsienia ziemi, czyli od publikacji danych makro w Chinach. W lipcu produkcja przemysłowa wzrosła o 6,4% r/r (oczekiwano 8%), sprzedaż detaliczna wzrosła o 8,5% r/r (oczekiwano 11,5%), inwestycje w aglomeracjach miejskich wzrosły o 10,3% r/r (oczekiwano 11,2%). Na miarę innych krajów dane były bardzo dobre, ale nie ulegało wątpliwości, że gospodarka spowalnia.

Żeby było śmieszniej to indeksy chińskie nieznacznie wzrosły, ale w reszcie Azji te dane doprowadziły do spadków robiąc kiepskie nastroje przed startem giełd europejskich. Nie dziwiły więc spadki europejskich indeksów i przecena ropy oraz miedzi. Dziwiło tylko (nieco dziwiło) zachowanie rynku akcji w USA. Początkowe spadki indeksów nie wynikały z tego, co stało się w Afganistanie. Chodziło tylko o dane z Chin.

Sposób wycofania wojska w Afganistanie był oczywistą i niewątpliwą kompromitacją USA i to jest fakt. Financial Times pisze nawet, że katastrofa w Afganistanie osłabia wiarygodność USA na świecie i to też jest fakt. Rzecz jasna to, co dzieje się w Afganistanie, gdzie spotykają się interesy Rosji, Chin (oba państwa uznają talibów), USA i wielu innych państw (graniczy z Pakistanem i Iranem) może doprowadzić do zawirowań geopolitycznych, ale na razie na giełdowe nastroje nie będzie to miało wpływu, co widzieliśmy w USA.

Jednak opinie o prezydenturze Joe Bidena znacznie się pogorszą (Donald Trump już wezwał go do złożenia rezygnacji), a to może zaszkodzić Demokratom, których w 2022 roku czekają wybory do Kongresu. Poza tym we wrześniu dojdzie w Kongresie do dużej dyskusji na temat pakietów pomocowych oraz o podniesieniu limitu zadłużenia USA. Osłabienie Bidena i Demokratów może wrześniową konfrontację znacznie zaostrzyć, a to już na zachowanie rynków będzie miało wpływ.

Po spadkowym początku poniedziałkowej sesji zaczęło się standardowe kupowanie spadków, co zaowocowało zakończeniem sesji wzrostem indeksu S&P 500 o 0,26% (nowy rekord) i DJIA o 0,31% (nowy rekord). Jedynie NASDAQ kosmetycznie spadł (0,2%). Te rekordy wyglądały wręcz śmiesznie w sytuacji, kiedy mocno taniała ropa, drożało złoto, spadały rentowności i drożał szwajcarski frank, co pokazywało, że trwa ucieczka do bezpiecznych przystani. Na domiar złego bardzo słaby był odczyt indeksu NY Empire State (o czym niżej). Trudno będzie zmienić wieloletnie przyzwyczajenia i programy komputerowe, które każą spadki indeksów kupować.

We wtorek nieco czekano na publiczne wystąpienie Jerome Powella, szefa Fed. Powell praktycznie nic nie powiedział na temat polityki monetarnej. Stwierdził jedynie, że posiadane przez Fed „potężne narzędzia” mają swoje ograniczenia. Poza tym kilka innych jego wypowiedzi agencje przytoczyły. Przede wszystkim wybiło się stwierdzenie zgodnie z którym Powell nie jest pewny czy wariant delta wirusa zahamuje ożywienie gospodarcze, ale długo jeszcze nie wrócimy do przed-pandemicznej rzeczywistości.

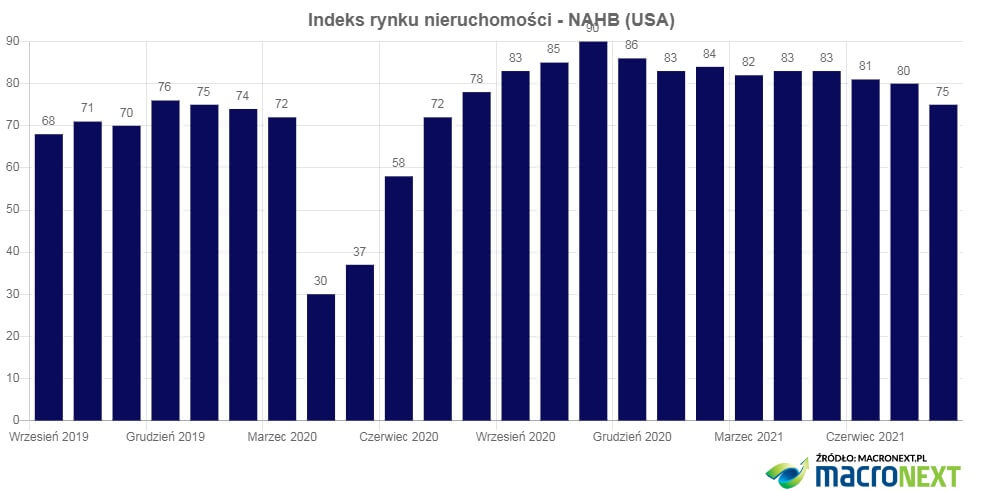

Gracze zwrócili przede wszystkim uwagę na dane makro, a były one albo nierówne albo słabe. Indeks nastrojów na rynku nieruchomości (indeks NAHB) spadł do trzynastomiesięcznego minimum, nieoczekiwanie mocno spadła sprzedaż detaliczna potwierdzając wskazania indeksu Uniwersytetu Michigan. Jedynie dane o produkcji mogły nieco pocieszyć, bo były lepsze od oczekiwań, ale dane z poprzedniego miesiąca zweryfikowano mocno w dół. Szczegóły w części poświęconej danym.

Na rynek akcji dane makro i słabe wyniki kwartalne Home Depot, potwierdzające, że popyt konsumpcyjny słabnie, doprowadziły do przeceny, która szczególnie mocno dotknęła największych spółek na NASDAQ. S&P 500 tracił już ponad 1,5%, a NASDAQ około 2%, ale podczas wypowiedzi Jerome Powella ruszyły na północ. Być może była to tylko koincydencja, a nie przyczyna, bo przecież kupowanie spadków wbudowane jest w DNA amerykańskich graczy.

Jakby nie było to spadki zostały zredukowane przynajmniej o połowę – S&P 500 stracił 0,71%, a NASDAQ 0,93%. Taniały surowce, a szczególnie mocno (około 3%) traciła miedź, której szczególnie mocno zaszkodziło pokonanie 17. miesięcznej linii trendu wzrostowego. Ucieczka do bezpiecznej przystani bardzo umocniła dolara, mimo tego, że dane makro były słabe.

Pozostawało pytanie, czy jak zwykle po spadku indeksów na następnej sesji do gry wejdą łapacze dołków. Nie weszli. Indeksy przez długi czas trzymały się blisko poziomu neutralnego, ale po publikacji protokołu z ostatniego posiedzenia FOMC (publikacja na dwie godziny przed końcem sesji) zaczęły spadać i spadały już do końca sesji. Indeks S&P 500 stracił 1,07%, a NASDAQ 0,89%.

Mówiono, że to właśnie protokół z posiedzenia FOMC tak zaszkodził obozowi byków, ale według mnie był tylko pretekstem do wyprzedaży. Owszem, z protokołu wynikało, że większość obradujących uważała, iż w tym roku trzeba będzie redukować skalę zakupu aktywów z rynku (QE taper), ale to przecież było od dawna wiadome. Poza tym w środę, dużo przed załamaniem rynku akcji, mocno traciły ropa i miedź. I to wcale nie dlatego, że raport o zapasach ropy był niekorzystny dla „byków” – był wręcz korzystny.

Wydaje się, że po prostu przeczyszczająco podziałała mieszanka: seria słabszych odczytów makro w USA i Chinach, spadki cen surowców, atak wirusa delta (to ostatnie w małym stopniu), przewartościowane rynki akcji, regulacyjne porządki dotyczące dużych spółek w Chinach. Nie można wykluczyć też tego, o czym pisałem wyżej: że znaczne osłabienie pozycji prezydenta Bidena, a co za tym idzie i Demokratów przez wydarzenia w Afganistanie mogły psuć nastroje. Taka mieszanka w dowolnym momencie mogła prowadzić do korekty zwiększonej przez piątkowe wygasanie wielu miesięcznych opcji.

W czwartek nastroje przeniesione z USA doprowadziły do przeceny na europejskich rynkach akcji. Nawet niemiecki XETRA DAX, tak długo opierający się korekcie, chwilami tracił dwa procent, a francuski CAC-40 nawet więcej. Nurkowały ceny ropy i miedzi oraz umacniał się dolar. Pozostawało poczekać na to, czy rynek znowu jak zwykle ostatnio odżyje. Była na to szansa, bo indeks S&P 500 oparł się w środę o linię trendu wzrostowego, która rozpoczynała się po zeszłorocznej przecenie i miał nieco ponad 1% do średniej 50. sesyjnej, której naruszenie od kilkunastu miesięcy prowadziło do odbicia. NASDAQ zaś w środę tej średniej dotknął.

Nie dziwiło więc wcale to, że na rozpoczęciu sesji indeksy rozpoczęły handel nisko, naruszając średnią 50. sesyjną na NASDAQ i zbliżając się znacznie do tej średniej na S&P 500 po czym odskoczyły od tych poziomów jak oparzone. Jako pretekst (tylko i wyłącznie pretekst) posłużyły słowa szefa Fed z Minneapolis. Neel Kashkari powiedział, że wariant delta wirusa ma olbrzymie znaczenie i może zmusić go do zmiany decyzji na temat ograniczenia skupu aktywów.

Przez chwilę przebywały w okolicach poziomu neutralnego, ale prawie natychmiast ruszyły na północ. Wyglądało to już po prostu komicznie, ale tak działa przyzwyczajenie rynku do tego, że kupowanie spadków zawsze się opłaca. Potem trwała walka, która mogła się różnie zakończyć, ale jednak udało się wypracować „odbicie zdechłego kota”, bo indeksy zyskały, ale zyskały kosmetycznie: S&P 500 zyskał 0,13%, a NASDAQ 0,11%. Nie było to coś, co zmieniałoby wymowę ostatnich dni.

A tymczasem na GPW

W Polsce rynek akcji zachował się w piątek 13. sierpnia dokładnie tak jak zachowały się inne giełdy europejskie i Wall Street. Śmieszne było zachowanie WIG20. Przez całą sesję indeks trzymał się tuż pod poziomem neutralnym, ale dosłownie ostatnie minuty sesji pozwoliły na podbicie indeksu o 10 pkt., dzięki czemu zyskał 0,19% i teoretycznie umocnił swoje wybicie z 2,5 miesięcznego trendu bocznego oraz powrót do poziomów z 2019 roku.

Dlaczego „teoretycznie”? Dlatego, że obrót był śmiesznie mały, a takie wybicie nie ma znaczenia prognostycznego. Widzieliśmy to już w poniedziałek, kiedy WIG20 stracił 0,87% (też na bardzo małym obrocie) naśladując zachowanie innych indeksów europejskich i pokornie wrócił do kanału trendu bocznego.

We wtorek znowu jednak ostatnie minuty sesji zostały wykorzystane do podciągnięcia WIG20 o 9 punktów (zyskał 0,79%), dzięki czemu znowu wychylił się z kanału trendu bocznego. Widać było, że są siły, które chcą (przez wymuszenie wyłamanie z trendu bocznego) sprowokować graczy generując sygnał techniczny kupna do zwiększenia popytu na akcje.

To mogło się udać, bo w środę reakcja rynków europejskich na znaczne zmniejszenie strat przez Wall Street była umiarkowanie pozytywna, jeśli spojrzało się na niemiecki indeks XETRA DAX (wzrósł), bo francuski CAC-40 jednak tracił. Okazało się jednak, że obóz byków był za słaby. WIG20 stracił 0,66% i pokornie wrócił do kanału trendu bocznego (nadal na małym obrocie).

W czwartek nastroje globalne nie pozostawiały GPW wyboru. WIG20 tracił ponad półtora procent, ale zakończył dzień wtedy, kiedy Wall Street już kupowała spadki, więc stracił tylko 1,09%i zdecydowanie wrócił do kanału trendu bocznego.

Polski rynek walutowy

Interesujące było zachowanie polskiego rynku walutowego. W piątek 13.08 wzrost kursu EUR/USD powinien był pomagać złotemu, ale przez długi czas spadał jedynie kurs USD/PLN, EUR/PLN trzymał się blisko poziomu neutralnego, a CHF/PLN nawet lekko rósł. Inaczej mówiąc złoty był bardzo słaby. Dopiero po godzinie 16:00, kiedy kurs EUR/USD zaczął mocniej zyskiwać, a polski rynek był już płytki, EUR/PLN się osunął, ale CHF/PLN kosmetycznie wzrósł.

Na rynku ewidentnie odbijała się sytuacja polityczna i tylko, dzięki temu, że lex-TVN ma jeszcze długą drogę do tego, żeby stał się prawem nie doszło do przeceny naszej waluty. Z pewnością nie pomagało uchwalenie noweli KPA (po 30 latach nie można już wzruszyć decyzji administracyjnej – było to wypełnienie dawnego orzeczenia Trybunału Konstytucyjnego), która doprowadziła do nieproporcjonalnej reakcji Izraela.

I nawet nie chodzi o tę reakcję tylko o to, że lobby izraelskie w USA jest bardzo silne, a jeśli doda się ten problem do lex-TVN to opinia USA o rządzie polskim staje się dramatycznie zła. Kłócimy się już teraz tak wieloma krajami, że niejeden obserwator może uznać polski rząd za enfant terrible na scenie geopolitycznej. To zaś przekłada się na komentarze w prasie fachowej i wzrost nieufności inwestorów i może osłabiać złotego.

W poniedziałek mogło trochę pomagać złotemu to, że podczas weekendu prezydent Duda powiedział coś, co przez niektórych analityków politycznych potraktowano jako zapowiedź weta lex-TVN. Dość mocno wzrósł kurs CHF/PLN, ale wynikało to wyłącznie z tego, że frank umocnił się do głównych walut. Powrót do relatywnej mocy naszej waluty widać było również we wtorek, kiedy to duży spadek kursu EUR/USD nie zaszkodził EUR/PLN.

Równie dziwnie wyglądał rynek w środę, kiedy to słabe nastroje na rynkach akcji i surowcowym nie zaszkodziły złotemu, który się umocnił. Warto jednak zwrócić uwagę, że zarówno we wtorek jak i w środę złoty umacniał się po godzinie 16:00, kiedy rynek był już mało płynny. Mocno pachnie to jakimiś interwencjami (NBP lub BGK).

W czwartek to „rumakowanie” przed rozpoczęciem sesji w USA się zakończyło. Mimo niewielkiego spadku kursu EUR/USD nastroje panujące na rynkach globalnych doprowadzały do przeceniania złotego w stosunku do głównych walut. Pozostawało czekać na to, czy obrońcy naszej waluty znowu wejdą do gry po godzinie 16:00. Nie dało się tego zaobserwować mimo tego, że na Wall Street zaczęli gościć łapacze dołków.

Krótka analiza wykresów

Na Wall Street indeks NASDAQ rozpoczął korektę. Pierwsze wsparcie na 14.253 pkt., a opór na 14.908 pkt. Na indeksie S&P 500 też widać korektę. Wsparcie jest na 4.367 pkt., a opór na 4480 pkt. Na indeksie DJIA rozpoczęła się korekta. Mocniejsze wsparcie na 34.790 pkt. Opór na 35.631 pkt.

Na indeksie XETRA DAX skończył się trend boczny i kontynuowana jest hossa. Wsparcie jest na 15.422 pkt., a oporu nie ma (ustanowiony był szczyt wszech czasów).

Na rynku 10. letnich obligacji USA korekta zamieniła się w gwałtowny spadek. Na wykresie pojawiła się gwiazda poranna, która często zmienia trend na wzrostowy, ale została z impetem zanegowana. Trwa trend spadkowy. Wsparcie jest na 1,2250%, a opór na 1,3740%.

Na rynku ropy cena baryłki WTI utworzyła podwójny szczyt i naruszyła dolne ograniczenie kanału trendu wzrostowego dając sygnał sprzedaży. Wsparcie jest w okolicach 61,80 USD, a opór na 69,70 USD.

Na rynku złota formacja złotego krzyża, czyli przecięcie od dołu średniej 100. sesyjnej przez 50. sesyjną, co jest długoterminowym sygnałem kupna tak jak zapowiadałem nie sprawdziła się. Teraz pojawił się krzyż śmierci. Trwa duża korekta po utworzeniu podwójnego szczytu. Opór jest na 1.795 USD (nieco powyżej jest średnia 100. sesyjna), a wsparcie w okolicach 1.680 USD.

Na rynku miedzi cena przełamała linię trendu wzrostowego dając sygnał sprzedaży. Kontrakty na miedź mają opór na poziomie 443 centów/funt, a wsparcie na 395 centów/funt. Można tutaj wspomnieć o prognozie Golda Sachs, który oczekuje, że w ciągu 12. miesięcy miedź zdrożeje o około 20%.

Cena srebra naśladowała cenę złota, ale srebro jest od złota słabsze. Nadal obowiązuje długoterminowy trend boczny. Wsparcie jest w okolicach 21,90 USD, a opór w okolicach 25,70 USD.

Na rynku walutowym na wykresie kursu EUR/USD jest w krótkoterminowym trendzie spadkowym, ale pojawia się groźba utworzenia podwójnego szczytu (jeśli pokona wsparcie). Opór jest na poziomie 1,1893 USD. Wsparcie jest w okolicach 1,1705 USD. Jeśli Fed nadal mocniej będzie wspominać o redukcji zakupów aktywów to umocni dolara. Ten trend mógł się już rozpocząć.

W Polsce na rynku walutowym złoty ugrzązł w długoterminowej stabilizacji. W ostatnim tygodniu kursy zaczęły rosnąć pod wpływem wzrostu EUR/USD. Na EUR/PLN pierwsze wsparcie jest na 4,5350 PLN. Pierwszy opór na 4.6000 PLN. Mocny jest trend spadkowy na USD/PLN (od marca 2020 roku), ale teraz trwa korekta. Wsparcie na 3,8100 PLN, a opór na 3,9100 PLN.

Na CHF/PLN widać obowiązujący od marca 2020 roku trend boczny 4,05-4,35 PLN. Wyłamanie pokaże kierunek na dłużej. Ostatnio, w miarę zbliżania się kursu do długoterminowego wsparcia, złoty zaczął do franka szybko tracić. Wsparcie na 4,2070 PLN. Pierwszy opór na 4.2700 PLN.

Na GPW indeks WIG20 wybił się z trwającego od początku roku kanału trendu bocznego 1.885 – 2.025 pkt. generując sygnał kupna. Teraz (od końca maja) w korekcie (średnioterminowej) w postaci trendu bocznego. Pierwsze wsparcie jest w okolicy 2.200 pkt. Opór w okolicach 2.295 pkt. mWIG40 zanegował formację RGR, co zgodnie z zasadami analizy technicznej jest sygnałem kupna. sWIG80 zdaje się kończyć korektę.

Dane makro z mijającego tygodnia – zagranica

Publikowane nie tylko w Chinach, ale i w USA budzą niepokój o ciąg dalszy ożywienia gospodarczego. W piątek nagłówki robiła publikacja w USA indeksu Uniwersytetu Michigan (o czym wyżek). W poniedziałek dowiedzieliśmy się, że w sierpniu zanurkował indeks NY Empire State z rekordowego 43 pkt. na 18,3 pkt.).

We wtorek zobaczyliśmy wyniki lipcowej sprzedaży detalicznej w USA spadła o 1,1% m/m (oczekiwano spadku o 0,2%), produkcja przemysłowa w lipcu wzrosła o 0,9% m/m (oczekiwano wzrostu o 0,5%, ale dane z poprzedniego miesiąca zweryfikowano z plus 0,4 na plus 0,2%).

Poza tym indeks nastroju na rynku nieruchomości (NAHB) spadł do 13. miesięcznego minimum.

W czwartek zobaczyliśmy indeks Fed z Filadelfii – w sierpniu wyniósł 19,4 pkt. (oczekiwano 22,8 pkt.). Liczba wniosków o zasiłek dla bezrobotnych złożonych w ostatnim tygodniu wyniosła 348 tys., czyli do 1,5 rocznego minimum (oczekiwano 365 tys.).

Dane makro z mijającego tygodnia – Polska

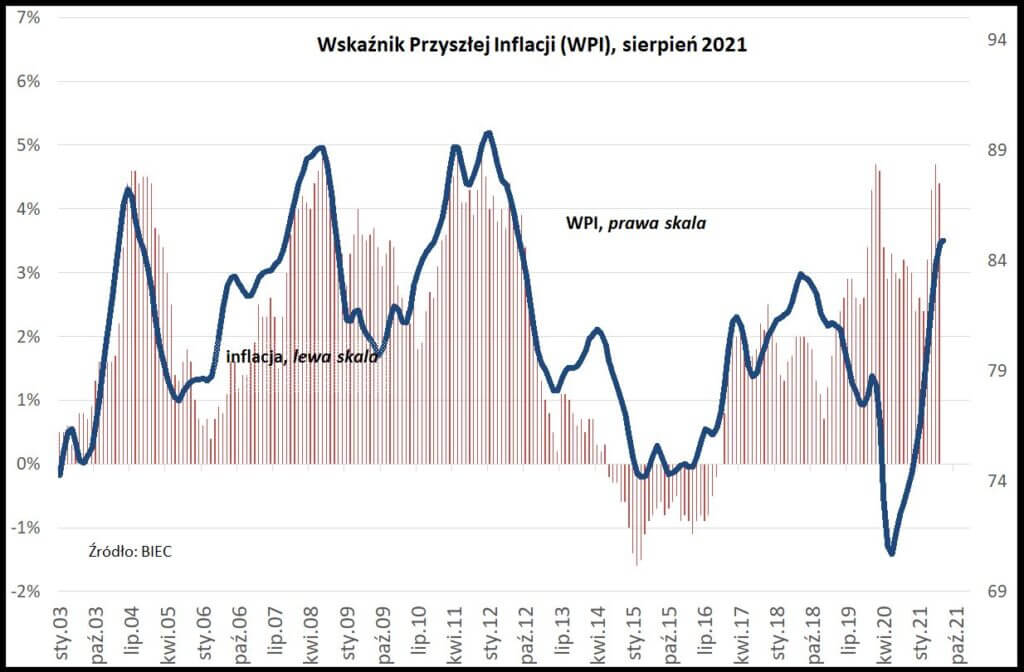

W piątek 13. sierpnia zobaczyliśmy dane z Polski. BIEC opublikował swój Wskaźnik Przyszłej Inflacji, a GUS opublikował ostateczne dane o inflacji CPI (brak zmiany w stosunku do wstępnego odczytu – 5% r/r). BIEC pisze, że „Wzrost tendencji inflacyjnych wskaźnik sygnalizuje od sierpnia ubiegłego roku. W ostatnich miesiącach uległy one nasileniu i niewielkie są obecnie szanse na szybkie ich wygaszenie. Przyczyny wzrostu inflacji mają charakter zarówno popytowy jak podażowy, obie grupy przyczyn leżą zarówno po stronie procesów o charakterze globalnym, jak również wynikają bezpośrednio z prowadzonej krajowej polityki gospodarczej rządu i banku centralnego”.

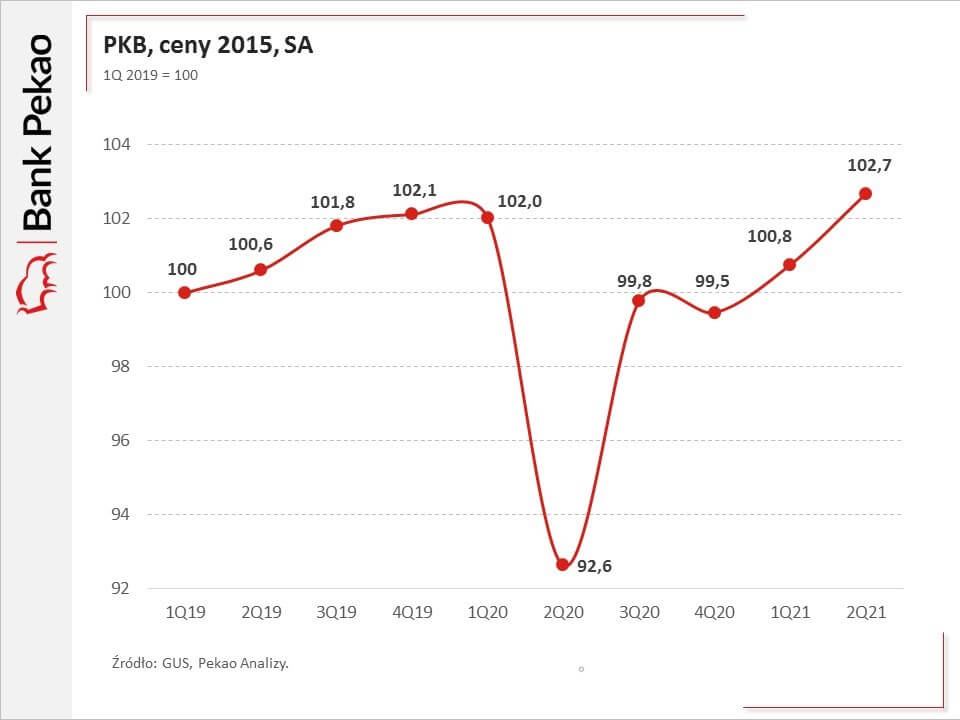

Poza tym zobaczyliśmy wstępne dane o wzroście PKB w drugim kwartale – wzrósł o 10,9% r/r (oczekiwany był wzrost o 11,0% r/r). Niby doskonałe dane, ale tak naprawdę to po prostu wynik niskiej bazy z zeszłego roku. Faktem jest też jednak, że przekroczyliśmy poziom sprzed pandemii.

W środę zobaczyliśmy polskie dane o przeciętnym zatrudnieniu i wynagrodzeniu w lipcu. Zatrudnienie wzrosło o 1,8% r/r (oczekiwano 2%), a wynagrodzenie w sektorze przedsiębiorstw (> 9 zatrudnionych) wzrosło o 8,7% r/r (oczekiwano 8,9%). W czwartek dowiedzieliśmy się, że produkcja przemysłowa w lipcu wzrosła o 9,8% r/r (oczekiwano 10,5%). Inflacja w cenach produkcji (PPI) wyniosła 8,2% r/r (oczekiwano 7,6%).

W kolejnym tygodniu

W Polsce w piątek zobaczymy jeszcze dane o sprzedaży detalicznej w lipcu. Potem opublikowana zostanie stopa bezrobocia i Wskaźnik Wyprzedzający Koniunktury (BIEC), ale też nie będzie to miało żadnego wpływu na nastroje.

W USA i w wielu innych krajach zobaczymy wstępne odczyty (dla sierpnia) indeksów PMI dla sektorów usług i przemysłowego. Potem pojawi się w USA raport o zamówieniach na dobra trwałego użytku oraz weryfikacja danych o Produkcie Krajowym Brutto. Pojawią się też tygodniowe dane z rynku pracy.

Najważniejsze jest to, że w czwartek rozpoczyna się trzydniowe Sympozjum Fed w Jackson Hole, co może mieć spory wpływ na zachowanie rynków. Oczywiście nie chodzi o fakt rozpoczęcia, ale o to, co zostanie tam powiedziane.

Podsumowanie

Jak widać nastroje na rynkach akcji zaczynają się powoli psuć, a mieszanka czynników (o której wyżej) zaczyna szkodzić obozowi byków, chociaż Wall Street się jeszcze broni. W Polsce zaś mamy typowo letni handel. WIG20 przymierza się do opuszczenia górą 2,5 miesięcznego kanału trendu bocznego, czyli do wygenerowania sygnału kupna. Problem jedynie w tym, że wybicie na małym obrocie może być po prostu pułapką.

Generalnie widoczna niepewność na rynkach globalnych może być ciszą przed wrześniową burzą. W Polsce 31.08 będzie miało miejsce posiedzenie TK w sprawie wyższości Konstytucji nad prawem unijnym, we wrześniu Senat i Sejm wrócą do lex-TVN, a w USA kończyć będziemy sierpień sympozjum Fed w Jackson Hole, co rozpocznie okres czekania na wrześniowe decyzje Fed (być może bardziej „jastrzębie”), będą też we wrześniu dyskutowane pakiety pomocowe i będzie trwała ostra dyskusja nad podniesieniem limitu zadłużenia.

Nie oczekuje z tego powodu bessy, ale tak jak od miesiąca mówię jakaś wrześniowa korekta bardzo by się rynkom akcji przydała. Wcale się nie zdziwię, jeśli część graczy postanowi na wszelki wypadek zredukować nieco zawartość portfela akcji realizując część zysków.

Autorem tekstu dla iWealth jest Piotr Kuczyński, analityk rynków finansowych.

Niniejszy materiał ma wyłącznie charakter promocyjny i nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usługi.

Piotr Kuczyński dla iWealth