Tym razem tekst jest nieco krótszy, bo obejmuje mniej dni giełdowych, a w Polsce jedynie trzy dnie komentarzowe (w środę było święto, a komentarz pisany jest w czwartek).

Początek tygodnia zdominowany przez amerykańską politykę

W pierwszy giełdowy dzień 2021 roku indeksy na Wall Street straciły po blisko 1,5%. Była to klasyczna realizacja zysków przed wtorkowymi wyborami senackimi w Georgii (2 mandaty). Ostatni sondaż pokazywał, że w obu przypadkach jest absolutny remis – o samych wyborach niżej.

Już we wtorek indeksy odrobiły połowę strat mimo tego, że nie wydarzyło się nic przełomowego. Po prostu zadziałała prosta zasada wszczepiona od dawna w rynek „kupuj spadki”. Gorzej wyglądała sytuacja w Europie, gdzie indeksy spadły. Powodem było przedłużenie lockdownu w Wlk.Brytanii i Niemczech oraz wolne tempo szczepienia. Nie zaszkodziło to GPW, gdzie WIG20 bardzo chciał zakończyć sesję zwyżką, ale zakończył neutralnie. Wzrósł jednak znowu SWIG80 dochodząc do poziomu niewidzianego od października 2007 roku.

W środę okazało się, że afera Donalda Trumpa z Georgią („szukajcie głosów, żebym wygrał”) Republikanom nie pomogła – według mnie bardzo im zaszkodziła. Poza tym Joe Biden obiecywał w Georgii, w przypadku wygranej Demokratów, zwiększenie wypłat dla gospodarstw domowych w USA z 600 do 2000USD (od kogo on się tego nauczył? ;-)). W wyniku głosowania w Senacie USA oba miejsca z Georgii wygrali Demokraci (niewielką większością głosów).

Jeszcze przed atakiem na Kapitol, o czym niżej, okazało się, że indeksy na Wall Street ruszyły do góry i ustanawiały nowe rekordy wszech czasów. Korekta nie była krótka – (minuty na początku sesji) praktycznie jej wcale nie było. Taki to jest rynek – po wyborach prezydenckich i do Kongresu 3.11 cieszono się tym, że Kongres będzie podzielony, a teraz inwestorzy cieszą się, że będzie w jednych rękach… Najważniejsze, że pieniądz nadal będzie za darmo i będzie go naprawdę dużo.

Inaczej mówiąc, w kąt poszły (na chwilę?) obawy o to, że pełnia władzy Demokratów oznacza wyższe podatki i rozbicie spółek z sektora FAANG. Bardziej liczyło się to, że Kongres i prezydent Biden zasilą gospodarkę kolejnymi zastrzykami gotówki. Mówiło się o co najmniej 1 bilionie dolarów (w tym o zastrzyku 2.000 USD na gospodarstwo domowe). Zobaczymy, czy te nastroje inwestorów utrzymają się wtedy, kiedy Kongres zacznie swoje pomysły wcielać w życie. Wzrosły też indeksy w Europie – niemiecki XETRA DAX ustanowił nowy rekord. Lockdowny nie zaszkodziły giełdom. Liczyło się to, że świeża gotówka z USA pomoże globalnej gospodarce.

Wszystko było już na dobrej drodze do zakończenia środy pozytywnym akcentem, ale okazało się, że USA pod rządami Donalda Trumpa to jest państwo z dykty. Mimo tego, że zapowiadany był zjazd zwolenników Trumpa w Waszyngtonie, nie zapewniono właściwej obsady ochrony Kapitolu, co było zaniedbaniem wręcz karygodnym i co zaowocowało scenami, które czasem można zobaczyć w krajach trzeciego świata (a i to chyba bardzo rzadko). Podczas ceremonialnego liczenia głosów elektorskich częściowo uzbrojony i agresywny tłum wtargnął na Kapitol, a kongresmeni i senatorowie uciekali w popłochu. Zginęły cztery osoby (jedna zastrzelona, trzy z powodów medycznych). Bezpośrednią odpowiedzialność ponosi Donald Trump, który zachęcał do ataku na Kapitol. Uważam, że ten człowiek powinien być surowo ukarany wtedy, kiedy przestanie już być prezydentem. Ta katastrofalna prezydentura kończy się też katastrofalnie.

Oczywistym było, że w końcu siły porządkowe zaprowadzą porządek i tak też się stało. W kolejnym dniu wstrząśnięci kongresmeni zrezygnowali z części swoich sprzeciwów i już bez przeszkód tandem Joe Biden – Kamala Harris zostali uznani za prezydenta i wiceprezydenta USA. Pozostaje już tylko zaprzysiężenie, które odbędzie się 20. stycznia 2021 roku.

W tle tego dramatycznego wydarzenia było zachowanie rynku akcji. Indeksy na Wall Street zaczęły spadać, ale mimo tego dramatu Dow Jones ustanowił nowy rekord, a S&P 500 zyskał pół procent. Oczywistym więc było, że kiedy sytuacja się uspokoi, czyli w czwartek indeksy znowu zyskają i wszystkie trzy ustanowią nowe rekordy. Tak też się stało. Pomagało też to, że Donald Trump nieco się wystraszył. O wnioskach na końcu tekstu.

Wydarzeniem był wzrost ceny złota. Ewidentnie (oprócz oczekiwania na dalsze pompowanie pieniędzy w gospodarkę) był to efekt techniczny, bo cena pokonała górne ograniczenie kanału trendu spadkowego (rozpoczętego w sierpniu 2020 roku), co dla techników było mocnym sygnałem kupna. Jednak w środę cena odbiła się od listopadowego oporu i straciła półtora procent. Nie można więc wykluczyć, że sygnał kupna zostanie zanegowany.

Bezpośrednim powodem spadku było nie tylko realizowanie zysków, ale i to, że mocno wzrosła rentowność obligacji USA, zdecydowanie wybijając się z formacji podwójnego dna (o wykresach niżej). Im większa jest rentowność obligacji, czyli bezpiecznej przystani, tym gorzej dla ceny złota.

Obserwowano też rynek ropy. W poniedziałek odbywało się tam posiedzenie OPEC+, ale spotkanie zostało zawieszone i przełożone na wtorek, bo strony nie mogły się porozumieć (Rosja parła do zwiększenia wydobycia). We wtorek doszło do dość zaskakującego kompromisu. Arabia Saudyjska znacznie ograniczyła wydobycie, dzięki czemu Rosja i Kazachstan mogły je nieco zwiększyć, a ogólnie prawie nic się nie zmieniło, co doprowadziło do pięcioprocentowego wzrostu ceny ropy WTI (uderzyła w 50 USD, a w środę i czwartek ten poziom przełamała).

W Polsce po burzy dotyczącej przymusowej restrukturyzacji Idea Banku, czyli po przejęciu go przez Pekao SA (tutaj mój komentarz: https://tiny.pl/7v3pj, warto też spojrzeć na odpowiedź KNF: https://tiny.pl/7v3p5 oraz BFG https://tiny.pl/7bqfz) na GPW reakcją był wzrost cen akcji Pekao (po chwilowym spadku na początku sesji) oraz nurkowanie ceny Getin Noble Bank.

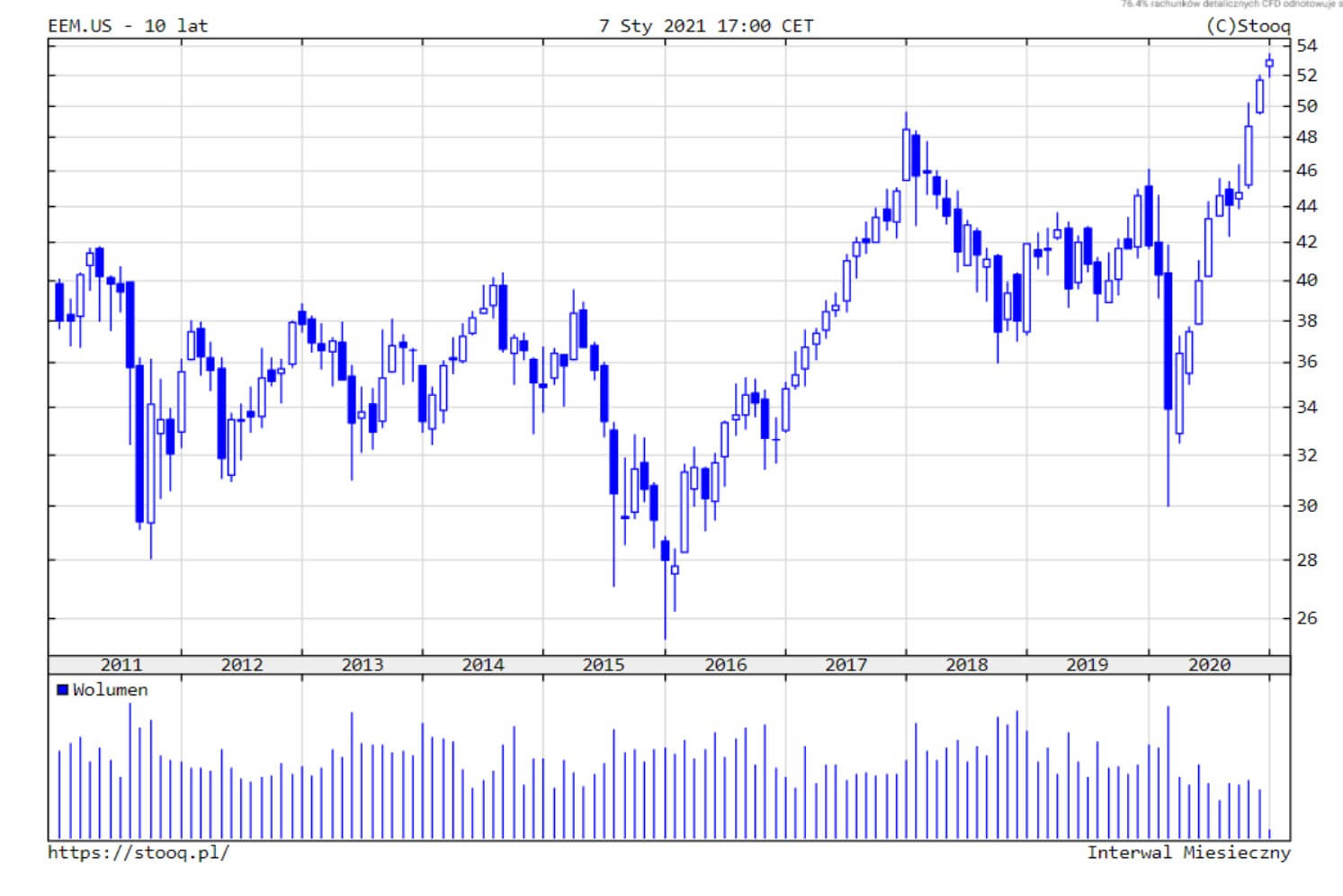

Następnego dnia WIG Banki rósł jeszcze mocniej z udziałem Pekao SA. Można powiedzieć, że rynek przyjął to rozwiązania z ulgą. We wtorek, przed środowym świętem sesja zakończyła się neutralnie (a indeksy we Francji i w Niemczech spadły), ale w czwartek WIG20 zyskał 3,23% otwierając drogę przynajmniej do poziomu sprzed pandemii. Trudno się temu zresztą dziwić, jeśli widać to, co dzieje się na rynkach rozwijających się (poniższy wykres) i jakie rekomendacje dają duże banki inwestycyjne (kupować akcje na tych rynkach).

W sprawie pandemii nowy lockdown w Wlk.Brytanii na chwilę przyćmił temat szczepionek. Poza tym pojawiły się nowe informacje o odmianie wirusa w Południowej Afryce (RPA), która ponoć jest bardziej zakaźna niż odmiana brytyjska. Nadal nikt nie mówi, żeby nie doprowadzać do paniki, że wirus może zmutować w formę bardziej śmiertelną i/lub niepoddającą się obecnie opracowanym szczepionkom. Rynki pandemią już chyba przestały się zupełnie przejmować.

Krótka analiza wykresów

NASDAQ ustanowił nowy rekord, więc oporu technicznego nie ma. Wsparcie jest na 12.525 pkt. S&P 500 też ustanowił nowy rekord, więc oporu technicznego nie ma. Słabe wsparcie jest na 3.637 pkt.

Indeks XETRA DAX już wcześniej anulował z impetem formację RGR, która zapowiadała dalsze spadki. Anulowanie formacji RGR jest według analizy technicznej mocnym sygnałem kupna, co też nastąpiło. Indeks ustanowił nowy rekord wszech czasów, czyli oporu nie ma. Wsparcie jest na 13.587 pkt.

Na rynku 10. letnich obligacji USA rentowność pokonała linię szyi podwójnego dna. To zapowiada wzrost rentowności (spadek cen obligacji) do przynajmniej 1,3-1,4%. Wsparcie jest w okolicach 0,92%.

Na rynku ropy cena baryłki WTI kontynuowała hossę. Wsparcie jest w okolicach 46,00 USD. Opór to 54,60 USD. Obowiązuje trend wzrostowy.

Na rynku złota rysuje się duża flaga, który często poprzedza dalszą zwyżkę. Cena wybiła się z tej flagi generując sygnał kupna. Nadal jednak zwraca uwagę formacja krzyża śmierci, czyli przecięcie od góry średniej 100. sesyjnej przez 50. sesyjną, co jest długoterminowym sygnałem sprzedaży. Słabe wsparcie jest na 1.880 USD. Opór jest w okolicach 1.957 USD.

Na rynku miedzi trwa trend wzrostowy, wręcz hossa. Kontrakty na miedź mają opór na poziomie 380 centów (opór z 2013 roku), a wsparcie na poziomie 350 centów/funt. Cena srebra naśladowała cenę złota. Po utworzeniu podwójnego dna ruszyła do góry. Nadal obowiązuje trend wzrostowy. Wsparcie jest w okolicach 26,00 USD, a opór na 27,70 USD.

Na rynku walutowym kurs EUR/USD kontynuowana jest hossa. Opór jest na poziomie 1,2540 USD (poziom z 2018 roku). Wsparcie jest na poziomie 1,2150 USD. Długoterminowy trend jest dla dolara niekorzystny. Oczywiście korekta się już zbliża, ale korekta niczego w trendzie nie zmienia. Jak już w swoich komentarzach pisałem, na przykład Goldman Sachs mówi o przecenie dolara w 2021 roku o 20%. I może mieć rację.

W Polsce na rynku walutowym na wykresie EUR/PLN widać obowiązujący od marca 2020 roku trend boczny 4,3750 – 4,6350 PLN. Wyłamanie pokaże kierunek na dłużej. Pierwsze wsparcie na 4,48 PLN. Interwencje NBP niczego w tym układzie nie zmieniają. Mocny jest trend spadkowy na USD/PLN. Wsparcie na 3,6300 PLN, a opór na 3,7450 USD. Na CHF/PLN też (podobnie jak na EUR/PLN) widać obowiązujący od marca 2020 roku trend boczny 4,05-4,35 PLN. Wyłamanie pokaże kierunek na dłużej.

Na GPW indeks WIG20 wybił się z kanału (1.740 – 1.850 pkt.), który opuścił we wrześniu, co jest sygnałem kupna z zakresem zwyżki przynajmniej do 2.130 pkt. Wsparcie na WIG20 jest na 1.956 pkt., a opór na 2.135 pkt. Podobnie zachowuje się mWIG40, a jeszcze lepiej sWIG80 (poziom z października 2007 roku).

Parę słów o danych makro

Spójrzmy na dane makro. W USA indeks ISM dla przemysłu wyniósł w grudniu 60,7 pkt. i był najwyższy od 2,5 roku. Indeks ISM dla usług wyniósł 57,2 pkt. (oczekiwano 54,6 pkt.). Dane ADP zapowiadały spadek zatrudnienia (o 123 tys. – oczekiwano wzrost o 88 tys.). Zobaczymy jednak już w piątek 8.01 jakie były realne dane miesięczne. Bardzo często raport ADP odbiega od realiów.

Indeksy PMI (weryfikacje już publikowanych danych) były w Europie bardzo zbliżone do wcześniejszych odczytów. Zwracały uwagę dane o sprzedaży detalicznej w Niemczech – wzrosła w listopadzie o 5,6% r/r (oczekiwano 3,9%).

W Polsce indeks PMI dla przemysłu wzrósł z 50,8 na 51,7 pkt. (oczekiwano 51,5 pkt.). Można powiedzieć, że widać bardzo delikatny optymizm menadżerów logistyki. Dobrze wróży gospodarce polskiej to, że w Niemczech zamówienia w przemyśle w listopadzie wzrosły aż o 8,5% r/r, a dane z poprzedniego miesiąca zweryfikowano w górę.

Interesujące były wstępne dane o inflacji CPI. GUS poinformował, że w grudniu wzrosła jedynie o 2,3% – oczekiwano 2,6% r/r.

Interesujące też były dane publikowane przez GUS na temat zarobków w mikrofirmach. Jak informuje Business Insider (https://tiny.pl/7v31l) zarobki w tych firmach są o 1/3 niższe niż w firmach większych, a średnia płaca po ich uwzględnieniu spada z 4.900 zł. brutto na 4.600 zł.

Kolejny tydzień

W kolejnym tygodniu najważniejsze będzie to, że w piątek 15.01 rusza w USA sezon raportów kwartalnych spółek. Piątek nie będzie jeszcze ujęty w moim komentarzu – będzie należał do kolejnego tygodnia, ale wspomnę tylko, że w tym właśnie dniu wyniki kwartału opublikują trzy olbrzymie banki: Citigroup, JP Morgan Chase, Wells Fargo. W kolejnych tygodniach wyleje się tsunami wyników. Pamiętać trzeba o jednym: najczęściej sezon wyników kwartalnych sprzyja obozowi byków, bo uprawiana jest stara gra Wall Street – słabsze prognozy, lepsze wyniki.

W tle publikowane będą raporty makroekonomiczne. Już w piątek 8.01 (kiedy to rano publikowany jest ten tekst) zobaczymy najważniejszy w USA raport, czyli miesięczne dane z rynku pracy. Jak zwykle mniej wpływają na rynek akcji, a bardziej na walutowy. W USA w środę zobaczymy dane o inflacji, w czwartek z rynku pracy (wnioski o zasiłki dla bezrobotnych) i dopiero w piątek napłynie cała fala danych: wyniki sprzedaży detalicznej, indeks NY Empire State, produkcja przemysłowa, raport Uniwersytetu Michigan. Jak więc widać to piątek 15.01 będzie najważniejszym dniem tygodnia.

W Polsce zobaczymy ostateczne dane o inflacji w grudniu, a BIEC opublikuje swój Wskaźnik Przyszłej Inflacji. Wątpliwe, żeby te publikacje miały duży wpływ na zachowanie rynków. W raporcie o inflacji warto sprawdzić wzrost cen usług, bo to ta składowa rośnie od długiego już czasu najszybciej i zapewne najmocniej wpływa na nastroje.

Kilka końcowych uwag

W kontekście porażki programu PPK można wspomnieć o tym, że Gazeta Wyborcza (wyborcza.biz) twierdzi, iż premier Mateusz Morawiecki ma się jeszcze raz zwrócić do opozycji, aby poparła zmiany w konstytucji po to, żeby pojawił się w niej zapis „gwarancji własności pieniędzy z PPK”. Bardzo wątpię, żeby opozycja to poparła, więc wątpię też, żeby premier z tym wystąpił. Po co mu klęska?

Kilka słów trzeba też powiedzieć o naszym rynku walutowym i wywiadzie Adama Glapińskiego, prezesa NBP (tutaj jego omówienie: https://tiny.pl/r5htn). Wynikało z niego, że obniżka stóp procentowych może nastąpić, jeśli Polskę zaatakuje zimowa fala pandemii (czyli nie w styczniu), a NBP nie jest zadowolony z siły złotego. Takie słowne interwencje jednak na rynek nie działają, więc złoty się umacniał i będzie się umacniał dopóki NBP znowu nie wkroczy na rynek. A i to może jedynie spowolnić tempo umacniania się naszej waluty.

Skoro rynkowi wszystko jedno, czy Kongres USA jest podzielony, czy pełnię władzy mają Demokraci (czego podobno się wcześniej bano) i skoro miejscami coraz groźniejsze uderzenie pandemii nie szkodzi obozowi byków to co może im zaszkodzić?

Co prawda wystraszony Donald Trump zapewnia, że w sposób uporządkowany przekaże 20. stycznia władzę, ale nie można być pewnym, czy jego zwolennicy nie wpadną w furię. Wtargnięcie kilkuset oszołomów na Kapitol graczy nie wystraszyło, ale rozlewające się po USA zbrojne bunty z pewnością zakończyłyby hossę. Mam nadzieję jednak, że do tego nie dojdzie, bo nowa administracja USA będzie tak wyczulona na tego typu rewolty, że po prostu będzie tłumiła je w zarodku.

Skoro zakładamy, że zagrożenie z tej strony płynące jest nieduże, to pozostaje czekania na korektę, czyli realizację zysków, która najczęściej pojawia się „z niczego” i jest okazją do kupna akcji dla tych, którzy jeszcze nie wsiedli do pędzącego pociągu. Trudno będzie zatrzymać ten pociąg.

Autorem tekstu dla iWealth jest Piotr Kuczyński, analityk rynków finansowych.

Niniejszy materiał ma wyłącznie charakter promocyjny i nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usługi.

Piotr Kuczyński dla iWealth