Powrót hossy czy zaledwie jej przedsmak?

Zaledwie kilka tygodni, które minęły od połowy października, kiedy to WIG szorował po dnie bessy, przyniosło tak dynamiczną poprawę koniunktury na polskim rynku akcji, że prawdopodobnie nawet najwięksi optymiści przecierają oczy ze zdumienia. W momencie pisania tego artykułu zasięg odbicia od dołka w przypadku WIG-u sięgnął 24 proc. Tej fali wzrostowej na rynku akcji towarzyszyło także umocnienie innych krajowych aktywów, takich jak obligacje.

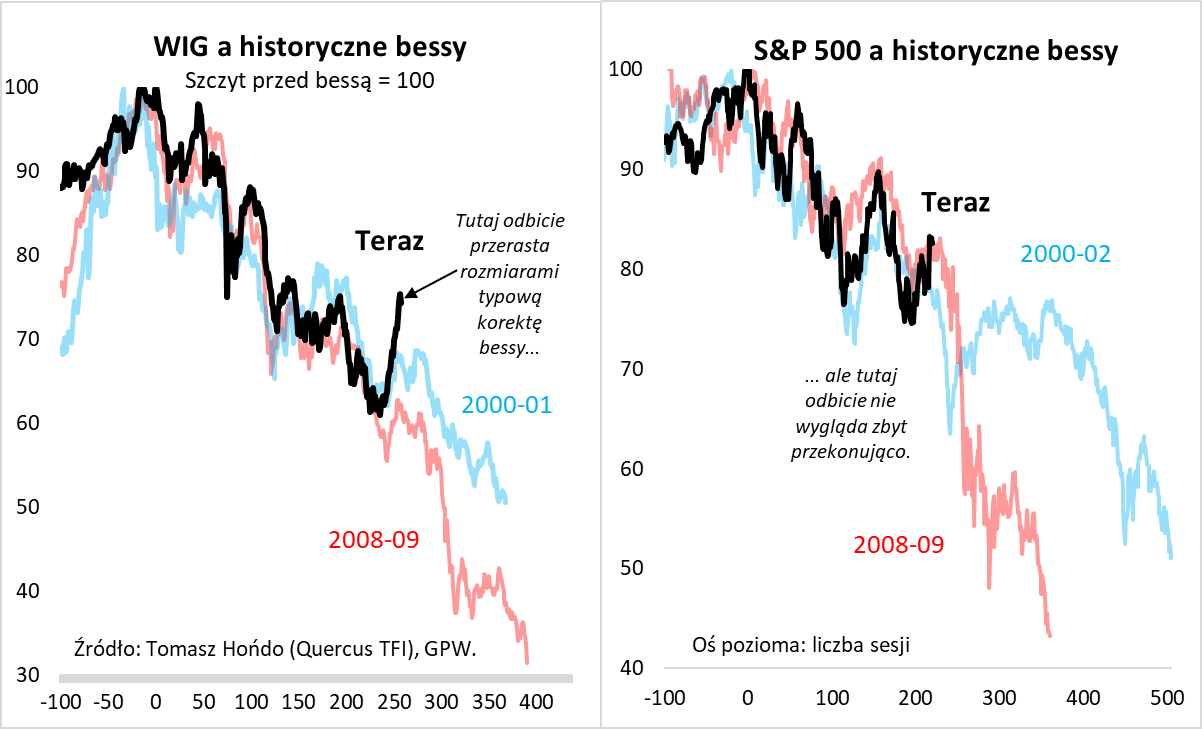

O ile jeszcze niedawno zachowanie WIG-u do złudzenia przypominało historyczne ścieżki bessy, zarówno z lat 2008-09 jak i 2000-01, to nasz wykres pokazuje, że ostatnio indeks podjął próbę zerwania z tą czarną wizją. Jako byczy argument przytoczyć można fakt, że tak mocna zwyżka krajowego benchmarku od dołka nigdy nie zdarzyła się w trakcie bessy, lecz była raczej charakterystyczna dla …hossy.

Trzymając kciuki za to, by bessa odeszła już na dobre do przeszłości, pamiętajmy jednak, że nasz WIG pozostaje na razie dość odosobniony, jeśli chodzi o aż tak przełomową skalę odbicia. Stanowczego zerwania z niedźwiedzimi wzorcami nie obserwujemy ciągle przykładowo na Wall Street. Tam, na razie, odreagowanie nie odbiega wcale od normy znanej z bessy i co gorsza na naszym wykresie wygląda tak, jakby miało się niebawem …zakończyć.

A co z tzw. fundamentami? Rynki entuzjastycznie zareagowały na niższe odczyty inflacji w USA, ale pamiętajmy też, że ceną za złagodzenie presji inflacyjnej jest postępujące słabnięcie gospodarek. Ostatnie tygodnie nie tylko nie przyniosły pod tym względem pozytywnego przełomu, ale wręcz przeciwnie. Odwrócenie krzywej rentowności obligacji w USA – klasyczny sygnał ostrzegawczy przed recesją – staje się jeszcze głębsze. Wspominany już w naszych poprzednich komentarzach indeks nastrojów w branży mieszkaniowej (NAHB) runął właśnie do poziomu niewidzianego od wybuchu pandemii. A fala zwolnień zapowiedziana przez technologicznych potentatów, z Amazon i Meta na czele, to być może przedsmak tego, co rynek pracy czeka w przyszłym roku.

W tej sytuacji – argumentują niedźwiedzie – rynkowa ekscytacja tym, że w grudniu Fed podniesie stopy procentowe „tylko” o 50 (a nie jak dotąd 75) punktów bazowych, ma się nijak do faktu, że klasyczne, recesyjne bessy kończyły się dopiero po serii …obniżek stóp procentowych.

Bykom co prawda trudno jest dyskutować z tymi fundamentalnymi argumentami, ale na swą obronę mogą przytoczyć najnowszy, listopadowy globalny sondaż Bank of America wśród zarządzających funduszami. Pokazuje on ciągle silny strach przed recesją i niskie pozycjonowanie w akcjach. W takich warunkach stosunkowo nietrudno o jakieś pozytywne niespodzianki na rynkach. Jak to wszystko podsumować w praktyce? Wydaje się, że jakaś pozycja w akcjach w ramach portfela inwestycyjnego jest uzasadniona, bo po roku bessy na GPW zaczyna się pojawiać apetyt na mocno przecenione walory. Ale czy to powinna być już pozycja dominująca? Co do tak stanowczej opinii nie jestem na tym etapie osobiście przekonany.

Autor: Tomasz Hońdo, CFA, Starszy Ekonomista Quercus TFI, Redaktor Qnews.pl

Czy pociąg już odjechał?

Ostatni miesiąc, to zaskakująco silne odbicie na polskim rynku akcji, ale też i obligacji. Wzrosty rozpoczęły się z początkiem października. Najwięcej zyskały akcje spółek z WIG20 – prawie 30% do połowy listopada. W tym czasie mWIG40 zyskał około 14%, a sWIG80 jedynie 9%.

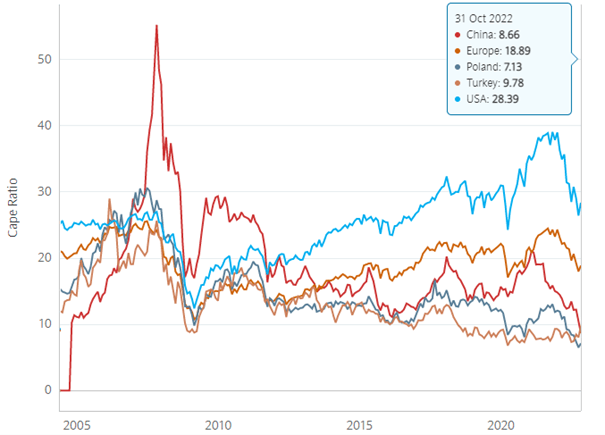

Co ciekawe, ta drastyczna zmiana kierunku polskich indeksów zbiegła się z najniższym, jak do tej pory, historycznym odczytem wskaźnika Cape Ratio dla Indeksu MSCI POLAND, obliczanego przez Barclays Bank (wykres poniżej). Na dzień 30 września br. polska giełda stała się najtańszym rynkiem spośród wszystkich 26 rynków badanych przez Barclays, osiągając poziom 6,51. Oznacza to, że cena giełdowa spółek wchodzących w skład badanego indeksu była tylko 6,51 krotnie wyższa od uśrednionych – z ostatnich 10 lat i skorygowanych o inflację – rocznych zysków tych spółek. Odwracając ten wskaźnik można powiedzieć, że średnie, roczne zyski spółek z tego indeksu (de facto wskaźnik zbliżony do rentowności na rynku obligacji) na dzień 30 września br. wynosiły 15,3%. Drugim w kolejności, najtańszym rynkiem akcji – po Polsce – była Turcja (wskaźnik na poziomie 8,04), w której inflacja wynosi ponad 80% i Chiny – ze wskaźnikiem 10,38.

Wskaźnik CAPE® Ratio dla wybranych krajów

Drugą ciekawostką wartą odnotowania jest fakt, że zmiana kierunku giełdowych indeksów zbiegła się z wyznaczeniem szczytu przez kurs USD/PLN powyżej 5 zł i szybkim jego spadkiem w kolejnych tygodniach. Skala i szybkość odreagowania, koncentracja wzrostu na największych spółkach i równoczesne umocnienie się złotówki, każą przypuszczać, że naszym parkietem zainteresowali się inwestorzy zagraniczni, co, w kontekście coraz większych porażek Rosji w wojnie z Ukrainą, jest uzasadnione. Skala wzrostu na WIG20 wycenionym w USD, czyli zwrot dla zagranicznych inwestorów w ciągu analizowanego okresu, wyniósł prawie 40%. Czy to dużo? Tak. Taki zwrot w krótkim czasie zapewne skusi część inwestorów zagranicznych do realizacji zysków, jednak na koniec października nadal byliśmy najtańszym z rynków badanych przez Barclays, ze wskaźnikiem na poziomie 7,13, a w listopadzie br. dodatkowo rentowności polskich 10-letnich obligacji ze stałym oprocentowaniem zmniejszyły się z 9 do 7%, co oznacza mocną redukcję atrakcyjności bezpiecznych alternatyw inwestycyjnych. Ponadto trzeba pamiętać, że zwrot na indeksach WIG20 i mWIG40 był, jak na razie, mizerny w kontekście wcześniejszych spadków. Oba indeksy musiałyby wzrosnąć jeszcze prawie 50%, żeby osiągnąć tylko zeszłoroczne szczyty. Indeksowi sWIG80 brakuje „jedynie” 30% do szczytu.

Czy pociąg – w przypadku polskiego rynku akcji – już odjechał? Moim zdaniem, oczywiście, nie. Jesteśmy w okresie (mam na myśli najbliższe miesiące), gdzie polskie akcje należy systematycznie kumulować, bo ich ceny są bardzo atrakcyjne, a zwroty, w krótkim czasie, mogą być bezkonkurencyjne w stosunku do – nawet najlepiej oprocentowanych – lokat czy obligacji. Co prawda, trudno już dziś obwieścić koniec bessy, ale całkowity brak polskich akcji w portfelu inwestorów długoterminowych stał się ryzykowny, co pokazują ostatnie tygodnie.

Autor: Jacek Maleszewski, CFA, Dyrektor Zespołu Doradztwa, iWealth

Zwrot inny niż oczekiwano

Po posiedzeniu Federalnego Komitetu ds. Operacji Otwartego Rynku (FOMC) w dniach 1-2 listopada rynki musiały zastanawiać się, czy szef Rezerwy Federalnej (Fedu) Jerome Powell nie przebrał się przypadkiem za Grincha z okazji tegorocznego Halloween.

Rynki finansowe czekały na listopadowe posiedzenie Fedu z nadziejami na „zwrot” — sygnał, że po dzisiejszej spodziewanej podwyżce stóp o 75 punktów bazowych Fed wprowadzi jeszcze kilka mniejszych podwyżek, później wyhamuje, by wreszcie zacząć ponownie obniżać stopy w którymś momencie w przyszłym roku. Rynki były przekonane, że uzasadniłoby to ubiegłotygodniowy spadek rentowności obligacji i dało sygnał do rozpoczęcia cyklu stopniowego obniżania rentowności. Całkiem optymistyczny i budujący scenariusz.

Powell bezlitośnie ostudził ten optymizm.

Zapytany o grudniowe posiedzenie, pozostawił cień nadziei, mówiąc, że można spodziewać się jeszcze jednej podwyżki o 75 punktów bazowych lub mniejszej, w zależności od danych. Na tym etapie konferencji prasowej ruchy rynkowe wyraźnie sygnalizowały, że inwestorzy odebrali jego słowa jako otwarcie furtki do zmniejszenia podwyżki.

I wtedy nadszedł zimny prysznic, czy też może raczej lodowata ulewa. Powell powiedział, że nie należy skupiać się na tempie podwyżek — obecnie istotne jest to, do jak wysokiego poziomu stopy wzrosną. Według Powella, poziom ten będzie wyższy niż poprzednio zakładał Fed, a stopy będą podwyższone przez dłuższy czas — jest zdecydowanie za wcześnie choćby na rozważanie wstrzymania podwyżek. Dodał, że Fed jak dotąd nie zrobił jeszcze wystarczająco dużo na tym polu. Inflacja wciąż jest zdecydowanie zbyt wysoka, a inflacja bazowa nie wykazuje żadnych oznak spadku. Ponadto Fed nie obawia się nadmiernego zacieśnienia polityki pieniężnej — jej autorzy wiedzą jak skorygować taki stan, gdy do niego dojdzie. Powell powiedział, że Fed boi się (i to bardzo), że zacieśnianie okaże się niedostateczne (lub cięcia stóp będą przedwczesne), ponieważ oznaczałoby to ryzyko umocnienia inflacji.

Wszystko to potwierdza moją głoszoną od dawna tezę, że bazowe stopy procentowe wzrosną do wyższego poziomu, niż zakładają rynki, pozostaną podwyższone przez dłuższy czas, a inwestorzy nie powinni spodziewać się cięć stóp w 2023 r. Odnoszę nieprzeparte wrażenie, że Powell nie chce wstrzymywać podwyżek dopóki nie będzie miał pewności, że bazowa stopa procentowa jest już dostatecznie wysoka; chce uniknąć sytuacji, w której podwyżki stóp zostałyby wstrzymane, a następnie musiałyby być wznowione w obliczu niesłabnącej inflacji. Woli zatem ryzykować nadmiernym zacieśnieniem polityki.

Uważam, że stopa funduszy federalnych prawdopodobnie osiągnie poziom szczytowy w okolicach 5,25%–5,50%.

Powell przyznał, że bazowa stopa procentowa musi wzrosnąć powyżej poziomu inflacji bazowej, ponieważ ujemne realne stopy procentowe sygnalizują, że polityka nie jest dostatecznie zacieśniona (o czym mówiliśmy na samym początku, gdy prognozy Fedu zakładały, że inflacja spadnie nawet przy ujemnych stopach procentowych).

Prognozy zespołu Franklin Templeton Fixed Income przewidują, że indeks wzrostu cen towarów i usług konsumpcyjnych (CPI) utrzyma się na poziomie 6,5% do końca bieżącego roku, w pierwszym kwartale 2023 r. wciąż będzie przewyższał 6%, a w drugim kwartale spadnie nieco poniżej 6%. Bazowy wskaźnik cen w wydatkach na konsumpcję osobistą (PCE), czyli wskaźnik stanowiący podstawę dla celu inflacyjnego Fedu, będzie nieco niższy, co da bankowi centralnemu pewną swobodę, jednak Powell w przeszłości przyznawał, że Fed przygląda się także wskaźnikowi CPI, ponieważ to właśnie on ma największe znaczenie dla obywateli. Uważam zatem, że stopa funduszy federalnych zmierza w kierunku poziomu 5,5%, a rynki nadal muszą wchłonąć ten wzrost na całej długości krzywej dochodowości. Chcę jasno powiedzieć, że moje prognozy dla instrumentów o stałym dochodzie wybiegające do 2023 r. są również całkiem optymistyczne; początkowo nadal będziemy notować fale wzmożonej zmienności, podobne do tych, z jakimi mieliśmy do czynienia na przestrzeni kilku ostatnich miesięcy, pod wpływem nowych danych, gdy krzywa dochodowości będzie dostosowywać się do bardziej „jastrzębiego” nastawienia Fedu.

Ponadto jestem przekonana, że w przyszłym roku raczej nie zobaczymy cięć stóp — wbrew temu, czego nadal oczekują rynki. Jeżeli nasze prognozy okażą się słuszne, a inflacja bazowa w 2023 r. nadal będzie uporczywie podwyższona, spadek inflacji zasadniczej pod wpływem sytuacji w energetyce nie przyniesie znaczącego uspokojenia sytuacji, z jaką zmaga się Fed. Rezerwa Federalna będzie czekać na moment, w którym nie będzie wątpliwości, że inflacja bazowa notuje stabilny spadek w kierunku 2-procentowego celu inflacyjnego. Jeżeli trafnie prognozujemy, że bazowy wskaźnik CPI wciąż będzie podwyższony do niezbyt komfortowego poziomu pod koniec następnego roku, stopa funduszy federalnych sięgająca 5,5% nie byłaby przesadnie podwyższona. Powell powiedział, przypomnijmy, że Fed chce uniknąć przedwczesnego obniżenia stóp.

A co z konsekwencjami dla gospodarki? Powell przyznał, że recesja jest bardziej prawdopodobna niż scenariusz, że uda się jej uniknąć, ale jednocześnie zaznaczył, że powinna mieć łagodny przebieg. Zgadzam się z tą tezą z tych samych powodów, o których wspomniał Powell: sytuacja na rynku pracy wciąż jest nadzwyczajnie napięta, a duże oszczędności zapewniają solidne wsparcie wydatków na konsumpcję. Łagodna recesja, której towarzyszyć będzie wciąż wysoka inflacja raczej nie skłoni Fedu do zmiany obranego kursu.

A jaki wpływ będzie miała ta sytuacja na rynki? Podczas konferencji prasowej miał miejsce wiele mówiący eksperyment. Pod koniec Powell został zapytany o jego odczucia wobec faktu, że rynki zareagowały odbiciem na tę konferencję prasową. W tym momencie ta informacja była już nieaktualna: rynki początkowo poszły w górę, ale później przeszły w tryb wyprzedaży, jednak Powell o tym nie wiedział. W odpowiedzi Powell po prostu powtórzył swój komunikat: stopy wzrosną do wyższego poziomu, niż wcześniej przewidywano, a później będą podwyższone przez dłuższy czas; Fed nie obawia się nadmiernego zacieśnienia polityki, ale raczej zbyt słabego zacieśnienia lub zbyt wczesnego poluzowania; nie należy wątpić w determinację Fedu w działaniach na rzecz obniżenia inflacji.

Mówiliśmy, że tak będzie, ponieważ wysoka inflacja nie pozostawia innego wyboru.

Fed, który w przeszłości priorytetowo traktował ceny aktywów, teraz odwróci się od rynków, by odzyskać kontrolę nad inflacją.

To faktycznie jest zwrot, jednak inny niż ten, jakiego spodziewały się rynki.

Autor: Sonal Desai, CIO, Franklin Templeton, Fixed Income

Niniejszy materiał nie stanowi doradztwa inwestycyjnego ani rekomendacji inwestycyjnej i ma wyłącznie charakter informacyjny oraz promocyjny, a także nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Spółka ani Towarzystwa, których materiały są publikowane nie ponoszą odpowiedzialności za decyzje podjęte w oparciu o informacje uzyskane w wyniku korzystania z niniejszego materiału. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usług.

Nr 43/2022