Jak zwykle zaczynamy komentarz od poprzedniego piątku (31.07). W tenże piątek indeksy na Wall Street przez całą sesję kręciły się wokół poziomu neutralnego, ale ostatnia godzina należała do obozu byków. I w ten sposób lipiec był kolejnym, czwartym, miesiącem wzrostu indeksów. Można powiedzieć, że fundusze wykonały swoją pracę, czyli kończące miesiąc windows dressing. Gorzej wyglądało to w Europie, gdzie niemiecki XETRA DAX zakończył miesiąc neutralnie, ale rozpoczął sierpień znowu zwyżką. Nawet w Polsce WIG20 wypracował w lipcu mikroskopijny wzrost.

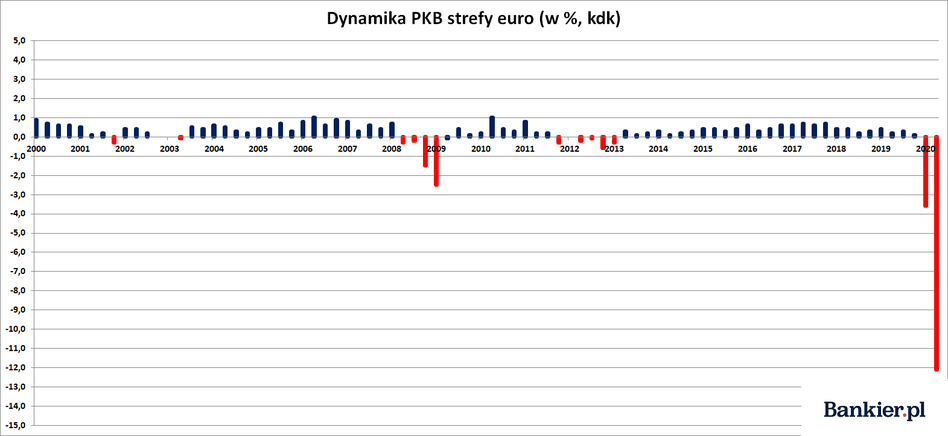

W Europie ostatni dzień lipca kończył się spadkami indeksów. Być może wpływ na nastroje miały fatalne (aczkolwiek oczekiwane) dane makro. Wszyscy piszą, że drugi kwartał 2020 roku przyniósł najgłębszy spadek europejskiego PKB po II WŚ (to tylko szacunki, bo przecież strefy euro wtedy nie było). PKB strefy euro był o 12,1 proc. mniejszy niż kwartał wcześniej i o 15% mniej niż rok wcześniej.

W USA wykorzystano marny pretekst, jakim była wypowiedź jednego z kongresmenów mówiących, że istnieje szansa na porozumienie Republikanów z Demokratami w sprawie kolejnego pakietu pomocowego. W ogóle wydaje się, że im dłużej trwa dyskusja o tym pakiecie tym bardziej pomaga ona bykom na rynkach akcji, bo przecież nie ma to jak czekanie na dobrą informację. To nawet nie jest ironia – tak działają rynki. Teraz czekają na kolejne helicopter money jak narkoman na kolejną dawkę narkotyku…

Nawiasem mówiąc ekonomiści ostrzegają, że wzrost gospodarczy w USA w 3. kwartale rozczaruje, jeśli szybko nie pojawi się kolejny pakiet bodźców gospodarczych. Mówi się o tym, że przed wakacjami Kongresu (rozpoczynają się w piątek 7.08) pakietu nie da się uzgodnić, więc rynki nadal będą mogły gonić króliczka czekając na nieuniknione przyjęcie tego programu pomocowego. Ostatnie informacje mówiły o tym, że porozumienie jest możliwe, a obie izby Kongresu mogą się zebrać na nadzwyczajnym posiedzeniu w ciągu 24 godzin od zgłoszenia takiej potrzeby. Prezydent Trump zapowiadał też dekret, w którym taki pakiet pomocowy uruchomi, ale to raczej jest blef, bo prawnicy twierdzą, że nie ma prawa do takiego rozstrzygnięcia.

W oczekiwaniu na tę informację drożały też obligacje (spadała ich rentowność), co wydawało się być mało logiczne. Wyjaśnienie da się jednak znaleźć. Akcje drożały, bo na rynkach jest nadpłynność, a obligacje, bo jednak pandemia szerzy kły i dobrze jest swoje pozycje na rynku akcji zabezpieczać, a poza tym czekano na kolejne akcje pomocowe. Na rynku walutowym, po chwilowym przekroczeniu oporu na 1,18 USD, rozpoczęła się nieśmiała korekta. To na chwilę zahamowało wzrosty cen złota – przez pewien czas cena uncji nie mogła pokonać 2.000 USD, ale w sierpniu ta niemoc znikła, o czym poniżej (o rynku walutowym też).

W poniedziałek już wahań nie było. Na wszystkich giełdach zapanowała radosna atmosfera. U nas tak radosna, że w piątek i w poniedziałek SWIG80 wymazał prawie wszystkie, duże straty z poprzednich dni (w środę już ustanowił nowy roczny rekord). W USA ekscytowano się fuzjami i przejęciami (między innymi Microsoft chce kupić aplikację TikTok).

Zauważyć jednak trzeba, że ten pomysł Microsoftu Chiny określają mianem „kradzieży”, co dodatkowo zwiększa napięcia między USA i Chinami. W połowie sierpnia (około 15.08) ma się podobno odbyć telekonferencja USA – Chiny, która podsumuje wykonanie pierwszej fazy umowy handlowej między tymi krajami. Nie oczekuję pozytywnych informacji po tym spotkaniu, ale komentatorzy amerykańscy są pełni optymizmu.

Od początku tygodnia publikowano kolejne, lepsze od oczekiwań dane makro. Na przykład indeks ISM dla przemysłu USA wylądował na poziomie 54,6 pkt, czyli najwyższym od marca 2019 roku. ISM w usługach sięgnął 58,1 pkt. (najwyżej od marca 2019 roku). Zamówienia w przemyśle amerykańskim wzrosły w lipcu o 6,2% i był to kolejny, szybki wzrost. Lepsze były też ostateczne odczyty indeksów PMI od Chin do Europy. I znowu to rynek wysokich technologii, Internetu, prowadził indeksy na północ. NASDAQ anulował objęcie bessy i ustanowił nowy rekord.

Nie wykluczam też, że bykom pomagało to, że przewaga Joe Bidena nad Donaldem Trumpem zaczęła się szybko zmniejszać. Nawiasem mówiąc prezydent Trump ostrzegał, że jeśli przegra wybory to indeksy się „zwalą” (chyba tak można jego słowa przetłumaczyć). Co prawda w sposób oczywisty przesadził, ale faktem jest, że Wall Street woli Trumpa od Bidena.

Nawet wtedy, kiedy nie było najmniejszych powodów/pretekstów do kupowania akcji Wall Street wypracowywała zwyżki indeksów. Na przykład wtorkowa sesja była powieleniem tego, co działo się w piątek. Indeksy przez całą sesję kręciły się wokół poziomu neutralnego, ale ostatnia godzina należała do obozu byków, dzięki czemu udało się wypracować niewielkie zwyżki indeksów. Środowe, bardzo złe dane z rynku pracy (o raporcie ADP poniżej) też nie zaszkodziły obozowi byków – cieszono się ze wzrostu indeksu ISM dla usług. Indeksy znowu zyskały po około pół procent. Jeszcze lepiej zachowały się indeksy w czwartek (mimo tego, że indeksy w Europie spadły) po tym jak Mitch McConnell, lider większości w Senacie USA (Republikanin) i Nancy Pelosi (spiker Izby Reprezentantów) stwierdzili, że są optymistami jeśli chodzi o szybkie znalezienie konsensu w sprawie pakietu pomocowego.

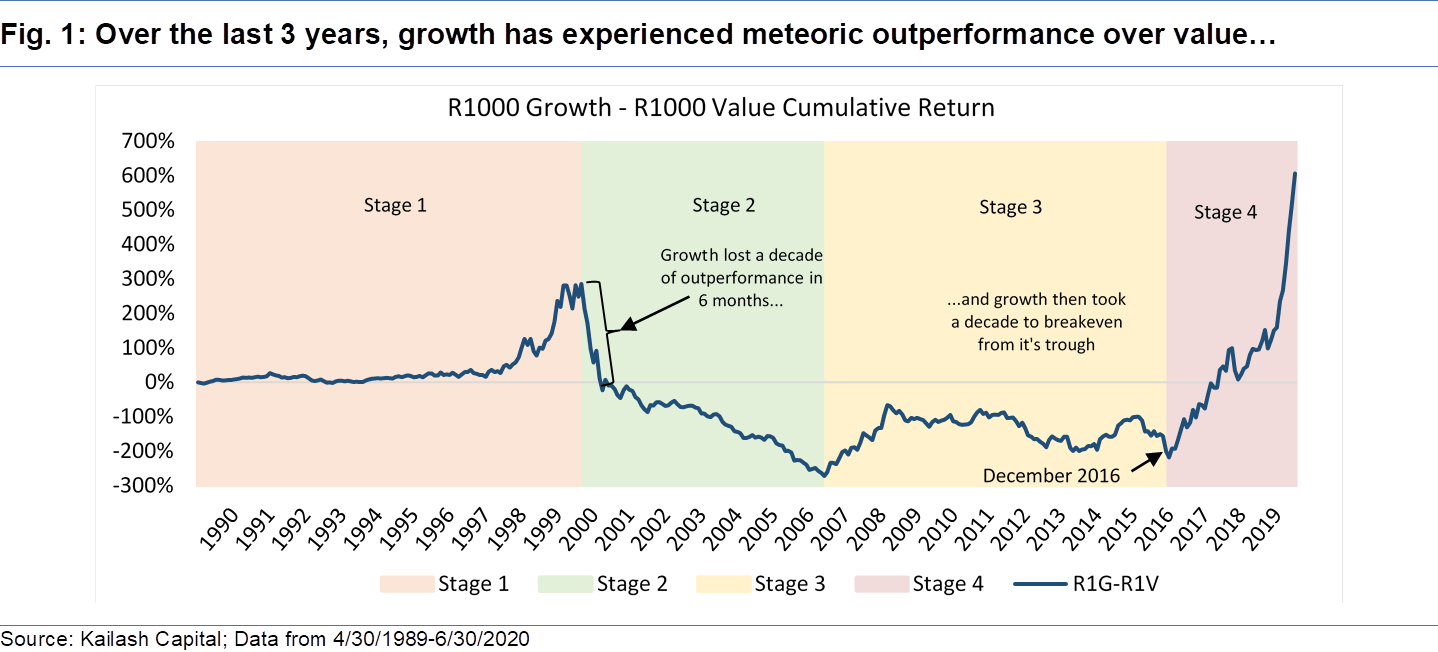

Jak zwykle napiszę teraz kilka zdań o przewartościowaniu rynku akcji. Nie po to, żeby dać sygnał sprzedaży, bo na razie nie widzę końca tej hossy, która według mnie (i bardzo wielu analityków) jest bańką wszystkich baniek. Od marca mówiłem, że na giełdach zobaczymy odbicie w kształcie V i to się sprawdziło, a teraz życząc wszystkim zysków ostrzegam, że uczestniczymy w budowaniu bańki. Pojawiają się tezy zgodnie z którymi „teraz będzie inaczej”, ale ja tę frazę słyszałem przy okazji budowania baniek podczas ostatnich 27 lat i zawsze kończyło się tak samo – potężną przeceną.

Tym razem zachęcam do przeczytania krótkiego tekstu (https://tiny.pl/75rpd ) i spojrzenia na wykres, który poniżej załączam (też z tego tekstu). Firma Kailish Concepts pisze, że nastąpiła „śmierć wartości”. Na wykresie widać jak w przeciągu ostatnich 30 lat zmieniał się skumulowany zwrot z inwestycji w akcje z podzbioru „growth” (firmy wzrostowe, czyli takie, które mogą być bardzo drogie, ale co do których oczekuje się wzrostu przychodów i zysków) i „value” (wartość, czyli akcje zdecydowanie za słabo wyceniane przez rynki). Jak widać zdecydowana przewaga tych pierwszych zakończyła się w 2000 roku potężną przeceną, a teraz ta przewaga jest wręcz oszałamiająca…

Można też spojrzeć na to jak zachowuje się realny PKB w USA, a jak wygląda kapitalizacja indeksu S&P 500:

W Polsce korekta na EUR/USD zahamowała na chwilę umocnienie złotego, a WIG20 wrócił do środka dwumiesięcznego kanału trendu bocznego (1.740 – 1.853 pkt.). I tyle można na temat zachowania tego wykresu powiedzieć, bo nadal nasze blue chipy nie zachwycały, a inwestorom brak było zdecydowania. Szczególnie mocno widać to było w czwartek, kiedy WIG20 spadł. Analiza techniczna wykresów poniżej. Innymi słowy na przełomie miesięcy nihil novi sub sole.

Popatrzmy teraz na sytuację rynkową widoczną na wykresach. Hossa w USA powróciła do poprzedniej siły. Przede wszystkim dzięki indeksowi NASDAQ, który ustanawiał nowe szczyty. Oczywiście formacja objęcia bessy została anulowana. Słabe wsparcie jest na 10.745 pkt., a mocne na 10.269 pkt. Na S&P 500 okno bessy na poziomie 3.338 pkt. zostało zamknięte i teraz oporem jest 3.371 pkt. Wsparcie jest w okolicach 3.200 pkt.

Na rynku ropy cena baryłki WTI do wtorku kręciła się wokół poziomu 41 USD. Pomagały cenie publikowane na świecie dane makro, a szkodziło zmniejszenie cięć wydobycia przez OPEC+. We wtorek wieczorem American Petroleum Institute (API) poinformował, że według jego źródeł zapasy ropy i paliw gwałtownie spadły, co w środę, przed oficjalnym raportem Energy Information Administration (EIA) (w połączeniu z dużym osłabieniem dolara) doprowadziło do czteroprocentowego wzrostu ceny baryłki. Jednak raport EIA nie pokazał aż tak dużego spadku zapasów, więc cena zawróciła, ale jednoprocentowy wzrost ocalał. Trend jest umiarkowanie wzrostowy. Kolejnym oporem jest dopiero 48,70 USD. Wsparcie jest w okolicach 38,70 USD.

Na rynku złota cena uncji utrzymywała się w końcu lipca pod poziomem 2.000 USD, co było dla byków groźne, bo jeśli coś długo nie może zdrożeć to zazwyczaj wchodzi w spadkową korektę. Szkodziła bykom mała korekta na EUR/USD. Jednak we wtorek ta niemoc byków znikła, a cena uncji zdecydowanie pokonała poziom 2.000 USD. Teraz wsparcie jest nadal na poziomie 1.940 USD. Oporu nie ma, a w komentarzach pojawiają się opinie zgodnie z którymi fundusze hedgingowe przegapiły hossę na tym rynku i teraz mogą zacząć pomagać obozowi byków. Na rynku miedzi hossa wyhamowała. Cena srebra we wtorek ruszyła mocno za złotem. Tutaj też obowiązuje mocny trend wzrostowy.

Na rynku walutowym kurs EUR/USD w piątek pokonał opór na poziomie 1,18 USD i zaatakował 1,19 USD, ale był to tylko wyskok. Dwudniowa korekta nie była jednak niczym groźnym. Po prostu potężna liczba długich pozycji domagała się już takiej korekty. W środę kurs znowu rósł pomagając surowcom i rynkowi akcji i znowu zawrócił po dotknięciu poziomu 1,19 USD. Podobnie zachował się rynek w czwartek. Tak więc to ten poziom jest teraz oporem. Kolejny, większy opór jest dopiero na poziomie 1,225 USD. Wsparcie jest teraz na poziomie 1,170 USD.

W Polsce, co prawda umocnienie złotego wyhamowało, ale nadal można powiedzieć, że nasza waluta nie reaguje na (dwa razy już umieszczone w komunikatach RPP) słowa pokazujące, że Rada chce słabszego złotego. Nie reaguje też na antyzłotową tyradę Adama Glapińskiego, prezesa NBP (https://tiny.pl/75rnc). Nie zareagował też na cudowne otrzeźwienie premiera (https://tiny.pl/75rnf), który ostrzega, że kryzys dopiero się rozpoczyna.

Faktem jest, że ani premier, ani nikt na świecie, nie wie jak sytuacja się rozwinie, bo nie wiemy, jaka będzie druga fala zakażeń (teraz trwa ciągle pierwsza) i nie wiemy też, co zrobią rządy. Starają się nie robić totalnych lockdownów, ale kto wie, czy nie wpadną w panikę jesienią?

Na razie nie widzę wsparcia dla ostrzeżeń premiera, który najwyraźniej szykuje grunt pod jakieś bolesne posunięcia, bo dane makro na świecie są coraz lepsze, a w Polsce indeks PMI dla przemysłu doszedł do poziomu 52,8 pkt. (oczekiwano 50 pkt.), czyli do poziomu najwyższego od 2 lat.

Spójrzmy na wykresy obrazujące zachowanie naszej waluty. EUR/PLN ma wsparcie na poziomie 4,37 PLN, a opór nadal w okolicach 4,47 – 4,48 PLN. CHF/PLN ma nadal wsparcie w okolicach 4.05 PLN, a opór na 4,11 PLN (mocny opór na 4,22 PLN). Kurs USD/PLN dotarł do poziomu sprzed 1,5 roku. Trwa trend spadkowy. Wsparcie jest na poziomie 3,64 PLN, słaby opór na 3,78 PLN, mocny opór dopiero na 4,01 PLN.

Na GPW sytuacja nie zmieniła się ani na jotę. Po prostu nic się w obrazie technicznym nie zmieniło. WIG20 nadal tkwi w trendzie bocznym (1.741 – 1.853). Przypominam, że pokonanie 1.853 pkt. byłoby mocnym sygnałem kupna z zakresem zwyżki przynajmniej do 2020 pkt.). Na indeksach mniejszych spółek powróciła hossa, co szczególnie widać było na SWIG80, który wymazał spadek z poprzedniego tygodnia.

W kolejnym tygodniu kalendarium jest pustawe. Dzisiaj (piątek 7.08) zobaczymy bardzo ważny miesięczny raport z amerykańskiego rynku pracy. W środę ADP podał raport o zmianie zatrudnienia w sektorze prywatnym. Oczekiwano, że przybędzie 1,5 mln miejsc pracy, a okazało się, że było to o blisko 90% mniej. Raport ADP czasem nie pokrywa się z oficjalnym, ale nie jest to coś, co mogłoby pomagać dolarowi i akcjom.

Potem, właściwie dopiero w piątek 15.08, czyli w dniu publikacji kolejnego mojego komentarza, zobaczymy kilka ważnych danych makro. W Polsce będą to wstępne dane o PKB w drugim kwartale (oczekiwany jest spadek o 9% r/r) oraz ostateczne dane o inflacji CPI.

W USA będą to dane o sprzedaży detalicznej w lipcu, produkcji przemysłowej w tym miesiącu oraz zobaczymy sierpniowy indeks Uniwersytetu Michigan. Nie wykluczam, że tym razem dane makro mogą mieć wpływ na zachowanie rynków, bo są to informacje z początków trzeciego kwartału, gdzie wpływ pandemii na gospodarkę był dużo mniejszy niż w drugim kwartale.

Jak można podsumować ten kolejny tydzień lata na giełdach? Chyba tak, że przewaga złota i akcji jest bezdyskusyjna i że nic nie zapowiada powrotu do bessy. Jednak oczywiste jest, że nawet w hossie (szczególnie tak bezrozumnej jak ta) od czasu do czasu można spodziewać się nieoczekiwanych korekt. Nie można więc wykluczyć, że czekanie na telekonferencję USA – Chiny (jak wyżej wspominałem w sobotę 15.08) przy braku innych czynników i z Kongresem na urlopie (o ile nieoczekiwanie nie uchwali pakietu pomocowego) może do takiej korekty doprowadzić.

Autorem tekstu dla iWealth jest Piotr Kuczyński, ekonomista, analityk rynków finansowych.

Niniejszy materiał ma wyłącznie charakter promocyjny i nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usługi.

Piotr Kuczyński dla iWealth