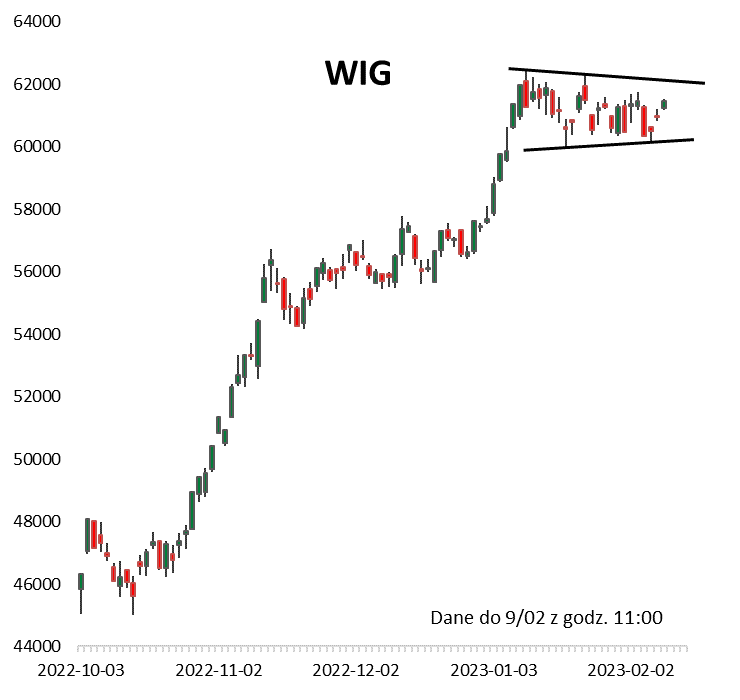

Czy WIG wykona kolejny skok w górę po wyjściu z trendu bocznego?

Po dwóch dynamicznych falach wzrostowych, jakie rozegrały się od połowy października ub.r., indeks rodzimej giełdy WIG od kilku tygodni tkwi w tzw. trendzie bocznym (konsolidacji). Według podręcznikowych schematów kluczowe będzie to w którym kierunku dojdzie do tzw. wybicia – jeśli WIG przebije górną linię widoczną na wykresie, będzie to sygnał kontynuacji trendu wzrostowego; jeśli przebije dolną linię, będzie to sygnał możliwej głębszej korekty spadkowej ostatnich entuzjastycznych zwyżek.

Wśród czynników, które mogą w najbliższym czasie wpływać na sytuację, wymienić można z jednej strony nową rosyjską ofensywę przeciwko Ukrainie, a z drugiej nieustające rozważania na temat końca podwyżek stóp procentowych w USA i szans na miękkie lądowanie gospodarki. Ostatnie dane z amerykańskiego rynku pracy, pokazujące spadek stopy bezrobocia do poziomu najniższego od ponad pół wieku (3,4 proc.), wywołały obawy czy Fed nie będzie chciał podnosić stóp dłużej niż się wcześniej spodziewano. Kilkudniowe, największe od jesieni umocnienie dolara (na razie zatrzymane) wywołało zrozumiałą nerwowość na rynkach. Kluczowe mogą być zaplanowane na 14 lutego najnowsze dane o inflacji w USA. Dalsze, zgodne z oczekiwaniami obniżanie się wskaźników CPI mogłoby uspokoić obawy inwestorów.

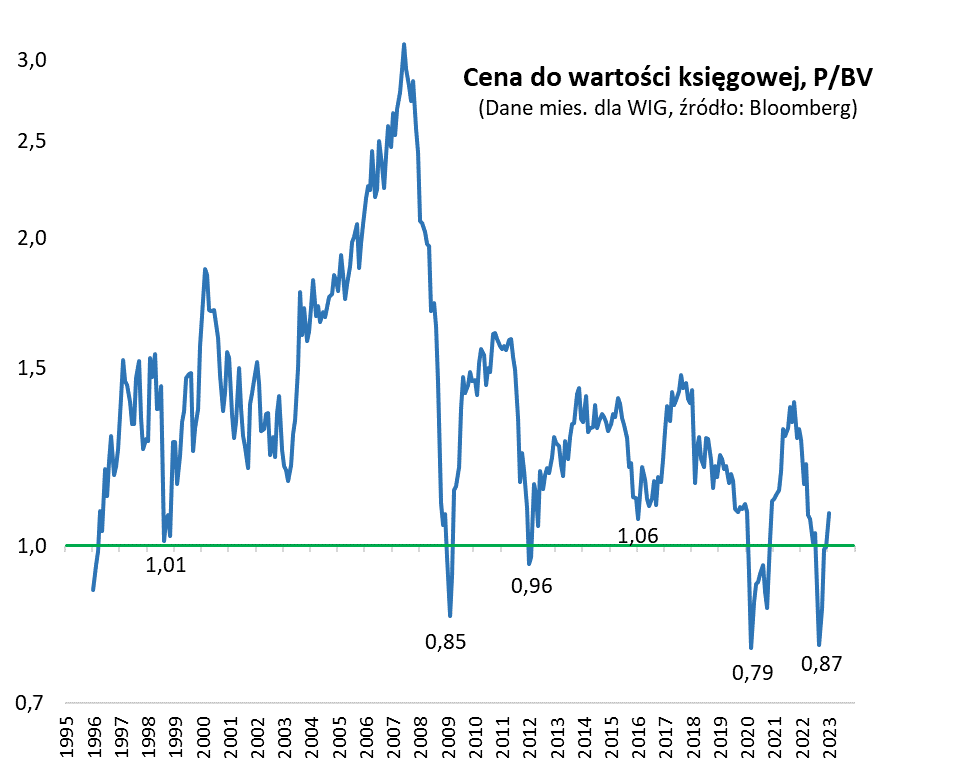

Na marginesie cały czas warto obserwować poziom wycen polskich akcji. Nie da się ukryć, że od jesiennego dołka przebyły one już długą drogę. Przykładowo jeden z moich ulubionych wskaźników, cena do wartości księgowej (P/BV), wg danych agencji Bloomberg, podskoczył z super okazyjnego poziomu 0,87 (na koniec września) do 1,08 (na koniec stycznia). Dobra wiadomość jest taka, że to jeszcze nie jest wartość świadcząca o drożyźnie. Abstrahując od bezpre-cedensowej bańki spekulacyjnej z lat 2006-07, ostatnie trzy szczyty koniunktury na GPW miały miejsce przy P/BV w przedziale 1,38-1,47. Do tych poziomów na szczęście jeszcze sporo brakuje (oczywiście ścieżka dojścia do nich to nie musi być prosta linia).

Reasumując, po dwóch mocnych skokach w górę z jesiennego dołka bessy, czekamy na techniczny sygnał, czy WIG przymierza się do kolejnego takiego skoku, czy raczej podda się większej korekcie. Wyceny polskich akcji już nie są tak okazyjne jak cztery miesiące temu, ale nie są też jeszcze szczególnie wysokie.

Autor: Tomasz Hońdo, CFA, Starszy Ekonomista Quercus TFI, Redaktor Qnews.pl

Lokata na 8% i co dalej?

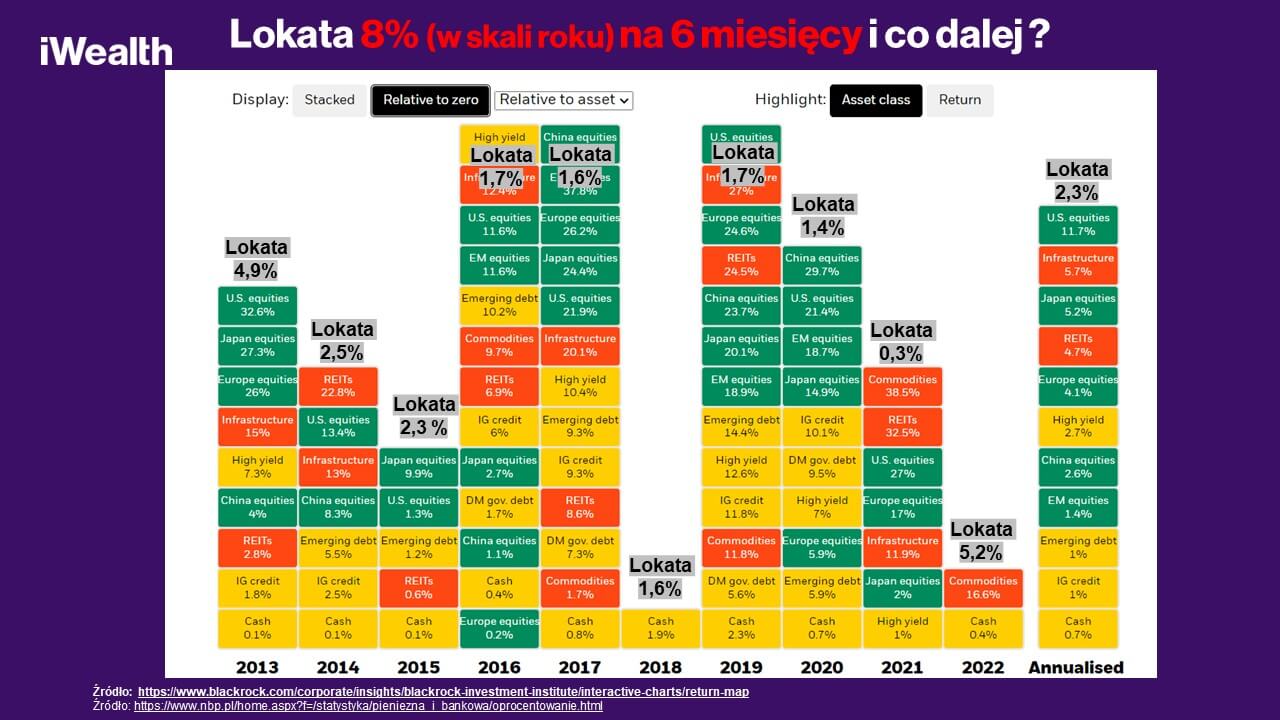

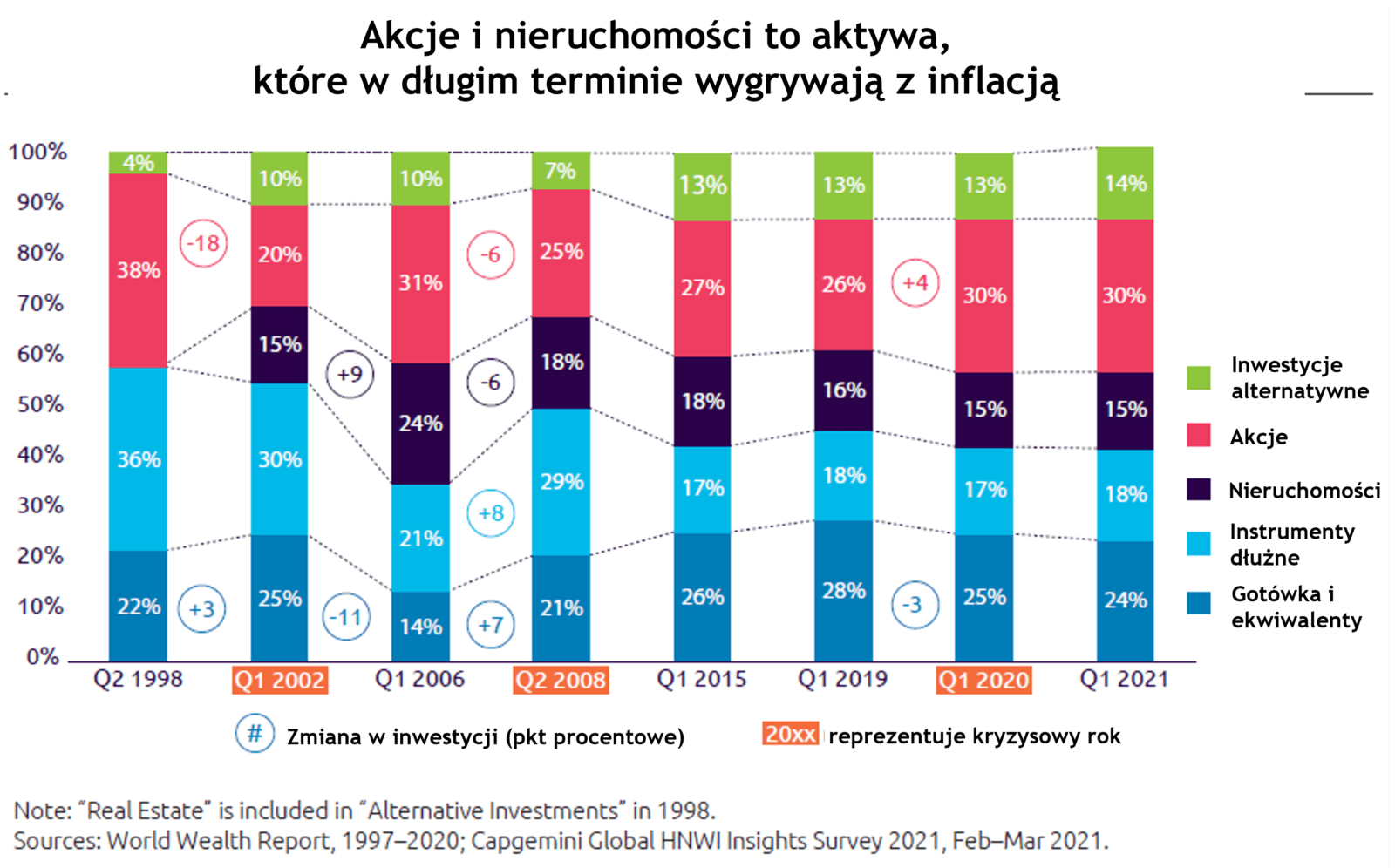

Za nami bardzo trudny rok na rynkach kapitałowych – w 2022 można było „zarobić” jedynie na surowcach i gotówce (w tym lokatach bankowych). Patrząc z perspektywy pierwszych trzech kwartałów ubiegłego roku dobrze oprocentowana lokata była strzałem w dziesiątkę. Kto jednak rozpatruje inwestycje jedynie z perspektywy miesięcy, czy kwartałów, sukcesu nie odniesie. Tylko długoterminowy portfel daje przewagę i szansę na pokonanie nie tylko lokat, ale przede wszystkim inflacji.

Chcąc udowodnić powyższą tezę cofnijmy się do października 2022 roku. Inwestor posiadający gotówkę miał wtedy do wyboru np. inwestycję na krajowej giełdzie i WIG z historyczną stopą zwrotu niemal -40% (styczeń 22 – październik 22), fundusz obligacji skarbowych także z wynikiem historycznym w okolicy –20% w podobnym przedziale czasu oraz lokatę bankową na pewne 4-8% w skali roku. Intuicyjnie nie chcemy „produktu”, który kojarzy się negatywnie (WIG -40%, fundusz obligacji -20%), a chętni jesteśmy na produkt „dobry” (lokata bankowa na pewne nawet 8%) niezależnie czy lokata zapada za miesiąc, trzy, czy sześć lub dwanaście miesięcy. Standardowy inwestor wybierze przyjemność (pewne zyski), a nie ból (potencjalne straty). Rynek kapitałowy bywa jednak wyjątkowo nieintuicyjny.

Zakładając lokatę w październiku 2022 roku otrzymamy 4% zysku w marcu 2023 roku (przed opodatkowaniem dla lokaty 8% na 6 miesięcy). Jakie były wyniki z innych form inwestowania? Warszawski Indeks Giełdowy (WIG) zyskał ponad 30% (październik 2022 – luty 2023), a fundusze obligacji skarbowych nawet 15% w tym samym okresie.

Przytoczyłem dość ekstremalny moment odnosząc się do obszarów bliskich lokalnym dołkom (obligacje, akcje), ale bardziej niż na stopy zwrotu chciałem zwrócić Państwa uwagę na sposób myślenia i podejmowania decyzji jaki często nam bardziej przeszkadza, niż pomaga w zarabianiu pieniędzy. Analogie możemy zobaczyć w dłuższym terminie analizując stopy zwrotu z poniższego wykresu.

Na przestrzeni ostatnich 10 lat lokata pozwoliła zarobić średniorocznie 2,3%, akcje amerykańskie 11,7%, a fundusze nieruchomości typu REIT 4,7%. Wniosek jest dość prosty – warto mieć w portfelu lokaty bankowe jako ekwiwalent gotówki, warto inwestować w obligacje skarbowe oraz nieruchomości i akcje tak jak od lat robią to zamożni inwestorzy na świecie.

Więcej o tym, w które aktywa inwestować i w jakim jesteśmy otoczeniu makroekonomicznym dowiecie się Państwo z materiału wideo „Lokata na 8% i co dalej?” na naszym kanale Youtube.

Autor: Michał Kurpiel, Wiceprezes Zarządu, iWealth

Inwestowanie w spółki medyczne – chwilowa moda czy długoterminowy potencjał?

Na fali pandemii, a następnie spowalniającego wzrostu gospodarczego, powróciła moda na inwestowanie w spółki medyczne. Ten sektor ma jednak wszelkie predyspozycje do tego, aby zadomowić się w portfelu akcyjnym inwestora na dłużej. Przemawiają za tym jego unikalna, defensywno-innowacyjna charakterystyka oraz sprzyjające globalne trendy.

Dlaczego spółki z sektora ochrony zdrowia mogą być ciekawą, długoterminową inwestycją? Oto 5 argumentów:

1. Demografia

Zmiany demograficzne i rosnące oczekiwania pacjentów napędzają strukturalny wzrost znaczenia sektora w gospodarce.

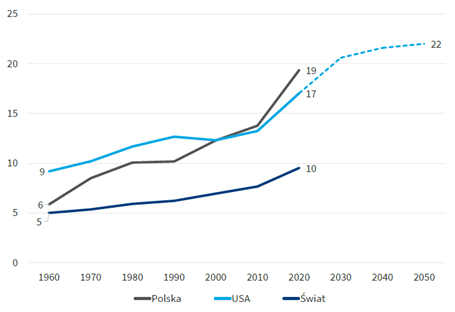

Dla spółek z sektora ochrony zdrowia najważniejsze są postępujące zmiany demograficzne – przede wszystkim starzejące się społeczeństwa. Na przestrzeni ostatnich 60 lat w USA udział osób w wieku 65+ wzrósł z 9 do 17%. Według prognoz Banku Światowego będzie dalej rósł, osiągając do 2050 r. poziom 22%. Podobny, choć mniej dynamiczny, trend widać na całym świecie, podczas gdy Polska jest jednym z najszybciej starzejących się krajów Unii Europejskiej.

Wykres: Populacja w wieku 65 lat i więcej (% całej populacji)

Jednocześnie, nawet w starszym wieku czujemy się młodo i chcemy jak najdłużej pozostać aktywni – realizować swoje pasje czy podróżować. Rosnąca populacja osób starszych w połączeniu z coraz wyższymi oczekiwaniami co do jakości życia w dojrzałym wieku spowodowały, że w ciągu ostatnich 20 lat wzrost wydatków na ochronę zdrowia na świecie w przeliczeniu na jedną osobę wzrósł o ponad 100%. Prognozuje się, że te wydatki będą rosły.

Konsekwencją zmian demograficznych jest wzrost przychodów i wolnych przepływów pieniężnych (FCF) oraz relatywna siła względem szerokiego rynku akcji.

2. Innowacyjność

Rosnący popyt na leki, urządzenia i usługi medyczne przekłada się na wzrost przychodów spółek które je sprzedają, a w rezultacie na pulę wolnych środków pieniężnych, które mogą zostać przeznaczone na rozwój. W sektorze ochrony zdrowia wielkość nakładów na innowacje (R&D) w stosunku do przychodów wynosi ok. 8,5%, co czyni go drugim najbardziej innowacyjnym w indeksie S&P 500 – zaraz za branżą technologiczną, w której ta proporcja wynosi 11%. Jest to sektor eksponowany na wiele ciekawych trendów w medycynie i technologii.

3. Zróżnicowanie

Sektor medyczny to mocno zróżnicowany segment rynku akcji. Są w nim zarówno spółki o różnorodnych modelach biznesowych, poziomie ryzyka i różnej wrażliwości na cykl koniunkturalny (choć co do zasady spółki medyczne są defensywne). Dzięki temu w niemal każdej fazie rynku można wyszukać w nim ciekawe inwestycje umożliwiające osiągnięcie „alfy” – czyli wyniku lepszego od benchmarku.

W skład indeksu MSCI World Health Care, który daje najlepszą ekspozycję na spółki medyczne na całym świecie, wchodzi sześć branż:

- producenci leków chemicznych i biologicznych, a także szczepionek, z dominującym ok. 40-procentowym udziałem w indeksie;

- spółki biotechnologiczne;

- spółki z branży nauk medycznych, narzędzi i usług;

- producenci urządzeń i zapasów medycznych;

- świadczeniodawcy usług zdrowotnych;

- spółki technologiczne z obszaru medycyny.

Zróżnicowanie branżowe w ramach sektora ochrony zdrowia wyraźnie wyróżnia sektor health care na tle innych, bardziej jednolitych sektorów.

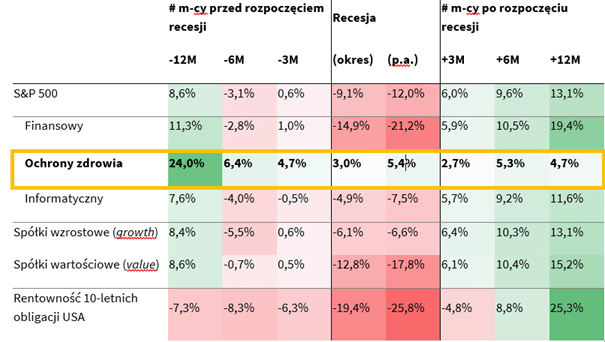

4. Defensywność

Dzięki niskiej wrażliwości przychodów na PKB, spółki z sektora ochrony zdrowia mogą zachować się relatywnie dobrze w fazie spowolnienia gospodarczego lub recesji. Z analizy zachowania spółek z różnych sektorów amerykańskiego indeksu giełdowego S&P 500 przed, w trakcie i po recesji od 1980 r. wynika, że gdy rośnie ryzyko recesji, w trakcie recesji i zaraz po jej zakończeniu, to warto postawić na spółki medyczne.

Wykres: Zachowanie sektora ochrony zdrowia na tle S&P 500, wybranych sektorów i klas aktywów

Oczywiście są to dane historyczne i nie ma gwarancji, że sektor medyczny będzie przynosił dodatnie stopy zwrotu podczas każdej recesji i w każdych trudniejszych warunkach rynkowych. Z pewnością można jednak oczekiwać, że będzie się zachowywał lepiej od szerokiego rynku.

5. Uzupełnienie portfela

Defensywny charakter sektora ochrony zdrowia jest całkowitym przeciwieństwem polskiej giełdy, która jest zdecydowanie cykliczna – ok. 85-90% spółek z indeksu WIG jest mocno uzależnionych od koniunktury w gospodarce). Co więcej, zdecydowana większość spółek medycznych to podmioty zagraniczne. Dla zobrazowania, w indeksie WIG udział tych spółek wynosi ok. 2%, a w indeksie MSCI World –15%.

Ze względu na niewielką wrażliwość na cykl koniunkturalny oraz strukturę geograficzną sektor ochrony zdrowia stanowi ciekawe uzupełnienie portfeli akcyjnych Polaków, które są zdominowane przez lokalne aktywa.

Podsumowanie: moda czy długoterminowa strategia?

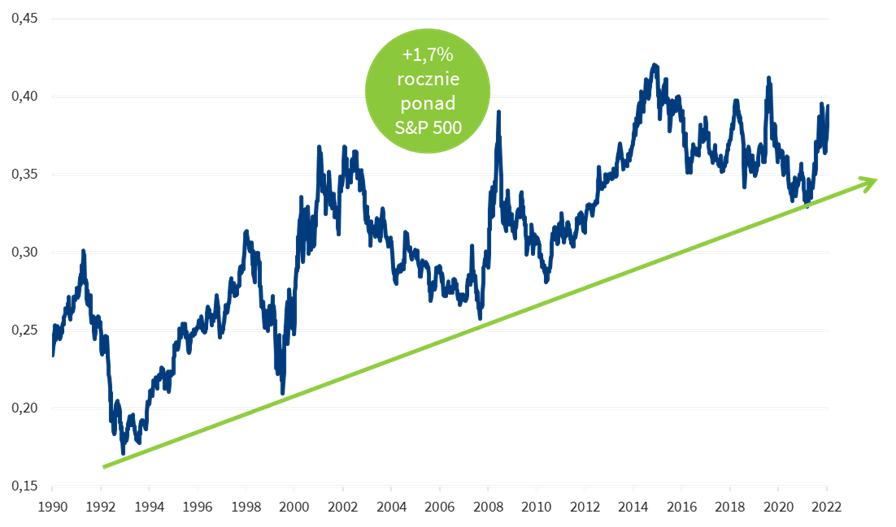

O tym, że spółki z sektora ochrony zdrowia mogą być ciekawą inwestycją w długim terminie świadczą liczby. Od 1990 do 2022 r. indeks sektorowy S&P 500 Health Care wyprzedzał szeroki rynek średnio o 1,7% rocznie.

Wykres: Relatywne zachowanie sektora ochrony zdrowia w relacji do S&P 500

Wolisz oglądać, niż czytać? Zobacz nagranie: W rytmie rynków z TFI PZU – Inwestowanie w spółki z sektora ochrony zdrowia – czy ma potencjał? – YouTube

Autor: Marcin Żółtek, Wiceprezes Zarządu, TFI PZU

RETRANSMISJA: Lokata na 8% i co dalej? Zobacz nagranie ostatniej Akademii iWealth Online, z której dowiesz się, dlaczego lokata to nie jest najlepszy pomysł inwestycyjny oraz w jakie aktywa obecnie warto inwestować. Zapraszamy 🎦 Lokata na 8% i co dalej?

Niniejszy materiał nie stanowi doradztwa inwestycyjnego ani rekomendacji inwestycyjnej i ma wyłącznie charakter informacyjny oraz promocyjny, a także nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Spółka ani Towarzystwa, których materiały są publikowane nie ponoszą odpowiedzialności za decyzje podjęte w oparciu o informacje uzyskane w wyniku korzystania z niniejszego materiału. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usług.

Nr 6/2023