Wall Street w euforii

Za nami trzy pełne miesiące silnych wzrostów na amerykańskich giełdach i bardzo dobry start lutego. Tym samym, jak na razie, spełniają się nasze przewidywania, co do dalszych losów amerykańskiej giełdy, opisane w iWealth News z 3 listopada 2023 roku. Zainteresowanych zapraszam pod link: W oczekiwaniu na hossę – iWealth

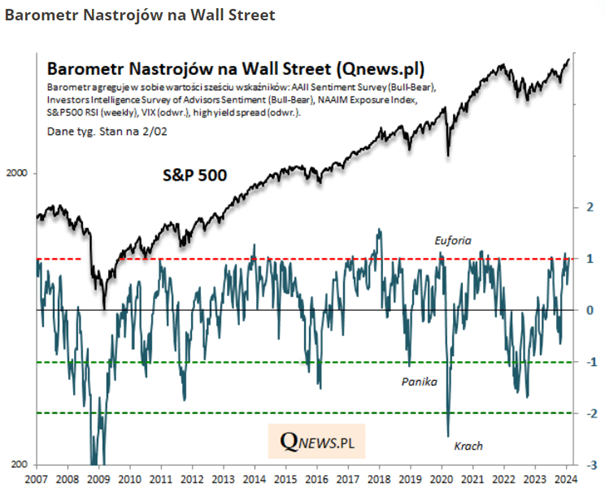

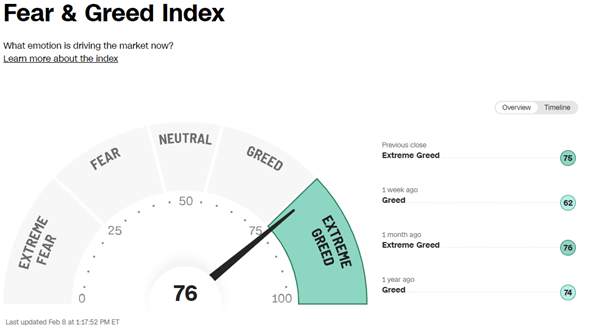

Wspomniana wówczas teoria „Efektu Halloween” sugeruje, że przed nami jeszcze trzy kolejne miesiące wzrostowej sielanki i dopiero w maju należałoby wzmóc ostrożność. Przegląd różnego rodzaju wskaźników nastrojów inwestorów na Wall Street, które uważamy za bardzo pomocne w przewidywaniu średnioterminowych trendów na rynkach akcji, wskazuje na bardzo optymistyczne nastroje tamtejszych inwestorów, co sugeruje utrzymywać zwiększony poziom ostrożności już dziś.

Wejście ww. wskaźników w rejon „Euforii”, czy też „Ekstremalnej chciwości” zdecydowanie nie generuje, automatycznie, sygnału sprzedaży wszystkich posiadanych akcji. Historia tych wskaźników pokazuje, że wiele razy dalsze wzrosty na giełdach potrafiły trwać nawet miesiącami, podczas gdy same wskaźniki nastrojów – w tym czasie – tkwiły na tych wyśrubowanych poziomach. Z tej samej historii wynika jednak, że jest to raczej dobry okres do redukowania pozycji w akcjach, niż do jej powiększania.

Autor: Jacek Maleszewski, CFA, Dyrektor Zespołu Doradztwa, iWealth

S&P 500 po raz pierwszy w historii na granicy 5000 punktów

Od końcówki października ub.r. trwa niemal nieprzerwana seria wzrostowa amerykańskiego indeksu S&P 500. Po pokonaniu w styczniu dotychczasowego rekordu wszech czasów z początku 2022 roku, w trakcie sesji 7 lutego indeks, na który zwrócone są oczy inwestorów na całym świecie, „otarł się”, po raz pierwszy w historii, o okrągły pułap 5000 pkt. Przekroczenie tego progu byłoby kolejnym symbolicznym kamieniem milowym na drodze benchmarku, który w swej obecnej formie startował prawie siedem dekad temu z wartością poniżej… 50 pkt. Nowe rekordy to zatem przypomnienie, że amerykańskie akcje warto, na dłuższą metę, mieć w portfelu.

O ile jeszcze niedawno lokomotywami napędzającymi zwyżkę S&P 500 były spółki okrzyknięte mianem „siedmiu wspaniałych” (Magnificent Seven), to w tym roku jest to raczej „czterech wspaniałych”, czyli Nvidia, Microsoft, Meta i Amazon (w kolejności wpływu na indeks). Okazuje się, że w chwili pisania tego komentarza ta czwórka wypracowała aż nieco ponad połowę całego wzrostu amerykańskiego indeksu od początku tego roku. Jeśli jest tu na co narzekać, to przede wszystkim na fakt, że tylko nieco ponad połowa wszystkich komponentów S&P 500 jest na jakimkolwiek plusie w tym roku.

W szerszym kontekście, hossie na Wall Street sprzyja odsuwające się ciągle widmo recesji, dobra kondycja rynku pracy, a jednocześnie normalizacja inflacji i szanse na obniżki stóp procentowych na horyzoncie.

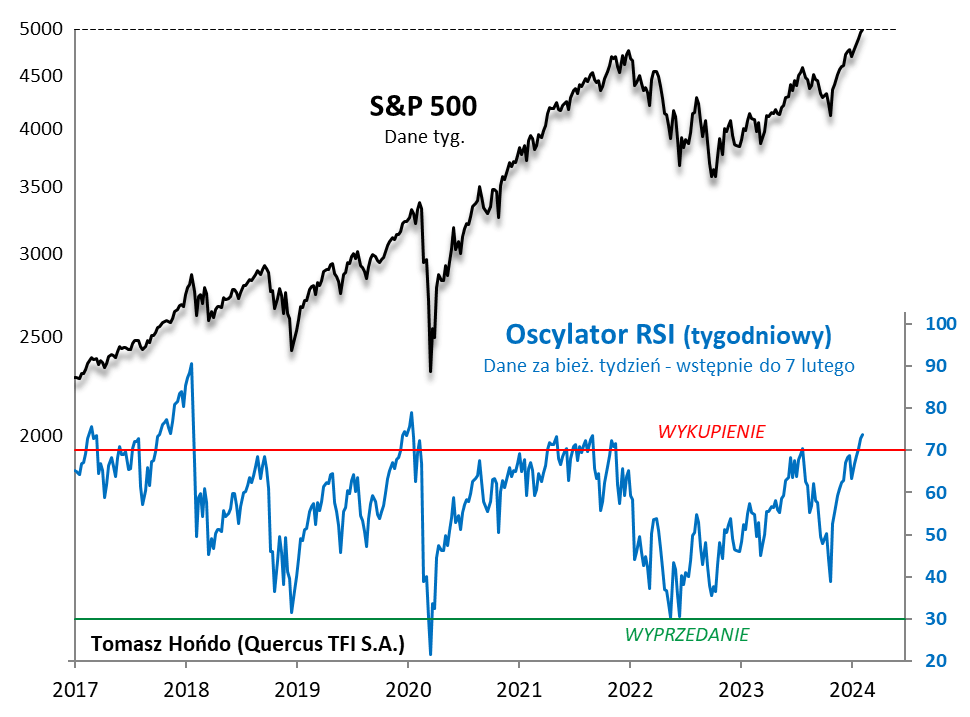

A czy coś mogłoby zaszkodzić temu pozytywnemu obrazowi sytuacji? Ryzyko polega na tym, że rynek akcji za oceanem jest coraz mocniej technicznie „wykupiony”. O ile jeszcze na jesieni 2023 pokazany na wykresie tzw. oscylator RSI, jeden z ulubionych wskaźników analityków technicznych, w wersji opartej na danych tygodniowych, sygnalizował dość wyraźne schłodzenie nastrojów, to teraz sytuacja wygląda zgoła odmiennie. Gdyby bieżący tydzień miał się zakończyć na poziomie co najmniej takim, jak w momencie pisania tego komentarza (po sesji 7 lutego), to tygodniowy RSI znalazłby się na pułapie prawie 74 pkt., czyli już wyraźnie powyżej granicy tzw. strefy wykupienia. Taka wartość, w chwili pisania komentarza, jest wyższa niż przed pamiętną sezonową korektą z sierpnia-października ub.r., i zarazem najwyższa od… stycznia 2020, czyli okresu sprzed wybuchu pandemii.

Czy to wszystko musi oznaczać, że akcje za oceanem nagle wykonają zwrot o 180 stopni i pogrążą się od razu w głębszej korekcie? To zbyt odważna teza, bo jak pokazuje historia, zwyżka może jeszcze trochę potrwać nawet w warunkach coraz silniejszego wykupienia (zobaczmy, co działo się na przełomie lat 2017/18, gdy RSI osiągnął rekordowe wartości). Ale można jednak zakładać, że średnioterminowa zwyżka na Wall Street jest już w kulminacyjnej fazie przed solidniejszą korektą.

Reasumując, dotknięcie przez S&P 500 pułapu 5000 pkt. po raz pierwszy w historii, to bez wątpienia, powód do świętowania dla długoterminowych inwestorów. Pewne obawy w średnim terminie budzić może natomiast coraz silniejsze techniczne wykupienie rynku.

Autor: Tomasz Hońdo, CFA, Starszy Ekonomista Quercus TFI, Redaktor Qnews.pl

Indie: droga do wzrostu

Co napędza wzrost Indii? Według prognoz MFW Indie mogą wyprzedzić dojrzałe gospodarki Japonii i Niemiec do 2027 r. i stać się trzecią pod względem wielkości gospodarką na świecie (Źródło: wielkość gospodarki mierzona parytetem siły nabywczej na podstawie bazy danych „World Economic Outlook” MFW, kwiecień 2023 r.). Ponadto MFW uważa, że w 2023 r. udział gospodarki indyjskiej w światowym wzroście gospodarczym sięgnie niewiarygodnego poziomu 15%.

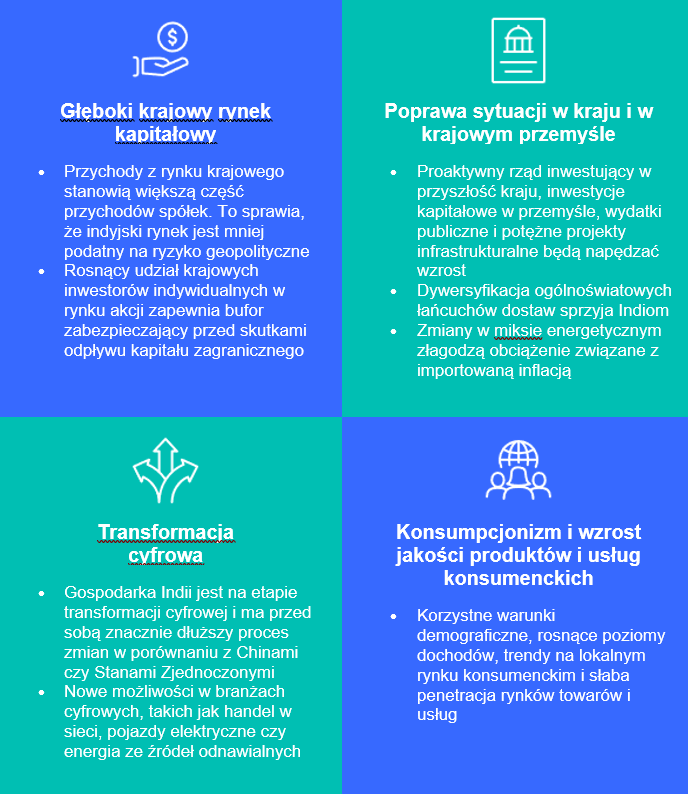

Cztery powody, dla których warto inwestować w Indiach:

- Wzrost liczebności siły roboczej i wzrost konsumpcji prywatnej w Indiach

- 62% PKB generuje konsumpcja prywatna;

- 35% – szacunkowy wzrost liczebności populacji w wieku produkcyjnym (do 1,3 mld) do 2050 r.;

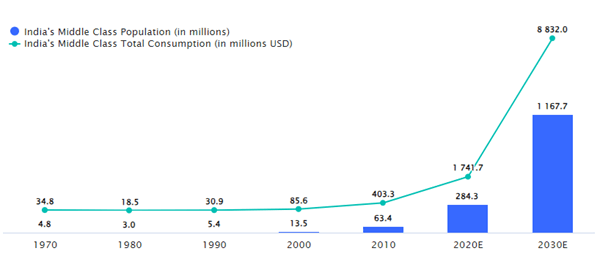

- 8,8 bln USD – prognozowana wartość konsumpcji generowanej przez klasę średnią w 2030 r. (wzrost z 32 mld USD w 1965 r.);

- Prognozy przewidują, że Indie staną się najszybciej rosnącą gospodarką na świecie.

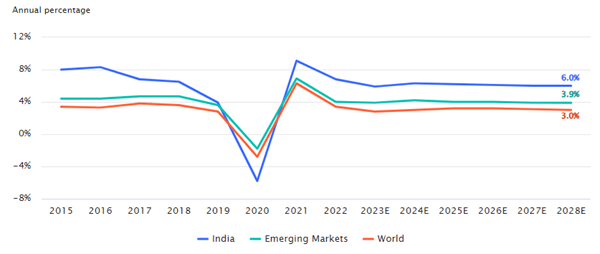

Stopa wzrostu PKB (w %)

- Reformy

Inicjatywy zmierzające w kierunku reform, takich jak obniżenie podatku od dochodów przedsiębiorstw, plan wsparcia produkcji przemysłowej („PLI”, będący głównym elementem polityki przemysłowej premiera Narendry Modiego mającej pobudzić produkcję) czy stymulacja inwestycji w infrastrukturę, przekładają się na większą wydajność przedsiębiorstw. Ponadto kraj wyznaczył sobie ambitne cele na polu pozyskiwania energii ze źródeł odnawialnych.

- Przyszły wzrost Indii będzie prawdopodobnie napędzany przez dużą klasę średnią.

Prognozowana liczebność klasy średniej i całkowita konsumpcja generowana przez klasę średnią.

Dlaczego warto inwestować w akcje spółek indyjskich z Franklin Templeton?

Franklin Templeton to pionier inwestowania w akcje spółek z rynków wschodzących.

Fundusz inwestujący w indyjskie spółki to Franklin India Fund. Jest aktywnie zarządzany przez jeden z największych zespołów ds. indyjskiego rynku akcji, utworzony ponad 30 lat temu. Na podstawie czynników makroekonomicznych i mikroekonomicznych, zespół inwestycyjny dokonuje indywidualnej selekcji papierów wartościowych, które w jego ocenie cechuje atrakcyjna wycena w świetle perspektyw wzrostu.

Niniejszy materiał jest komunikatem marketingowym. Przed podjęciem jakichkolwiek wiążących decyzji inwestycyjnych należy zapoznać się z aktualnym prospektem przedsiębiorstwa zbiorowego inwestowania w zbywalne papiery wartościowe (UCITS) oraz dokumentem zawierającym kluczowe informacje (KID).

Autor: Zespół Franklin Templeton

Niniejszy materiał – iWealth News – nie stanowi doradztwa inwestycyjnego ani rekomendacji inwestycyjnej i ma wyłącznie charakter informacyjny oraz promocyjny, a także nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Spółka ani Towarzystwa, których materiały są publikowane nie ponoszą odpowiedzialności za decyzje podjęte w oparciu o informacje uzyskane w wyniku korzystania z niniejszego materiału. Inwestowanie w fundusze inwestycyjne wiąże się z ryzykiem utraty części bądź całości zainwestowanego kapitału. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usług.

Nr 6/2024