iWealth Family. Rozwiązania szyte na miarę

iWealth Management już ponad 5 lat wspiera Klientów w zarządzaniu środkami finansowymi, oferując – w ramach usługi nieodpłatnego doradztwa inwestycyjnego – portfele modelowe, oparte na funduszach inwestycyjnych i dostosowane do różnych profili inwestycyjnych Klientów. Długoterminowe wyniki inwestycyjne portfeli iWealth potwierdzają nasze kompetencje w zarządzaniu ryzykiem, w odpowiedniej dywersyfikacji aktywów i trafnej selekcji funduszy.

Rośniemy i rozwijamy się razem z naszymi Klientami dostarczając wartość nie tylko w obszarze inwestycji na rynku kapitałowym.

We wrześniu 2023 roku podjęliśmy decyzję o poszerzeniu portfolio usług dodatkowych w ramach nowej marki – iWealth Family. Spółka ta świadczy – obok doradztwa w zakresie budowania portfela i pośrednictwa w obszarze nieruchomości (mieszkania, nieruchomości komercyjne, nieruchomości za granicą, działki i grunty) – szerokie spektrum usług dodatkowych.

Klientom poszukującym finansowania zapewniamy dostęp do naszych, sprawdzonych partnerów biznesowych oferujących kredyt, leasing, jak również pożyczki i dopłaty ze środków unijnych. Zabezpieczamy także wsparcie w obszarze prawno-podatkowym, dzięki współpracy z najlepszymi doradcami podatkowymi, oferującymi m.in. pomoc w założeniu i funkcjonowaniu Fundacji Rodzinnej.

Intensywnie pracujemy nad poszerzaniem zakresu usług dostępnych w ramach iWealth Family i wsparciem naszych Klientów w takich obszarach, jak: edukacja dzieci, filantropia, serwis concierge, czy w innych inwestycjach alternatywnych.

Jakie potrzeby Klientów spełniamy:

- inwestowanie w nieruchomości – jesteśmy pośrednikiem w tym obszarze. Łączymy Klientów. Współpracujemy z wyselekcjonowanymi partnerami oferując inwestycje w grunty, nieruchomości mieszkalne i komercyjne w kraju i za granicą, dla Klientów chcących czerpać benefity ze wzrostów cen na rynku nieruchomości oraz zyski z najmu;

- doradztwo prawno-podatkowe – dzięki współpracy z najlepszymi doradcami prawno–podatkowymi zapewniamy pomoc prawną w obszarze biznesowym naszych Klientów;

- sukcesja/transfer międzypokoleniowy – wsparcie najlepszych prawników-praktyków reprezentujących naszych partnerów;

- zabezpieczenie majątku poprzez inwestowanie w złoto inwestycyjne;

- finansowanie potrzeb prywatnych i firmowych poprzez dostęp do kredytu i pożyczki (w tym środków z Unii Europejskiej) oraz leasingu.

iWealth Family Twój partner w inwestycjach, biznesie i sukcesji.

iWealth Family odpowiada na potrzeby Klientów w czterech, najważniejszych obszarach:

- Obszar biznesowy:

- Pozyskiwanie finansowania – wiemy, że czasami przygotowanie wniosku kredytowego jest nie lada wyzwaniem. Dlatego pomagamy w pozyskaniu kapitału z sektora bankowego, jak i poza bankowego oraz z funduszy unijnych, we współpracy z wyspecjalizowanymi partnerami, cechującymi się ponadprzeciętną skutecznością.

- Wsparcie prawno-podatkowe – we współpracy z najlepszymi kancelariami prawnymi, ogólnopolskimi i lokalnymi, wspieramy naszych Klientów w obszarach prawnym i podatkowym, tak, aby struktura jego majątku była bezpieczna prawnie oraz efektywna podatkowo.

- Obszar inwestycji alternatywnych:

- Portfel nieruchomości – wiemy, jak ważnym elementem w majątku naszych Klientów są nieruchomości, dlatego pomagamy w budowie portfela opartego na różnych kategoriach nieruchomości, tak, aby zachować jego optymalną efektywność.

- Nieruchomości – dla Klientów dostarczamy oferty typu off market, będące często spełnieniem marzeń o pięknym domu nad morzem czy w górach. Proponujemy nieruchomości jako tzw. drugi dom w atrakcyjnych lokalizacjach, w Polsce i za granicą (głównie Hiszpania), ale też nieruchomości na wynajem. Z uwagi na wysoki potencjał wzrostu cen gruntów w Polsce dużym zainteresowaniem Klientów cieszą się inwestycje w ziemię – tu, głównie, na Mazurach.

- Kruszce – nieodzownym składnikiem majątku są kruszce, dlatego pomagamy naszym Klientom w budowie portfela metali szlachetnych, we współpracy z wyspecjalizowanymi, wiarygodnymi partnerami.

- Art Banking – wiemy, że inwestowanie w sztukę to nie tylko powiększanie swojego majątku, ale styl życia, dlatego mając w swoim zespole doświadczonych pasjonatów i praktyków takiej formy inwestowania, możemy wspierać naszych Klientów w budowaniu portfela dzieł sztuki.

- Zabezpieczenie majątku na pokolenia (obszar sukcesyjno-rodzinny):

- Fundacja rodzinna – wiemy, że dla naszych Klientów, często, bardzo istotne jest zachowanie majątku na pokolenia, dlatego służymy wsparciem – we współpracy z najlepszymi kancelariami prawnymi – w założeniu i utrzymaniu fundacji rodzinnej w polskim systemie prawnym, jak i w innych jurysdykcjach. Pomoc w tym zakresie obejmuje m.in. skonstruowanie strategii inwestycyjnej Fundacji, jej reprezentowanie wobec asset managerów czy wsparcie w zbudowaniu i prowadzeniu działalności charytatywnej Fundacji.

- Sukcesja – dla wielu naszych Klientów ważnym etapem w ich życiu jest przekazanie kolejnym pokoleniom zarządzania największymi składnikami majątku. Dlatego pomagamy naszym Klientom w tym procesie, korzystając ze wsparcia najbardziej doświadczonych partnerów biznesowych.

- Ubezpieczenia osobowe – niekiedy czas jest istotnym elementem w zabezpieczeniu i przekazaniu części majątku, dlatego, mając doświadczenie w tym zakresie, pomagamy w doborze odpowiedniego ubezpieczenia osobowego, tak, aby spełniało cele i założenia naszych Klientów.

- Obszar usług osobistych (tu pomagamy w realizacji celów prywatnych):

- Filantropia – wśród naszych Klientów są również tacy, którzy chcą podzielić się swoim majątkiem. Dlatego, jeśli chcesz dołączyć do grona darczyńców, a nie wiesz, jak to zrobić, to z chęcią Tobie pomożemy w tym procesie bazując na unikalnym doświadczeniu osób z naszego zespołu.

- Edukacja dzieci – jeśli planujesz wysłać swoje dzieci/wnuki na studia, na najlepszych uczelniach świata, to zapewne wiesz, że nie jest to łatwe zadanie. Rozumiejąc to, we współpracy z naszymi partnerami pomagamy w przygotowaniu młodzieży do podjęcia studiów na wiodących uczelniach świata.

- Edukacja finansowa – iWealth Family wierzy, że edukacja finansowa to klucz do trwałego sukcesu finansowego rodziny. Dlatego oferujemy programy edukacyjne dla wszystkich członków rodziny, pomagając zrozumieć i wykorzystać zasady zarządzania finansami, inwestowania i planowania przyszłości.

Podsumowanie

iWealth Family to więcej, niż firma oferująca usługi family office, to partner, który angażuje się w długoterminowy rozwój finansowy i sukces Klienta. Dzięki kompleksowym usługom, spersonalizowanemu podejściu i zaangażowaniu w edukację finansową, iWealth Family staje się niezastąpionym wsparciem dla rodzin pragnących osiągnąć trwały spokój finansowy. iWealth Family – Twój partner w biznesie i życiu!

Autor: Małgorzata Anczewska, Wiceprezeska iWealth, Prezeska iWealth Family

Europejski barometr przemysłowy wreszcie mocno odbija od dna

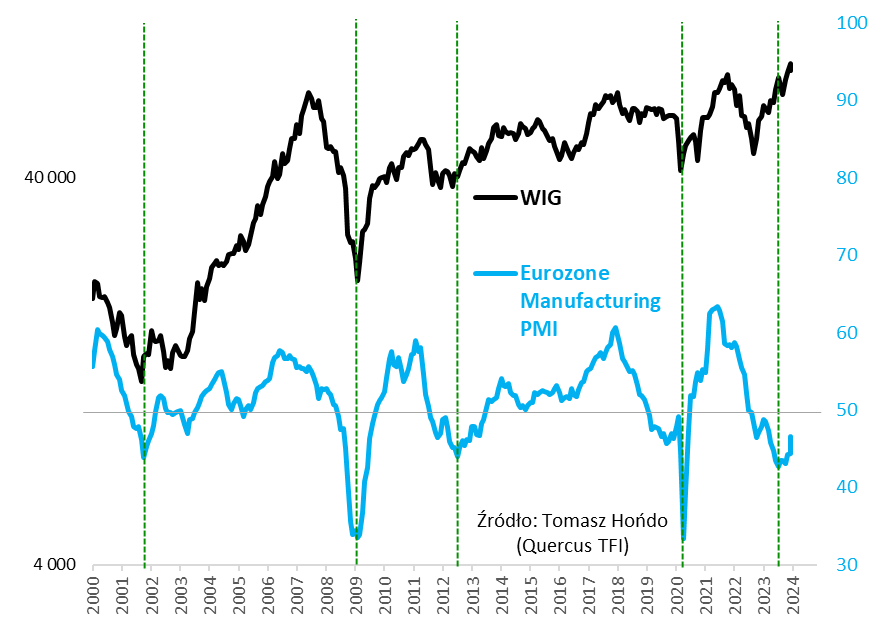

W natłoku codziennych informacji łatwo umknąć mogły wieści o tym, że coś wreszcie zaczyna się zmieniać na plus w europejskiej gospodarce. Bacznie obserwowany przez nas wskaźnik nastrojów w przemyśle strefy euro (Eurozone Manufacturing PMI), wg wstępnego odczytu, podskoczył w styczniu najmocniej od … prawie trzech lat. Na wykresie wyraźnie widać, że PMI coraz bardziej ochoczo odbija się od lipcowego dołka, kiedy to był na poziomie najniższym od czasu wybuchu pandemii.

Co prawda europejski PMI pozostaje poniżej granicy 50 pkt., co oznacza że ciągle sygnalizuje spowolnienie w przemyśle, tyle że już mniejsze spowolnienie niż wcześniej, ale już samo wyjście PMI z dołka koniunktury było zawsze, jak sugeruje wykres, niezwykle pozytywnym impulsem dla rynków akcji, w tym również naszego krajowego.

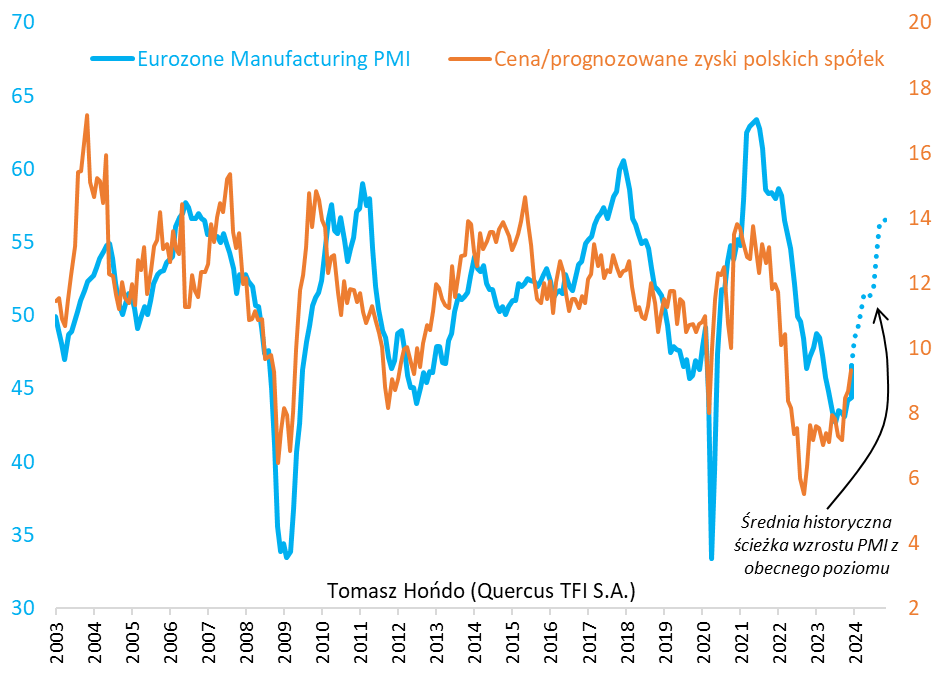

Co prawda w ubiegłym roku, kiedy jeszcze przemysłowy wskaźnik pogłębiał dołki, narzekałem trochę na to, że krajowe akcje ruszyły w górę bez oglądania się na PMI. Poniższy wykres sugeruje jednak, że mogło to wynikać po prostu z ekstremalnie niskich wycen polskich spółek. Te zresztą, mimo silnego wzrostu od dna bessy, pozostają raczej niewygórowane. Wskaźnik ceny do prognozowanych zysków (forward P/E) zakończył 2023 rok na poziomie 9,3, a w styczniu br. nawet lekko koryguje się w dół. Gdyby europejski PMI miał kontynuować zwyżkę w tempie takim, jak w przeszłości z poziomów takich jak obecnie (w latach 2020, 2012 i 2009), to czekałoby nas wyraźne ożywienie w przemyśle. A to sprzyjałoby dalszemu „reratingowi” w górę wycen polskich akcji.

Ktoś może powiedzieć, że to scenariusz mocno życzeniowy, bo europejska gospodarka ciągle stoi w obliczu licznych wyzwań. Stopy procentowe pozostają najwyższe od lat, co zdecydowanie odróżnia obecną sytuację od tych lat, w których PMI gwałtownie odbijał od dna (z drugiej strony, bieżący rok może jednak przynieść pierwsze obniżki stóp). Do tego dochodzą jeszcze nowe czynniki ryzyka, takie jak zakłócenia logistyczne wywołane przez ataki Huti na statki na Morzu Czerwonym.

Nawet jeśli jednak tegoroczna ścieżka europejskiego PMI będzie bardziej wyboista, niż wynikałoby z prostego historycznego uśrednienia, to jednak największy od prawie trzech lat jego wzrost w grudniu można traktować jako wyczekiwany pozytywny sygnał.

Autor: Tomasz Hońdo, CFA, Starszy Ekonomista Quercus TFI, Redaktor Qnews.pl

Chiny – nowy początek?

W tym tygodniu byliśmy świadkami dosyć nieoczekiwanego zwrotu akcji na chińskich rynkach …akcji. O ile w poprzednim tygodniu jeszcze większość chińskich indeksów nurkowała w poszukiwaniu dna, często nawet poniżej linii ostatniego trendu spadkowego (np. wykres indeksu Hang Seng, poniżej), ten tydzień przynosi falę optymizmu, zaskakującą inwestorów.

Powód? Kluczowym trigerem było to, że Ludowy Bank Chin zdecydował się na cięcie stopy rezerw obowiązkowych dla głównych banków komercyjnych o 0,5% – do poziomu 10%. Decyzja wchodzi w życie 5 lutego br. i ma doprowadzić do uwolnienia funduszy o równowartości ok. 140 mld USD. To najniższy poziom stopy rezerw obowiązkowych od 2007 roku. Równocześnie, ww. bank nie zdecydował się obniżyć głównej stopy procentowej, która pozostając na poziomie 3,45% i przy ujemnej inflacji na poziomie -0,3% – jest chyba najwyższą, realną stopą procentową wśród dużych gospodarek. To pokazuje, jak wiele narzędzi ma wciąż w zanadrzu chiński bank centralny w walce ze spowolnieniem gospodarczym. Trzeba jednak pamiętać, że ze względu na chęć kontrolowanego „upuszczania powietrza” z chińskiego rynku nieruchomości, narzędzia zwiększające dostępność kredytów będą używane ostrożnie.

Czy to wyłącznie zmiana poziomu rezerw obowiązkowych o 0,5% stoi za tak dużymi wahaniami na rynku akcji?

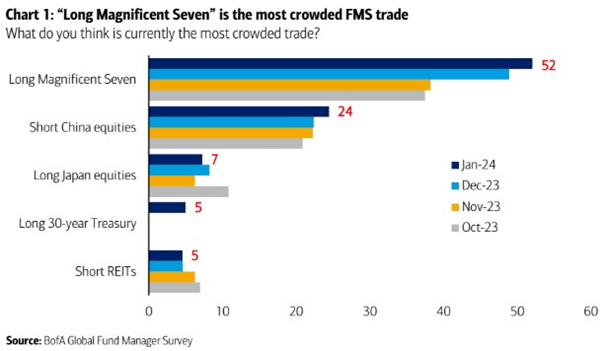

Oczywiście, jednym z powodów w kontekście długoterminowym pozostają niskie poziomy wycen chińskich aktywów, po – trwającej już blisko 3 lata – bessie, co samo w sobie jest powodem do oczekiwania odwrócenia tendencji. Bessa spowodowała, że w ostatnich miesiącach zarabianie na spadku chińskich akcji stało drugim z najbardziej „zatłoczonych zakładów” (ang. most crowded trade) wg badania Bank of America (wykres poniżej).

O ile w przypadku długich pozycji zyski są nieograniczone, więc inwestorzy mogą takie zakłady trzymać teoretycznie w nieskończoność, o tyle w przypadku krótkich pozycji, zakłady muszą zostać w pewnym momencie zamknięte, generując przy tym duży popyt na akcje. Prawdopodobnie, to właśnie wyżej opisana obniżka stopy rezerw obowiązkowych wywołała zamykanie krótkich pozycji, które wygenerowało tak duże wzrosty cen podczas ostatnich sesji. Jeśli tak się stało, to w kolejnych miesiącach nie zobaczymy już pozycji „Short China equities” na powyższym zestawieniu. Podobną sytuację mieliśmy kilka miesięcy temu, gdy w powyższym zestawieniu wysoką pozycję zajmowała krótka sprzedaż na 30-letnich amerykańskich obligacjach (Short 30-Year Treasury.) Dziś, wg ww. zestawienia, popularnością cieszy się długa pozycja na tym aktywie (Long 30-year Treasury). Czy powyższe fakty zmienią długoterminowe nastawienie inwestorów do Chin? Zawrócenie tak dużego okrętu, jakim jest chińska gospodarka, będzie wymagało większej ilości podobnych działań, ale – moim zdaniem – będziemy w najbliższym czasie będziemy je oglądać. Ostatecznie, mogą one sprawić, że chiński rynek akcji może zostać „czarnym koniem” tego roku, zgodnie z przewidywaniami, o których pisałem niedawno w perspektywach na 2024 rok (zob. Perspektywy inwestycyjne na 2024 rok (cz.1) – iWealth).

Autor: Jacek Maleszewski, CFA, Dyrektor Zespołu Doradztwa, iWealth

Niniejszy materiał – iWealth News – nie stanowi doradztwa inwestycyjnego ani rekomendacji inwestycyjnej i ma wyłącznie charakter informacyjny oraz promocyjny, a także nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Spółka ani Towarzystwa, których materiały są publikowane nie ponoszą odpowiedzialności za decyzje podjęte w oparciu o informacje uzyskane w wyniku korzystania z niniejszego materiału. Inwestowanie w fundusze inwestycyjne wiąże się z ryzykiem utraty części bądź całości zainwestowanego kapitału. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usług.

Nr 4/2024