Komentarz rynkowy

Obecnie rynki mierzą się z następującymi wyzwaniami, które w 3. kwartale coraz silniej niepokoją inwestorów:

🔴 Chińska niepewność – do problemów firm technologicznych/edukacyjnych w ostatnim kwartale doszło dalsze zaostrzanie regulacji przez rząd komunistyczny (zakaz kopania kryptowalut i obrotu nimi na terytorium kraju). Do tego zapowiedziano również, że Chiny nie będą udzielać finansowania zagranicznym kopalniom węgla. Wzrosły obawy o rynek nieruchomości i zadłużenie tego sektora w bankach. Wszyscy zastanawiają się czy potencjalne bankructwo dewelopera Evergrande spowoduje efekt domina w sektorze i odbije się na całej gospodarce. Spółka ta choć ma tylko 3% udziału w krajowym rynku nieruchomości posiada „zaledwie” 305 miliardów USD długów! Chiński rynek nieruchomości odpowiada obecnie za 31% krajowego PKB. Taki poziom miała Hiszpania przed kryzysem w 2007 roku. Nie dziwi więc chyba fakt, że tak rozpędzony sektor ma już 20% pustostanów – nie dziwi, ale martwić powinien na pewno. Do tego wzrost cen surowców energetycznych i braki w zaopatrzeniu, np. w węgiel, doprowadzają do wyłączeń prądu i przerw w produkcji co grozi mocnym spowolnieniem gospodarczym na całym świecie po zerwaniu sprawnych do 2019 roku łańcuchów dostaw różnych towarów i komponentów. Te problemy już przekładają się na słabsze zachowanie się gospodarki chińskiej – PKB za 3 kw. rozczarował, bo wzrósł w ujęciu realnym „tylko” o 4,9% w porównaniu do analogicznego okresu w roku 2020. Rynek oczekiwał wzrostu na poziomie 5,2% a wg trendu sprzed pandemii powinien wynieść co najmniej 5,6%.

🔴 Kryzys energetyczny – ceny różnych surowców związanych z wytwarzaniem energii urosły w tym roku astronomicznie:

Zawirowanie z cenami tych surowców jest tak duże, że należy również opisać ich zachowanie na początku października – ropa dalej drożeje, ale ceny kontraktów na pozostałe towary są już niższe, ale choć bardzo wysokie co nieuchronnie prowadzi do … 👇 (pkt niżej).

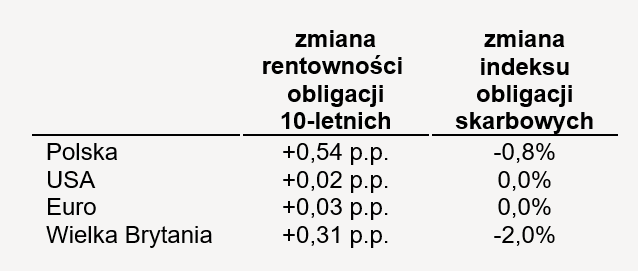

🔴 Obawy o trwałość inflacji i reakcję banków centralnych – inflacja szaleje na całym świecie. W Polsce mamy już wzrost roczny na poziomie 5,9%, w USA 5,4% a w strefie euro 3,4%. Na razie retoryka banków centralnych jest dosyć jednolita – inflacja, pomimo że jest wysoka nie jest w ich ocenie wywołana czynnikami popytowymi (co wymagałoby podniesienia stóp procentowych by schłodzić popyt, czyli gospodarkę) a szokami podażowymi (wysokie ceny energii, zerwane łańcuchy dostaw) na co FED, ECB, ale i RPP nie mają już wpływu. Nie zmienia to faktu, że rentowności obligacji zaczęły rosnąć dyskontując ewentualne podniesienie stóp. Zmiany rentowności i stopy zwrotu z indeksów obligacji skarbowych w 3. kwartale przedstawiają się następująco (rosnące rentowności oznaczają spadek cen obligacji):

Reakcja polskich obligacji jest dużo wyraźniejsza, gdyż banki centralne w regionie już zdecydowały się podnieść stopy (Węgry i Czechy). Dodatkowo oliwy do ognia dolała decyzja RPP z 6 października, która niespodziewanie podniosła stopę o 0,4 p.p.. Decyzja ta jest odbierana jako kompletna porażka komunikacyjna NBP. Rynek obligacji i stopy procentowej wpisując zatem w swoje scenariusze dodatkowe ryzyko nieprzewidywalności decyzji RPP, zupełnie spanikował i inwestorzy nadal sprzedaje obligacje skarbowe. Od końca kwartału rentowność 10-letnich obligacji skarbowych urosła o dodatkowe 42 p.b. do poziomu 2,59%, a indeks obligacji spadł w tym okresie o 2,55% (od początku roku rentowność „10-latek” urosła o 136 p.b. a spadek indeksu TBSP wynosi już -4,88%).

Dla porównania rentowności obligacji amerykańskich i euro (również dziesięcioletnie) od końca września urosły odpowiednio o 9 p.b. i 1 p.b.

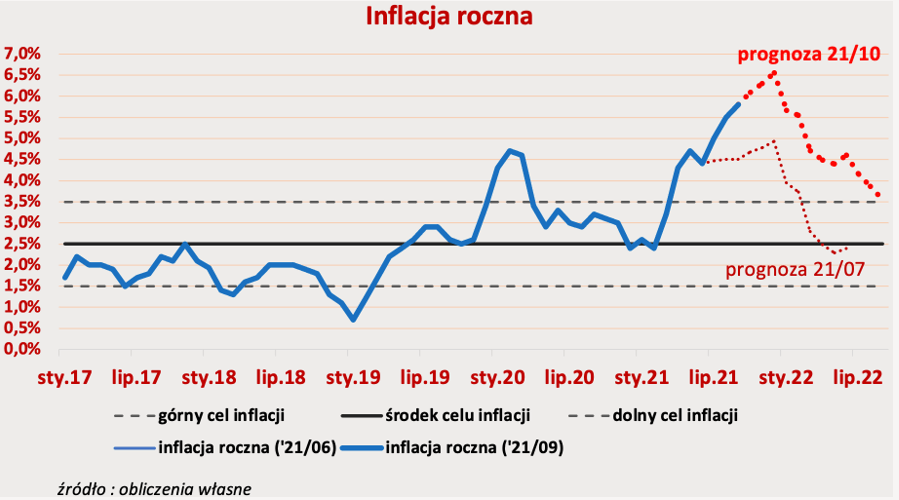

Wysokie odczyty inflacji w lipcu, sierpniu i wrześniu skłoniły nas do rewizji prognoz inflacyjnych względem ostatniego kwartału. Nie zmieniają się jednak główne konkluzje – szczyt inflacji powinien być w grudniu b.r. a od stycznia inflacja powinna mocno spadać choć już nie do poziomu 2,5% (cel inflacyjny RPP) ale do 3,6%.

Obecna reakcja rynku obligacji jest naszym zdaniem przesadzona, gdyż rynek wycenia obecnie docelowy poziom stóp procentowych za 12 miesięcy na poziomie 2,25%, czyli spodziewa się, że RPP podniesie jeszcze stopy o 1,75 p.p. Naszym zdaniem przy spadającej inflacji w przyszłym roku ogólna presja na RPP spadnie i ostatecznie stopy wrócą do poziomów sprzed pandemii, czyli do 1,5% (RPP podniesie stopy o 1 p.p.).

🔴 Wysokie wyceny akcji oraz obawy o wzrost zysków firm – to co sygnalizujemy niezmiennie od wielu miesięcy, to bardzo wysokie wyceny akcji (szczególnie w USA) oraz możliwość spowolnienia gospodarczego z wysoką inflacją (czyli stagflacja) powodują, że rynki akcji stają się coraz bardziej nerwowe. Inwestowanie na takim rynku nie jest już poparte żadnymi fundamentami i jest czystą spekulacją. W zasadzie nie przeszkodziło to jednak we wzrostach cen akcji w 3 kw. br. Nie były one już jednak tak spektakularne, jak w poprzednim kwartale. Zadecydowały o tym spadki we wrześniu. Stopy zwrotu od początku roku pozostają jednak wysokie i tylko indeks rynków wschodzących jest na minusie od początku roku przyczyną czego jest bardzo słaby rynek chiński. W 3. kwartale akcje na warszawskim parkiecie zachowały się bardzo dobrze na tle świata, gdyż mocno cierpiały w latach poprzednich i nie były tak wysoko wyceniane. Teraz z dużym opóźnieniem nadrabiają ten dystans w czym główną zasługę mają rosnące ceny akcji banków.

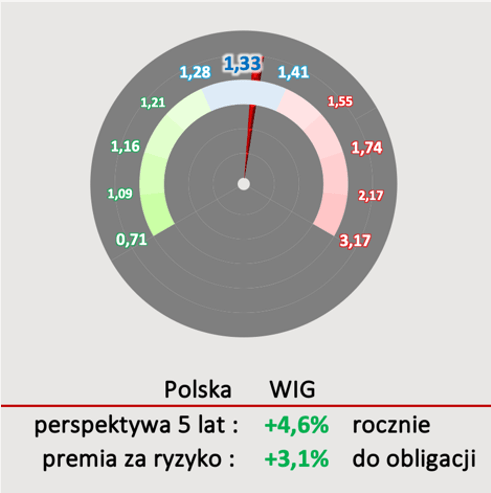

Wycena polskich akcji na koniec września daje perspektywę wzrostu długoterminowego (w okresie kolejnych 5 lat) na poziomie 4,6% średnio co roku. Porównując to do rentowności obligacji skarbowych oczekiwana premia za ryzyko inwestycji w polskie akcje wynosiła na koniec września +3,1% rocznie. Obecnie (18/10/2021) szacowane zyski z inwestycji w akcje polskie spadły już do 3,4% rocznie a premia z ryzyko do zaledwie 1,1% ‼️ Zalecamy ostrożność przy inwestowaniu w akcje.

🔴 Rynek metali szlachetnych – złoto nie cieszyło się dużym zainteresowaniem w ostatnim kwartale. Jego cena ostatecznie spadła o około 0,8% i wahania nie były zbyt duże w tym okresie. Cena poruszała się w kanale +/- 5% od obecnego poziomu. Złoto jest jednak nadal bardzo tanie w stosunku do akcji amerykańskich.

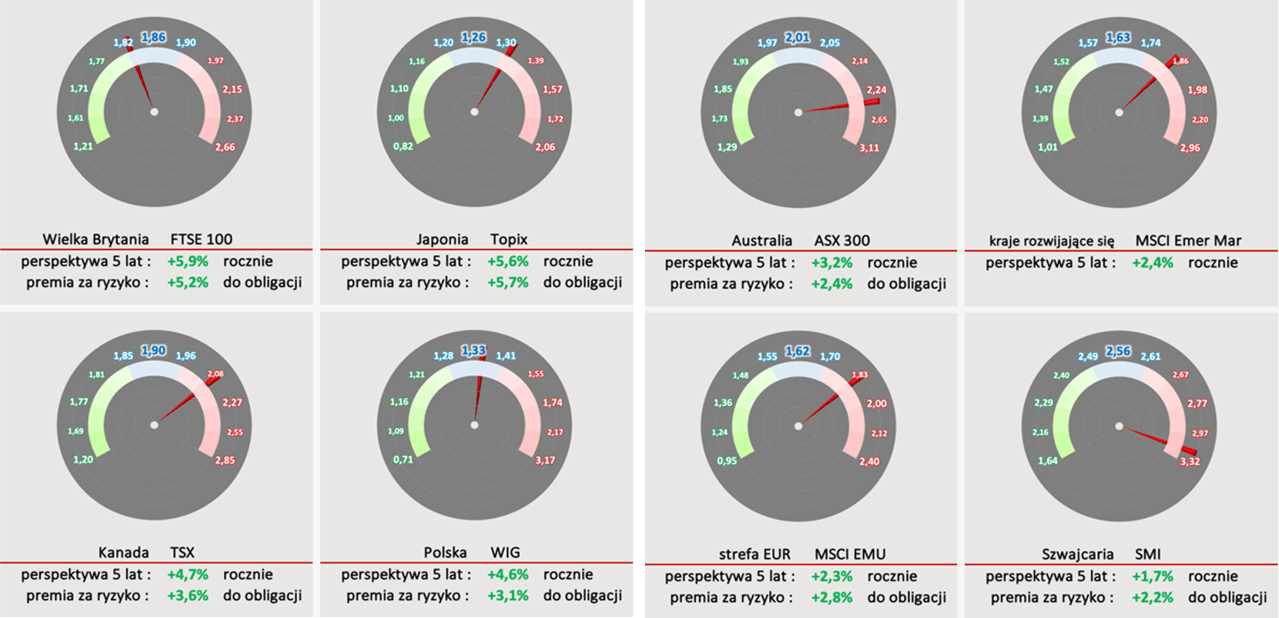

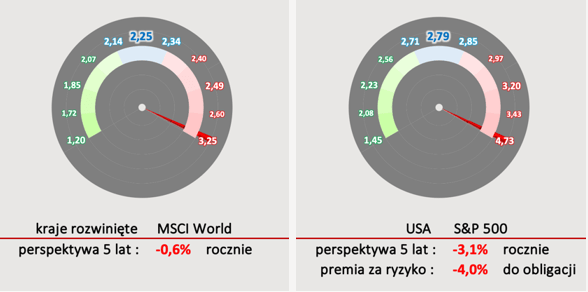

Wycena rynków akcji na 30 września 2021

Zmieniamy nieco sposób prezentacji wyceny rynków akcji. Pokazujemy je w sposób dużo łatwiejszy do interpretacji, wskazując jaki rynki mają potencjał zwrotu rocznego średnio przez następne 5 lat. Dodatkowo pokazujemy dla jednolitych rynków z jedną walutą premię za ryzyko inwestycji w akcje, porównując szacowany potencjał akcji z rentownością obligacji 5-letnią dla danego rynku. Strzałka wskaźnika pokazuje jak wycena danego rynku przedstawia się w relacji historii jego wycen mierzonej od końca 2001 roku (blisko 20 lat) za pomocą wskaźnika cena/wartość księgowa (P/BV).

Rynkami z największym potencjałem wzrostu są rynki brytyjski i japoński. Na koniec kwartału tylko cztery rynki miały premię za ryzyko inwestycji w akcje powyżej 3% (rynek polski jak wcześniej pisaliśmy nie jest już w tej grupie).

Najdroższym rynkiem, zarówno historycznie, jak i pod względem perspektywy, zostaje rynek amerykański – inwestycja w akcje indeksu S&P 500 może okazać się dużo gorsza od prostych instrumentów z ograniczonym ryzykiem jakimi są obligacje skarbowe. Różnica stóp zwrotu może sięgnąć nawet 4% rocznie w okresie 5 lat.

Widać, że rynki obecnie mają duży problem z uzasadnianiem dalszych wzrostów cen, dla których paliwem jest obecnie wyłącznie ultra-luźna polityka banków centralnych – skupy aktywów, drukowanie pieniądza i niskie stopy procentowe.

Coraz więcej inwestorów obawia się, że stagflacja spowoduje jednak reakcję banków centralnych w postaci podniesienia stóp procentowych, a to zwiększa ryzyko istotnej przeceny cen akcji.

Nasze główne oczekiwania i tezy inwestycyjne

W mocy pozostają tezy strategiczne iWealth (długoterminowe):

- Niskie stopy procentowe i interwencje rynkowe pozostaną z nami na dłużej, co ostatecznie może spowodować wysoką inflacje.

- W Polsce stopy procentowe pozostaną poniżej inflacji.

- Rozpoczęliśmy nowy cykl gospodarczy, ale wyceny akcji już są bardzo wysokie.

- Zwiększona zmienność będzie nam towarzyszyć w całym 2021 roku.

- Preferujemy rynki i sektory rozsądnie wyceniane.

- Złoto i srebro stanowią dobre zabezpieczenie antyinflacyjne portfela.

Długoterminowo nadal wolimy poszukiwać rynków poza USA, które są rozsądniej wyceniane, jak chociażby Wielka Brytania i Japonia. Na koniec kwartału relatywnie ciekawa była też Kanada i Polska.

Przedstawiamy również tezy taktyczne iWealth na IV kwartał br.:

- FED w najbliższym kwartale nie rozpocznie zacieśniania polityki pieniężnej (tapering i podwyżki stóp). Będzie wykorzystywał inne narzędzia, próbując przeczekać inflację.

Zakładamy, że FED wykorzysta rozpoczętą we wrześniu korektę, jeśli się ona jeszcze pogłębi, aby odsunąć rozpoczęcie zmniejszania skupu aktywów (tapering) na początek przyszłego roku. O podwyżkach stóp w tym kwartale nie ma mowy. Na razie wystarczające są interwencje słowne, czyli przybliżanie perspektywy podwyżek stóp.

- Nieprzewidywalność inflacji pozostaje największym czynnikiem ryzyka dla rynku akcji.

Roboczo zakładamy, że inflacja może spaść z obecnych poziomów w pierwszej połowie 2022 roku ze względu na najniższe od lat przyszłe intencje zakupowe konsumentów w USA oraz efekty wysokiej bazy z początku tego roku. Z drugiej strony jednak bardzo silne wzrosty cen nośników energii z ostatnich tygodni powodują, że naszym zdaniem przewidzenie faktycznego przyszłego poziomu inflacji jest obecnie bardzo trudne. Jeśli okaże się, że inflacja jednak nie jest przejściowa i zaskoczy również w kolejnym roku, FED będzie musiał chociaż częściowo nadrobić zaległości w stopach procentowych, a dziś nikt nie bierze tego pod uwagę. Rosnąca inflacja od zawsze jest największym zagrożeniem dla hossy na akcjach.

- Amerykańskie akcje są drogie, ale dopóki FED skupuje obligacje sztucznie zaniżając ich rentowność i zawyżając ceny – mogą dalej rosnąć, ponieważ inwestorzy nie widzą atrakcyjnej alternatywy dla akcji.

Znaleźliśmy się w punkcie, gdzie wyceny amerykańskich akcji osiągają rekordowe poziomy. Jednak 10-cio letnie amerykańskie obligacje osiągają rentowność 1,5%, co przy 5,5% inflacji oznacza realną stratę 4% rocznie. Inwestorzy wciąż wybierają więc akcje i dopóki strumień pieniądza płynie w tym kierunku, wzrosty mogą się utrzymywać. Trzeba jednak brać pod uwagę, że obecnie amerykańscy inwestorzy wg badania AAII mają już w portfelach średnio ponad 71% akcji (pozostała cześć to obligacje i gotówka). Tak duży udział akcji od początku tego badania, czyli w ciągu ostatnich 34 lat mieli tylko przez 6% czasu, czyli 2 lata w trakcie bańki internetowej. Tutaj należy przypomnieć o rosnącej inflacji, która może powodować, że FED nie będzie miał już tak dużej swobody jak do tej pory przy dalszym dodruku pieniądza i ratowaniu giełdy za wszelką cenę.

- Po silnych wzrostach wyczerpuje się siła relatywna polskich małych i średnich spółek w stosunku do całego rynku, chociaż wyceny są dalej atrakcyjne względem Emerging Markets.

Na polskiej giełdzie siła relatywna mniejszych i średnich spółek w stosunku do spółek z WIG20 po ponad 3 latach wzrostów zaczyna powoli słabnąć. Jednak wciąż preferujemy spółki mniejsze i średnie, a unikamy państwowych gigantów. Silnymi argumentami za polską giełdą są, atrakcyjne wyceny nawet względem przecenionych ostatnio innych rynków wschodzących i coraz większe napływy ze strony inwestorów indywidualnych.

- Złoto i srebro są relatywnie jednymi z najtańszych aktywów i jednymi z niewielu, które zachowują realną wartość przy 5% inflacji.

Dużo uwagi poświęcamy również będącym od roku w korekcie spadkowej metalom szlachetnym, których ceny kompletnie nie odzwierciedlają rosnącej inflacji i rekordowego w ostatnim czasie popytu na ich fizyczną postać, zarówno ze strony banków centralnych jak i inwestorów indywidualnych. Cena złota nie nadąża w ostatnim czasie za podażą pieniądza M2, z którą była zawsze silne skorelowana. Oba metale są bardzo tanie zarówno w historycznym porównaniu do cen akcji amerykańskich, czy indeksów cen surowców. Jeśli wziąć pod uwagę realne stopy procentowe na poziomie -4%, również w stosunku do większości obligacji na świecie w długim terminie złoto i srebro będą zdolne lepiej przechowywać wartość, jeśli ta sytuacja się utrzyma.

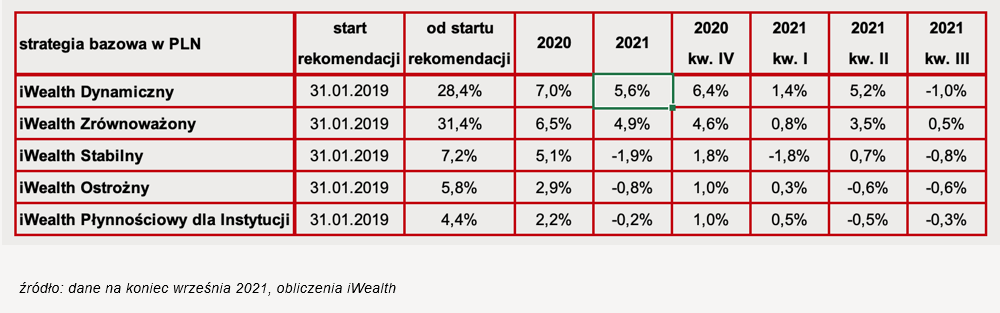

Wyniki podstawowych strategii iWealth

Obecnie iWealth w ramach nieodpłatnego doradztwa inwestycyjnego oferuje między innymi:

❍ 5 portfeli bazowych, w tym portfel dedykowany instytucjom;

❍ 2 portfele w walutach;

❍ 9 portfeli dla rozwiązań emerytalnych opartych na Indywidualnych Kontach Zabezpieczenia Emerytalnego i/lub Indywidualnych Kontach Emerytalnych.

Pełne składy portfeli dostępne są dla osób/podmiotów, które dokonały rejestracji na stronie iWealth.pl oraz po wypełnieniu ankiety w celu wyznaczeniu profilu inwestycyjnego. Rejestracja jest bezpłatna 😁 i nie wymaga żadnych wpłat do funduszy. Poza uzyskaniem dostępu do rekomendowanych portfeli adekwatnych do wyznaczonego profilu inwestycyjnego, w systemie można wykonać własne symulacje. Rejestrując się do systemu iWealth zostaną Państwo poproszeni o podanie kodu Wealth Managera – można go uzyskać kontaktując się bezpośrednio z preferowaną osobą z Zespołu iWealth Management (dane kontaktowe: https://iwealth.pl/zespol/).

Linki do rejestracji:

✓ Osoby fizyczne: https://platforma.iwealth.pl/register/basic

✓ Podmioty prawne: Daj nam znać, że jesteś zainteresowany na kontakt@iwealth.pl – skontaktujemy się z Tobą.

Jeśli masz pytania zapraszamy do kontaktu. Dane kontaktowe dostępne pod linkami:

✓ Jacek Maleszewski: https://iwealth.pl/zespol/jacek-maleszewski/

✓ Grzegorz Chłopek: https://iwealth.pl/zespol/grzegorz-chlopek/

Niniejszy materiał ma wyłącznie charakter promocyjny i nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usługi.

Jacek Maleszewski, Grzegorz Chłopek