W czwartek 24.09, jak zapewne pamiętamy, kończyliśmy „komentarzowy” tydzień tym, że indeksy na Wall Street co prawda odbiły się od wsparć technicznych (o nich więcej w rzeczonym komentarzu), ale zwyżki były mikroskopijne. W piątek jednak obóz byków na Wall Street wziął się do pracy i indeksy mocno wzrosły, a prowadził je do góry nadal sektor FAANG.

Podkreślam, że na Wall Street, bo w Europie indeksy spadły, a chlubnym (tym razem) wyjątkiem był WIG20, który nieco zyskał. W Europie nadal bardziej przejmowano się pandemią, która coraz szybciej się rozprzestrzenia. We Francji na przykład wielu lekarzy apeluje o kolejny lockdown (to byłby potężny cios w gospodarkę).

W poniedziałek na Wall Street nastroje nadal były szampańskie i tym razem dołączyła do USA również Europa, gdzie indeksy zyskiwały po dwa procent. Osobnym tematem było to, co działo się w Polsce, gdzie WIG20 zyskał 3,8% wracając do niedawno przebitego poziomu, który był ponad trzymiesięcznym wsparciem. O przecenie złotego i jej powodach poniżej.

Powodem entuzjazmu na GPW (oprócz sytuacji na innych giełdach) było to, że liczba kończących się w poniedziałek zapisów w ofercie Allegro 10-krotnie przekroczyła oferowaną liczbę akcji. Zazwyczaj takie nadsubskrypcje rodzą nadzieję na powrót części kapitałów na resztę rynku, co doprowadza do zwyżek indeksów (uprzedzałem o tym w poprzednim komentarzu tygodniowym).

Jeśli chodzi o resztę giełd to powody dobrych nastrojów można podzielić na preteksty i rzeczywiste powody. Pretekstem było na przykład to, że poprawiły się nastroje wokół Brexitu. We wtorek miała się rozpocząć ostatnia runda rozmów, ale dawano do zrozumienia, że będą kontynuowane w październiku i że nadal jest szansa na porozumienie.

Raczej pretekstem było to, że Nancy Pelosi (spiker Izby Reprezentantów w USA) rozmawiała z Stevenem Mnuchinem (sekretarz skarbu USA) o możliwości głosowania w Izbie Reprezentantów pakietu pomocowego okrojonego przez Demokratów z pierwotnej wartości 3,4 bln USD do 2,2 bln. Pretekstem, który szybko może zamienić się w realny powód.

Rozmowy Demokraci – Republikanie rozpoczęły się na nowo po miesięcznej przerwie, ale jakoś wątpię, żeby do konsensu doszło przed wyborami w USA. Widać jednak, że jeśli nawet przed wyborami do konsensu nie dojdzie to strony znacznie zbliżyły się ofertami. Demokraci, jak wyżej piszę, zeszli do 2,2 bln USD, a Republikanie mówią o 1,5 bln. Gołym okiem widać, że stanie w okolicach 2 bln i pozostaje jedynie pytanie, kiedy to się stanie. Wypowiedzi na ten temat mocno wpływają na zachowanie rynków, co bardzo wyraźnie widać było w środę i czwartek.

Realnymi powodami zwyżek było to, że kończył się trudny dla giełd wrzesień, a z nim trzeci kwartał, co prowadziło do strojenia okien wystawowych przez fundusze. Poza tym na wykresach zarówno NASDAQ jak i S&P 500 widać był klasyczne formacje zygzaka ABC kończące się w okolicach 10% spadku od szczytu (o tym też było w poprzednim komentarzu tygodniowym), co potraktowano jako koniec korekty.

Od początku tygodnia czekano na wtorkową debatę Trump – Biden, na głosowanie pakietu pomocowego w Izbie Reprezentantów oraz na piątkowe dane z amerykańskiego rynku pracy. We wtorek, przed debatą rynki finansowe nieco „przycupnęły” – indeksy nieznacznie straciły, a wraz z nimi dolar, a złoto zdrożało.

Wszystko to mimo tego, że indeks zaufania konsumentów publikowany przez Conference Board wzrósł we wrześniu dużo mocniej od oczekiwań (101,8 pkt., a oczekiwano 89,5 pkt.). Nawiasem mówiąc takie dane są bardzo dla obecnego prezydenta korzystne. I nie należy się łudzić, że informacja o płaceniu przez Donalda Trumpa śladowych (dosłownie) podatków coś zmieni. Amerykanie mogą wręcz to pochwalić…

Po debacie telewizja CNN pisała o niej pod olbrzymim tytułem “An absolutely awful debate” (absolutnie wstrętna debata). I to jest prawda. To było coś naprawdę okropnego, co nie powinno było się zdarzyć. Widzowie w CNN (raczej DT niesprzyjający) głosowali tak: Trump 28%, Biden 60%. Nie należy jednak zakładać, że debata zmieniła nastroje w USA. Według mnie i wielu amerykańskich ekspertów nie zmieniła.

Debata nieco popsuła nastroje w Europie, czemu dziwić się nie należy, i nie chodzi nawet o styl debaty, ale o to, że Donald Trump nadal upiera się, że jeśli przegra to będzie oznaczało, że wybory będą sfałszowane. A to może doprowadzić w USA do dużych perturbacji. Indeksy europejskie (w tym i nasz WIG20) spadły. W USA inwestorzy doszli jednak do (według mnie słusznego) wniosku, że debata niewiele zmienia. Pojawiły się też komentarze, w których zwracano uwagę na pozytywy wyboru Joe Bidena dla gospodarki.

Indeksy szybko rosły wspomagane przez kolejne, dużo lepsze od oczekiwań, dane makro (raport ADP, indeks PMI z Chicago, indeks podpisanych umów kupna domów). Informacje o zbliżeniu propozycji Demokratów i Republikanów, o czym informowała Nancy Pelosi (Demokraci, spikerka w Izbie Reprezentantów) i Steven Mnuchin pomagało bykom. Schłodził nieco nastroje Mitch McConnell, przedstawiciel Republikanów w Senacie, który powiedział, że stanowiska stron są nadal bardzo odległe. Ale i tak indeksy zakończyły środę zwyżkami.

W czwartek, kiedy to kończę komentarz na rynkach działy się istne cuda. Indeksy na Wall Street wzrosły czekając na mannę z nieba, czyli na pakiet pomocowy negocjowany ciągle przez Demokratów i Republikanów. W tym samym czasie tracił nieco dolar, co powinno pomagać surowcowym i rzeczywiście to pomagało we wzroście cen złota. Jednak ropa i miedź uległy gwałtownej przecenie.

Owszem mówiono o zwiększonym wydobyciu ropy w Libii i Iranie, ale to nie wystarczyłoby do takiej przeceny, a z pewnością nie zaszkodziłoby miedzi. Wydaje się, że to słabszy odczyt indeksu ISM dla amerykańskiego przemysłu i nadal potężne napływy wniosków o zasiłek dla bezrobotnych (mówi się, że będzie gorzej) oraz coraz gorsza sytuacja pandemiczna w wielu krajach i w przypadku ropy zwiększenie wydobycia przez OPEC doprowadziły do spadków ceny tych surowców, na które popyt rośnie podczas zwiększania aktywności gospodarczej. Tak więc akcje reagowały na to, że może znowu pojawią się świeże pieniądze, a pandemia pomoże części spółek, które podczas pandemii zyskiwały (drożały przede wszystkim spółki z sektora FAANG – stąd spora zwyżka NASDAQ i niewielka S&P 500), a surowce reagowały na to, że realna gospodarka wiele na tym nie zyska, a może nawet stracić.

Kilka słów należy tutaj powiedzieć o GPW, bo to, co od końcówki sierpnia dzieje się na tym wykresie nie ma wiele wspólnego z zachowaniem wielu spółek. Od 27. sierpnia akcje CD Projekt straciły ponad 17%, co zdjęło z WIG20 około 2,8 pkt. procentowego. Podczas samej sesji czwartkowej, kiedy to akcje straciły 8,56% pociągnęły za sobą stratę w WIG20 wynoszącą około 1,4 pkt. proc. W ten właśnie dzień indeks stracił 1,08%, czyli, gdyby CD Projekt nic nie stracił to indeks by wzrósł. Wyprzedaż akcji tej spółki ma związek z wprowadzeniem przymusowego sześciodniowego tygodnia pracy przed planowaną premierą gry Cyberpunk 2077. Tak to jest, kiedy jedna spółka ma 16% w indeksie. Jednak poniżej, w analizie technicznej, nie da się tego ująć, więc trzeba po prostu mieć to w pamięci.

Popatrzmy teraz na sytuację rynkową widoczną na wykresach. Indeksy na Wall Street wyrysowały klasyczny zygzak korekcyjny ABC i po spadku o 10% (klasyczny zakres korekty) ruszyły na północ. To nie musi być koniec korekty – może przyjmować bardziej skomplikowaną formę. Wsparcie na NASDAQ jest teraz na 10.500 pkt. Opór jest na 11.458 pkt. Na S&P wsparcie nadal jest w okolicach 3.200 pkt., a opór na 3.430 pkt.

Na rynku ropy cena baryłki WTI utrzymywała się w okolicach 40 USD i rysował krótkoterminowy trend boczny czekając na mocniejszy impuls. Do dość dziwnej przeceny doszło we wtorek, ale to układu technicznego nie zmieniło, szczególnie, że środowe dane o zapasach doprowadziły do odbicia ceny. Jednak czwartkowa przecena postawiła kropkę nad i – mamy do czynienia z dłuższą korektą. Oporem jest dopiero 43,80 USD, a wsparcie jest w okolicach 36,10 USD.

Na rynku złota nic w układzie technicznym się nie zmieniło. Nadal korekta rysuje proporzec, który często poprzedza dalszą zwyżkę. Z czysto technicznego punktu widzenia to pierwsze poważne wsparcie jest na 1.849 USD. Bardzo mocne wsparcie jest na 1.740 USD (jednocześnie 38,2% zniesienia hossy). Wstępnym sygnałem kupna byłoby pokonanie 1,911 USD, a ostatecznym pokonanie 1.975 USD.

Na rynku miedzi hossa została przerwana przez korektę i opuszczenie dołem trendu bocznego. Kontrakty na miedź mają słaby opór na poziomie 295 centów (mocny na 310 centów), a wsparcie na poziomie 278,50 centów/funt. Cena srebra naśladowała cenę złota. Nadal obowiązuje trend wzrostowy, ale też (tak jak na złocie) trwa korekta ABC. Wsparcie jest w okolicach 22,50 USD, a opór na 27,80 USD.

Na rynku walutowym kurs EUR/USD trwa krótkoterminowa korekta w trendzie wzrostowym. Nadal słaby opór jest na poziomie 1,1965 USD, a mocny dopiero na poziomie 1,225 USD. Wsparcie jest na poziomie 1,160 USD. Długoterminowy trend jest nadal dla dolara niekorzystny.

W Polsce na rynku walutowym kierunek praktycznie nie zależał od tego, co działo się na rynku EUR/USD i na rynku akcji. To, co rozpoczęło się w zeszłym tygodniu kontynuowane było na początku mijającego właśnie tygodnia. Złoty w poniedziałek gwałtownie się przeceniał, ale we wtorek gwałtownie się umocnił, a w czwartek to umocnienie kontynuował.

Powody takiego zachowania? Jest ich kilka. Jeśli chodzi o przecenę złotego to wspominałem w zeszłym tygodniu o opinii „Handelsblatt” na temat Węgier i Polski – rzeczywiście te waluty mocno traciły. Doszły jeszcze do tego opinie Goldman Sachs i Deutsche Bank, które to firmy ostrzegają, że waluty krajów rozwijających się może czekać ostra przecena (https://tiny.pl/7pvtv). Rzeczywiście, wiele z tych walut na przełomie tygodnia traciło.

Dziwić mogło nieco, że nawet publiczna wypowiedź premiera Mateusza Morawieckiego, który (przy okazji prezentacji projektu budżetu na 2021 rok) zaprzeczył temu, że rząd będzie chciał wprowadzić do Sejmu dyskusję na temat zniesienia zapisanego w Konstytucji limitu zadłużenia, nie poprawiła nastrojów. Być może, dość przewrotnie, je pogorszyła, bo skoro w 2021 roku w naszej metodologii dług będzie w okolicach 52% (w unijnej blisko 65%) to znaczy, że rząd będzie mógł nadal się zadłużać i to zadłużać bardzo mocno. A to może globalnych graczy nieco niepokoić.

Poza tym pojawiła się też propozycja Niemiec, które sprawują prezydencję UE w tym okresie (w czwartek rozpoczął się dwudniowy szczyt UE), a które zaproponowały rozwiązania umożliwiające głosowaniem większościowym w Radzie Unii Europejskiej (nie Radzie Europejskiej – to różne organa) blokowania wypłaty środków unijnych dla państw łamiących praworządność (https://tiny.pl/7pvtp). Niemcy uprzedziły też, że budżet i Fundusz Odbudowy mogą się opóźnić z powodu sprzeciwu wielu krajów co do ostatecznych rozwiązań. Daleko jeszcze do przyjęcia takiego rozwiązania, ale złoty mógł na te propozycje już zareagować.

Trudniej jest wytłumaczyć zachowanie rynku we wtorek i w czwartek, kiedy to kursy walutowe gwałtownie spadły. Oczywiście, możliwe, że była to jedynie mocna realizacja zysków. Jednak sądząc po zachowaniu forinta, który też nieco zyskał, ale był to zysk nieznaczny, mogła tez pojawić się interwencja walutowa. Na przykład BGK mógł interweniować, bo nie każdemu podobało się tak duże osłabienie złotego.

Poza tym pojawiły się opinie zgodnie z którymi propozycja niemiecka ograniczenia funduszy z powodu braku praworządności jest dla Polski bardzo korzystana, bo ogranicza powody do zawieszenia wypłat do korupcji i złodziejstwa związanych ze środkami unijnymi. Parlament Europejski takiego rozwiązania nie przyjmie, ale nie ulega wątpliwości, że chwilowo taka propozycja jest dla naszej waluty korzystna.

Jeśli spojrzeć na wykresy to widać, że kursy wracały do trendu wzrostowego, ale ten ruch został gwałtownie zahamowany. Mamy więc trend boczny. EUR/PLN ma wsparcie na poziomie 4,46 PLN, a opór w okolicach 4,5950 PLN. CHF/PLN ma wsparcie w okolicach 4.12 PLN, a opór na 4,266 PLN. Kurs USD/PLN ma wsparcie na poziomie 3,78 PLN, a opór na 3,94 PLN.

Na GPW sytuacja techniczna nieznacznie się poprawiła. WIG20 w poniedziałek usiłował wrócić do ponad trzymiesięcznego trendu bocznego. Wcześniej wyszedł z niego dołem, co uznawane jest za mocny sygnał sprzedaży. Potem rozpoczęła się przecena wynikająca z zachowania CD Projekt przez co indeks od oporu się odbił. Teraz wsparcie jest na 1.645 pkt. opór na 1.740 pkt., czyli na niedawno pokonanym wsparciu.

Spójrzmy na dane i wydarzenia ze sfery makro. W piątek 2.10 zobaczymy jeszcze w USA miesięczny raport z rynku pracy. Jak zawsze przypominam, że po publikacji rozpoczynają się dzikie harce (szczególnie na rynku walutowym), ale końcówka na rynku akcji niespecjalnie zależy od tych danych. Rynek walutowy mocniej na ten raport reaguje.

W przyszłym tygodniu w Chinach do czwartku włącznie trwa święto narodowe (rozpoczyna się w piątek 2.10). Potem w kalendarium znajdziemy kilka raportów makro, ale wiele ich nie będzie (w USA indeksy PMI i ISM dla usług). We wtorek publicznie pojawi się Jerome Powell, szef Fed, co zawsze może rodzić zmienność na rynkach.

W przyszłym tygodniu w Polsce zbierze się Rada Polityki Pieniężnej, ale oczywiście żadnych zmian w polityce monetarnej nie będzie. Być może w komunikacie zniknie jednak zdanie mówiące o braku dostosowań kursów walutowych. Złoty przecież już całkiem mocno tracił. RPP chyba nie chce doprowadzić do lawinowej przeceny naszej waluty?

Szczególnie, że wstępne dane o inflacji pokazały, że we wrześniu nieoczekiwanie wzrosła do 3,2% (oczekiwano 2,9%). Zobaczymy, jakie będą ostateczne dane publikowane 15. października.

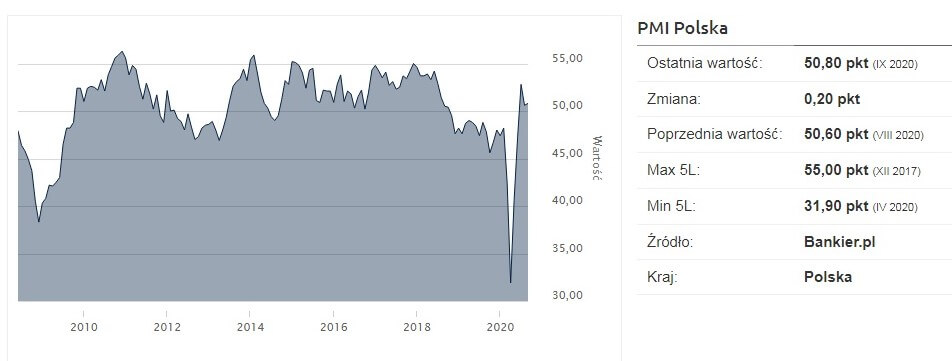

Bardzo niepokoić może też to, że we wrześniu indeks PMI dla polskiego przemysłu nieoczekiwanie wzrósł z poziomu 50,6 jedynie na 50,8 pkt. (oczekiwano 52,4 pkt.). Jak widać ożywienie gospodarcze zaczyna się nam wypłaszczać, a rosnąca lawinowo liczba zakażeń może to wypłaszczenie znacznie przedłużyć.

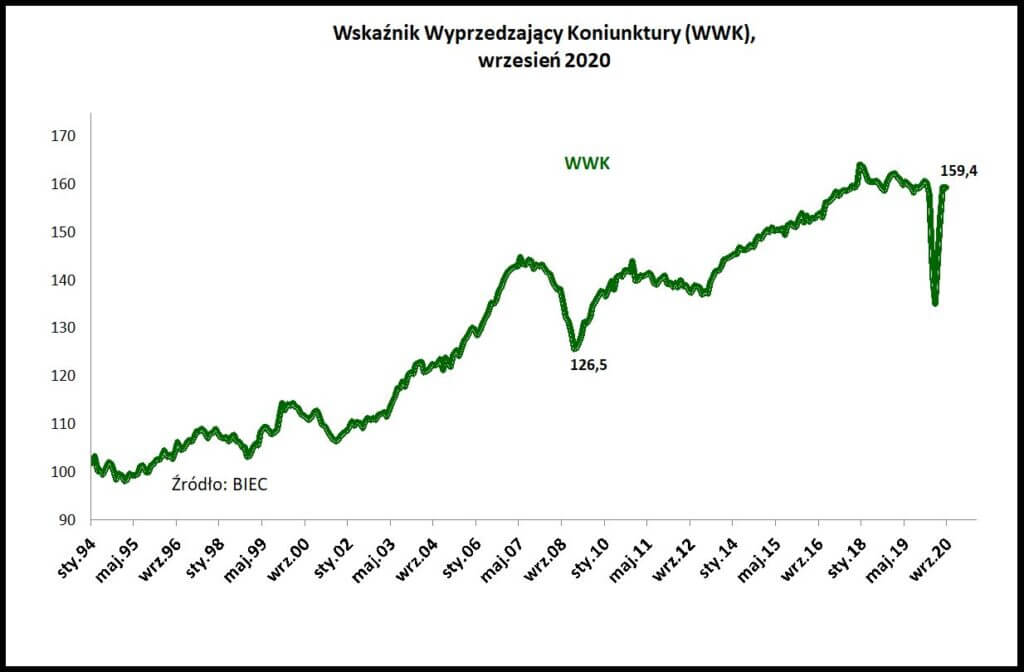

W mijającym tygodniu BIEC opublikował swój Wskaźnik Wyprzedzający Koniunktury (WWK), informujący z wyprzedzeniem o przyszłych tendencjach w gospodarce. We wrześniu 2020 roku nie zmienił on swojej wartości w stosunku do sierpnia, a BIEC pisze m.in., że „Gospodarka częściowo odrobiła straty związane z jej nagłym zatrzymaniem, jednak powrót na ścieżkę wzrostu sprzed pandemii nie wydaje się możliwy w tym roku, zaś osiągnięcie tempa wzrostu z lat 2017-2018 może zająć kilka lat.”.

W piątek 25.09 agencja ratingowa Fitch mogła dokonać rewizji swoich ocen odnośnie do ratingu Polski. Uaktualnienia nie było. Interesujące może być to, co zrobi w tej sprawie w piątek 2.10 agencja Standard & Poor’s – po ostatniej przecenie złotego agencja może chcieć się na ten temat wypowiedzieć.

Jak to wszystko można podsumować? Skoro w Chinach będzie trwało tygodniowe święto to problem wojny handlowej USA – Chiny na razie zniknie. Na chwilę oczywiście. Pozostają trzy tematy. Po pierwsze pandemia, ale tylko wtedy, kiedy pojawią się (oby nie) kolejne lockdowny. Po drugie pakiet pomocowy w USA – każda zmiana sytuacji znajdzie swoje odbicie na giełdach, ale generalnie czekanie na ten pakiet powinno podtrzymywać niezłe nastroje. Po trzecie wybory w USA – jak widać wypowiedzi kandydatów mogą na chwilę wpływać na nastroje, ale wydaje mi się, że rynki już do niepewności się przyzwyczaiły, a przeciwwagą do niej jest przyzwyczajenie do kupowania spadków.

Wniosek? Nadal uważam, że najlepsza byłaby konsolidacja być może w okolicach szczytów na Wall Street, co powinno umiarkowanie pomagać giełdom europejskim. W Polsce na GPW przydałoby się odbicie na akcjach CD Projekt, co umożliwiłoby WIG20 powrót nad poziom 1.740 pkt.

Autorem tekstu dla iWealth jest Piotr Kuczyński, analityk rynków finansowych.

Niniejszy materiał ma wyłącznie charakter promocyjny i nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usługi.

Piotr Kuczyński dla iWealth