Jeśli koniec podwyżek stóp w USA już bliski, co to oznacza dla inwestorów?

„Stres” w amerykańskim systemie bankowym, który objawił się w ostatnich tygodniach, bez wątpienia zrobił spore wrażenie na Rezerwie Federalnej, skoro akapit na ten temat znalazł się w komunikacie po najnowszym posiedzeniu banku centralnego. Co prawda Fed, zgodnie z ostatnimi oczekiwaniami rynku, „dowiózł” kolejną (dziewiątą!) w tym cyklu podwyżkę stóp procentowych (do przedziału 4,75-5,0 proc. – swoją drogą, to poziom najwyższy od …sierpnia 2007), ale to już zapewne końcówka całej serii podwyżek. W komunikacie Fed pozostawił sobie jeszcze furtkę do „jakiegoś zacieśnienia polityki”, które „może być odpowiednie” na posiedzeniu na początku maja, ale na rynku w przewadze są już oczekiwania na to, że kolejnych podwyżek w ogóle nie będzie. Co więcej, rynek zaczął na nowo obstawiać nadchodzące …cięcie stóp, które miałoby nastąpić jakoby już nawet w lipcu.

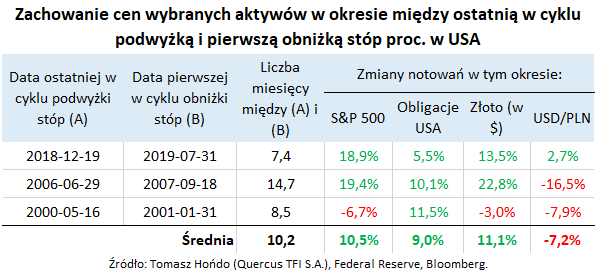

Patrząc z pewnym przymrużeniem oka na zmieniające się nieustannie oczekiwania rynkowe, trzeba jednak przyznać, że stopy w USA po najagresywniejszej od dekad serii podwyżek są już prawdopodobnie w okolicy cyklicznego szczytu. A koniec podwyżek, to bez wątpienia ważny punkt zwrotny („Fed pivot”) w całym cyklu monetarnym. Warto zastanowić się, co historycznie działo się z różnymi aktywami inwestycyjnymi w okresie między końcem podwyżek, a kolejnym punktem zwrotnym, czyli pierwszą w cyklu obniżką stóp.

Wnioski płynące z naszej tabeli są najbardziej jednoznaczne w przypadku dolara amerykańskiego oraz obligacji. Jeśli chodzi o dolara, okres po ostatniej podwyżce stóp historycznie był dla niego mocno problematyczny. Był za to zawsze, bez wyjątku, udany dla obligacji. Bloombergowski indeks amerykańskich „skarbówek” w każdym z trzech przypadków odnotował umiarkowane zyski. Taka perspektywa byłaby przyjemna po bardzo trudnym dla obligacji 2022 roku, w którym szkodziły im podwyżki stóp.

Koniec podwyżek był zaś historycznie mniej jednoznaczny dla akcji i złota. W dwóch z trzech przypadków odnotowały całkiem solidne stopy zwrotu, choć cieniem na statystykach kładzie się epizod z lat 2000-01 (pęknięcie tzw. bańki internetowej).

Na dokładne przyjrzenie się rezultatom inwestycyjnym po kolejnym punkcie zwrotnym, czyli cięciu stóp w USA, przyjdzie jeszcze pora, ale już teraz warto wspomnieć, że rychła obniżka kosztów pieniądza niekoniecznie jest tym, o co powinni się teraz modlić inwestorzy giełdowi – często (np. we wrześniu 2007) był to bowiem sygnał, że gospodarka chyli się ku recesji. Na pierwszą obniżkę, wbrew temu, co sugerują obecnie chwiejne oczekiwania rynkowe, trzeba będzie jednak zapewne trochę poczekać – historycznie było to od 7-8 do nawet 15 miesięcy od ostatniej podwyżki (tym razem obstawiałbym raczej niższe z tych liczb).

Reasumując, wyczekiwany „Fed pivot”, który jeszcze niedawno oddalał się, teraz znów się mocno przybliżył, a jest nawet jakaś szansa, że marcowa podwyżka stóp była tą ostatnią (choć podwyżka w maju pozostaje jednak w grze). Koniec podwyżek to byłaby z historycznego punktu widzenia jednoznacznie dobra wiadomość dla obligacji skarbowych, negatywna dla dolara oraz umiarkowanie pozytywna (choć nie do końca jednoznaczna) dla akcji i złota.

Autor: Tomasz Hońdo, CFA, Starszy Ekonomista Quercus TFI, Redaktor Qnews.pl

Pewne jak w banku?!

Zawirowania w sektorze bankowym zmuszają do ponownego przeglądu portfela swoich inwestycji, tym razem, nie tylko w kontekście jego rentowności, a przede wszystkim w ujęciu bezpieczeństwa zgromadzonych środków.

Dla przypomnienia, Bankowy Fundusz Gwarancyjny to instytucja gwarantująca depozyty, których równowartość w złotych nie przekracza 100 000 euro. Zachęcam do lektury szczegółowych warunków na stronie BFG.

Dla posiadaczy większej ilości kapitału są inne możliwości zabezpieczenia oszczędności niż lokata bankowa. Mało osób pamięta o formalno-prawnych benefitach posiadania Funduszy Inwestycyjnych Otwartych.

Fundusz inwestycyjny posiada odrębną osobowość prawną od Towarzystwa Funduszy Inwestycyjnych, co w praktyce oznacza, że bankructwo TFI nie wpływa na aktywa zgromadzone w funduszu, a środki w nim zdeponowane są bezpieczne i nie wchodzą w skład masy upadłościowej Towarzystw (art. 3 oraz art. 28 ustawy z dnia 27 maja 2004 r. o funduszach inwestycyjnych i zarządzaniu alternatywnymi funduszami inwestycyjnymi (Dz. U. z 2020 r., poz. 95 z późn. zm). Środki inwestorów są przechowywane na rachunku w banku depozytariuszu (art. 9 ustawy z dnia 27 maja 2004 r. o funduszach inwestycyjnych i zarządzaniu alternatywnymi funduszami inwestycyjnymi(Dz. U. z 2020 r., poz. 95 z późn. zm), który czuwa nad ich bezpieczeństwem oraz prawidłowością przeprowadzanych w funduszu operacji. Oczywiście zdeponowane u depozytariusza aktywa są także wyłączone z jego masy upadłościowej. Ważnym elementem wpływającym na bezpieczeństwo środków w funduszach inwestycyjnych jest Komisja Nadzoru Finansowego dbająca o przejrzystość i transparentność informacji oraz zgodność z przepisami prawa TFI.

Powyższe czyni z funduszy inwestycyjnych jedną z bezpieczniejszych form inwestowania, przy czym zaznaczyć trzeba, że poszczególne fundusze obarczone są ryzykiem inwestycyjnym, zależnym od przyjętej strategii alokacji aktywów.

Dobrym i bezpiecznym nośnikiem pieniędzy jest fizyczne złoto, które w odróżnieniu od „papierowego” ma swoją namacalną postać, łatwo je przenieść oraz elastycznie zdeponować.

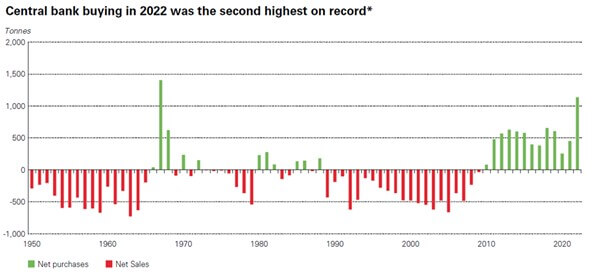

Złoto inwestycyjne ma najczęściej postać monet bulionowych lub sztabek, ich niewielki rozmiar pozwala w łatwy sposób przetransportować duży kapitał w dowolne miejsce na świecie, a następnie bez problemu sprzedać. Nie przypadkiem złoto jest stałym aktywem banków centralnych na całym świecie, a zakupy tego kruszcu w ostatnich miesiącach sięgają historycznych rekordów (wykres poniżej). W odróżnieniu od innych surowców złoto inwestycyjne zwolnione jest z podatku VAT.

Mennica Polska, z którą współpracujemy, oferuje usługę przechowywania zakupionego złota, tak, aby długoterminowy inwestor miał zagwarantowane bezpieczeństwo składowania szlachetnego metalu.

Historia nie pamięta dłużej funkcjonującego instrumentu przechowującego wartość pieniądza niż złoto. Dywersyfikując swój portfel oszczędności warto o tym pamiętać. Jednocześnie tych Państwa, którzy nie mieli okazji uczestniczyć w Akademii iWealth Online z początku tego miesiąca zapraszam do obejrzenia nagrania, które poświęciliśmy inwestowaniu w złoto i kamienie szlachetne „Złoto (nie) tylko dla Kobiet.”

Już od dekad powszechnie uważane za „bezpieczną przystań” są nieruchomości. Tu bezpieczeństwo przechowywania wartości zgromadzonego kapitału zależy od lokalizacji, lokalizacji i jeszcze raz lokalizacji. Dobre położenie inwestycji, ale również odpowiednia dywersyfikacja geograficzna (ryzyko wojny w danym kraju) dają komfort dość bezpiecznego przenoszenia wartości w czasie. Nieruchomości nie oferują wprawdzie takiej płynności inwestycji jak fundusze czy bezproblemowej sprzedaży na całym świecie jak złoto, ale dodają dodatkową wartość jaką jest po prostu użyteczność.

Posiadając dom nad jeziorem w Kownatkach, działkę w Masurian Yacht & Golf Resort, apartament nad morzem czy w górach, mieszkanie na wynajem w stolicy i całoroczny dom w Hiszpanii, lokujemy oszczędności mogąc jednocześnie korzystać z uroków poszczególnych miejsc.

Bez wątpienia czasy, w których jesteśmy, zmuszają do dywersyfikacji inwestycji nie tylko pod kątem ich rentowności, ale również bezpieczeństwa zgromadzonych oszczędności. Mądry inwestor powinien wykorzystać tak lokatę w dobrym banku, jak również fundusze inwestycyjne, złoto i nieruchomości.

Autor: Michał Kurpiel, Wiceprezes Zarządu, iWealth

Kolejny „czarny łabędź” z zaskoczenia.

Ostatnie dwa tygodnie przyniosły nad nasz krajowy rynek akcji silne tornado i to w dodatku można powiedzieć, z całkowitego zaskoczenia. Indeksy WIG oraz WIG20 spadły w ciągu ostatnich kilkunastu dni odpowiednio o ponad 10% i 12%, zachowując się dużo słabiej niż indeksy amerykańskie i niemieckie, co może być jednak pewnego rodzaju zaskoczeniem. Tempo rozwoju wydarzeń i siła spadków również może być zaskakująca dla wielu inwestorów. Problemy sektora bankowego w USA i Europie silniej odbiły się na naszym parkiecie, niż na parkietach rynków, które bezpośrednio zamieszane były w ostatni kryzys bankowy. Duży udział sektora bankowego w indeksie WIG20 zrobił swoje i indeks ten, od szczytu w tym roku na poziomie 1950 punktów, odnotował korektę na poziomie około 15%.

W przypadku polskich akcji (indeks WIG) wskaźnik techniczny RSI jeszcze w końcówce stycznia sygnalizował silne wykupienie, co mogło być interpretowane jako zachęta do większej ostrożności (wstrzymania się od zakupów lub nawet pewnej redukcji akcji). Od tego czasu sporo się jednak zmieniło. W ciągu ostatnich dni RSI „zahaczył” o tzw. strefę wyprzedania – po raz pierwszy od jesieni 2022 – co z kolei może stanowić zachętę do przemyślenia akumulacji akcji (z tym zastrzeżeniem, że w przypadku najsilniejszych ruchów spadkowych RSI potrafi zejść jeszcze niżej).

Warto zauważyć, że ostatni wybuch problemów sektora bankowego w USA spowodował szybkie i radykalne działania tamtejszego banku centralnego. Amerykański Fed, wykonał ruch będący w pewnym stopniu zaprzeczeniem pieczołowicie przeprowadzanego „zacieśniania ilościowego” (QT). Z jednej strony kontynuuje on konsekwentnie odchudzanie portfela obligacji skarbowych i hipotecznych, a z drugiej jego cała suma bilansowa nagle podskoczyła o prawie 300 miliardów dolarów! Ten skok zniwelował cztery miesiące spadku bilansu w wyniku QT. Nagły skok sumy bilansowej to oczywiście efekt naprędce skrojonego programu ratowania płynności banków komercyjnych (BTFP, Bank Term Funding Program) po upadku Silicon Valley Bank. Fed ma zapewniać będącym w tarapatach bankom pożyczki pod zastaw papierów dłużnych, wycenionych według wartości nominalnej (a nie rynkowej, czyli często dużo niższej od nominalnej). Pojawia się tutaj ważne pytanie – czy „ukryte QE” wywraca całkowicie do góry nogami ostatnie projekcje dotyczące bilansów głównych banków centralnych? Wydaje się, że na razie nie, bo ani Fed, ani też ECB oficjalnie nie wycofują się z kontynuowania QT. Te projekcje stają się jednak obarczone dużo większą niepewnością, bo nie wiadomo czy ostatni zastrzyk płynności w ramach pomocy sektorowi bankowemu jest raczej jednorazowym epizodem, czy też dopiero początkiem większego procesu.

Reasumując, za nami burzliwy okres, który przyszedł z zaskoczenia i w szybkim tempie spowodował korektę na krajowym rynku akcji (spadek WIG20 o 15% od szczytu). Spadki u nas były dużo silniejsze niż w USA, czy Europie, technicznie nasz rynek wszedł już w fazę wyprzedania, wyceny znowu stały się atrakcyjne, a amerykański FED zareagował bardzo stanowczo. Z drugiej strony w krótkim terminie nie można wykluczyć dalszych odprysków kryzysu bankowego w USA, a z kolei w średnim terminie kryzys ten może oddziaływać negatywnie na wzrost gospodarczy. W tle cały czas mamy trwającą wojnę w Ukrainie, a wizyta chińskiego przywódcy na Kremlu raczej nie pomoże w jej szybkim zakończeniu. Biorąc te wszystkie aspekty pod uwagę można chyba założyć, że największe tornado związane z problemami sektora bankowego już za nami, natomiast trzeba być przygotowanym jeszcze na podwyższoną zmienność. Przy obecnych wycenach akcji na krajowym rynku akcji racjonalnym działaniem wydaje się wykorzystywanie potencjalnych, dalszych cofnięć rynku akcji do akumulacji najciekawszych spółek.

Autor: Bartłomiej Cendecki, CFA, Zarządzający Funduszami Quercus TFI

Ekstra dodatek: nagranie webinaru i rabat od iWealth w prezencie

Zobacz nagranie Akademii iWealth Online: Złoto (nie) tylko dla Kobiet z 8 marca br., poświęcone inwestowaniu w złoto i kamienie szlachetne. Dowiesz się m. in.:

- Jak i dlaczego warto inwestować w złoto oraz kamienie szlachetne?

- Jakie są perspektywy dla rynku złota i co kształtuje cenę kruszcu?

- Jak wygląda wykorzystanie złota w przemyśle jubilerskim?

- Dlaczego #diamenty są najlepszym przyjacielem kobiety?

- O czym pamiętać budując wartość swojej kolekcji jubilerskiej?

Zapraszamy 🎦 Złoto (nie) tylko dla Kobiet

Ale to nie wszystko! Dla naszych czytelników wiosenny rabat w prezencie od iWealth na zakup złota inwestycyjnego w Mennicy Polskiej SA. Rabat tylko do końca marca!

Aby poznać szczegóły oferty, skontaktuj się ze swoim Wealth Managerem lub daj nam znać na kontakt@iwealth.pl, że jesteś zainteresowana(-y) rabatem – oddzwonimy.

Niniejszy materiał – iWealth News – nie stanowi doradztwa inwestycyjnego ani rekomendacji inwestycyjnej i ma wyłącznie charakter informacyjny oraz promocyjny, a także nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Spółka ani Towarzystwa, których materiały są publikowane nie ponoszą odpowiedzialności za decyzje podjęte w oparciu o informacje uzyskane w wyniku korzystania z niniejszego materiału. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usług.

Nr 12/2023