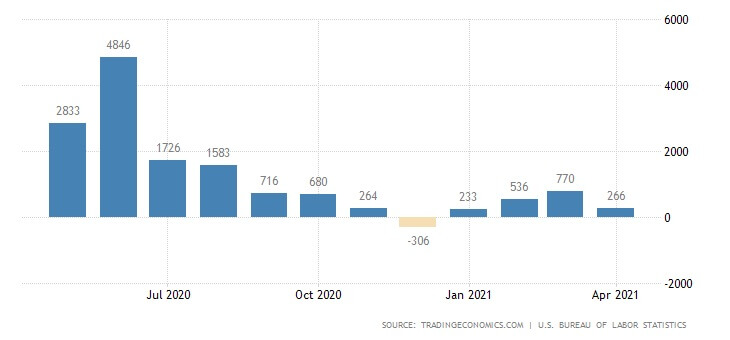

Jak zwykle komentarz tygodniowy kończy się na czwartku, więc rozpoczynamy tekst od piątku 7.05. W ten właśnie piątek czekano przede wszystkim na miesięczny raport z amerykańskiego rynku pracy. Okazał się być, delikatnie mówiąc, zaskakujący. Oczekiwano wzrostu zatrudnienia w kwietniu w sektorze pozarolniczym zbliżonego do jednego miliona, a tymczasem było to tylko 266 tysięcy. Na domiar złego dane z poprzedniego miesiąca zweryfikowano wyraźnie (ponad 90 tys.) w dół, a stopa bezrobocia wzrosła do 6,1% (oczekiwano spadku z 6,0 do 5,8%).

Natychmiast rozgorzała w USA ideologiczno-ekonomiczna dyskusja. Nie na temat tego dlaczego ekonomiści tak mocno się mylą ;-). Republikanie twierdzili, że hojna polityka socjalna z darmowymi pieniędzmi dla Amerykanów znacznie zmniejsza chęć do podjęcia nisko płatnych zajęć, a przedsiębiorcy chcą zatrudniać tylko nie mają kogo zatrudniać.

Demokraci twierdzą, że po prostu działanie programów pomocowych jeszcze nie w pełni jest widoczne, bo one (oprócz tych bezpośrednich dopłat i hojnych zasiłków dla bezrobotnych) jeszcze przecież nie działają, więc rola administracji i Kongresu jest nadal bardzo duża i stoją przed nimi poważne wyzwania.

Po części zapewne prawda leży gdzieś pomiędzy tymi ocenami. Nie ma bowiem badań na temat braku rąk do pracy – są tylko dochodzące z różnych zakątków gospodarki informacje o tym, że tak się zdarza. Faktem jest jednak, że hojne zasiłki i wypłaty z pewnością część Amerykanów zniechęciły do podejmowania pracy. W drugiej połowie roku ten czynnik zniknie. Na razie firmy muszą po prostu więcej płacić, a to dodatkowo zwiększy inflację.

Jak zareagował rynek akcji w USA? Małą euforią. Indeksy wzrosły, a S&P 500 i DJIA ustanowiły nowe rekordy. Gracze kompletnie zlekceważyli to, że Fed ostrzegł, iż inwestorzy są zbyt „żywiołowi” (ebullient). Podobne to było do ostrzeżenia Allana Greenspana w 1996 („nieracjonalna przesada”). Wtedy ochłodziło rynek na jedną sesję. Tym razem przemknęło niezauważone.

Mocno stracił dolar (na wykresie indeksu dolara znowu rośnie zagrożenie długoterminowym podwójnym szczytem), ale rentowność obligacji wzrosła (słabe dane powinny ją obniżyć). Drożały surowce – cena miedzi pobiła rekord wszech czasów z 2011 roku, a złoto umocniło wstępny sygnał kupna. Jedynie ropa nie zdrożała (szkodzi jej czekanie na wynik rozmów z Iranem). W poniedziałek nawet cyberatak na ważny rurociąg w USA praktycznie na cenę ropy też nie wpłynął.

Wszystko wyglądało aż za dobrze, ale okazało się, że to był łabędzi śpiew byków, a zachowanie amerykańskiego rynku akcji w poniedziałek mogło nieco zaskoczyć. Przez 2/3 sesji indeks S&P 500 trzymał się blisko poziomu neutralnego, DJIA bił rekordy, a NASDAQ się osuwał. Jednak w ostatnich dwóch godzinach podaż mocniej przycisnęła, przez co NASDAQ stracił 2,55%, S&P 500 1,04%, a DJIA jedynie 0,1%.

Częściowo odpowiedzialny (raczej jako pretekst) za to przyśpieszenie wyprzedaży mógł być Goldman Sachs, który ostrzegł, że sektor FAAMG (nie FAANG – zamiast Netflix był Microsoft) ma 21% w indeksie S&P 500 (typowo 14%). Podwyżka podatków obniży zyski tych spółek o 9%, a w drugiej połowie roku bogaci inwestorzy będą wyprzedawali akcje.

Zauważyć trzeba, że fundusze ETF odzwierciedlające indeksy być może będą zmuszone do zmniejszania wartości spółek z FAAMNG w portfelu w miarę spadku ich wartości, co zmniejsza proporcje udziału w indeksie. Nie zawsze zadziała tutaj automat, a to pogłębia wyprzedaż.

We wtorek dwudziestoletnie przyzwyczajenie do kupowania spadków zadziałało już na początku sesji. NASDAQ tracił na początku handlu ponad dwa procent i natychmiast znaleźli się chętni do kupna „tanich” akcji. Było ich tak wielu, że sesję ten indeks zakończył neutralnie. Stracił jednak szeroki rynek (S&P 500 stracił 0,87%), co rodziło obawy o przeniesieni się chęci ograniczenie ryzyka ze spółek sektora „growth” do „value”.

Ta obawa sprawdziła się już w środę. Wtedy to powodem przeceny były dane o inflacji CPI. Wzrosła ona w kwietniu do 4,2% r/r, czyli najmocniej od 2009 roku (wykres poniżej). Co prawda pamiętać trzeba o tym, że baza z zeszłego roku była z powodu pandemii niezwykle niska, ale prognozy brały to pod uwagę i były wyraźnie niższe (3,6% r/r).

Akcje tym razem przeceniały się na szerokim rynku. Indeks S&P 500 stracił 2,14%, NASDAQ 2,67%, a DJIA 1,99%. Wysoka inflacja doprowadziła też do wybicia rentowności z formacji flagi, co teoretycznie zapowiada dalszy ich wzrost. To zaś wyraźnie umocniło dolara, co razem z rentownością uderzyło w cenę złota i miedzi, ale ropa zyskiwała. Interesujące było zachowanie rynku europejskiego, gdzie indeksy kosmetycznie wzrosły – graczom bardzo spodobało się osłabienie euro.

Wydawało się, że gracze po przecenie będą nieco bardziej ostrożni, ale 20. letni trening (kupuj spadki) działał niezawodnie. W czwartek indeksy od początku sesji zyskiwały po około półtora procent. Dzięki temu indeksy na innych europejskich giełdach kosmetycznie wzrosły. W USA bykom udało się zakończyć sesję zwyżkami (nadal trwałą rotacja z „growth” do „value”, ale na NASDAQ była to tylko niewielka korekta (0,72%). Zresztą na S&P 500 też szału nie było (1,22%).

Mimo tej czwartkowej sesji odbicia, zachowanie NASDAQ i S&P 500 podczas ostatnich sesji pokazało jak wrażliwy jest obecnie rynek. Rośnie prawdopodobieństwo utworzenia zapowiadającego dalsze spadki podwójnego szczytu, jeśli NASDAQ pokona 12.600 pkt., czyli okolice 10% korekty. Ja zakładam, że do tego nie dojdzie, ale korekta powinna na razie wybić graczom z głowy marzenia o nowych rekordach na NASDAQ.

A tymczasem w Polsce

W Polsce piątek i poniedziałek były dla byków dobrymi dniami. W piątek ponad dwuprocentowa zwyżka WIG20 potwierdziła wybicie z czteromiesięcznego trendu bocznego i można było powiedzieć, że hossa wreszcie zawitała na GPW. Podobnie zachowały się indeksy mniejszych spółek.

W poniedziałek zapowiadało się na kolejny duży wzrost. WIG20 zyskiwał blisko dwa procent, ale początek sesji w USA zdjął jeden punkt procentowy, co najlepszego wrażenie nie zrobiło. We wtorek zanosiło się na przecenę, ale podatność na duże spadki indeksów na innych giełdach europejskich była na GPW bardzo ograniczona. Wręcz reakcja była podejrzanie wstrzemięźliwa. Nawet zapowiedź odejścia prezesa PKO BP Z.Jagiełły z funkcji prezesa banku doprowadzając do przeceny akcji tej firmy niespecjalnie szkodziła szerokiemu rynkowi.

Nie będę spekulował, dlaczego w czerwcu Jagiełło odchodzi, bo nie mam zamiaru specjalizować się w „kremlinologii”, która każe zastanawiać się, jaka jest pozycja poszczególnych członków ekipy rządzącej w oczach czołowego autokraty. Pozostawiam to analitykom politycznym, którzy mieli po tej zapowiedzi prawdziwe używanie ;-). Faktem jest jedno – jak zawsze powtarzam w dużych organizmach, jeśli nie rusza się średniego stopnia zarzadzania, wymiana prezesa jest bez znaczenia. Może to być ktoś wyciągnięty z autobusu.

Nie dziwiło więc to, że jak tylko indeksy na Wall Street zaczęły zawracać po początkowych spadkach to u nas popyt błyskawicznie doprowadził WIG20 do poziomu neutralnego. Zakończenie sesji nieco pod nim było zdecydowanym sukcesem byków. Wyraźnie wzrósł obrót, co pokazywało, że zjawił się popyt zdecydowany na prowadzenie indeksów na północ.

Jednak w środę obóz byków się już nie wybronił. WIG20 stracił 0,9%, co nie robiło dobrego wrażenie skoro indeksy na innych giełdach europejskich kosmetycznie wzrosły. Również w czwartek początek sesji był bardzo „niedźwiedzi”. WIG20 nurkował naśladując zachowanie innych indeksów europejskich.

Trwało to do pobudki w USA. Wtedy kontrakty na amerykańskie indeksy zabarwiły się na zielono (stara gra na kupowanie spadków nie umarła), co drastycznie zmniejszyło skalę spadków w Europie, a u nas WIG20 też zaczął odrabiać straty. Bardzo pozytywny początek sesji w Stanach pozwolił na zredukowanie spadków WIG20 praktycznie do zera, dzięki czemu, do czwartku włącznie, sygnał kupna nadal obowiązywał i będzie obowiązywał o ile indeks nie wróci znowu poniżej 2025 pkt.

Na rynku walutowym w poniedziałek znowu (bo w minionym tygodniu już była taka akcja) rano pojawił się impuls przeceniający złotego. Takie pionowe ściany pojawiające się „z niczego” są ewidentnie albo próbą osłabienia złotego (NBP?) albo tego, że ktoś z Polski ucieka. Jest też inna możliwość – zagranica sztucznie osłabia złotego, wymienia wtedy waluty na złote, kupuje akcje i wtedy dopiero złotego umacnia (zyskuje na akcjach i na walucie). Takie umocnienie widzieliśmy już we wtorek, a powodu do niego nie było.

Nie wydaje się, żeby to piątkowa konferencja Adama Glapińskiego do tego doprowadziła, bo nic nowego tak naprawdę nie powiedział. Co prawda niektórzy moi koledzy dopatrują się w jego wypowiedziach zapowiedzi podwyżki stóp, ale ja tego nie widzę. Owszem, bąknął coś o tym, że NBP, jeśli będzie trzeba, nie zawaha się i będzie działała, ale nadal twierdził, że inflacja jest tymczasowa, rośnie z powodów zewnętrznych, a RPP nic nie może na to poradzić.

We wtorek wpływ na zachowanie walut i rynku akcji mogło mieć orzeczenie Sądu Najwyższego dotyczącego kredytów „frankowych”, ale okazało się, że pełna Izba Cywilna Sądu Najwyższego nie ma wystarczających danych do podjęcia decyzji. Kolejne posiedzenie odbędzie się być może nawet za wiele miesięcy.

Po bardzo długiej dyskusji na temat tych kredytów i skutków wyroków sądowych taka decyzja (czyli jej brak) była wyraźnym sygnałem, że to wewnątrz Izby Cywilnej trwa konflikt („nowi” kontra „starzy” sędziowie), a zwrócenie się o opinię do licznych instytucji jest tylko pretekstem pozwalającym odroczyć decyzję na długi czas. Nawiasem mówiąc zwrócenie się m.in. do Rzecznika Praw Dziecka, a nie zapytanie Komitetu Stabilności Finansowej, czy Związku Banków Polskich wydaje się być dość zabawne…

Tak więc nadal wszystko jest w rękach sądów, a one są nierychliwe i liczba pozwów lawinowo rośnie, działają kancelarie prawne, dla których ta sytuacja jest wręcz doskonała, a media zapraszają przede wszystkim prawników, którzy de facto zachęcają do składania pozwów. Banki mają jednak teraz dość komfortową sytuację, bo jeśli nawet ponad 90% kredytobiorców wygrywa sprawy to wiele lat minie zanim naprawdę uderzy to w sektor bankowy. Plus dla obozu byków na GPW.

Oczywiście w środę, kiedy pod wpływem danych o amerykańskiej inflacji zanurkował kurs EUR/USD, złoty stracił do głównych walut, ale w czwartek rynek się uspokoił, złoty całkiem mocno zyskał, a obraz techniczny (o nim niżej) się nie zmienił.

Krótka analiza wykresów

Na Wall Street indeks NASDAQ kontynuuje korektę. Powstaje groźba (na razie tylko groźba powstania podwójnego szczytu – jeśli spadnie poniżej 12.600 pkt.). Opór na poziomie 13.895 pkt., a wsparcie na 12.783 pkt. Na indeksie S&P 500 wsparcie jest na 3.980 pkt., a opór na 4.190 pkt.

Na indeksie DJIA nieładnie wyglądała spadająca gwiazda z poniedziałku poparta czymś na kształt gwiazdy wieczornej we wtorek i środę. To sugeruje, że zaraza wyprzedaży przenosi się na szeroki rynek.

Indeks XETRA DAX z impetem wybił się z wąskiego, trendu bocznego ustanawiając nowy rekord wszech czasów, a teraz jest w konsolidacji. Wsparcie jest na 14.800 pkt., a opór na 15.500 pkt.

Na rynku 10. letnich obligacji USA trwa korekta. Bardzo prawdopodobna jest teza o formacji flagi, która poprzedza dalszy ciąg hossy. Rentowności już z tej flagi się wybiły, co jest sygnałem kontynuacji zwyżki rentowności. Wsparcie jest na 1,5400%, a opór na 1,7050%.

Na rynku ropy cena baryłki WTI jest nadal w korekcie, która przyjmuje postać trendu bocznego. Wsparcie jest w okolicach 63,70 USD (tam kończył się handel w czwartek). Opór w okolicach 68 USD.

Na rynku złota nadal zwraca uwagę formacja krzyża śmierci, czyli przecięcie od góry średniej 100. sesyjnej przez 50. sesyjną, co jest długoterminowym sygnałem sprzedaży. Opór w okolicach 1.755 USD został pokonany, co kreuje podwójne dno, czyli daje sygnał kupna. Górne ograniczenie 9. miesięcznego kanału trendu spadkowego zostało pokonane, a z nim pokonana średnia 100. sesyjna, co teoretycznie otwiera drogę na północ. Teoretycznie, bo ja zakładam, ze to jest pułapka. Opór na 1.845 USD, a wsparcie na 1.755 USD.

Na rynku miedzi trwa trend wzrostowy, a korekta, zakończyła się wybiciem ceny, która ustanowiła nowy rekord wszech czasów (poprzednie był z 2011 roku). Kontrakty na miedź nie mają oporu, a wsparcie na poziomie 440 centów/funt.

Cena srebra naśladowała cenę złota. Nadal obowiązuje długoterminowy trend wzrostowy i średnioterminowy boczny. Wsparcie jest w okolicach 25,75 USD, a opór w okolicach 28,30 USD.

Na rynku walutowym na wykresie kursu EUR/USD trwa konsolidacja po trwającym od kwietnia wzroście. Opór jest na poziomie 1,2195 USD. Wsparcie jest w okolicach 1,1990 USD. Długoterminowy trend jest dla dolara niekorzystny, a pokonanie oporu tworzyłoby formację oRGR i zapowiadało potężne osłabienie dolara.

W Polsce na rynku walutowym złoty ugrzązł w stabilizacji. Kurs EUR/PLN opuścił obwiązujący od marca 2020 roku trend boczny 4,3750 – 4,6350 PLN dając sygnał kupna waluty, ale błyskawicznie do kanału wrócił. Pierwsze wsparcie jest na 4,5200 PLN. Opór na 4.6080 PLN.

Mocny jest trend spadkowy na USD/PLN (od marca 2020 roku), ale teraz trwa korekta w postaci trendu bocznego. Wsparcie na 3,6830 PLN, a opór na 3,8200 PLN.

Na CHF/PLN też widać obowiązujący od marca 2020 roku trend boczny 4,05-4,35 PLN. Wyłamanie pokaże kierunek na dłużej. Wsparcie na 4,0900 PLN. Opór na 4.1850 PLN.

Na GPW indeks WIG20 wybił się z trwającego od początku roku kanału trendu bocznego 1.885 – 2.025 pkt. generując sygnał kupna. Teraz trwa ruch powrotny. Wsparcie jest w okolicy 2.025 pkt. Opór w okolicach 2.196 pkt. Doskonale wyglądają mWIG40 i SWIG80.

O danych makro i nie tylko

Danych makro było w minionym tygodniu niewiele. W USA, tak jak wyżej napisałem, w środę zobaczyliśmy dane o inflacji konsumenckiej (CPI) – wyniosła 4,2% r/r (oczekiwana była 3,6%r/r). W czwartek zobaczyliśmy tygodniowe dane z rynku pracy. Liczba nowych wniosków o zasiłek dla bezrobotnych wyniosła 473 tys. (oczekiwano 490 tys.). Pojawiła się też inflacja w cenach produkcji (PPI) – 6,2% r/r (oczekiwano 5,9%). Nie miało to żadnego wpływu na rynki.

W piątek dopiero pojawi się tych raportów więcej: będzie to sprzedaż detaliczna i produkcja przemysłowa w kwietniu. Wątpliwe, żeby miało to wpływ na zachowanie rynków.

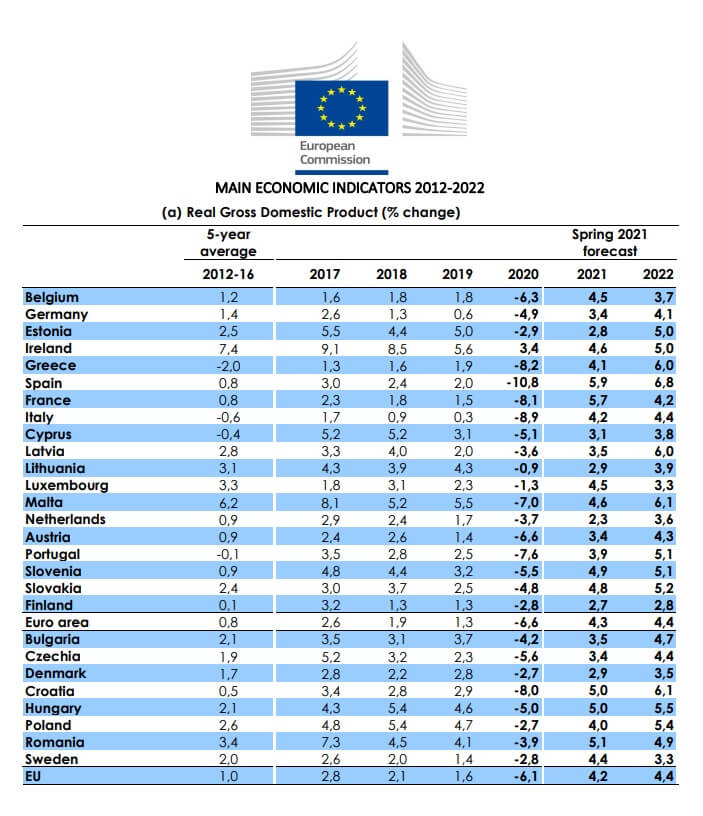

W Polsce w piątek zobaczymy wstępne dane o PKB w pierwszym kwartale oraz ostateczny raport o inflacji CPI. Zakładam, że dane o PKB będą lepsze od oczekiwań. Nawiasem mówiąc, jeśli spojrzy się na poniższe prognozy Komisji Europejskiej, to widać, że nie tylko w Polsce oczekiwany jest przynajmniej dwuletni gwałtowny wzrost gospodarczy.

W kolejnym tygodniu

W nadchodzącym tygodniu w USA zobaczymy między innymi: indeks NY Empire State, indeks Fed z Filadelfii, protokół z posiedzenia FOMC, indeksy PMI dla przemysłu i usług (wstępne odczyty). Te ostatnie indeksy pokażą się też w krajach strefy euro i dla całego Eurolandu. W tych danych najważniejsze będą subindeksy/składowe będące oceną inflacji.

W Polsce w czwartek pojawią się dane o przeciętnym zatrudnieniu i wynagrodzeniu oraz w piątek dane o inflacji PPI oraz o produkcji budowlano-montażowej. Nie zobaczymy wpływów tych danych na rynki.

Najbardziej interesująca może być sobota, bo wtedy mają być prezentowane założenia Nowego Polskiego Ładu (NPŁ), czyli programu PiS rozwoju Polski (de facto programu wyborczego). Należy oczekiwać wielu prezentów dla większości Polaków i zwiększenia obciążeń zamożniejszej mniejszości. Wątpliwe jednak, żeby NPŁ mocno wpłynął na zachowanie rynków (o ile w ogóle wpłynie), bo wszyscy pamiętają, że SOR, czyli plan Morawieckiego z 2016 roku w olbrzymiej większości ograniczył się do prezentacji w Power Point. Więcej o NPŁ za tydzień.

Podsumowanie

W podsumowaniu można powiedzieć, że początek maja zdecydowanie jest też początkiem korekty na Wall Street, a GPW wybiła się z konsolidacji generując sygnał kupna w najgorszym możliwym terminie. To oczywiście nie znaczy, że nasza hossa nie będzie miała miejsca. Będzie miała, ale może się nieco opóźnić. Pozostaje teraz wpatrywać się w indeks NASDAQ czekając na to, czy i tym razem spadek o 10% zakończy na dłuższy czas korektę (czego oczekuję).

Autorem tekstu dla iWealth jest Piotr Kuczyński, analityk rynków finansowych.

Niniejszy materiał ma wyłącznie charakter promocyjny i nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usługi.

Piotr Kuczyński dla iWealth