Na przełomie tygodni, kiedy zawsze rozpoczynam swój komentarz, na rynkach finansowych sytuacja daleka była od oczekiwanego spokojnego, letniego handlu. Taki rzeczywiście można było obserwować na rynkach akcji, ale na surowcach i walutach spokoju nie było. Spowodowała ten niepokój prezentacja w piątek 6.08 miesięcznego raportu z amerykańskiego rynku pracy. Najczęściej prowadzi on do niewielkich zmian na rynkach akcji, a często doprowadza do sporej zmienności na rynku walut. Tym razem było podobnie.

Okazało się, że dane z rynku pracy były doskonałe. Mniej obserwowana w USA stopa bezrobocia spadła z 5,9% do 5,4% (oczekiwano 5,7%). Liczba zatrudnionych w sektorze pozarolniczym wyniosła 943 tys. (oczekiwano 900 tys.), a w sektorze prywatnym 703 tys. (oczekiwano 750 tys.). Do tego dane z poprzedniego miesiąca zweryfikowano ostro w górę: w całym sektorze o 88 tysięcy, a w sektorze prywatnym o 107 tysięcy. Tak więc, jak widać dane ADP mówiące o zwiększeniu zatrudnienia w sekatorze prywatnym o jedynie 330 tysięcy były dalekie od prawdy.

Zatrudnienie w całym sektorze pozarolniczym wzrosło podobno dlatego, że przygotowania do sezonu szkolnego już w lipcu zwiększało zatrudnienie w sektorze publicznym, ale to chyba inwestorzy po prostu zlekceważyli. Zaczęto natychmiast mówić o tym, że takie dane przyśpieszą decyzje Fed o zmniejszeniu skali zakupu aktywów (QE). Mam co do tego duże wątpliwości, ale czy tak się stanie zobaczymy dopiero 22. września, kiedy zakończy się kolejne dwudniowe posiedzenie FOMC.

Zwiększy się też waga wypowiedzi ludzi z Fed na sympozjum Fed w Jackson Hole (26-28.08). A oni coraz częściej mówią o konieczności rozpoczęcia zaostrzania polityki monetarnej (wpierw przez redukcję zakupów aktywów, a potem przez podwyżki stóp). Tyle, że inwestorzy nadal obstawiają pierwszą podwyżkę stóp dopiero w 2023 roku. Tak sygnalizuje rynek obligacji.

Wynikiem raportu z rynku pracy były zawirowania na amerykańskim rynku akcji, ale wynik tych zawirowań był znikomy. Indeks S&P 500 wzrósł w piątek o 0,17% (nowy rekord), a NASDAQ stracił 0,4%. Do dużych zmian doszło na rynku walutowym, gdzie kurs EUR/USD spadł o 0,65% to zaś, w połączeniu ze strachem przed działaniami Fed, doprowadziło do wzrostu rentowności obligacji – na dziesięcioletnich przekroczyła 1,3%, ale był to ruch daleki od tegorocznego szczytu (okolice 1,7%).

Oczywistą konsekwencją raportu i zmianą na walutach i obligacjach był duży spadek ceny ropy i złota oraz srebra (miedź staniała nieznacznie, bo w Chile szykowane były strajki). W poniedziałek do gry weszli Azjaci, a to poskutkowało dalszą przeceną ropy i spadkiem ceny miedzi. Interesujące rzeczy działy się na rynku złota. Cena uncji przełamała wsparcie na poziomie 1.760 USD, a to wyzwoliło podaż, która na dość płytkim rynku doprowadziła do efektu określanego mianem flash crash.

Cena uncji spadła o kolejne 5% (do 1672 USD) i zaczęła szybko zawracać. Taki efekt określa się właśnie mianem flash crash – podkreślam to, bo w jednym z komentarzy dostrzegłem, że nie był to ten efekt „bo cena szybko zawróciła”. Potem jednak też dobrze nie było, bo złoto straciło 1,7%, a srebro ponad 3,5%. Staniała też wyraźnie miedź.

Szczególnie dziwne było w poniedziałek zachowanie rynku akcji w Azji, a potem w Europie. Indeksy na początku sesji rosły mimo tego, że surowce taniały, a Chiny zaczęły wprowadzać obostrzenia wynikające z rozprzestrzeniania się wariantu delta wirusa pandemii. Zakończenie sesji było całkowicie neutralne. Podobnie zachowała się Wall Street. Można powiedzieć, że rynki akcji pokazywały obraz drastycznie różny od obserwowanego na rynku surowców. Pytanie tylko, czy to nastawienie się utrzyma.

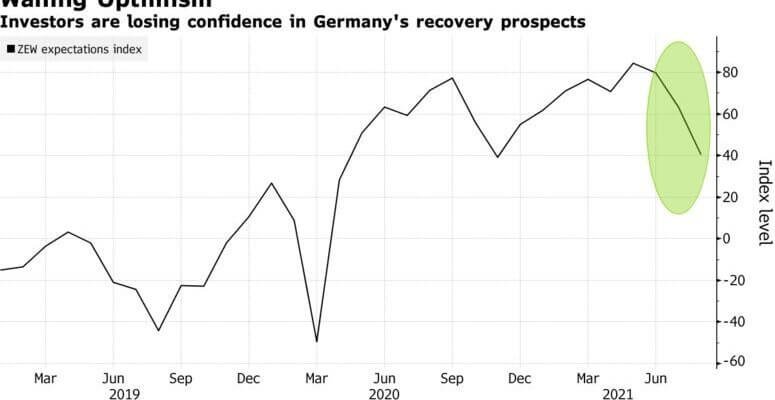

We wtorek dane z Niemiec mogły zatrzymać obóz byków, gdyby nie to, że indeks ZEW, czyli indeks nastrojów inwestorów, ma bardzo mały wpływ na zachowanie giełd (najczęściej inwestorzy się mylą). Warto jednak odnotować, że indeks spadł z 63,3 pkt. do 40,4 pkt., czyli do poziomu najniższego od listopada 2020 r. Niemcy boją się wariantu delta wirusa i zapewne wyborów (26.09), bo zaczyna się wyłaniać możliwa koalicja Zieloni – SPD, a to dla rynków cudowne by nie było.

Sytuacja na rynkach w środę nie zmieniła się. Nadal można było powiedzieć o letniej flaucie, bo indeksy na zakończenie sesji w Europie ledwo drgnęły. W USA było nieco inaczej, bo co prawda indeks S&P 500 kosmetycznie wzrósł (0,1% i nowy rekord), ale NASDAQ stracił 0,49%.

Z pewnością bykom nieco w ostatnich dniach pomagało to, że w Senacie zanosiło się na uchwalenie popartego przez obie partie planu inwestycji w infrastrukturę o wartości 550 mld USD. We wtorek ten program został przyjęty stosunkiem głosów 69:30, ale nie jest to pełny sukces administracji. Program inwestycji musi być jeszcze przyjęty przez Izbę Reprezentantów, która zbiera się dopiero 20. września.

Poza tym Demokraci zapowiedzieli, że programu nie poprą, jeśli wcześniej nie zostanie przyjęty pakiet o wartości 3,5 bln USD, którego nie popierają Republikanie. Sytuacja jest bardzo skomplikowana i wysoce niepewna, ale najpewniej to właśnie ten czynnik pomógł (mimo umocnienia dolara) w mocnym odbiciu cen ropy i miedzi. Złoto i srebro praktycznie ceny nie zmieniły, co pokazywało, że reagowały jedynie surowce przemysłowe, na które popyt dzięki pakietowi dla infrastruktury się zwiększy.

Okazało się jednak, że to było za mało, bo w środę cena ropy i miedzi znowu rano nurkowała (szczególnie ropy). Mogło to nieco dziwić skoro właśnie w środę rano Senat USA stosunkiem głosów 50:49 przyjął z kolei pakiet dla gospodarki w wysokości 3,5 bln USD. Okazało się jednak, że z upływem dnia sytuacja na surowcach poprawiała się (pomogło osłabienie dolara) i zakończyły dzień niewielkimi zwyżkami cen.

Na rynkach europejskich w środę kontynuowana była letnia flauta. Czekano na Amerykanów. Po publikacji danych o inflacji CPI w USA (o tym poniżej) kurs EUR/USD nieoczekiwanie ruszył na północ. Wyglądało to tak jakby po cichu oczekiwano wzrostu inflacji (oficjalne prognozy mówiły o małym spadku), gdy tymczasem nadal wzrosła o 5,4% r/r.

Cieszono się tym, że inflacja wzrosła „jedynie” o 0,5% m/m (tak prognozowano), a inflacja bazowa wzrosła o 0,3% m/m, a nie o 0,4% jak oczekiwano (w poprzednim miesiącu było to 0,9%). Nadal wszyscy mówili o szczycę inflacji i zapewne był to szczyt, ale to nie znaczy, że teraz zacznie ona szybko spadać.

Skoro taka była reakcja rynku walutowego to należało oczekiwać zwyżki indeksów. Rzeczywiście w Europie umiarkowane zwyżki zostały wypracowane. Wystarczyły do odnotowania szczytu wszech czasów na niemieckim XETRA DAX. W USA reakcja na uchwalone przez Senat pakiety pomocowe była bardzo wstrzemięźliwa. Mocniej wzrósł jedynie indeks DJIA (0,62%) ustanawiając nowy rekord. S&P 500 zyskał jedynie 0,25% (ale też ustanowił rekord), a NASDAQ stracił 0,16%.

Ta bardzo umiarkowana reakcja wynika z tego, że w gronie Demokratów najpewniej dojdzie do wielu tygodni dyskusji na temat tego, na co te pieniądze przeznaczyć. Inne zdanie mają „progresywni” Demokraci, a inne centryści. Poza tym zbliża się termin (Janet Yellen, sekretarz skarbu, mówi o 30. września), w którym trzeba będzie podnieść limit zadłużenia USA (obecnie 28 bilionów dolarów – naszych bilionów). Republikanie zarzekają się, że na to nie pozwolą, bo nie zgadzają się z wielkością planu pomocowego. Takie dyskusje przy okazji podnoszenia limitu zadłużenia zawsze się odbywają i zawsze Kongres limit podnosi, ale tym razem sytuacja wygląda naprawdę bardzo poważnie.

W ostatni dzień komentarza, czyli w czwartek nastroje na europejskich rynkach akcji były nadal dobre. Indeksy rosły co prawda niewiele, ale jednak przesuwały się na północ. Im dłużej trwały sesje tym lepsze był nastroje. Niemiecki XETRA DAX zyskał nieco mniej niż jeden procent ustanawiając kolejny rekord wszech czasów.

W USA początek sesji był spadkowy (szkodziły nieco dane o inflacji PPI, o czym niżej), ale potem ruszyły do góry ceny spółek sektora FAANG (bez istotnego powodu), dzięki czemu indeks S&P 500 zyskując mizerne 0,3% ustanowił nowy rekord, a NASDAQ zyskał 0,35%. Obrót był mizerny, a sesja bez historii.

A tymczasem w Polsce

W Polsce w piątek 6.08 sytuacja na rynkach nie odbiegała od tej obserwowanej na innych giełdach akcji i na rynku walutowym. WIG20 zyskał 0,14%, a na skutek spadku kursu EUR/USD mocno wzrosły kursy EUR/PLN, USD/PLN i CHF/PLN. Jeśli chodzi o EUR/PLN to wzrost wymazał pięć dni spadków.

W poniedziałek rynek akcji od początku sesji naśladował inne giełdy europejskie, gdzie indeksy powoli rosły. W Niemczech i w całej Europie pomagać mogło początkowo to, że publikowane przed sesją w Europie dane o niemieckim handlu zagranicznym pokazały, że eksport wzrósł w czerwcu o 1,3% m/m (oczekiwano 0,4%). Potem nastroje zaczęły się psuć i WIG20 zakończył sesję całkowicie neutralnie.

Pomagało obozowi byków zachowanie sektora bankowego (zyskał 2,25%), który jest już blisko czerwcowego szczytu. Bankom pomagały ich wyniki kwartalne, ale warto odnotować, że te wyniki w dużej części były skutkiem rozwiązywania rezerw, a nie działalności operacyjnej. Najbardziej szkodził spadek ceny akcji KGHM i PKN Orlen (w obu przypadkach skutek przeceny surowców).

We wtorek znowu mieliśmy sesję bez historii. Owszem, pod jej koniec obóz byków usiłował wyraźniej podnieść indeksy, ale niewiele z tego wynikło. WIG20 zyskał jedynie 0,12%. Nieco jedynie mocniejszy był WIG zyskujący 0,22% (nowy rekord), a najmocniejszy był MWIG40 zyskując 0,62% zaatakował szczyt z 2017 roku. Obroty nieco wzrosły, ale nadal były niewielkie. Bardzo podobnie wyglądała sesja środowa – WIG20 do góry o 0,28%, a mWIG40 o 0,29%.

Na rynku walutowym, przede wszystkim pod wpływem spadku EUR/USD (coraz bardziej grozi tam powstanie dużego podwójnego szczytu, czyli mocnego sygnału sprzedaży), we wtorek wzrosły kursy wymazując poniedziałkowe umocnienie złotego. Ten trend od rana był w środę kontynuowany, ale po publikacji danych o amerykańskiej inflacji, kiedy do góry ruszył EUR/USD, sytuacja na naszym rynku zaczęła się poprawiać. Nie na tyle jednak, żeby złoty zyskał.

Nie widziałem na rynku wpływu polityki, a jeśli był to nieznaczny, czyli reakcji na głosowanie lex-TVN i usunięcie Jarosława Gowina z rządu. Rynki na razie te zawirowania lekceważą – z naciskiem na „na razie”. Być może po prostu dlatego, że do ustanowienia tego prawa po drodze jest Senat, znowu Sejm, prezydent, być może Trybunał Konstytucyjny i do tego działania Amerykanów. Dużo może się jeszcze przez ponad miesiąc wydarzyć. Co prawda w agencji Reuters twierdzi się, że sytuacja polityczna osłabia złotego (https://tiny.pl/9ghnx), ale jeśli nawet jakiś wpływ jest to nie jest on duży. Mimo tego, że w czwartek złoty od rana tracił to kończył dzień na poziomie neutralnym.

Na rynku akcji wpływ polityki był w ogóle zerowy. Co prawda WIG20 rozpoczął sesję od spadku, ale w połowie sesji meldował się już na poziomie neutralnym. Zanosiło się na zakończenie sesji na neutralnym poziomie, ale ostatnia godzina zmieniła ten obraz. Obóz byków nacisnął i korzystając z małego obrotu podniósł WIG20 o 0,62%. Najpewniej pomagał bykom w tym czasie szybki powrót indeksu S&P 500 ze spadku do poziomu neutralnego. Najważniejsze było to, że indeks wylądował tuż przy górnym ograniczeniu ponad 2,5 miesięcznego kanału trendu bocznego. Jeszcze jeden wzrost i pojawi się sygnał kupna.

Krótka analiza wykresów

Na Wall Street indeks NASDAQ zakończył korektę. Pierwsze wsparcie na 14.253 pkt., a oporu mimo wtorkowego spadku w zasadzie nie ma. Na indeksie S&P 500 wsparcie jest na 4.367 pkt., a oporu praktycznie nie ma.

Na indeksie DJIA nieładnie wyglądała spadająca gwiazda poparta czymś na kształt gwiazdy wieczornej. To sugerowało, że zaraza wyprzedaży przenosi się na szeroki rynek, ale tak się nie stało. Oporu nie ma. Mocniejsze wsparcie na 33.978 pkt.

Na indeksie XETRA DAX skończył się trend boczny i kontynuowana jest hossa. Wsparcie jest na 15.422 pkt., a oporu nie ma (ustanowiony był szczyt wszech czasów).

Na rynku 10. letnich obligacji USA korekta zamieniła się w gwałtowny spadek. Na wykresie pojawiła się gwiazda poranna, która często zmienia trend na wzrostowy, ale została z impetem zanegowana. Trwa trend spadkowy. Wsparcie jest na 1,1293%, a opór na 1,4182%.

Na rynku ropy cena baryłki WTI utworzyła podwójny szczyt i naruszyła dolne ograniczenie kanału trendu wzrostowego dając sygnał sprzedaży. Odbił się od niego, ale korekta trwa nadal, bo szkodzi ropie wariant delta. Wsparcie jest w okolicach 66 USD, a opór na 74,30 USD.

Na rynku złota formacja złotego krzyża, czyli przecięcie od dołu średniej 100. sesyjnej przez 50. sesyjną, co jest długoterminowym sygnałem kupna tak jak zapowiadałem nie sprawdziła się. Trwa duża korekta po utworzeniu podwójnego szczytu. Opór jest na 1.800 USD (nieco powyżej jest średnia 100. sesyjna), a wsparcie w okolicach 1.680 USD.

Na rynku miedzi trwa długoterminowy trend wzrostowy, ale co chwila cena testuje linię trendu. Kontrakty na miedź mają opór na poziomie 463 centów/funt, a wsparcie na 417,30 centów/funt. Można tutaj wspomnieć o prognozie Goldman Sachs, który oczekuje, że w ciągu 12. miesięcy miedź zdrożeje o około 20%.

Cena srebra naśladowała cenę złota, ale srebro jest od złota słabsze. Nadal obowiązuje długoterminowy trend boczny. Wsparcie jest w okolicach 21,90 USD, a opór w okolicach 25,70 USD.

Na rynku walutowym na wykresie kursu EUR/USD jest w krótkoterminowym trendzie spadkowym, ale pojawia się groźba utworzenia podwójnego szczytu (jeśli pokona wsparcie). Opór jest na poziomie 1,1893 USD. Wsparcie jest w okolicach 1,1705 USD. Jeśli Fed nadal mocniej będzie wspominać o redukcji zakupów aktywów to umocni dolara. Ten trend mógł się już rozpocząć.

W Polsce na rynku walutowym złoty ugrzązł w długoterminowej stabilizacji. W ostatnim tygodniu kursy zaczęły rosnąć pod wpływem wzrostu EUR/USD. Na EUR/PLN pierwsze wsparcie jest na 4,5350 PLN. Pierwszy opór na 4.6000 PLN. Mocny jest trend spadkowy na USD/PLN (od marca 2020 roku), ale teraz trwa korekta. Wsparcie na 3,8100 PLN, a opór na 3,9100 PLN.

Na CHF/PLN widać obowiązujący od marca 2020 roku trend boczny 4,05-4,35 PLN. Wyłamanie pokaże kierunek na dłużej. Ostatnio, w miarę zbliżania się kursu do długoterminowego wsparcia, złoty zaczął do franka szybko tracić. Wsparcie na 4,2070 PLN. Pierwszy opór na 4.2700 PLN.

Na GPW indeks WIG20 wybił się z trwającego od początku roku kanału trendu bocznego 1.885 – 2.025 pkt. generując sygnał kupna. Teraz (od końca maja) w korekcie (średnioterminowej) w postaci trendu bocznego. Pierwsze wsparcie jest w okolicy 2.200 pkt. Opór w okolicach 2.295 pkt. został na razie tylko naruszony. mWIG40 zanegował formację RGR, co zgodnie z zasadami analizy technicznej jest sygnałem kupna. sWIG80 zdaje się kończyć korektę.

Dane makro z mijającego tygodnia – zagranica

W piątek 6.08 opublikowano w USA doskonały raport z rynku pracy. Szczegóły opisałem wyżej. Kolejne ważne dane pojawiły się dopiero w środę. Oczekiwano, że inflacja CPI w USA w lipcu okaże się niższa niż czerwcowe 5,4%, ale okazało się, że wyniosła znowu 5,4% r/r (oczekiwano wpierw 4,9%, a na dzień przed publikacją zmieniono prognozy na 5,3%).

W czwartek dowiedzieliśmy się, że inflacja w cenach produkcji (PPI) w USA wyniosła o 7,8% r/r (oczekiwano 7,3%). W czwartek jak zwykle pojawił się też raport z rynku pracy – liczba wniosków o zasiłek dla bezrobotnych w ostatnim tygodniu wyniosła tak jak oczekiwano 375 tys.

Dane makro z mijającego tygodnia – Polska

W piątek 13. sierpnia zobaczymy dane z Polski. BIEC opublikuje swój Wskaźnik Przyszłej Inflacji, a GUS opublikuje ostateczne dane o inflacji CPI. Poza tym zobaczymy wstępne dane o wzroście PKB w drugim kwartale (oczekiwany jest wzrost o 11,5% r/r).

W kolejnym tygodniu

W nadchodzącym tygodniu wiele będzie publikacji makro, w których gracze będą szukali podpowiedzi na temat możliwych działań Fed. Nie będzie jednak z powodu ich publikacji finansowego trzęsienia ziemi. Zobaczymy: indeks NY Empire State, wyniki sprzedaży detalicznej, produkcja przemysłowa, indeks Fed z Filadelfii, wnioski o zasiłek dla bezrobotnych. W strefie euro zobaczymy dane o inflacji HICP w lipcu.

W kolejnym tygodniu zobaczymy sporo polskich danych makro pokazujących, co działo się w lipcu. Będzie to: wskaźniki inflacji bazowej, przeciętne zatrudnienie i wynagrodzenie, produkcja przemysłowa i jej ceny, produkcja budowlano-montażowa, sprzedaż detaliczna. W poniedziałek minie też termin, w którym rząd polski powinien ustosunkować się do zarzutów Komisji Europejskiej (KE). Nie oczekuję jednak reakcji rynkowych, bo KE zapewne jest na urlopie i żadnej recenzji na razie nie otrzymamy.

Podsumowanie

Jak widać nastroje nadal są na rynkach akcji pozytywne i nawet przeceny surowców niespecjalnie szkodziły indeksom giełdowym. W Polsce zaś mamy typowo letni handel. Jednak WIG20 przymierza się do opuszczenia górą 2,5 miesięcznego kanału trendu bocznego, czyli do wygenerowania sygnału kupna. Problem jedynie w tym, że wybicie na małym obrocie może być po prostu pułapką.

Generalnie cisza na rynkach globalnych może być ciszą przed wrześniową burzą. W Polsce 31.08 będzie miało miejsce posiedzenie TK w sprawie wyższości Konstytucji nad prawem unijnym, we wrześniu Senat i Sejm wrócą do lex-TVN, a w USA kończyć będziemy sierpień sympozjum Fed w Jackson Hole, co rozpocznie okres czekania na wrześniowe decyzje Fed (być może bardziej „jastrzębie”), będą też we wrześniu dyskutowane pakiety pomocowe i będzie trwała ostra dyskusja nad podniesieniem limitu zadłużenia.

Nie oczekuje z tego powodu bessy, ale tak jak od miesiąca mówię jakaś wrześniowa korekta bardzo by się rynkom akcji przydała. Wcale się nie zdziwię, jeśli część graczy postanowi na wszelki wypadek zredukować nieco zawartość portfela akcji realizując część zysków.

Autorem tekstu dla iWealth jest Piotr Kuczyński, analityk rynków finansowych.

Niniejszy materiał ma wyłącznie charakter promocyjny i nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usługi.

Piotr Kuczyński dla iWealth