Globalna rewolucja energetyczna.

Jesteśmy w trakcie wielkich przemian sektora energetycznego. Świat potrzebuję coraz więcej energii. Popyt na energię rośnie głównie ze strony krajów rozwijających się, które nie są restrykcyjne odnośnie jej pochodzenia. Tymczasem, państwa Zachodu stawiają ogromny nacisk na odnawialne źródła energii, które stanowią coraz większy udział w ich miksie energetycznym, równocześnie ograniczając swoją konsumpcję.

Nie jest to pierwsza transformacja energetyczna, którą przechodzi świat. Już w XVIII wieku, w Europie, drewno – jako główne źródło energii – zaczęło być zastępowane przez węgiel. Następnie, pojawiła się ropa naftowa i gaz ziemny, a w połowie XX wieku geniusz Alberta Einsteina dał nam energię atomową. W każdym z tych przypadków stare źródło energii zastępowano nowym, ponieważ było bardziej efektywne, tańsze, bardziej stabilne lub niezawodne. Dzięki temu kraje Zachodu mogły się rozwijać, generując coraz większy dobrobyt dla swoich obywateli. Na tym polega postęp.

Tym razem jest inaczej. Przykład gospodarki niemieckiej, jako prymusa obecnych przemian, pokazuje, że już dziś wiatraki mogą być głównym źródłem energii (źródło: Wiatraki są już głównym źródłem energii w Niemczech – rp.pl – link do artykułu) zaspokajając, w I kw. 2023 r., 32% jej zapotrzebowania energetycznego. Równocześnie, Niemcy ostatecznie zamykają rozdział energii atomowej, zamykając ostatnie, działające elektrownie. Energię atomową zastąpić miał rosyjski gaz, ale wskutek rosyjskiej inwazji powrócono do nieekologicznego węgla, który odpowiada dziś za ok. 30% niemieckiego miksu energetycznego. Ogólna produkcja energii spadła w Niemczech, w ciągu roku, o prawie 8%, więc ceny energii są rekordowo wysokie. W tych warunkach inwestycje w OZE stają się opłacalne, niezależnie od państwowych dopłat. Pytanie, czy nadal można to nazywać postępem?

Przejście na mniej efektywne, niestabilne i droższe źródła energii, w dłuższym terminie będzie mieć wpływ na spadek konkurencyjności niemieckiej gospodarki. Tymczasem, amerykańscy naukowcy przeprowadzili w grudniu zeszłego roku pierwszą, generującą nadwyżki energii, fuzję jądrową, co jest całkowitym przełomem w – prowadzonych od połowy XX w. – badaniach, w tym zakresie. Dzięki temu wiadomo, że fuzja jądrowa będzie zapewniać całkowicie bezpieczne, bezemisyjne i stabilne źródło energii, prawdopodobnie w ciągu kilkunastu najbliższych lat. Wyścig w tej dziedzinie prowadzą dziś Amerykanie i Chińczycy, zostawiając Europę z tyłu. Udane skomercjalizowanie tej technologii pogłębi przepaść w efektywności zwycięskiej gospodarki i reszty świata.

Postęp jest jedyną, właściwą odpowiedzią na rosnące, globalne potrzeby energetyczne i zagrożenie dla środowiska. Jeśli źródła energii mają być czyste, a energia tania, to największe pieniądze w sektorze energetyki należy wydawać na badania i rozwój, gdyż obecne, dostępne odnawialne źródła energii są dalekie od doskonałości. Sytuacje zmieniłoby chociażby opracowanie efektywnej kosztowo metody przechowywania nadwyżek dużych ilości energii. Tymczasem węglowodory i energia atomowa pozostają najbardziej efektywnymi i niezawodnymi źródłami energii i, chociaż środowisko na tym cierpi, to w najbliższym czasie ich eliminacja z miksu energetycznego wydaje się niemożliwa.

O potencjale inwestycyjnym spółek przyczyniających się do łagodzenia skutków zmiany klimatu oraz transformacji energetycznej, rozmawialiśmy 14 czerwca br. podczas III części mini-cyklu Akademii iWealth Online poświęconego megatrendom. Jeśli nie mieli Państwo okazji uczestniczyć w tym spotkaniu, zapraszam do nagrania na naszym kanale YouTube.

Autor: Jacek Maleszewski, CFA, Dyrektor Zespołu Doradztwa, iWealth

Akcje cieszą się z niższej inflacji, a grono niedźwiedzi się kurczy.

W trakcie dwóch tygodni, jakie minęły od ostatniego wydania iWealth News, rynki akcji przyspieszyły trwającą już wcześniej wspinaczkę. Amerykański S&P 500 zdołał wreszcie osiągnąć pułap o 20 proc. wyższy od jesiennego dołka, co zostało – zgodnie z popularną, medialną definicją – okrzyknięte nową hossą.

Giełdowe „niedźwiedzie” mogą słusznie zwracać uwagę, że 20-procentowa zwyżka od dna nie była historycznie niezawodnym sygnałem, bo przykładowo w latach 2001-02 trzykrotnie wyznaczała kres poszczególnych korekt wzrostowych, a nie początek nowej hossy. Jednocześnie jednak widać, że grono owych zdeklarowanych niedźwiedzi systematycznie się kurczy. Według najnowszego sondażu Amerykańskiego Stowarzyszenia Inwestorów Indywidualnych (AAII), odsetek pesymistów zmalał do 22,7 proc., co jest poziomem najniższym od lipca 2021. Dla porównania, na jesieni ub.r. odsetek niedźwiedzi przekraczał 60 proc. Oczywiście tak znaczne ocieplenie nastrojów ma też drugą stronę medalu – kiedy grono pesymistów staje się niewielkie, to pojawia się dla odmiany przestrzeń do negatywnych zaskoczeń.

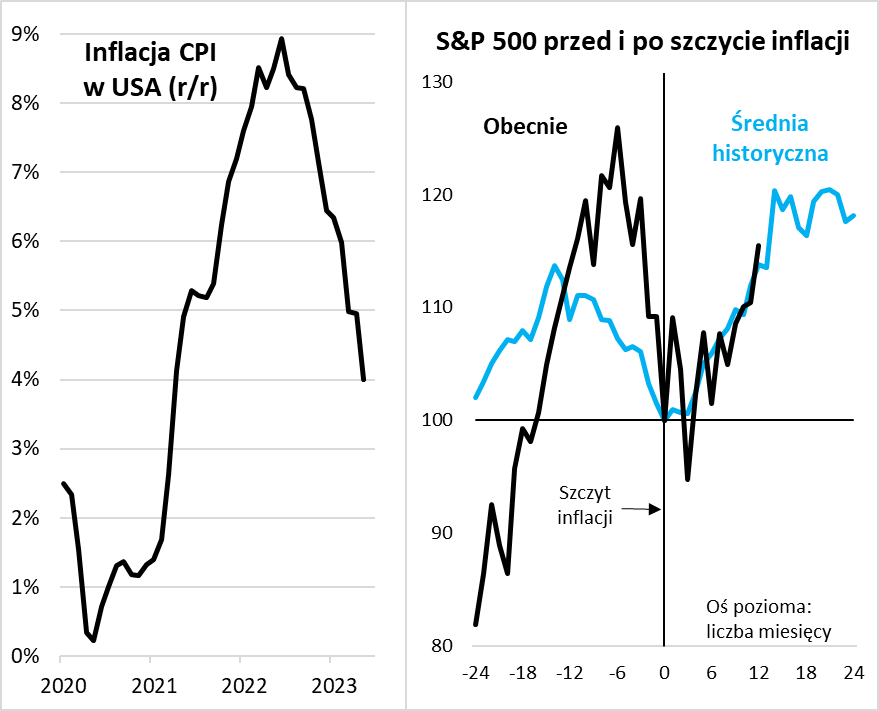

Póki co jednak Wall Street ma powód do radości w postaci dalszej normalizacji inflacji. W maju wskaźnik cen towarów i usług konsumpcyjnych (CPI) w USA obniżył się do 4 proc. (rok do roku), podczas gdy na ubiegłorocznym szczycie był o krok od 9 proc. Ewidentnie to, co przez większość ubiegłego roku szkodziło akcjom, w tym roku dla odmiany pomaga.

Oczywiście w którymś momencie temat normalizacji inflacji może zostać w dużym stopniu wyczerpany, co może być perspektywą nawet najbliższych miesięcy, skoro wstępne szacunki za czerwiec mówią o dalszym zejściu CPI w kierunku 3 proc. Również uśredniona historyczna ścieżka S&P 500 po szczytach inflacji sugeruje, że za parę miesięcy paliwo to może zostać skonsumowane i potrzebne będą nowe bodźce dla byków. Tymczasem gdzieś w tle cały czas czai się widmo recesji, o czym przekonuje choćby uporczywie głęboko odwrócona krzywa rentowności obligacji skarbowych (niezawodny historycznie sygnał). Ostatnio jednak – jak trafnie podsumował Bank of America – „rynki są coraz bardziej znudzone czekaniem na recesję wywołaną przez podwyżki stóp procentowych”. Na razie bardziej liczy się normalizacja inflacji i efekt FOMO (fear of missing out), czyli obawy inwestorów przed pozostaniem poza rosnącym rynkiem, skłaniające do zwiększania zbyt niskiego wcześniej zaangażowania.

Autor: Tomasz Hońdo, CFA, Starszy Ekonomista Quercus TFI, Redaktor Qnews.pl

Inwestuj odpowiedzialnie z Franklin Templeton.

Wzrost niepewności i zmienności na rynkach finansowych w ostatnim czasie skutkował zwróceniem uwagi na globalny trend zrównoważonego finansowania, z uwzględnieniem ESG (czynniki środowiskowe, społeczne i ładu korporacyjnego) w działalności firm. Trend ten zauważany jest, przede wszystkim, na rynkach kapitałowych w Europie, Kanadzie i Stanach Zjednoczonych, a zainteresowanie „zielonymi” inwestycjami wyraźnie rośnie.

Według najnowszych danych Morningstar, międzynarodowej agencji badawczej, na koniec 2022 roku wartość aktywów ulokowanych w funduszach uwzględniających ESG osiągnęła globalnie poziom 40,5 bln USD. Tylko w IV kwartale ubiegłego roku do funduszy ESG wpłacono środki na poziomie 150 mld USD, najwięcej – bo aż 120 mld USD – wpłacili inwestorzy w Europie.

W Franklin Templeton także bierzemy pod uwagę kwestie poprawy klimatu i ochrony środowiska. Dobrym przykładem jest tutaj fundusz Templeton Global Climate Change, który celuje w firmy nisko wyceniane, a okazji do zysku szuka w różnych sektorach z całego świata, szczególnie w krajach rozwiniętych jak USA, Europa Zachodnia, czy Japonia. Unika zaś spółek, które produkują np. paliwa kopalne, broń konwencjonalną, czy wyroby tytoniowe. Wyklucza też firmy, które naruszają międzynarodowe normy dotyczące praw człowieka, praw pracowniczych i przepisów antykorupcyjnych.

Nadrzędną zasadą doboru spółek do portfela ww. funduszu jest ich zdolność do korygowania prowadzonej działalności w taki sposób, aby ograniczać negatywny wpływ na środowisko poprzez ograniczenie emisji dwutlenku węgla.

Weźmy na przykład spółki oferujące ekologiczne rozwiązania technologiczne, które większość spadku emisji zapewniają poprzez produkcję energii ze źródeł innych, niż węgiel.

Dzięki dużej ekspozycji na taki rodzaj spółek, w minionym roku fundusz mógł obniżyć emisję CO2 o około 10 ton na $1 mln sprzedaży (emisja na sprzedaną jednostkę towaru/usługi).

Wiarygodnie znaczy miarodajnie

Jak mierzyć postępy w osiągnięciu naszego celu, związanego z bardziej zrównoważoną przyszłością?

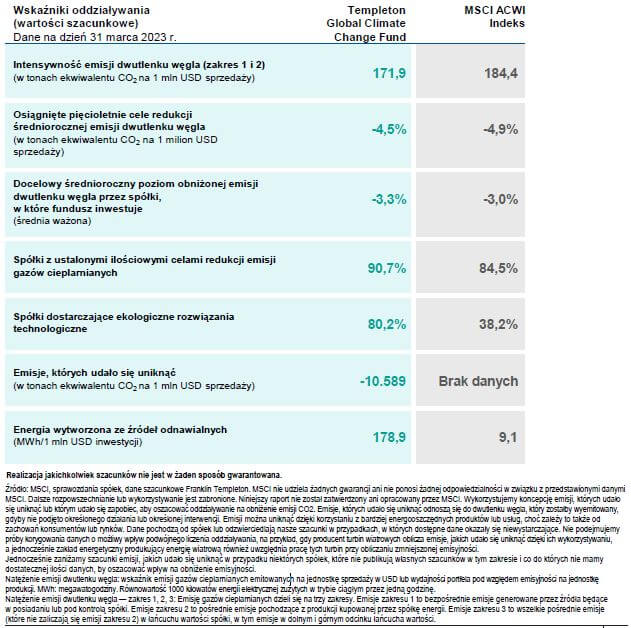

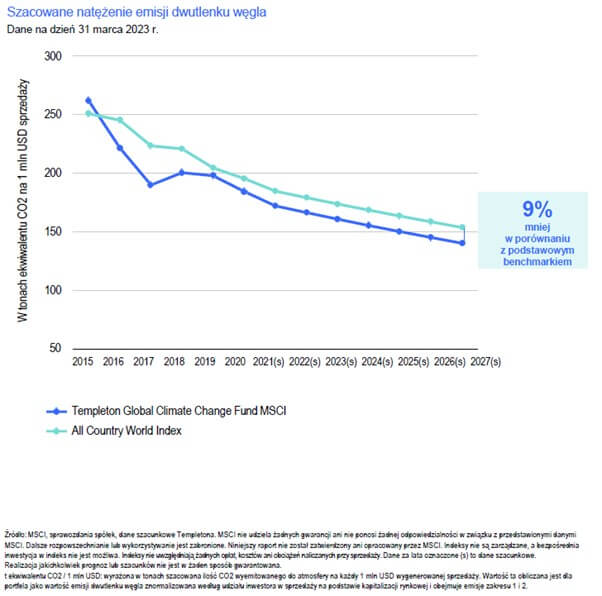

Natężenie emisji dwutlenku węgla dla inwestycji funduszu Templeton Global Climate Change Fund wynosi łącznie 171,9 ton ekwiwalentu CO2 na $1 mln sprzedaży. W przypadku benchmarku funduszu MSCI ACWI jest to 184,4 ton ekwiwalentu CO2 na $1 mln sprzedaży. Natężenie emisji w przypadku funduszu jest zatem o 7% niższe, w porównaniu z benchmarkiem.

Nasze ciągłe dążenia do dekarbonizacji mają w założeniu obniżyć ślad węglowy portfela do 140 ton ekwiwalentu CO2 na 1 mln USD sprzedaży w 2027 r., czyli do poziomu o 9% niższego, w porównaniu z benchmarkiem.

Analiza przypadku: NHPC Limited

NHPC to jeden z najważniejszych, regulowanych deweloperów i operatorów na indyjskim rynku hydroenergetyki, mający znaczący udział w krajowym rynku produkcji energii, w elektrowniach wodnych.

Szersze rozpowszechnienie hydroenergetyki może zapewnić Indiom dogodne warunki do zmniejszenia zależności od wysokoemisyjnych źródeł energii i poprawić profil tego kraju pod względem ochrony środowiska naturalnego:

- hydroenergetyka zwiększa równowagę w sieci energetycznej, ponieważ woda zgromadzona za zaporą staje się swoistym akumulatorem, który można wykorzystywać w zależności od potrzeby;

- Indie, jako kraj, który od dawna opierał swój przemysł i postęp na węglu i ropie, dąży do zerowej emisyjności netto w 2070 roku i zwiększenia w krajowym zapotrzebowaniu o 300% udziału energii pozyskiwanej ze źródeł innych, niż paliwa kopalne do 2030 roku;

- NHPC szuka także możliwości wzrostu na polu energetyki słonecznej i wiatrowej. Celem spółki jest osiągniecie mocy jednostek wytwarzających energię słoneczną na poziomie 5 GW w ciągu najbliższych trzech lat oraz 25 GW do 2030 r.;

- ww. spółka zamierza rozwijać także projekty związane z ekologiczną energetyką wodorową i wiatrową, które postrzega jako obszary przyszłego wzrostu.

Co istotne, ekspansja hydroenergetyki w Indiach ma również znaczące korzyści społeczne:

- powodzie w porze monsunowej są przyczyną śmierci wielu ludzi i zwierząt, a także zniszczeń budynków i środowiska naturalnego;

- obniżając poziom wody w zbiornikach, aby zapewnić bufor na wypadek powodzi, elektrownie wodne mogą przyczyniać się do zmniejszenia skali powodzi i, tym samym, łagodzić ich szkodliwe następstwa;

- jednocześnie przedsiębiorstwo oddaje 12% produkowanej przez siebie energii bezpłatnie stanom, w których prowadzi działalność, tym samym wspierając je i działając na korzyść lokalnych społeczności.

Obecnie szacujemy, że natężenie emisji dwutlenku węgla przy produkcji energii elektrycznej w Indiach jest niemal dwukrotnie większe od średniej ogólnoświatowej.

Oznacza to, że NHPC przyczynia się do uniknięcia emisji dużych ilości dwutlenku węgla poprzez obniżenie emisyjności indyjskiego sektora energetycznego.

Nadal uważamy, że tematy dekarbonizacji i deglobalizacji zdefiniują nadchodzące lata, a wycena stanie się ważniejszym czynnikiem wpływającym na zwroty z akcji. W tym kontekście dostrzegamy znaczące możliwości w niedowartościowanych spółkach, które mogą mieć znaczący pozytywny wpływ na zmiany klimatyczne.

Autor: Rafał Kolankiewicz, Sales Executive, Franklin Templeton

NAGRANIE Akademii iWealth – Zmiany klimatu i transformacja energetyczna.

14 czerwca br. (środa), podczas III części mini-cyklu Akademii iWealth Online poświęconej inwestowaniu w megatrendy, rozmawialiśmy o możliwości inwestowania, tak, aby przyczynić się do łagodzenia skutków zmian klimatycznych oraz zarabiania na trendach związanych z transformacją energetyczną.

Zapraszamy do nagrania Akademia iWealth: Zmiany klimatu i transformacja energetyczna

Dowiesz się m.in.:

📌 Czy można zarobić na spółkach zaangażowanych w przeciwdziałanie zmianom klimatycznym i transformację energetyczną?

📌 Jakie są perspektywy firm tzw. nowej i starej energii?

📌 Które branże i spółki w trendzie zmian klimatycznych i transformacji energetycznej wybierać?

Niniejszy materiał – iWealth News – nie stanowi doradztwa inwestycyjnego ani rekomendacji inwestycyjnej i ma wyłącznie charakter informacyjny oraz promocyjny, a także nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Spółka ani Towarzystwa, których materiały są publikowane nie ponoszą odpowiedzialności za decyzje podjęte w oparciu o informacje uzyskane w wyniku korzystania z niniejszego materiału. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usług.

Nr 22/2023