Technologia kontra surowce

Amerykański sektor technologiczny nie ma sobie równych. Stany Zjednoczone są domem dla największych, najbardziej przełomowych i innowacyjnych firm technologicznych. Ale równie prawdziwe jest twierdzenie, że jest to dość oczywiste i ogólnie znane. W związku z tym premia za ryzyko stała się bardzo wymagająca. Jak bardzo wymagająca, widać szczególnie po ostatnich wynikach kwartalnych spółek Netflixa czy Meta Platforms. Ogólnie, wyniki były lepsze od oczekiwań analityków, a mimo to ceny tych akcji dosyć drastycznie spadły, ponieważ prognozy długoterminowe, podane przez zarządy, nie spełniły oczekiwań rynkowych. Niestety, z wielkimi oczekiwaniami wiąże się wielka nietolerancja dla wszystkiego, co nie jest doskonałe.

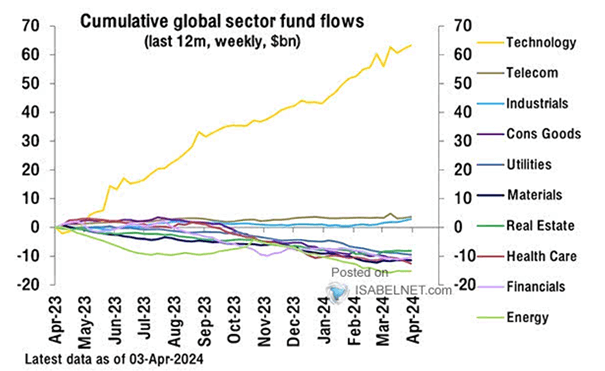

Jak bardzo inwestorzy liczą na szybki rozwój amerykańskiego sektora technologicznego, widać na powyższym wykresie. W ostatnim roku ten sektor właściwie „odsysał” fundusze z większości pozostałych sektorów gospodarki, a dysproporcje są ogromne. Taki stan rzeczy wpływa, oczywiście, na wysokie wyceny całego sektora technologicznego i, co prawda, sporo jeszcze brakuje do poziomu cen, z jakim mieliśmy do czynienia podczas hossy internetowej z 2001 roku, ale – ogólnie rzecz biorąc – ww. sektor jest już drogi.

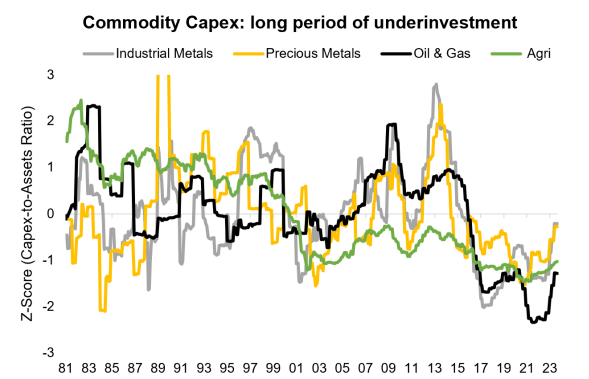

Po drugiej stronie tego lustra przepływów pieniężnych widać m.in. sektory energetyczny i materiałowy, które – razem z sektorem służby zdrowia – cierpiały na największe odpływy kapitału. Jeśli zgłębimy temat, to okaże się, że nie był to jedyny rok, kiedy fundusze omijały sektory surowcowe. Jak widać na poniższym wykresie, przez ostatnie 8 lat nakłady inwestycyjne w poszczególnych gałęziach sektora surowcowego były znacznie poniżej długoterminowej średniej.

Bez wątpienia przyczyniły się do tego czynniki, takie jak wzrost inwestycji ESG, ograniczający przepływ środków do producentów surowców, ale też szybki wzrost technologiczny, odciągający uwagę i pieniądze inwestorów od tego sektora. Brak nakładów na nowe moce produkcyjne, w tak długim okresie, musi prowadzić nieuchronnie do niedoborów podaży, a ostatecznie do wzrostu cen niektórych surowców. Jeśli dołożymy do tej układanki globalne ożywienie gospodarcze, nowe projekty infrastrukturalne, a także transformację energetyczną, do jakiej ostatnio z dużym zapałem dołączyły Chiny oraz niskie wyceny spółek surowcowych, powstaje obraz sektora ciekawego inwestycyjnie.

Być może nie jest to sektor tak ekscytujący, jak nowe technologie, zmieniające świat na naszych oczach, ale bez wątpienia sektor surowcowy ma fundamentalne znaczenie gospodarcze. W obecnej sytuacji warto rozważyć udział tegoż w portfelu inwestycyjnym, bowiem – zwłaszcza obok sektora technologicznego – może stanowić istotny element dywersyfikacji.

„Sell in May and go away”? Ile w tym prawdy?

Na kilka dni przed końcem kwietnia można śmiało powiedzieć, że był to miesiąc dość udany dla polskich akcji. Mimo najgłębszej od jesieni ub.r. korekty spadkowej na Wall Street, nasz rodzimy WIG zdołał w trakcie miesiąca sięgnąć po nowy rekord wszech czasów.

Końcówka kwietnia to jednocześnie jednak ten moment, w którym inwestorom na myśl przychodzi słynne powiedzenie: „sell in May and go away”. Według najbardziej klasycznej wersji tego „zalecenia”, do akcji należy podchodzić ostrożnie od maja i powrócić do bardziej agresywnego nastawienia po zakończeniu października.

Nie będziemy na razie wychodzić aż tak bardzo do przodu, by zastanawiać się nad zachowaniem akcji na jesieni – bo na to przyjdzie jeszcze czas – ale warto wziąć pod lupę historyczne statystyki dotyczące najbliższych trzech miesięcy.

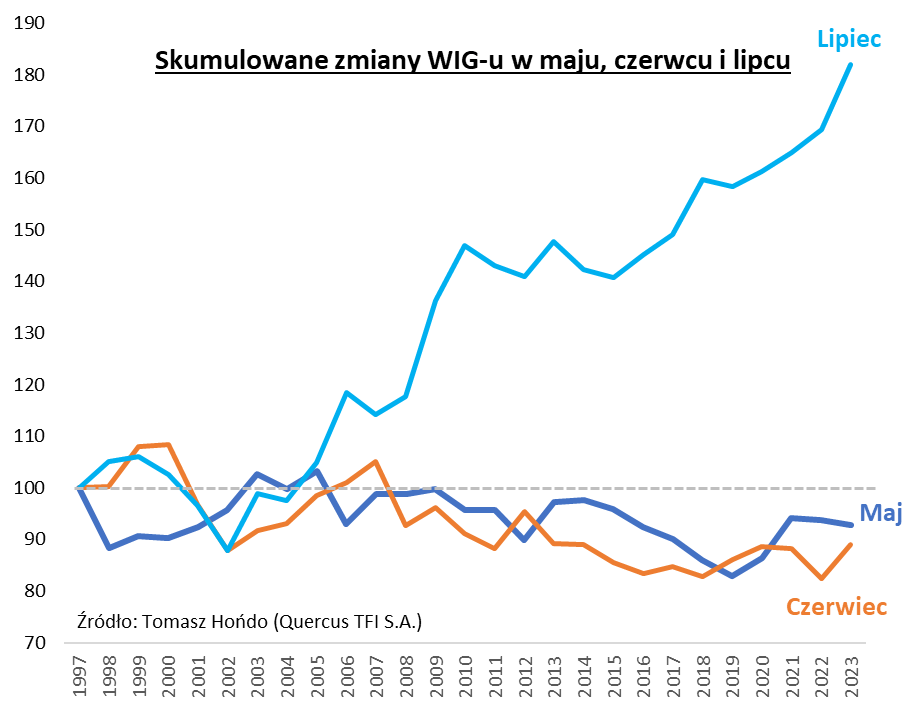

Zacznijmy od tych gorszych wieści. W powiedzeniu „sell in May” zdaje się być przynajmniej nutka prawdy. Nadchodzący dużymi krokami maj na polskiej giełdzie nie należy historycznie do udanych miesięcy roku. Na wykresie obejmującym dane za ponad ćwierć wieku pokazujemy, że skumulowana zmiana WIG-u w maju kolejnych lat wyniosła… -7,3 proc. Z kolei średnia zmiana w maju to -0,2 proc.

Wcale nie lepiej prezentuje się w świetle tych statystyk również kolejny miesiąc, czyli czerwiec, ze średnią zmianą WIG-u równą -0,3 proc. i skumulowanym wynikiem za ponad 1/4 wieku na poziomie -11 proc. Z długoterminowego punktu widzenia inwestorzy na GPW mogliby więc przysłowiowo zapomnieć o nadchodzących dwóch miesiącach.

Teraz przejdźmy do lepszych wieści. Po pierwsze, po dość bezproduktywnych z historycznej perspektywy maju i czerwcu, kolejny miesiąc, czyli lipiec, w statystykach… błyszczy. Średnia zmiana WIG-u w lipcu to aż +2,5 proc., co sprawia, że skumulowany wzrost indeksu w tym miesiącu wyniósł +82 proc.

Innymi słowy, świetne wyniki statystyczne lipca z dużą nawiązką rekompensują dość bezproduktywne rezultaty maja i czerwca.

Druga pocieszająca informacja jest taka, że nie każdy maj i nie każdy czerwiec przynosiły przecenę na GPW. Wbrew pozorom okazuje się, że przypadków na minusie wcale nie było tak dużo – w maju było ich raptem 54 proc., a w czerwcu 46 proc. Prawdopodobieństwo trafienia w nieudany maj lub czerwiec nie odbiega zatem radykalnie od przysłowiowego rzutu monetą.

Reasumując, daleki byłbym od upierania się, że w tradycyjnej giełdowej maksymie „sell in May” nie ma ani trochę prawdy. Historyczne statystyki pokazują przecież, że nadchodzący maj, a po nim czerwiec były, średnio rzecz biorąc, dość bezproduktywne dla inwestorów na GPW. Ale bezproduktywne to nie to samo, co „bardzo negatywne”. Statystyki nie wyglądają tak źle, by tylko na ich podstawie pozbywać się akcji, tym bardziej, że potem na inwestorów czeka historycznie niezwykle udany lipiec.

Autor: Tomasz Hońdo, CFA, Starszy Ekonomista Quercus TFI, Redaktor Qnews.pl

Inwestowanie w Indiach

W 2023 roku Indie odnotowały imponujący wzrost gospodarczy na poziomie 7,7%, nie tylko wyprzedzając inne główne gospodarki, lecz także przewyższając oczekiwania analityków. Dodatkowo, wzrost gospodarczy w Indiach przyspieszył w drugiej połowie roku, podczas gdy reszta świata spowolniała. Inwestorzy mogą zastanawiać się nad pytaniem – jakie są dalsze perspektywy dla wzrostu gospodarczego w Indiach oraz jakie możliwości niesie za sobą indyjski rynek akcji?

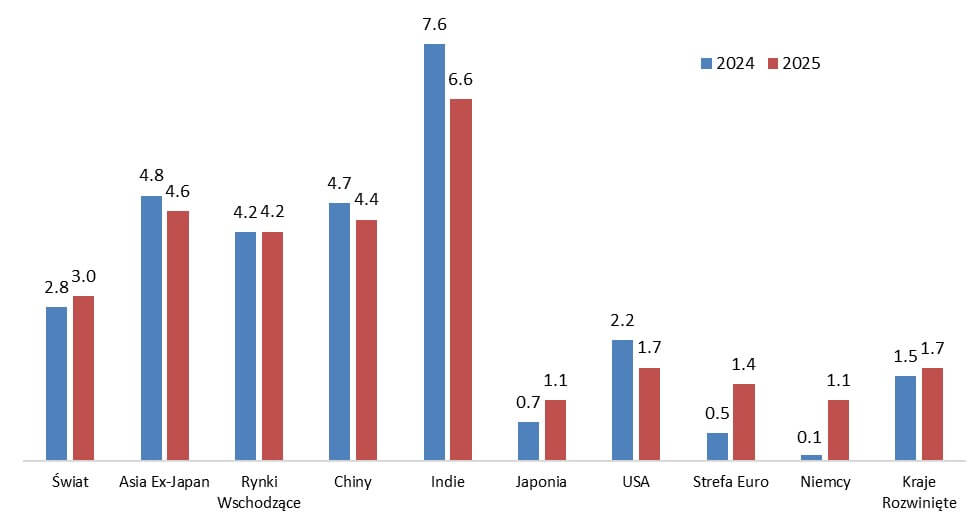

Indie mają szansę w najbliższych latach być najszybciej rozwijającą się gospodarką wśród krajów G20 oraz jednym z najszybciej rosnących krajów na świecie. Wśród krajów azjatyckich, Indie wyprzedzają Chiny pod względem dynamiki wzrostu gospodarczego. Prognozowany wzrost około 7,6% w 2024 roku jest niezwykłą dynamiką w sytuacji globalnego spowolnienia. Wyróżnia się pozytywnie pośród szybko rosnących gospodarek azjatyckich (ok. 4,8%) oraz na tle rynków wschodzących (ok. 4,2%). Indie są piątą gospodarką światową pod względem nominalnego PKB.

Wykres 1. Prognozowana dynamika wzrostu PKB (%) w 2024 i 2025 roku

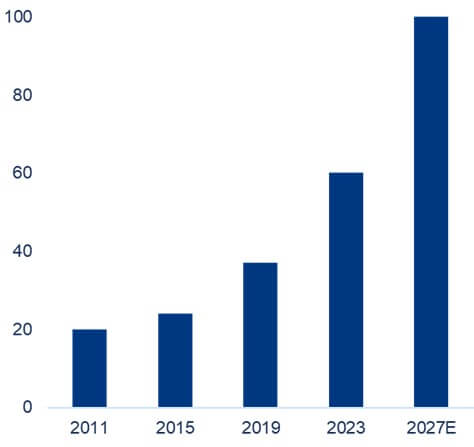

Według danych ONZ, w ubiegłym roku Indie wyprzedziły Chiny jako najbardziej zaludniony kraj na świecie. Dodatkowo, Indie czerpią korzyści z tzw. „dywidendy demograficznej”, która może przyczynić się do wzrostu gospodarczego na skutek rosnącej populacji w wieku produkcyjnym. Daje to Indiom kluczową przewagę strategiczną, zwłaszcza w porównaniu z wieloma innymi ludnymi krajami na świecie, gdzie populacja maleje. Coraz bardziej obiecującym aspektem inwestycyjnym w Indiach jest również długotrwały wpływ gospodarczy wynikający z rosnącej siły konsumpcyjnej (wykres poniżej). Ogólnie rzecz biorąc, PKB na mieszkańca pozostaje jednym z najniższych w Azji. Istnieje zatem znaczny potencjał do nadrobienia zaległości względem innych krajów w regionie. Dobrze rozwijająca się indyjska klasa średnia reprezentuje młody rynek konsumencki, który ma stać się największym na świecie, z szacowaną liczbą 360 milionów konsumentów poniżej 30 roku życia do 2030 roku. Otwiera to szerokie perspektywy dla przedsiębiorstw, które są w stanie wykorzystać ten potencjalny popyt.

Wykres 2. Ludność Indii (mln) z dochodami powyżej 10 tys. USD na osobę

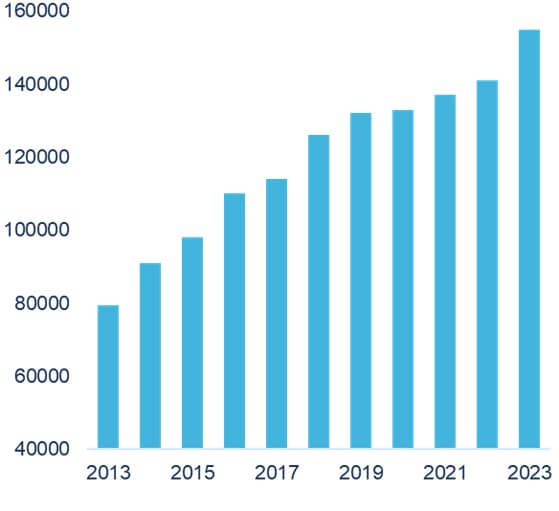

Kontynuacja reform wprowadzonych przez rząd oraz rozbudowa infrastruktury wspierają wzrost gospodarczy i przyciągają do Indii coraz większe inwestycje zagraniczne (FDI). W kontekście geopolitycznym Indie są beneficjentem dążenia korporacji międzynarodowych do dywersyfikacji globalnych łańcuchów dostaw, co jest często określane jako strategia „China + 1”. Ekspansja sieci autostrad (wykres poniżej) oraz innych inwestycji infrastrukturalnych dodatkowo wzmacnia pozycję Indii jako atrakcyjnego miejsca dla rozwoju firm. Dodatkowo, rozbudowa infrastruktury cyfrowej i jej powszechna akceptacja sprawiły, że w 2023 roku Indie stanowiły 46% wszystkich płatności cyfrowych w czasie rzeczywistym na całym świecie.

Wykres 3. Długość indyjskiej sieci autostrad (km)

Perspektywy dla lokalnego rynku akcji w Indiach

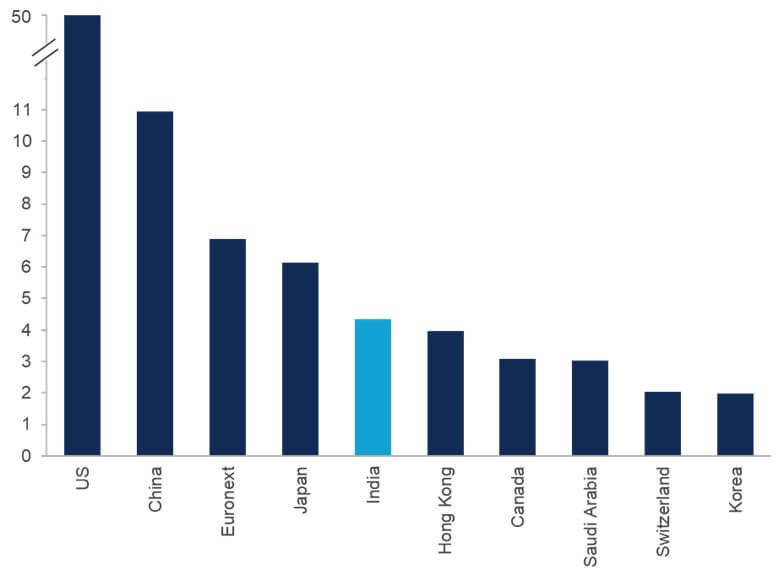

Indie są obecnie piątym rynkiem akcji na świecie pod względem kapitalizacji i drugim co do wielkości na rynkach wschodzących (wykres poniżej). Niska korelacja z innymi rynkami czyni go atrakcyjnym dla osób poszukujących dywersyfikacji swoich portfeli inwestycyjnych. Indyjski rynek akcji wspierany jest przez rozwój lokalnej kultury inwestowania, co jest widoczne w liczbie przekraczającej ponad 100 milionów rachunków maklerskich do handlu akcjami. Dodatkowo, rośnie popularność Systematycznych Planów Inwestycyjnych (SIP), w ramach których inwestorzy regularnie wpłacają ustalone kwoty do wybranych funduszy inwestycyjnych. Cyfrowa transformacja Indii znacząco przyczyniła się do ułatwienia procesu inwestowania.

Wykres 4. 10 największych rynków akcyjnych pod kątem kapitalizacji (bln USD)

Przedstawiciele Allianz Global Investors dostrzegają strukturalne możliwości inwestycyjne w kilku obszarach. Spółki w sektorach nieruchomości i przemysłu są istotnymi beneficjentami obecnego ożywienia gospodarczego, a zmiany geopolityczne i dywersyfikacja globalnych łańcuchów dostaw napędzają rozwój różnych branż. Wzrost konsumpcji wewnętrznej oraz cyfryzacja otwierają nowe perspektywy dla wielu firm. Rosnący dochód na mieszkańca prawdopodobnie przyczyni się do zwiększenia konsumpcji dóbr wyższego rzędu. Firmy, które szybko adaptują nowe technologie, mogą rozszerzać swoje zasięgi, korzystając z cyfrowych innowacji. Wsparcie dla firm powiązanych z produkcją dla branż „wschodzących”, takich jak farmaceutyka, energia słoneczna, motoryzacja i elektronika, poprawiają konkurencyjność tych przedsiębiorstw. Zarządzający jednocześnie dostrzegają, że wyceny spółek na indyjskim rynku akcji, które obecnie przewyższają średnie długoterminowe, są wspierane przez potencjał długotrwałego wzrostu gospodarczego.

Autor: Grzegorz Prażmo, CFA, Zarządzający Funduszami, TFI Allianz Polska

Niniejszy materiał – iWealth News – nie stanowi doradztwa inwestycyjnego ani rekomendacji inwestycyjnej i ma wyłącznie charakter informacyjny oraz promocyjny, a także nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Spółka ani Towarzystwa, których materiały są publikowane nie ponoszą odpowiedzialności za decyzje podjęte w oparciu o informacje uzyskane w wyniku korzystania z niniejszego materiału. Inwestowanie w fundusze inwestycyjne wiąże się z ryzykiem utraty części bądź całości zainwestowanego kapitału. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usług.

Nr 16/2024