To jest ostatni komentarz w tym roku i zgodnie z prośbą iWealth, jest komentarzem podsumowującym rok i z prognozami na następny. Muszę powiedzieć, że nie jest to moja ulubiona formuła, bo podsumowań nie lubię (są nudne), a jeśli chodzi o prognozy to jak zwykle mówię, że stawiane są po to, żeby je zmieniać. W obecnej sytuacji rynkowo/pandemiczno/politycznej stawianie prognoz jest zaproszeniem do tego, żeby za pół roku można się było z nich pośmiać.

Najlepiej chyba robi Saxo Bank stawiając pod koniec roku dziesięć prognoz, których wypełnienie jest niezwykle mało prawdopodobne, a jednak robią one tytuły w mediach. Szokujące prognozy tego banku możecie Państwo zobaczyć na przykład tutaj: https://tiny.pl/95qwh, chociaż prognoza numer dwa i cztery ma jakieś możliwości na wypełnienie się. Facebook od dawna jest na cenzurowanym, a to, gdzie pójdzie inflacja jest przedmiotem gorących dyskusji, o czym niżej.

Rynek akcji

Był to drugi rok pandemii, który kończy się kolejnym wariantem wirusa (omicron) dużo bardziej zakaźnego, ale podobno powodującego mniejsze negatywne skutki dla zdrowia pacjentów. To ostatnie jest jednak dyskusyjne, a pewne jest to, że potężna liczba zakażeń może sparaliżować systemy ochrony zdrowia poszczególnych państw.

Rok 2021 był dla wielu giełd oraz dla akcji rokiem doskonałym. Na Wall Street indeks S&P 500 zyskał 27%. Niemiecki XETRA DAX zyskał 16%, induski BSE SENSEX zyskał 21% i nawet bardzo ostatnio słaby WIG20 zyskał 14% (po 3 latach spadków), ale mniejsze spółki zachowały się zdecydowanie lepiej – MWIG40 zyskał 33%, a SWIG80 wzrósł o 25%. Nasz rynek nadal jest w koszyku rynków rozwijających się, a indeks tego rynku zachowywał się w 2021 roku słabo tracąc kilka procent. Szkodziło tu przede wszystkim umocnienie dolara. Z tego wynika, że GPW wcale nie była tak bardzo słaba.

W grudniu, na jego początku, zmniejszyła się skala zwyżek i wydawało się, że zamiast rajdu św. Mikołaja otrzymaliśmy korektę. Można było oczekiwać, że pandemia w końcu roku nie będzie miała wielkiego wpływu na zachowanie rynków, ale „niedźwiedziom” przez chwilę pomógł Joe Manchin, amerykański senator wybrany jako reprezentant partii Demokratycznej, który bardzo często wyłamuje się z frontu swojej partii i głosuje z Republikanami. W Senacie USA Demokratów i Republikanów jest tyle samo (po 50 senatorów) i w razie równości głosów decyduje wiceprezydent USA, czyli Kamala Harris.

Tym razem Manchin zadał cios pakietowi Build Back Better (BBB) – warty 1,75 biliony dolarów plan wydatków socjalnych, infrastruktury i związanych z klimatem, czyli najważniejszemu planowi administracji prezydenta Joe Bidena. Stwierdził, że nie może za tym programem głosować. Goldman Sachs i inne zespoły analityczne z powodu prawdopodobnego fiaska programu BBB zaczęły obniżać prognozy wzrostu PKB w USA w 2022 roku.

Nic dziwnego, że cena baryłki ropy przecz chwilę zanurkowała i znowu znalazła się pod poziomem 70 USD za baryłkę (ropa WTI) – w następnych dniach ten spadek zniwelowała. Nawiasem mówiąc pakiet antyinflacyjny w Polsce, mający doprowadzić do spadku cen paliw, spełnił się nie tyle z powodu działań rządu (co mogło zmniejszyć cenę o parę groszy na litrze), ale z powodu spadku cen na rynkach spot – od przełomu października i listopada cena baryłki spadła o około 20%.

Potem sytuacja na rynkach zdecydowanie się poprawiła. Senat USA będzie po nowym roku głosował program BBB, bo jak mówili czołowi Demokraci sprzeciw Manchina powinien się pokazać w głosowaniu, a nie w telewizji. Poza tym prezydent Biden spotkał się z senatorem Manchinem i namawiał go do poparcia programu. Manchin na razie nie zmienił zdania, ale jak należy rozumieć partia będzie nad nim pracowała do czasu głosowania.

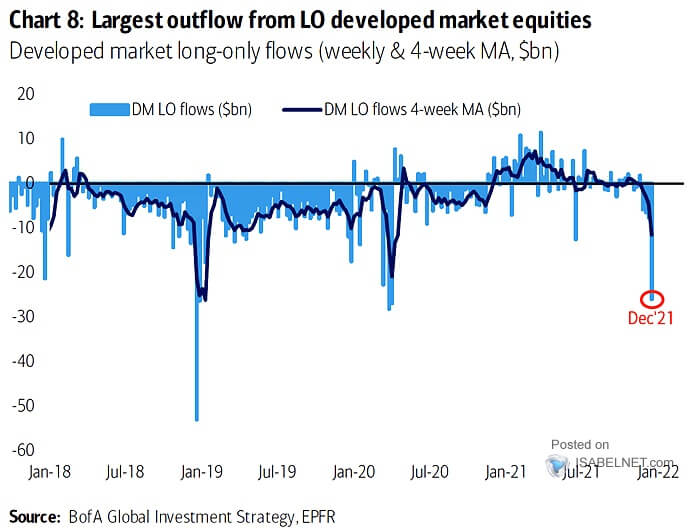

Dodatkowo prezydent Biden w specjalnym wystąpieniu zapowiedział bardziej wzmożoną walkę z pandemią, a badania z Afryki pokazywały, że omicron jest rzeczywiście mniej niebezpieczny (chociaż bardziej zakaźny) niż wariant delta. Pojawiły się też w USA dane makro (indeks zaufania konsumentów) rodzących nadzieję na przyszły rok. Niepokoić mógł jedynie odpływ kapitałów z rynków rozwiniętych.

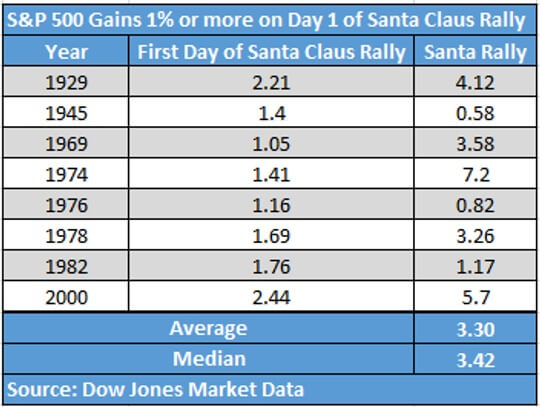

Nie zmieniło to sytuacji na rynkach akcji i surowcowych w samej końcówce roku. Tzw. rajd św. Mikołaja jest różnie definiowany (jeśli chodzi o czas trwania), ale na przykład cytowani przez MarketWatch analitycy mówią, że jest to okres ostatniego tygodnia roku i dwóch pierwszych sesji w styczniu.

To może tłumaczyć sytuację w pierwszym dniu tego okresu, czyli w poniedziałek 27 grudnia. Wtedy to, jak pisze MarketWatch, pierwszy dzień tego okresu dał najlepszy wynik od 2000 roku, kiedy to indeks S&P 500 zyskał 2,44%.

Odnotować trzeba, że powody blisko półtoraprocentowej zwyżki indeksów na Wall Street były praktycznie żadne. Owszem, mówiono, że liczona od 1 listopada sprzedaż detaliczna wzrosła o 8,5% r/r i był to największy wzrost od wielu lat. Z drugiej strony były tysiące odwołanych lotów przez kraje europejskie, które nakładają liczne obostrzenia związane z pandemią.

Na małym obrocie można jednak wszystko wyrzeźbić, więc indeks S&P 500 (z dużą pomocą spółek FAANG) ustanowił rekord wszech czasów. DJIA i NASDAQ kończyły dzień poniżej rekordowych poziomów, więc można było oczekiwać, że to nie koniec rajdu. I rzeczywiście w kolejnych dniach zyskiwały indeksy europejskie (nawet WIG20) i amerykańskie.

Najśmieszniejsze było zachowanie ceny baryłki ropy w ten właśnie dzień, czyli 27.12. Przed wejściem w grę Amerykanów baryłka taniała o ponad jeden procent, bo Japonia zapowiedziała, że do lutego będzie wyprzedawała zapasy strategiczne tego surowca, a odwołane tysiące lotów potencjalnie zmniejszać mogły popyt na ten surowiec. Po wejściu Amerykanów do gry z jednoprocentowego spadku zrobił się ponad dwuprocentowy wzrost. Szalony rynek..

Potem już w zasadzie nic się na rynkach nie działo. Szczególnie w USA Wall Street dosłownie zamarła, a nawet pojawiła się widoczna (chociaż niewielka) chęć do skorygowania wzrostów. Jeśli posługiwać się powyższą definicją rajdu św. Mikołaja to pozostają jeszcze dwie sesje stycznia, żeby ten okres dokończyć.

Akcje w 2022 roku

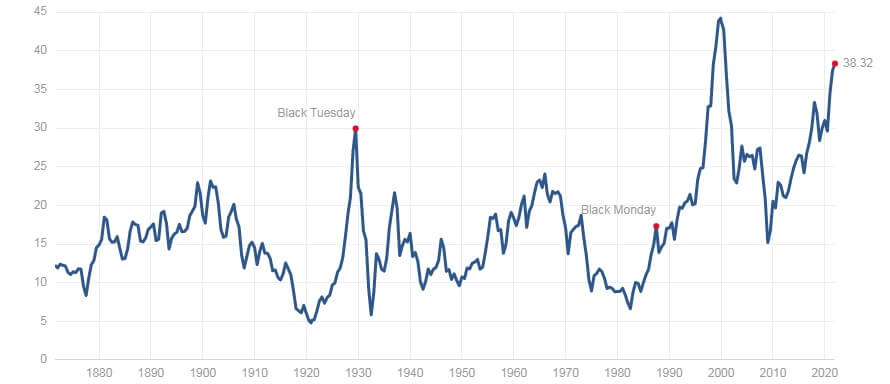

Jedno wydaje się być pewne: akcje w USA i na wielu innych giełdach są dramatycznie przewartościowane. Wskaźnik cena na zysk (C/Z) za ostatnie dwanaście miesięcy dla indeksu S&P 500 jest na poziomie około 29, a usprawiedliwione były w okolicach 17. Wskaźnik Roberta Shillera (noblista) modyfikowany o inflację dąży w USA szybko do poziomu sprzed krachu w 2000 roku.

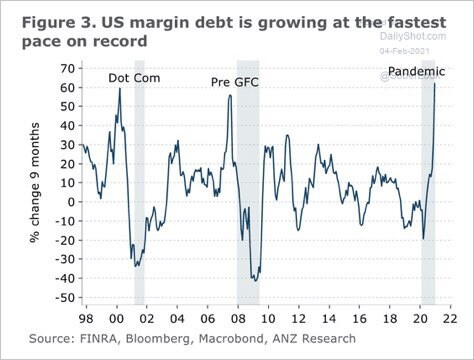

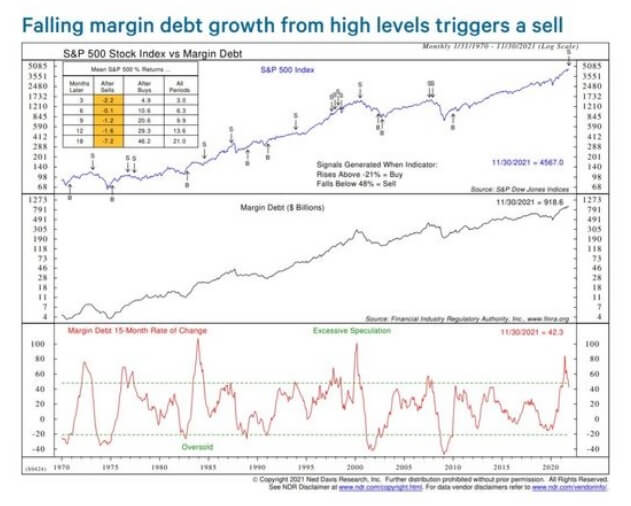

Mnożą się przeróżne prognozy mówiące o załamaniu rynku i krachu. Jednym z ostrzeżeń jest poziom kredytu zaciągniętego na kupno akcji. Jak widać na wykresie doszedł do poziomu, po którym rozpoczynały się duże korekty w 2000 i 2008 roku. To niewątpliwie najpoważniejsze ostrzeżenie.

Jest jeszcze jeden taki obrazek pokazujący, że ostatnio to zadłużenie spada z bardzo wysokiego poziomu, co też analityk uznał za sygnał sprzedaży.

Od czasu do czasu takie ostrzeżenia publikowałem z góry zaznaczając, że jak na razie żadne się nie sprawdziło. Ja zawsze przypominam, że nie ma analityka, który potrafiłby przewidzieć jak wysoko hossę zagna ludzka chciwość i jak nisko może bessę zagnać ludzki strach.

Dlatego też można jedynie powiedzieć, że ryzyko inwestowania w akcje jest na bardzo wysokim poziomie i w dowolnej chwili może się pojawić chęć zrealizowania zysków, która może obniżyć indeksy o 20%. Większy spadek uznaje się za wejście w fazę rynku niedźwiedzia, czyli w bessę.

Żeby pojawiła się korekta musi zostać przełamana zasada „kupuj spadki”. Ona rządzi w USA od wielu lat, a w okresie ostatnich dwóch lat jest już widoczna gołym okiem. Jest wielu nowych indywidualnych inwestorów, którzy wierzą, że drzewa rosną do nieba i że indeksy będą rosły w nieskończoność. Take są bowiem ich doświadczenia. Zresztą i poważne fundusze inwestycyjne zachęcają do stosowania tej zasady.

Co musiałoby się stać, żeby ta zasada została przełamana? Coś musiałoby rynki śmiertelnie wystraszyć. Mogłaby to być potężna inflacja zmuszająca banki centralne do działania (o tym niżej), śmiertelna odmiana wirusa lub inny tzw. „czarny łabędź”, czyli wydarzenie kompletnie nieoczekiwane, ale drastycznie zmieniające nastroje.

Akcje polskie

W Polsce WIG20 ma C/Z w okolicach 12, więc jest bardzo tani. Dlaczego więc nasz rynek akcji jest taki słaby? Cóż, wystarczy poczytać komentarze i artykuły w Bloombergu, Reutersie, WSJ itp., żeby stwierdzić, że Polska po prostu ma fatalne opinie na świecie. Nie dlatego są złe, że nasza gospodarka jest słaba. Wręcz przeciwnie – jest bardzo silna, a listopadowe dane (publikowane w grudniu) o sprzedaży detalicznej i produkcji przemysłowej były wręcz oszałamiające.

Szkodzą Polsce kwestie związane z polityką. Skoro tak to fundusze omijają nasz rynek szerokim łukiem. Poza tym w WIG20 jest stanowczo zbyt dużo spółek, w których rządzi państwo, a tego fundusze nie lubią.

Poza tym generalnie w 2021 roku na rynku akcji z krajów rozwijających się (jak widać na wykresie) hossy nie było. Mówi się (na przykład Goldman Sachs i JP Morgan), że 2022 rok będzie dużo lepszy dla giełd tego sektora, bo popandemiczny rozwój pomoże przede wszystkim krajom z tego koszyka. Być może tak będzie o ile gospodarka globalna będzie się rzeczywiście szybko rozwijała. Mam co do tego poważne wątpliwości.

Nie zmienia to sytuacji, w której może nas dosięgnąć tzw. „fala śmieciowa”, kiedy to kapitały szukają rynków, które jeszcze nie zyskały i lokują na nich część funduszy. A na GPW nie potrzeba potężnych kapitałów, żeby doprowadzić do hossy. Pytanie tylko, czy uda się ją wygenerować przed końcem hossy globalnej. Jedno jest pewne – zmiana nastawienia do polskich akcji (po wyborach parlamentarnych?) powinna owocować szaloną hossą.

Rynek surowców

Rynek surowców w minionym roku szalał. To odpowiednie słowo, bo to, co działo się na wielu surowcach/produktach można jedynie określić mianem „szaleństwo” ( o tym więcej w części poświęconej inflacji). Ceny rosły i to rosły potężnie (po sto i więcej procent) w wielu segmentach.

Oczywiście zaczęto mówić o supercyklu surowcowym, czyli długim okresem wzrostu cen, co według mnie nie jest uzasadnioną prognozą. Po prostu tani pieniądz spowodował, że jego nadmiar przelewał się nie tylko na ceny detaliczne, ale przede wszystkim na wszystkie aktywa finansowe. Widać to było w końcu listopada, kiedy to masowe zamykanie długich pozycji przez fundusze hedżingowe podczas jednego dnia przeceniły ropę o dwanaście procent.

A najlepiej widać to na tym, o czym już nieraz pisałem, czyli na rynku uprawnień do emisji CO2. W 2018 roku ten rynek uwolniono. Taka decyzja jak wielokrotnie pisałem była szalona bądź szatańska lub oba te określenia są dobrym opisem tej decyzji. Cena uprawnień między 2018 a 2021 rokiem wzrosła 15. krotnie.

Osobnym tematem jest rynek złota. Pytanie o to, co może się na nim wydarzyć pada praktycznie zawsze, kiedy słuchacze/widzowie mogą zadawać pytania. Ja też zawsze twierdzę, że 10-15% wolnych aktywów należy na wszelki wypadek przechowywać w złocie, ale to nie gwarantuje zysków. Jest wyłącznie polisą ubezpieczeniową.

Po dwóch latach wzrostów ceny uncji rok 2021 przyniósł korektę (spadek o 3,64%). Złotu szkodził mocny dolar i rosnące rentowności obligacji. W 2022 roku te czynniki nadal powinny hamować rajd złota. Pomóc bykom może chyba tylko stagflacja lub konflikt geopolityczny.

W 2022 roku, kiedy banki najpewniej zaczną bardziej zaostrzać politykę monetarną, taniego pieniądza będzie coraz mniej, a to zmusi fundusze do uciekania z rynków surowcowo – towarowych. Zakładam więc, że nie będzie to rok korzystny dla tych którzy inwestują na rynku surowcowym. Wiele jednak zależy od innych czynników, a przede wszystkim od wyniku dyskusji na temat inflacji.

Dyskusja o inflacji

Można powiedzieć, że koniunktura na rynkach finansowych będzie w 2022 roku zależała od trzech głównych czynników: inflacji, pandemii i geopolityki. To ostatnie jest raczej najmniej prawdopodobnym zagrożeniem i o tym niżej.

Jeśli chodzi o pandemię to nawet najlepsi wirusolodzy nie wiedzą jak się może rozwinąć, więc tym bardziej analityk rynków finansowych nie może nic przesądzającego na ten temat powiedzieć. Można jedynie stwierdzić, że niewielka liczba zaszczepionych mieszkańców Afryki (mniej niż 8 procent) prowadzi do tego, iż kontynent ten może się stać źródłem kolejnych mutacji, co w dowolnej chwili może uderzyć w gospodarki, a tym samym i w rynki finansowe.

Dochodzimy do problemu inflacji. Rozwiązania zagadki jej zachowania w 2022 roku warte jest wielu miliardów dolarów. Od jej wysokości zależy bowiem zachowanie banków centralnych i cena pieniądza, a to będzie miało podstawowy wpływ na zachowanie wielu aktywów na rynkach finansowych. Można powiedzieć, że obecnie dominują na publicznej dyskusji trzy scenariusze. Po pierwsze taki, że inflacja w 2022 roku zacznie się zmniejszać, co byłoby korzystne dla wielu aktywów (w tym dla akcji).

Taki scenariusz preferuje Goldman Sachs, którego analitycy twierdzą, że 90% wzrostu inflacji w USA wynika z zaburzeń linii logistycznych, które to zaburzenia w 2022 roku znikną. Firmy bojąc się problemów z zaopatrzeniem kupują potrzebne im produkty w nadmiarze, co prowadzi do przepełnienia magazynów. Widać to było na przykład w danych o polskim PKB w trzecim kwartale.

W 2022 roku firmy zaczną je opróżniać, co będzie trwało długo, bo popyt nie nadąży, więc zmniejszą skalę zakupów, a to uderzy w ceny surowców i innych towarów. Doda się do tego efekt bazy, czyli wysoka inflacja w drugiej połowie 2021 roku, i wynikiem będzie znaczny spadek inflacji już w drugiej połowie 2022 roku. Tę tezę zdaje się popierać Christine Lagarde, szefowa ECB, wraz z kolegami, bo właśnie ECB zapowiada, że stopy wzrosną dopiero w 2023 roku.

W drugiej grupie są ci analitycy i prezesi banków centralnych, którzy obawiają się dłuższego utrzymywania się wysokiej inflacji. Najwyraźniej przestraszyli się oni tego, co widać na całym świecie. Nie jest bowiem prawdą, że tylko w Polsce atakuje wysoka inflacja. W Polsce to 7,8%, na Węgrzech 7,4%, w USA 7,2% itd.

Ceny rosły i to rosły w bardzo wielu aktywach tak różnych jak ropa, miedź, gaz, nawozy, papier, drewno, krzem, układy scalone itp. itd. Specjalnie wybrałem bardzo różne sektory, żeby pokazać, że właściwie wszędzie widać było potężne wzrosty cen (czasem nawet o kilkaset procent). Jak mogły się nie przełożyć na duży wzrost inflacji? W Polsce dochodziła jeszcze walka RPP z silnym złotym (w pierwszej połowie roku) i proinflacyjna polityka rządu. To ostatnie zresztą było wszędzie widoczne.

Przez długi czas część prezesów banków centralnych (w USA Jerome Powell, szef Fed, a w Polsce Adam Glapiński, szef NBP) mówiła o przejściowym wzroście inflacji, która szybko wróci do celu inflacyjnego. Jednak po zaskoczeniach, którymi były kolejne miesiące z nieoczekiwaną skalą wzrostu inflacji, wymienieni prezesi zmienili zdanie i mówią już o uporczywej inflacji. W naszej części Europy (Węgry, Czechy, Polska) zaczęto podnosić stopy procentowe, a amerykański Federalny Komitet Otwartego Rynku (FOMC) praktycznie zapowiedział trzy podwyżki w 2022 roku.

Jest też trzeci scenariusz, najbardziej niebezpieczny, czyli stagflacja. Analitycy (nie odważają się mówić o tym ludzie z banków centralnych), którzy popierają ten scenariusz mówią, że inflacja będzie nadal wysoka, ponieważ efektu drugiej rundy (spirala inflacyjna) nie stłumią umiarkowane podwyżki stóp procentowych, a gospodarka będzie zwalniała po pierwszym uderzeniu popandemicznego ożywienia.

Ja bym tego ostatniego scenariusza nie wykluczał (bardzo niekorzystny dla akcji i bardzo korzystny dla złota), ale sam popieram całkiem inną prognozę. Uważam, że z powodów opisanych wyżej (jak w scenariuszu Goldman Sachs), inflacja najpóźniej w drugiej połowie 2022 roku zacznie się zmniejszać, ale wraz z nią zmniejszać się będzie wzrost gospodarczy. To zaś w końcu zmusi banki centralne do kolejnego uruchomienia drukarek.

Z tego wniosek, że oczekuję w 2022 roku poważnej korekty na rynkach akcji, po czym kolejnego uderzenia popytu. I to chyba byłoby najlepsze dla wielu inwestorów.

Rynek walutowy

Nie ulega wątpliwości, że rok 2021 był rokiem dolara. Indeks dolara (pokazuje stosunek dolara do innych głównych walut globalnych) kręcił się wokół linii szyi (rozpoczynającej się w listopadzie 2020 roku) formacji podwójnego dna, ale we wrześniu zdecydowanie ten poziom przełamał, co skutkowało wsparciem dla obozu zwolenników silnego dolara. Poza tym rodząca się krótkoterminowa formacja RGR uległa załamaniu, co też było sygnałem kupna dolara. Jak widać na wykresie minimalny poziom wzrostu indeksu wyznaczony przez analizę techniczną został już osiągnięty i rozpoczęła się korekta.

Dlaczego dolar zyskiwał? Z różnych powodów. Czasem zyskiwał z powodu ucieczki do bezpiecznej przystani, a czasem (najczęściej), dlatego że postawa amerykańskiego Fed była bardziej „jastrzębia” niż na przykład europejskiego ECB. ECB nadal mówi o podwyżce stóp dopiero w 2023 roku, a z tego wynika, że kurs EUR/USD powinien spadać.

Co za tym idzie najczęściej naśladujący ruch tego kursu indeks dolara powinien rosnąć. Tyle teorii. Praktyka może być jednak inna, bo po pierwsze nie wiemy, czy Fed i ECB nie zmienią zdania, a po drugie czy ruchy kursów nie zdyskontowały już tych zapowiedzi, na co wskazywałoby zachowanie indeksu dolara w końcu roku. Inaczej mówiąc – według oczekiwań większości 2022 rok powinien być nadal rokiem dolara, ale według mnie będzie rokiem niepewności i zmienności.

Polski rynek walutowy

Umacniający się na świecie dolar w 2021 roku musiał zaszkodzić złotemu. To od lat obowiązująca korelacja – im słabsze jest euro tym słabszy jest złoty. Nie ulega jednak wątpliwości, że polityka Rady Polityki Pieniężnej (RPP) i wypowiedzi Adama Glapińskiego, szefa NBP i RPP, naszej walucie w pierwszej połowie roku szkodziła.

Rada ciągle pisała w swoich komunikatach o zbyt silnym złotym. Jak rozumiem RPP chciała pomóc gospodarce osłabiając złotego, bo im słabsza waluta (w ograniczonym zakresie) tym większa jest konkurencyjność gospodarki, czyli eksportu. Nie wierzę w to, że RPP świadomie zwiększała inflacje po to, żeby większe były wpływy do budżetu państwa. Są takie opinie, ale według mnie nietrafione. Nie zmienia to postaci rzeczy, że osłabiając złotego RPP zwiększała inflację.

NBP najwyraźniej wystraszył się jednak krytyki i nie próbował w ostatnich dniach 2021 roku sztuczki, którą zastosował w 2020 roku osłabiając wtedy złotego po to, żeby lepiej wycenić rezerwy walutowe, odnotować wyższy zysk, który w 95% trafił w 2021 roku do budżetu.

Jeśli patrzy się na naszą gospodarkę to można stwierdzić, że złoty jest stanowczo zbyt słaby. RPP już przestała mu szkodzić, stopy procentowe rosną. Pozostaje czekać na to, że Europejski Bank Centralny zmieni zdanie i zacznie mówić o podwyżkach stóp, żeby nasza waluta zaczęła się umacniać. Przydałby się jeszcze spokój polityczny, ale to chyba możliwe nie jest.

Zmiana polityki banków centralnych

Jeśli mówimy o inflacji i walutach to musimy mówić o polityce banków centralnych. Powodem korekty na rynkach akcji w grudniu była bowiem nie tylko pandemia i Joe Manchin, ale przede wszystkim, zmiana polityki wielu banków centralnych.

W Europie Centralnej banki na wyścigi podnosiły stopy (celował w tym bank centralny Węgier i Czech, RPP też stopy podnosiła), ale również amerykański Fed zapowiedział trzy podwyżki stóp w 2022 roku i szybsze zakończenie skupu aktywów zwanego poluzowaniem ilościowym (QE). Nieoczekiwanie podniósł też stopy Bank Anglii. Wszystko to wynikało z obawy o to, że inflacja nie jest tymczasowa – o tym więcej w części dotyczącej przyszłości.

W końcu listopada Jerome Powell, szef Fed, zasygnalizował, że nie uważa już inflacji za „przejściową”, czym otworzył drogę do zaostrzenia polityki monetarnej. W grudniu Fed zapowiedział większe ograniczenie skupu aktywów (tapering) – już nie 15 bln USD mniej miesięcznie, a 30 bln i zakończenie skupu nie w czerwcu, a w marcu 2022. Praktycznie zapowiedział też szybsze podnoszenie stóp procentowych. Z „kropkowego” wykresu poglądów członków Fed wynika, że w 2022 roku podwyżki rozpoczną się już w pierwszej połowie 2022 roku i w tym właśnie roku stopy wzrosną o 75 punktów bazowych.

Jedynie Ludowy Bank Chin (LBCh) stopy obniżył w obawie o to, że nadchodzi spowolnienie gospodarcze. Problemy deweloperów, które mocniej unaoczniło bankructwo Evergrande (300 mld USD zobowiązań) oraz wzrost PKB w trzecim kwartale jedynie o 4,9% zmusza rząd i LBCh do działania i zapewne nieraz jeszcze zobaczymy, że wspomagają one gospodarkę.

Czy banki centralne dobrze robią podnosząc stopy procentowe? Analitycy Goldman Sachs twierdzą, że w USA inflacja jest w 90% importowana z zewnątrz (ceny surowców i towarów), a nie wynika z presji popytu. Uważam, że podobnie jest w innych krajach (również w Polsce, chociaż tutaj to nie 90%, a najwyżej 65%). Jednak podwyżki stóp dają sygnał rynkowi: bank centralny będzie walczył z inflacją, a to zmniejsza oczekiwania inflacyjne społeczeństw przeciwdziałając spirali inflacyjnej.

Rynek obligacji

Po dyskusji o inflacji i po opisaniu dylematów banków centralnych trzeba spojrzeć na rynek obligacji. W 2021 roku inwestujący w fundusze obligacyjne ponieśli straty, czego można było oczekiwać. Przecież ceny obligacji rosły (rentowności spadały) przez długi czas, a jak tylko pojawiła się zapowiedź popandemicznego ożywienia to ceny zaczęły spadać (rentowności rosły), czego uniknąć nie można było. Inaczej mówiąc – inwestorzy powinni mieć to wkalkulowane w swoje inwestycje. Jednak, jak uczy doświadczenie, wielu było zaskoczonych.

Co stanie się w przyszłym roku? Powoli zacznie rosnąć (bardzo powoli) wzrost wartości funduszów z powodu płaconych odsetek, ale uwaga będzie skupiona przede wszystkim na cenach obligacji. I tutaj wiele zależy od zachowania banków centralnych. Jeśli wpadną w panikę i szybko będą podnosiły stopy, żeby zwalczyć inflację to pierwsza połowa roku może nadal nie przynosić zysków (ale straty będą ograniczone).

Jeśli zaś w drugiej połowie roku zrealizuje się mój scenariusz (proszę nie traktować tego jako rekomendację) to inflacja będzie spadała, wzrost gospodarczy będzie zamierał, a to zmusi banki centralne do wznowienia ultra łagodnej polityki monetarnej, co będzie dla obligacji korzystne.

Gdyby zaś zrealizowany został scenariusz ze stagflacją (jak wyżej piszę ja go nie popieram) to banki centralne będą miały potężny ból głowy – czy pomagać kulejącej gospodarce ryzykując bardzo dużym wzrostem inflacji, czy może jednak zwalczać inflację szkodząc gospodarce. Jak znam życie i obecne trendy to zostanie wybrany scenariusz pomagania gospodarce, który też będzie zwiększał ceny obligacji.

Geopolityka

Co prawda pułapka Tukidydesa (konflikt USA – Chiny) coraz wyraźniej się zamyka, ale do ataku Chin na Tajwan nie dojdzie. Analitycy polityczni twierdzą, że im bliżej będzie do roku 2049, kiedy to Chiny mają być już scalone, tym większe będzie zagrożenie, ale 2022 rok wydaje się być rokiem bezpiecznym.

W naszym regionie politycy straszą wojną Rosji z Ukrainą, ale ja w to nie wierzę. Owszem Rosja potrząsa szabelką i straszy, ale taki atak zakończyłby się dla niej katastrofą na wielu frontach, a prezydent Putin samobójcą nie jest. Telefoniczna rozmowa Biden – Putin w czwartek 30 grudnia jak się wydaje nie przyniosła nic nowego, ale dobrze, że się odbyła. Biden i Putin stworzyli grunt pod rozmowy ich dyplomatów podczas szczytu w Genewie 9-10 stycznia. Z kolei 12 stycznia odbędą się rozmowy Rosja – NATO, a dzień później Rosja – OBWE.

Z tego wniosek, że co prawda napięcia geopolityczne na świecie rosną, ale nie zanosi się na wybuch wojny. Prawdopodobieństwo jej wybuchu jest znikome, ale nie jest równe zeru. Nieraz już tak bywało (wojna Ateny – Sparta, sytuacja przed I Wojną Światową), że wojny nikt nie chciał, a ona i tak wybuchała.

Prognozy polityczno-rynkowe

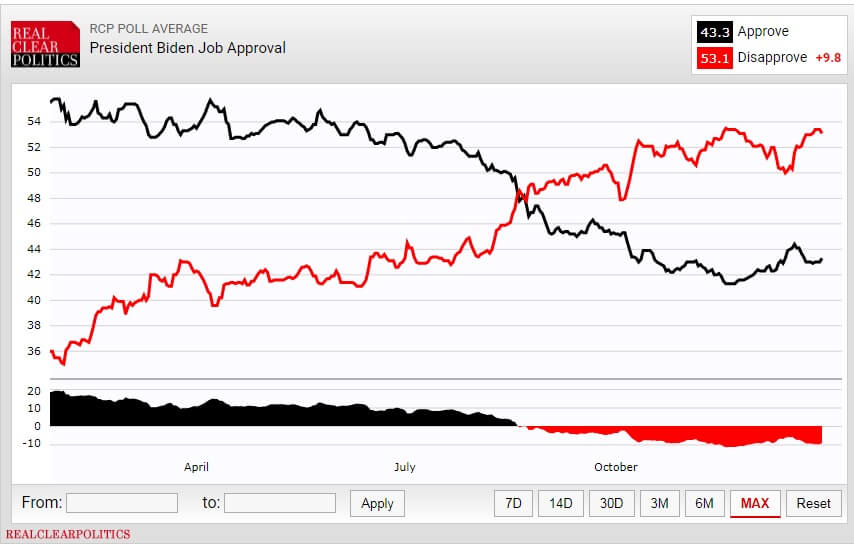

W USA nie da się chyba poprawić ocen prezydentury Joe Bidena. W końcu roku zaczęły się one poprawiać, ale nadal były dla prezydenta bardzo niekorzystne, co bardzo źle rokuje Demokratom w wyborach w 2022 roku. Inaczej mówiąc po listopadzie 2022 Demokraci już nie przeprowadzą żadnych istotnych zmian w gospodarce/polityce, a prezydent Biden będzie de facto sparaliżowany.

Może się to spodobać rynkom finansowym, którym reformy Demokratów (np. rozbijanie spółek z sektora FAANG) bardzo nie odpowiadały, więc czekanie na taką sytuację może pomagać obozowi byków na rynku akcji.

Na pozór wydaje się, że w Polsce w 2022 roku wyborów nie będzie, ale ja nadal nie jestem tego pewien. Co prawda Sejm zaakceptował projekt budżetu państwa, ale Senat z pewnością wprowadzi poprawki. Czy w Sejmie uda się je odrzucić? Być może tak, bo rządzący boją się wcześniejszych wyborów, ale ja bym nie wykluczał, że Nowogrodzka da jednak kilku posłom sygnał żeby nie głosowali. Wtedy Sejm nie zdążyłby oddać prezydentowi do podpisu budżetu do 31 stycznia. Prezydent mógłby wtedy w ciągu 14 dni zarządzić rozwiązanie Sejmu, co skutkowałoby nowymi wyborami już na wiosnę.

Teoretycznie nie jest to możliwe, bo rozwiązać Sejmu nie można zanim nie minie 90 dni od zakończenia stanu wyjątkowego, ale potrafię sobie wyobrazić prawników, którzy będą twierdzili, że prezydent może do 14 lutego podjąć decyzję o rozwiązaniu Sejmu z dniem 1 marca. Nie takie interpretacje Konstytucji już się w ostatnich 6. latach zdarzały… Wydaje się, że oddanie władzy nieprzygotowanej opozycji (na przykład 4 partie w rządzie) byłoby dla PiS bardziej korzystne niż trwanie z niepewną większością.

Zgadzam się, że takie rozwiązanie jest jednak zdecydowanie mniej prawdopodobne niż trwanie rządu do listopada 2023 roku. Gdyby jednak się tak stało i Zjednoczona Prawica oddała w 2022 roku władzę to pomogłoby w umocnieniu złotego i zapewne wspomogłoby obóz byków na rynku akcji.

Podsumowanie

Jak widać w wielu miejscach (rynkach) rok 2022 zapowiada się być rokiem wielkiej niepewności i wielu scenariuszy. W każdym razie ja nie widzę (na razie) niczego, co zmieniłoby nastawienie inwestorów i zburzyło zasadę „kupuj spadki”.

Z tego wniosek, że co prawda spodziewam się dużej korekty w 2022 roku (o czym napisałem wyżej), ale po niej rynek akcji będzie kontynuował zwyżki. Niekoniecznie jednak takie, dzięki którym uda się zakończyć cały 2022 rok zwyżkami.

Życząc Państwu samych sukcesów i zdrowia w 2022 roku przestrzegam, że nigdy nie można wykluczyć pojawienia się „czarnego łabędzia”, który w popiół obróci wszystkie prognozy.

Dla zainteresowanych krótka analiza wykresów

Na Wall Street indeks NASDAQ nadal jest w korekcie. Pierwsze wsparcie na 14.942 pkt., a opór na 16.212 pkt. Indeks S&P 500 już korektę zakończył. Wsparcie jest na 4.712 pkt. Oporu w zasadzie nie ma. W zasadzie, bo słaby intra day jest na 4.810 pkt. Na indeksie DJIA trwa korekta. Mocniejsze wsparcie w okolicach 34.665 pkt. Opór w okolicach 36.560 pkt. (rekord intra day).

Na indeksie XETRA DAX ustanowiony został nowy rekord i od tego momentu rozpoczęła się korekta. Wsparcie jest w okolicach 15.593 pkt., a opór na 16.115 pkt.

Na rynku 10. letnich obligacji USA nadal trwa korekta zwyżki. Wsparcie jest na 1,3437%, a opór na 1,6375%.

Na rynku ropy trwa korekta wymuszona decyzjami USA o uwolnieniu część rezerw i omicronem. Pokonanie wsparcia generowało podwójny szczyt zapowiadający mocny spadek ceny i to zostało już zrealizowane. Teraz trwa korekta spadku. Wsparcie jest w okolicach 73 USD, a opór na 78,90 USD.

Na rynku złota nadal widać formację oRGR zapowiadającą wzrosty – ona się już jednak do końca wypełniła. Pojawiała się jednak formacja złotego krzyża, czyli pokonanie przez średnią 50. sesyjną średniej 100. sesyjnej, co jest teoretycznie sygnałem kupna, ale radzę do tego sygnału podchodzić z dużą ostrożnością. Pierwsze wsparcie jest w okolicach 1.770 USD (naruszone). Opór w okolicach 1.870 USD.

Cena srebra naśladowała cenę złota. Nadal obowiązuje długoterminowy trend boczny, a średnioterminowy spadkowy. Wsparcie jest w okolicach 21,48 USD, a opór w okolicach 23,74 USD.

Na rynku miedzi cena miedzi dochodząc do poziomu szczytu wszech czasów (z 2011 roku) zawróciła i zaczęła spadać anulując formację podwójnego szczytu. Trwa mocna korekta. Kontrakty na miedź mają opór na poziomie 450 centów/funt (pokonanie byłoby sygnałem kupna), a wsparcie na 420 centów/funt.

Na rynku walutowym na wykresie kursu EUR/USD uformował się podwójny szczyt, co dało mocny sygnał kupna dolara. Kurs powinien dążyć ku poziomowi 1,1100 USD, co już praktycznie zostało osiągnięte. Teraz mamy korektę w postaci trójkąta, z którego wyłamanie da sygnał na dłużej. Pierwszy opór jest na poziomie 1,1382 USD, a wsparcie na 1,1190 USD.

W Polsce nadal na wykresach kursów walut widać przejście do trendu wzrostowego kursów w ramach łagodnego kanału zwyżkowego z ostatnich 10 lat, ale rozpoczęła się korekta w oczekiwaniu na dalsze podwyżkę stóp i dzięki zwyżce EUR/USD.

EUR/PLN ma opór na 4,7240 PLN, a wsparcie przesunęło się w okolice 4,5840 PLN. USD/PLN wyszedł góra z formacji flagi, co było sygnałem kupna dolara, ale teraz się koryguje. Ma opór na 4,1225 PLN, a wsparcie na 4,0000 PLN. CHF/PLN ma opór na 4,4651 PLN, a wsparcie przesunęło się na 4,3843 PLN.

Na GPW indeks WIG20 wybił się w sierpniu z trwającego od końca maja roku kanału trendu bocznego 2.200 – 2.295 pkt. generując sygnał kupna, ale potem ten sygnał zanegował. Naruszył też górne ograniczenie 10. letniego, łagodnego, kanału trendu spadkowego, którego pokonanie byłoby silnym sygnałem kupna, ale błyskawicznie od niego odskoczył i rozpoczął korektę. Teraz trwa korekta test spadkowej korekty. Pierwsze wsparcie jest w okolicy 2.230 pkt. Opór w okolicach 2.325 pkt.

mWIG40 po ustanowieniu nowego rekordu rozpoczął korektę. Opór na 5.475 pkt., a wsparcie na 5.000 pkt. sWIG80 dążył ku szczytowi z 2007 roku, gdzie rozpoczął korektę. Opór na 20.400 pkt., a wsparcie na 19.430 pkt.

Autorem tekstu dla iWealth jest Piotr Kuczyński, analityk rynków finansowych.

Niniejszy materiał ma wyłącznie charakter promocyjny i nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usługi.

Piotr Kuczyński dla iWealth