Obligacje bardziej rentowne dzięki piątej podwyżce stóp

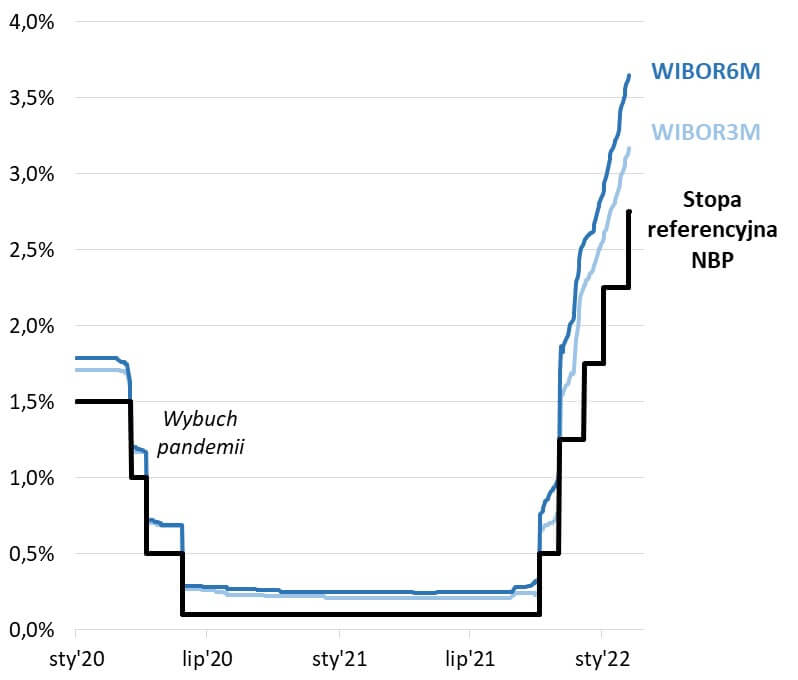

Lutowe posiedzenie Rady Polityki Pieniężnej (RPP), zgodnie z oczekiwaniami rynkowymi, przyniosło kolejną, piątą już w tym cyklu, podwyżkę stóp procentowych. Najważniejsza z nich, stopa referencyjna NBP, została podniesiona do 2,75%.

Rozpoczęty w październiku 2021 r. cykl podwyżek wyróżnia się szybkością i skalą zaostrzenia polityki monetarnej. Łączny wzrost stopy referencyjnej (o 2,65 pkt. proc. od października ub.r.) już teraz jest większy, niż w każdej z poprzednich, trzech serii podwyżek (2011-12, 2007-08, 2004).

Wszystko to oznacza, że mamy do czynienia z impulsem monetarnym o sile niewidzianej od lat. Jakie mogą być tego skutki dla poszczególnych klas aktywów?

Spodziewane spowolnienie gospodarcze, do jakiego przyczyni się, bez wątpienia, tak mocne zaostrzenie polityki pieniężnej, tworzy problematyczne środowisko dla rynku akcji, jaki wcześniej fenomenalnie skorzystał na pandemicznym boomie napędzanym przez luźną politykę monetarną (zarówno u nas, jak i na świecie). W dotychczasowej historii, za każdym razem, gdy stopa referencyjna była podnoszona cztery razy z rzędu, w kolejnych kilkunastu miesiącach rodzimy WIG pogrążał się w trendzie spadkowym. A przecież właśnie mieliśmy już piątą podwyżkę! Co najmniej tak długa była w zasadzie, dotąd, jedynie seria z lat 2007-08. Piąta podwyżka pojawiła się wówczas w styczniu 2008 r., a więc wtedy, kiedy WIG szczyt hossy miał już za sobą, gospodarka zwalniała, a jednocześnie RPP walczyła jeszcze z inflacją, wywołaną przez rosnące ceny surowców (co dość ciekawie komponuje się z obecną sytuacją).

Jest też jednak druga strona medalu. Dzięki podwyżkom coraz lepiej w portfelach inwestorów zaczynają zachowywać się instrumenty dłużne. W pierwszym rzędzie chodzi o obligacje o zmiennym oprocentowaniu. Korzystają zarówno papiery skarbowe typu „WZ”, jak i cała rzesza obligacji korporacyjnych, jakich oprocentowanie ustalane jest w każdym kolejnym okresie odsetkowym na podstawie stawek (rosnącego) WIBOR. Tymczasem stawki te wyprzedziły już nawet wzrost stopy referencyjnej. Przykładowo, 6-miesięczny WIBOR przekroczył w ostatnich dniach niewidziany od lat pułap 3,6%.

Nie dziwi więc, że szczególnie obligacje korporacyjne, jakich kupony są oparte na stawkach WIBOR powiększonych o różnej wielkości marżę, stają się coraz ciekawszą alternatywą inwestycyjną. Z czasem warto jednak będzie zachować większą ostrożność przy doborze emitentów, gdyż ci o słabszej kondycji, mogą boleśnie odczuć skutki coraz wyższych kosztów finansowania.

Po pięciu podwyżkach stóp widać też już pewną stabilizację notowań obligacji skarbowych stało kuponowych, jakich przecena wywołała tak wiele zamieszania na rynku długu, w okresie ostatnich sześciu miesięcy. Rentowności tych papierów niedawno przestały rosnąć (a ceny spadać). Indeks tego segmentu obligacji skarbowych (TBSP) wyraźnie zaczyna przymierzać się do możliwej zmiany trendu. Im bliżej końca podwyżek stóp, tym lepiej dla tego segmentu instrumentów dłużnych. Ciekawy sygnał wysłał, będący liderem podwyżek w naszym regionie, Czeski Bank Narodowy, który właśnie zasugerował, że być może kończy już cały cykl zaostrzenia polityki monetarnej (u nas ekonomiści spodziewają się ciągle dojścia stóp w okolicę 4%).

Reasumując, coraz bardziej zaawansowany cykl podwyżek stóp przez RPP oznacza, relatywnie, rosnącą atrakcyjność instrumentów dłużnych w portfelu.

Autor: Tomasz Hońdo, Starszy Ekonomista Quercus TFI, Redaktor Qnews.pl

Koniec ery taniego pieniądza?

Ray Dalio we wstępie do swojej najnowszej książki (Principles for Dealing with the Changing World Order, wyd. Avid Reader Press/Simon & Schuster, listopad 2021) napisał: „Czasy, które są przed nami będą zupełnie inne niż te, których doświadczyliśmy za naszego życia, ale podobne, do tych, które w historii zdarzały się wiele razy”. Jedną z naturalnych przypadłości człowieka jest tendencja do myślenia o przyszłości jako lekko zmodyfikowanej wersji przeszłości, gdy tymczasem kolejne dziesięciolecia często przynosiły dramatyczne zmiany w otaczającej nas rzeczywistości. Spróbujmy dziś spojrzeć na rynki z dalszej perspektywy i zastanowić się, czy z początkiem nowej dekady XXI wieku nie rozpoczęły się także zmiany długoterminowych warunków ich funkcjonowania.

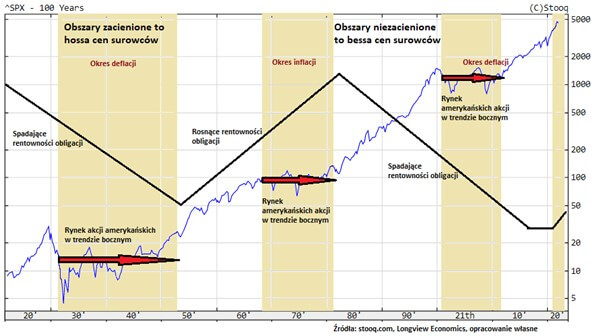

Zasadniczą zmianą, jaką widać dziś już wyraźnie, było odwrócenie 20-letniego trendu spadkowego na wzrostowy dla indeksu cen surowców, zaraz po rozpoczęciu pandemii. Na załączonym wykresie widzimy, że hossa na rynku surowców nie wróżyła dużych wzrostów na indeksie SP&500. Jest to jedna z przyczyn dzisiejszej, wysokiej inflacji, z jaką banki centralne rozpoczęły walkę. Pytaniem otwartym pozostaje – jak daleko się w tej walce posuną? Czy Fed poświęci rynek akcji i wzrost gospodarczy – dla opanowania inflacji? Czy EBC poświęci mocno zadłużone kraje południa Europy, aby opanować inflację? Czy jesteśmy więc w momencie zmiany długoterminowych warunków funkcjonowania rynków?

Coraz więcej wskazuje na to, że rzeczywistość zaczyna zmieniać się, a czas „zerowych” stóp procentowych dobiega końca. Jak na razie, zmieniać się mają jednak tylko stopy nominalne. Realne natomiast spadły do poziomów nie widzianych od …lat 40-tych XX wieku. W takich warunkach mówienie o końcu ery taniego pieniądza jest zdecydowanie przedwczesne. Utrzymywanie gotówki dalej będzie przynosiło straty. Wzrost stóp nominalnych nie pozostanie natomiast bez konsekwencji dla wycen wielu aktywów.

Co to oznacza dla rynku akcji? Możliwe, że w otoczeniu inflacyjnym indeks amerykańskich akcji, jako całość, przejdzie na dłuższy czas w trend boczny, z dużymi wahaniami. Te wahania będą dawały wiele możliwości dla inwestorów podchodzących do akcji w sposób selektywny, ponieważ w otoczeniu inflacyjnym najlepiej poradzą sobie spółki mało zadłużone, które działają na rynkach, gdzie możliwości przenoszenia inflacji na końcowych odbiorców są największe. Z podobnym scenariuszem mieliśmy do czynienia w historii XX wieku dwa razy: w latach 40-tych i 70-tych.

W latach 70-tych Fed mocno walczył z inflacją zacieśniając politykę pieniężną, po tym, jak prezydent USA Richard Nixon zakończył wymienialność dolara na złoto. Stopy procentowe rosły ramię w ramię z inflacją, do poziomów około 10% w 1974 r. oraz 15% – w 1980 r. Ostatecznie, inflacja spadła do około 3% w 1983 r. Indeksy giełdowe poruszały się, w tym czasie, w trendzie bocznym. Wskaźnik zadłużenia do PKB w USA, w ówczesnej dekadzie, wynosił od 30 do 35%.

W USA, w latach 40-tych, na skutek wydatków wojennych, wskaźnik zadłużenia do PKB przekroczył 120%. Inflacja osiągnęła dwa szczyty: w maju 1942 r. 13% i w marcu 1947 r. prawie 20%. Przez cały czas stopy nominalne utrzymywały się poniżej 1%, a inflacja ostatecznie i tak spadła w 1949 r. do poziomów ujemnych. Amerykańska giełda w tym czasie radziła sobie całkiem nieźle, ale trzeba przyznać, że na początku tamtej dekady wyceny akcji były dużo niższe, niż dziś.

Czy tym razem Fed będzie walczył zaciekle z inflacją? Po wybuchu pandemii wskaźnik zadłużenia do PKB w USA osiągnął 136%, dziś wynosi 125%, dlatego można założyć, a właściwie widać to już dziś, że motywacja Fed do podnoszenia stóp procentowych będzie bardziej zbliżona do tej z lat 40-tych, niż 70-tych. Pozorowana walka z inflacją jest dziś w interesie rozwiniętych i wysoko zadłużonych krajów, gdyż pozwala zmniejszyć ich realne zadłużenie. To oznacza, że stopy będą wzrastać, ale może być to wzrost mniejszy, niż już dziś spodziewają się rynki i znacznie poniżej poziomów inflacji.

Autor: Grzegorz Chłopek, Dyrektor Zarządzający, iWealth oraz Jacek Maleszewski, Dyrektor Zespołu Doradztwa, iWealth

Polski rynek akcji oczekuje na sezon wyników

Dobre otoczenie dla banków

Na rynku akcji inwestorzy oczekują na pełne otwarcie sezonu publikacji wyników spółek za czwarty kwartał 2021 r. Wśród analityków panuje konsensus, że najmocniejszy okaże się sektor finansowy, a w szczególności banki. NBP podsumował koszty kredytów i depozytów za grudzień 2021 r., jakie potwierdzają korzystny trend – banki, zgodnie z oczekiwaniami, powinny zaraportować świetne wyniki. W grudniu rentowność kredytów konsumenckich wyniosła 7,45%, co stanowi wzrost o 65 punktów bazowych miesiąc do miesiąca (m/m). Kredyty hipoteczne również zwiększyły rentowność o 50 punktów bazowych m/m. Jednocześnie, koszty depozytów urosły zaledwie od 2 do 7 punktów bazowych m/m. Oznacza to, że wzrosła rentowność na podstawowej działalności pożyczkowej banków, a te są w stanie zwiększać wynik odsetkowy, w środowisku zacieśniania polityki monetarnej. Dodatkowym wsparciem dla tego sektora będzie efekt dalszego podnoszenia stóp procentowych, jakie, zdaniem niektórych ekonomistów, mogą przebić nawet poziom 4%. Jest to pochodna rosnącej inflacji (8,6% r/r w grudniu i spodziewane nawet 10% r/r w styczniu).

Jednocześnie, prezes NBP Adam Glapiński został zarekomendowany na drugą kadencję, a jego wypowiedzi ostatnio były coraz bardziej „jastrzębie”. Wśród czynników przemawiających za dalszymi podwyżkami stóp procentowych nie można pominąć też pojawienia się dwóch nowych członków RPP – Ludwika Koteckiego i Przemysława Litwiniuka.

Wskaźnik wyprzedzający koniunktury PMI znów optymistyczny

Ze względu na bardzo wysoką presję inflacyjną, szybko rosną koszty spółek. Zgodnie z najnowszym raportem przygotowanym przez IHS Markit, w styczniu br. wskaźnik PMI w Polsce osiągnął 54,5. Jest to już 19. miesiąc powyżej neutralnej wartości na poziomie 50 (w grudniu ub. r. było 56,1). W komentarzu do raportu spółki sygnalizują, że nieco zwalnia wzrost produkcji i nowych zamówień, co jest pochodną utrzymujących się zaburzeń w globalnym łańcuchu dostaw. Rosnące koszty transportu i surowców także nie pozostają bez wpływu na sytuację przedsiębiorstw. Wyzwania te zachęciły przedsiębiorców do zwiększenia zapasów środków produkcji, które wzrosły dziesiąty miesiąc z rzędu. Producenci wciąż gromadzili materiały, kiedy to tylko było możliwe, a aktywność zakupowa zwiększyła się w szybkim tempie czternasty miesiąc z rzędu (przejście z modelu produkcyjnego „w samą porę” („just in time”) na „na wszelki wypadek” („just in case”). Pomimo tego trudnego otoczenia polskie firmy zwiększają zatrudnienie, co może sugerować umiarkowany optymizm i ograniczenia dotychczasowych mocy przerobowych.

Obecnie firmy są w stanie przekładać rosnące koszty energii i surowców na finalną cenę produktu. Jest to i dobra, i zła wiadomość: dobra dlatego, że w nadchodzących 2-3 kwartałach erozja marż powinna być ograniczona dzięki silnej stronie popytowej. Zła, ponieważ oznacza to, że inflacja zostanie z nami na dłużej.

Podwyżki stóp procentowych uderzą w konsumentów, a najbardziej w osoby, które zaciągnęły kredyty hipoteczne w dobie prawie „zerowych” stóp procentowych. Kwota kredytów udzielonych od początku czerwca 2020 r. do końca września 2021 r. to blisko 103 mld zł. Dla osób z tej grupy zmiany stóp i konsekwencje tego będą całkowitym novum – o 3-4% wyższe koszty obsługi zadłużenia, to o 3-4 miliardy złotych niższy dochód rozporządzalny, jaki mógłby trafić na rynek dóbr i usług. To zaś spowoduje ograniczenie konsumpcji, ale raczej nie artykułów podstawowych, takich jak jedzenie czy ubrania, więc takie firmy jak Biedronka, Dino czy LPP nie powinny zostać dotknięte mniejszym popytem. Oszczędności mogą uderzyć w wydatki na kulturę i turystykę (muzyka, kina, teatry, wycieczki) i dobra wyższego rzędu, jak artykuły elektroniczne, sprzęt AGD czy samochody.

Póki co, jednak dane z gospodarki są znakomite – PKB w Polsce w 2021 r. wzrosło o 5,7%, a w samym tylko 4. kwartale – aż o ok. 7%. Stwarza to dobre otoczenie dla rynku akcji, przede wszystkim w pierwszej połowie tego roku. Mnogość zmiennych sprawia, że druga połowa jest bardzo ciężka do przewidzenia. Wysoka inflacja, jaka szybko nie wygaśnie, ukierunkowuje inwestorów na spółki typu quality czyli wysokiej jakości, dobrze zarządzane biznesy, umiejące skutecznie reagować na zmieniające się otoczenie gospodarcze. W takim otoczeniu rynkowym należy bardzo mocno stawiać na selekcję, gdyż właśnie ta będzie kluczowa w tym roku.

Firmy nie zamierzają wycofywać się zza wschodniej granicy

Potencjalna eskalacja konfliktu na wschodzie Ukrainy rozgrzewa media, ale nie powoduje zasadniczych zmian w strategii spółek mających silną ekspozycję na rynkach ukraińskim i rosyjskim. Spółki z bardzo dużą ekspozycją, takie jak Famur (producent maszyn górniczych), której przychody z rynków wschodnich sięgają 33%, LPP z 28%przychodu, czy Wielton (producent naczep) z 11% przychodu zza wschodniej granicy – potwierdzają – że rynki te obecnie zaskakująco dobrze się rozwijają. Tak długo, jak nie wybuchnie wojna i nie dojdzie do wprowadzenia rzeczywistych sankcji na Kreml, biznes wydaje się niezagrożony. A wiele wskazuje, że wybuch wojny nikomu nie jest na rękę. Rosja doprowadziła do bardzo silnej eskalacji konfliktu, ale też osiągnęła to, na czym mogło jej zależeć – awansie prezydenta Putina do ligi poważnych graczy w międzynarodowej polityce oraz wysokich cenach surowców. Wybuch wojny oznaczałby embarga i duży spadek wartości rubla. Dlatego spółki, uważnie obserwując sytuację, nadal prowadzą działalność operacyjną w tych dwóch krajach i liczą, że zagrożenie nie zmaterializuje się.

Autor: Jakub Banaszewski, Strateg inwestycyjny, Generali Investment TFI

Niniejszy materiał nie stanowi doradztwa inwestycyjnego ani rekomendacji inwestycyjnej i ma wyłącznie charakter informacyjny oraz promocyjny, a także nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Spółka ani Towarzystwa, których materiały są publikowane nie ponoszą odpowiedzialności za decyzje podjęte w oparciu o informacje uzyskane w wyniku korzystania z niniejszego materiału. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usług.

iWealth News 5/2022