Jak zwykle rozpoczynam komentarz w poprzedni piątek. Właśnie w piątek 15.10 raportów kwartalnych spółek było w USA niewiele, ale Goldman Sachs pochwalił się wynikiem oczywiście lepszym od prognoz. Ta stara gra Wall Street (niższe prognozy, wyższe wyniki) nie przestaje mnie śmieszyć tym, że zawsze działa.

Skupiono się na danych makro, które były słodko – gorzkie (szczegóły w komentarzu tygodniowym 22.10). Sprzedaż detaliczna we wrześniu wzrosła, a miała spaść (miesiąc do miesiąca), ale indeks NY Empire State zanurkował zdecydowanie mocniej niż tego oczekiwano, a indeks Uniwersytetu Michigan (dane wstępne) spadł (oczekiwano, że wzrośnie).

Jak widać niespecjalnie było się czym cieszyć, ale rynek w tej fazie (przypominam – sezon raportów kwartalnych) wybiera rodzynki i nie widzi cytryn – skupiono się na danych o sprzedaży detalicznej zapominając o nastrojach konsumentów i obniżania się oczekiwań co do reszty gospodarki.

Na Wall Street indeksy wzrosły, mimo tego, że całkiem mocno wzrosła rentowność obligacji (po ostatnich spadkach to nawet dziwić nie mogło). Rentowność uderzyła jednak w ceny złota, które straciło półtora procent stawiając pod dużym znakiem zapytania formację podwójnego dna. Nie zaszkodziło to w niczym surowcom przemysłowym – nadal drożał ropa i gwałtownie drożała miedź.

W poniedziałek w USA, najwyraźniej czekano na zakończenie sesji w Europie, bo właśnie po nim indeksy dziarsko ruszyły na północ. Chińskie dane szybko poszły w zapomnienie i gracze nadal kupowali spółki z sektora wysokich technologii licząc na ich znakomite raporty kwartalne. Nawet kontynuacja zwyżki rentowności obligacji i słabe dane makro (o nich niżej) nie zaszkodziły bykom. Spory wzrost NASDAQ (0,84%) wyciągnął też w górę S&P 500, który zyskał niewiele, bo tylko 0,34%. DJIA nawet odnotował mikroskopijną stratę (0,1%).

Wtorkowa sesja była kontynuacją poniedziałkowej i generalnie wynikała z nastrojów, które były ciągle pobudzane przez sezon raportów kwartalnych. Nawet ciągły wzrost rentowności obligacji (sięgnęły poziomu z maja 2021) nie był w stanie zaszkodzić sektorowi „growth”. A przecież wszyscy pamiętamy jak w marcu właśnie wzrost rynkowych stóp procentowych zrodził narrację zgodnie z którą trzeba uciekać z tego sektora akcji.

Indeksy na Wall Street od początku sesji rosły, a nastroje na giełdach amerykańskich różniły się bardzo od nastrojów w Europie (o czym niżej). W zasadzie nie było próby osłabienia rynku. Nawet to, że Christopher Waller, gubernator Fed, ostrzegł, że Fed może być zmuszony od bardziej „jastrzębich” akcji, bo inflacja wydaje się nie ustępować, co podniosła rentowności obligacji rynkowi akcji nie zaszkodziło. S&P 500 zyskał 0,74%, a NASDAQ 0,71% i oba indeksy były już o krok od rekordowych poziomów.

Bardzo podobna sytuacja panowała na Wall Street w środę, ale spadająca cena akcji Netflix po publikacji raportu kwartalnego postawiła pewien znak zapytania przez ci byki miały już trochę pod górkę. Nie na tyle jednak, żeby S&P 500 nieco nie zyskał – wzrósł o 0,37% i ustanowił nowy rekord (w cenach zamknięcia). Również DJIA otarł się o rekord i jedynie NASDAQ odnotował mikroskopijny spadek.

W czwartek od rana nagłówki robiło nieco zapomniane już „straszydło”, czyli chiński deweloper Evergrande. Okazało się, że próba sprzedaży jego części za 2,6 biliona USD zakończyła się niepowodzeniem. Niepowodzeniem zakończyły się też rozmowy o innych transakcjach mających zapewnić fundusze na spłatę wymaganego zadłużenia. Ten wygodny pretekst doprowadził do spadku indeksów w Azji.

W USA publikowane po sesji środowej wyniki kwartalne i prognozy IBM oraz Tesli, nie zostały przyjęte przez graczy uczestniczących w handlu posesyjnym z zadowoleniem. Ceny tych akcji wyraźnie spadały, co też dobrego nastroju nie robiło. A jednak od początku sesji całkiem wyraźnie zyskiwał NASDAQ (po prostu giganci rynku opublikują raporty w przyszłym tygodniu). Akcje Tesli jednak drożały, a IBM traciły blisko dziewięć procent.

Nadal rosły rentowności obligacji, co powinno bardzo graczy niepokoić, ale tak się nie działo. NASDAQ rósł prowadząc w końcówce sesji do góry również S&P 500. Osuwał się jedynie (nieznacznie) DJIA – przez spadki cen akcji IBM. NASDAQ zyskał 0,62% i jest już blisko szczytu, a S&P 500 wyrównał rekord. Niby wiadomo, o co chodzi, ale mimo wszystko ta litera V na indeksach wtedy, kiedy sytuacja się znacznie pogarsza jest czymś, co musi niepokoić.

A tymczasem w Polsce

Dobre nastroje w piątek 15.10 panowały również na giełdach europejskich, gdzie indeksy ponownie wzrosły (co jednak korekty zdecydowanie nie kończyło). Polska giełda znowu poszła swoją drogą. Jakoś tak ostatnio ciągle była w przeciwfazie – jak indeksy na innych giełdach europejskich spadały to u nas rosły i odwrotnie.

Tym razem WIG20 przez całą sesję spadał i dopiero końcówka pozwoliła na zredukowanie tego spadku prawie do zera – WIG20 stracił jedynie 0,22%. Wątpię, żeby takie zachowanie miało swoje podłoże w danych makro, czyli inflacji CPI (5,9%) wyższej od wstępnego odczytu (5,8%). Nawet złotemu te dane niewiele pomogły.

We wtorek od rana nastroje psuły dane opublikowane w Chinach. Tam w 3. kwartale PKB wzrósł jedynie o 4,9% (oczekiwano 5,2%), produkcja przemysłowa wzrosła we wrześniu o 3,1% (oczekiwano 4,5%) i jedynie sprzedaż detaliczna była lepsza od oczekiwań (4,4% vs. 3,3%). Takie spowolnienie wzrostu gospodarczego (18,3% w pierwszym kwartale, 7,9% w drugim) pokazywało jak działają problemy z zaopatrzeniem (logistyką), energią elektryczną i inne.

Pozostawało pytanie, czy inwestorzy nie potraktują tego spowolnienia wzrostu jak tego, co czeka też gospodarki ich krajów. W Europie potraktowano to ostrzeżenie poważnie i indeksy straciły po blisko jeden procent, w czym pomagało niepewne rozpoczęcie sesji w USA.

W Polsce WIG20 znowu był w przeciwfazie – całkiem wyraźnie rósł (pomagał znowu sektor bankowy i KGHM) i dopiero spore spadki indeksów europejskich doprowadziły do zmniejszenia skali zwyżki, ale i tak niedźwiedzie nie tryumfowały, bo mimo spadku indeksów we Francji i w Niemczech u nas WIG20 ocalił mikroskopijną zwyżkę (0,24%).

Ta przeciwfaza widoczna była też na początku sesji wtorkowej, kiedy to indeksy europejskie rosły, a u nas WIG20 spadał. Tym razem w dół ciągnęły go banki. W drugiej części dnia, kiedy indeksy we Francji i Niemczech zabarwiły się już na czerwono, spadek WIG20 już tak bardzo nie raził. Generalnie Europejczycy byli nadal zdecydowanie mniejszymi optymistami niż ich amerykańscy koledzy. Końcówka sesji była w Europie nieco lepsza, bo pomógł posiadaczom akcji początek sesji w USA. WIG20 stracił jednak 0,5%.

Słabość rynków europejskich widoczna była też na początku sesji środowej. Indeksy na europejskich giełdach nie chciały reagować pozytywnie na amerykański optymizm i trzymały się blisko poziomu neutralnego, a WIG20 nadal spadał. W końcu sesji amerykański optymizm pozwolił na zakończenie sesji we Francji niewielkim wzrostem indeksu, ale niemiecki XETRA DAX ledwo drgnął. WIG20 zachowywał się bardzo podobnie i zakończył dzień spadkiem o 0,18%.

W czwartek giełdy europejskie nadal lekceważyły amerykański optymizm. Indeksy barwiły się na czerwono, ale spadki były mikroskopijne. Początek sesji w USA, kiedy to uparte byki prowadziły NASDAQ na północ, niespecjalnie pomagały Europejczykom – indeksy zakończyły sesję niewielkimi spadkami. W Polsce przecena miedzi zaszkodziła KGHM, tracił mocno CD Projekt (opóźnienie gier na konsole), ale sektora bankowy zyskiwał. Wynikiem był spadek WIG20 o 0,65%.

Na naszym rynku walutowym złoty powrócił do swojej słabości wyraźnie tracąc w poniedziałek do głównych walut mimo tego, że kurs EUR/USD kosmetycznie wzrósł. Potem też ta słabość była dość oczywista. Widać to było na przykład w środę, kiedy wzrost kursu EUR/USD doprowadził do neutralnego zamknięcia na EUR/PLN, niewielkiego spadku na USD/PLN i nawet wzrostu CHF/PLN. Zwyżki kontynuowane były w czwartek, czyli wtedy, kiedy EUR/USD zmienił się nieznacznie. CHF/PLN pokonał nawet szczyty z początku miesiąca.

Generalnie pomagały euro na rynkach globalnych wypowiedzi ludzi z ECB na przykład Olli Rehna, z Europejskiego Banku Centralnego, który ostrzegał, że jeśli inflacja zbyt długo będzie na wysokim poziomie to zmusi producentów do ponoszenia stóp i zwiększy oczekiwania inflacyjne konsumów, a to zmusi ECB do podjęcia ostrzejszych kroków.

Wątpię, żeby polityczny teatr w Parlamencie Europejskim i groźne słowa Ursuli von der Leyen (możliwość zatrzymania KPO) były powodem słabości GPW i złotego. Parlament nie ma wiele do powiedzenia, jeśli chodzi o środki z KPO – decyduje Komisja Europejska i Rada Europejska. Być może jednak nieznacznie na nastroje ta dyskusją, w której olbrzymia większość europosłów krytykowała rząd polski, podziałać mogła. Szczególnie w czwartek, kiedy to Parlament Europejski przytłaczającą większością głosów przyjął (niewiążącą) rezolucję (tu streszczenie: https://tiny.pl/99vtv ), a miała być jeszcze ostrzejsza…

Krótka analiza wykresów

Na Wall Street indeks NASDAQ wyhamował pod szczytem i rozpoczął korektę, którą wydaje się już kończyć. Indeks pokonał średnia 50. sesyjną i krążył wokół średniej 100. sesyjnej, ale nad nie wrócił. Pierwsze wsparcie na 15.129 pkt., a opór w okolicach 15.410 pkt., czyli na szczycie wszech czasów.

Na indeksie S&P 500 też sytuacja jest podobna. Indeks pokonał średnia 50. sesyjną i krążył wokół średniej 100. sesyjnej, ale nad nie wrócił. Pokonał też linię trendu wzrostowego i zaatakował z sukcesem szczyt wszech czasów w cenach zamknięcia (4.549 pkt.). Wsparcie jest na 4.486 pkt.

Na indeksie DJIA zakończyła się korekta. Indeks atakuje szczyt wszech czasów. Mocniejsze wsparcie w okolicach 34.913 pkt. Opór na 35.640 pkt.

Na indeksie XETRA DAX trwa krótkoterminowa korekta. Wsparcie jest w okolicach 15.249 pkt., a opór na 15.851 pkt. (okno bessy).

Na rynku 10. letnich obligacji USA nadal trwa wzrostowa korekta spadku. Wybicie z dwumiesięcznego kanału trendu bocznego dało sygnał kupna. Wsparcie jest na 1,5120%, a opór na 1,6970%.

Na rynku ropy cena baryłki WTI korekta się skończyła – kontynuowana jest hossa. Wsparcie jest w okolicach 75,00 USD, a opór na 84,50 USD.

Na rynku złota krzyż śmierci nadal zapowiada spadki. Cena jednak wróciła nad 1.775 USD, więc pojawiła się formacja oRGR zapowiadająca wzrosty. Wsparcie jest w okolicach 1.770 USD. Opór w okolicach 1.805 USD.

Na rynku miedzi cena przełamała linię trendu spadkowego i górne ograniczenie kanału trendu spadowego dając sygnał kupna. Kontrakty na miedź mają opór na poziomie 489 centów/funt (szczyt wszech czasów), a wsparcie na 441 centów/funt.

Cena srebra naśladowała cenę złota, ale srebro teraz jest od złota silniejsze. Nadal obowiązuje długoterminowy trend boczny, a średnioterminowy spadkowy. Wsparcie jest w okolicach 22,30 USD, a opór w okolicach 24,90 USD.

Na rynku walutowym na wykresie kursu EUR/USD uformował się podwójny szczyt, co dało mocny sygnał kupna dolara. Jeśli formacja się sprawdzi to kurs powinien dążyć ku poziomowi 1,1100 USD, a teraz trwa ruch powrotny. Opór jest na poziomie 1,1685 USD, a wsparcie na 1,1525 USD.

Indeks dolara (pokazuje stosunek dolara do innych głównych walut globalnych) kręcił się wokół linii szyi (rozpoczynającej się w listopadzie 2020 roku) formacji podwójnego dna, ale ostatnio zdecydowanie te poziom przełamał, co skutkowało wsparciem dla obozu zwolenników silnego dolara. Poza tym rodząca się krótkoterminowa formacja RGR ulega załamaniu, co też jest sygnałem kupna dolara.

Powtarzam, że można się zastanawiać, dlaczego dolar się umacniał skoro walka o limit zadłużenia dopiero się rozpoczyna, ale najwyraźniej technika i przyzwyczajenie, że jak jest zagrożenie to ucieka się do dolara pomagało amerykańskiej walucie. Zakładam, że jeśli walka o limit zadłużenia wejdzie w ostrą fazę (w grudniu?) to pojawi się korekta, ale formacje każące kupić dolara ocaleją. Być może w ostatnim tygodniu już widzieliśmy początek tej fazy.

W Polsce nadal na wykresach kursów walut widać długoterminowy trend boczny, a w krótkim terminie dominuje trend wzrostowy. Zahamowała na chwile deprecjację naszej waluty decyzja RPP oraz wypowiedzi członków RPP, ale wzrost kursu EURUSD złotemu pomagał jedynie nieznanie.

EUR/PLN nadal ma opór na 4,6380 PLN, a wsparcie przesunęło się na 4,5390 PLN. USD/PLN ma opór na 4,0070 PLN (z końca maja 2020), a wsparcie przesunęło się na 3,9200 PLN. CHF/PLN ma opór na 4,3350 PLN, a wsparcie przesunęło się na 4,2255 PLN. Jeśli dolar będzie się umacniał na globalnych rynkach to złoty będzie traci.

Na GPW indeks WIG20 wybił się w sierpniu z trwającego od końca maja roku kanału trendu bocznego 2.200 – 2.295 pkt. generując sygnał kupna. Na chwilę do tego kanału powrócił, ale szybko znowu je pokonał generując sygnał kupna. Naruszył też górne ograniczenie 10. letniego, łagodnego, kanału trendu spadkowego (też sygnał kupna). Teraz konsoliduje się na tym oporze, co można nazwać korekta w bok, czyli korektą na silnym rynku. Pierwsze wsparcie jest w okolicy 2.363 pkt. Opór w okolicach 2.492 pkt., czyli w oknie bessy z początkach 2018 roku.

mWIG40 zanegował formację RGR, co zgodnie z zasadami analizy technicznej było sygnałem kupna i dotarł do poziomów z połowy 2007 roku, gdzie rozpoczął korektę, którą zakończył kreując formację proporca i dąży ku szczytowi wszech czasów. sWIG80 dążył ku szczytowi z 2007 roku, gdzie rozpoczął wrześniową korektę, ale w październiku ją zakończył.

Dane makro z mijającego tygodnia – zagranica

W miniony piątek opublikowano w USA dane o sprzedaży detalicznej – we wrześniu wzrosła o 0,7%, oczekiwano spadku o 0,2%. Indeks NY Empire State wyniósł 19,8 pkt. (oczekiwano spadku z 34,3 na 27,5 pkt.). Indeks Uniwersytetu Michigan (dane wstępne) wyniósł 71,4 pkt. (oczekiwano wzrostu z 72,8 na 73,6 pkt.).

Kolejny tydzień rozpoczął się od słabych danych. Dane o produkcji przemysłowej były rozczarowujące. We wrześniu spadła o 1,3% m/m, mimo że oczekiwano wzrostu o 0,2%. Na domiar złego dane z poprzedniego miesiąca zweryfikowano z plus 0,4% na minus 0,1%. Fatalnie? Owszem, ale wytłumaczono sobie, że popyt jest nadal bardzo duży, a spadek wynika jedynie z zaburzenia łańcucha dostaw.

Beżowa Księga Fed, czyli raport o stanie gospodarki nie wniósł nic nowego do obrazu tejże gospodarki. Rozwój jest umiarkowany i pojawia się presja na wzrost płac. To ostatnie mogło nieco niepokoić.

Indeks Fed z Filadelfii wyniósł 23,8 pkt. (oczekiwano spadku z 30,7 do 24,8 pkt.). Raport o wnioskach o zasiłek dla bezrobotnych pokazał, ze złożono ich 290 tys. (oczekiwano 300 tys.).

Generalnie oczy graczy skupione były na publikowanych wciąż raportach kwartalnych spółek.

Dane makro z mijającego tygodnia – Polska

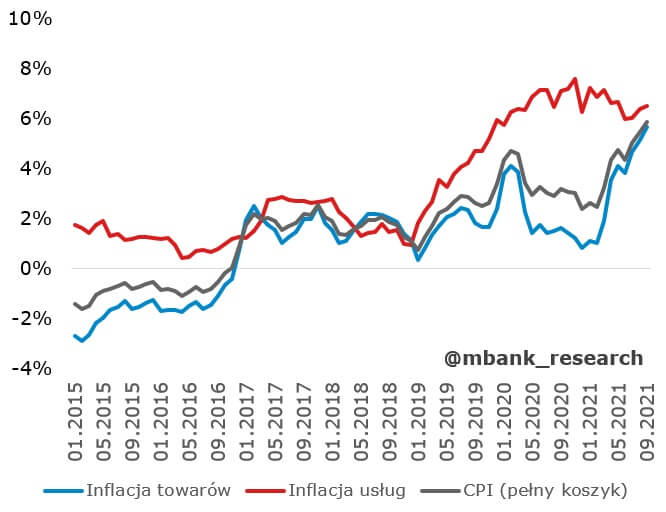

To był tydzień danych makro publikowanych w Polsce. Już w piątek GUS opublikował ostateczny odczyt inflacji CPI dla września – wyniosła 5,9% (oczekiwano 5,8%). Cena usług wzrosła ponad sześć procent. Plusem było to, że usługi zanadto się nie rozpędzają, ale na przykład analitycy mBank piszą, że „…przyspieszenie inflacji było wynikiem jednoczesnego podniesienia cen usług i towarów. Tezy o wyłącznym napędzaniu inflacji towarami nie bronią się”.

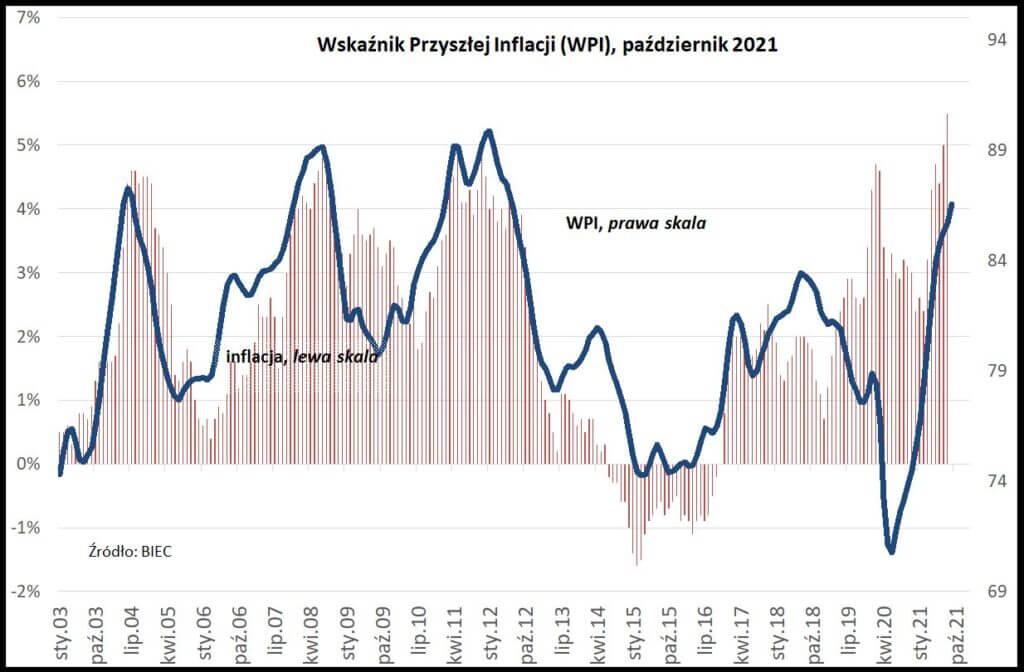

Wzrósł również Wskaźnik Przyszłej Inflacji publikowany przez BIEC, który pisze, że „Wskaźnik rośnie nieprzerwanie od 15 miesięcy. Październikowa podwyżka podstawowych stóp procentowych miała charakter kosmetyczny i spóźniony, więc efekty tej decyzji nie będą miały wpływu na kształtowanie się procesów inflacyjnych w najbliższych miesiącach.”. Wskaźniki inflacji bazowej wzrósł o 4,2% (oczekiwano 4,1% r/r).

Pojawił się też raport z rynku pracy. Przeciętne wynagrodzenie wzrosło we wrześniu o 8,7% r/r (oczekiwano 8,6%), a zatrudnienie wzrosło tak jak oczekiwano o 0,6% r/r. Produkcja przemysłowa we wrześniu wzrosła o 8,8% r/r (oczekiwano 8%), a produkcja budowlano-montażowa o 4,3% r/r (oczekiwano 8,3%). Sprzedaż detaliczna we wrześniu wzrosła o 11,1% r/r (oczekiwano 10,4%).

W kolejnym tygodniu

W Niemczech opublikowany będzie indeks instytutu Ifo, a w USA indeks zaufania konsumentów opublikuje Conference Board. Poza tym zobaczymy zamówienia na dobra trwałego użytku, wstępne dane o PKB w 3. kwartale, wnioski o zasiłek dla bezrobotnych. W piątek 29.10 dostaniemy raport o wydatkach/dochodach Amerykanów oraz indeks Chicago PMI i ostateczny odczyt indeksu Uniwersytetu Michigan.

W Polsce zobaczymy, jaka we wrześniu była stopa bezrobocia, ale dane przemkną prawie niezauważone. Zobaczymy też jeszcze Wskaźnik Wyprzedzający Koniunktury oraz Wskaźnik Rynku Pracy publikowane przez BIEC. W piątek 29.10 zapowiadane jest opublikowanie wstępnego odczytu CPI. Pojawią się też raporty kwartalne Orange, Millenium, PKN Orlen, Lotos.

Dość istotne może być to, że w piątek 29.10 agencja ratingowa Moody’s może zaktualizować swoją ocenę kredytową Polski. Pamiętajmy, że Moody’s całkiem niedawno ostrzegał, że zawirowania w stosunkach Polski z Komisją Europejską i TSUE mogą skutkować pogorszeniem oceny kredytowej. Zmiany ratingu co prawda nie oczekuję, ale w raporcie (o ile się pojawi, bo przecież nie ma takiego obowiązku) mogą się pojawić sformułowania szkodzące złotemu.

Podsumowanie

Jak widać stara gra Wall Street w sezonie raportów kwartalnych ma się bardzo dobrze. Można wręcz powiedzieć, że mamy do czynienia z procesem FOMO, kiedy to kupuje się akcje tylko dlatego, żeby nie opuścić pędzącego pociągu, a nie dlatego, że na to zasługują. Generalnie można powiedzieć, że to, co zapowiadałem już latem, czyli wrześniowa korekta i wzrosty podczas sezonu raportów kwartalnych na razie się sprawdza. Co oczywiście nie znaczy, że zawsze będę miał rację ;-).

Obóz byków pokazał w USA swoją potęgę, ale zwracała uwagę jednak prawidłowość – akcje spółek, które publikowały raporty lepsze od oczekiwań bardzo często zyskiwały nieznacznie, a te, które dopiero miały opublikować wyniki drożały zdecydowanie mocniej. To rodziło obawy o zachowanie rynku po sezonie raportów kwartalnych.

A w nadchodzącym tygodniu raporty opublikują giganci rynku, czyli spółki z sektora FAANG. Będą to m.in. raporty takich firm jak: Facebook, AMD, Alphabet (Google), Microsoft, eBay, Amazon.com, Apple. Oprócz tego pojawi się wiele raportów olbrzymich spółek z różnych sektorów. Tak więc to reakcje na wyniki, a przede wszystkim na prognozy spółek będą kierowały indeksami.

Obawiam się, że na Wall Street może się pojawić znana rynkowa zasada pn. „kupuj pogłoski, sprzedawaj fakty”, a to może pochód byków zahamować. W Polsce to kręcenie się WIG20 wokół poziomu 10. letniego oporu (w okolicach 2.450 pkt.) teoretycznie powinno zakończyć się wybiciem, czyli wzrostem, ale jeśli w USA pojawi się korekta to nic z tego nie będzie.

Autorem tekstu dla iWealth jest Piotr Kuczyński, analityk rynków finansowych.

Niniejszy materiał ma wyłącznie charakter promocyjny i nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usługi.

Piotr Kuczyński dla iWealth