Nowa wojna w Lewancie

Wybuch wojny na Bliskim Wschodzie to wiadomość, której wolelibyśmy nie usłyszeć. Atak Hamasu na Izrael kosztował życie bardzo wielu ludzi, jeszcze więcej zapewne ucierpi w działaniach odwetowych. To bez wątpienia wielka tragedia, która będzie miała jeszcze wiele przykrych konsekwencji.

Naszym zadaniem jest jednak analizowanie, jak te wydarzenia mogą wpłynąć na rynki finansowe. Bezpośrednie konotacje z Bliskim Wschodem ma oczywiście rynek ropy naftowej. Jej cena w pierwszych godzinach poniedziałkowego handlu wzrosła o ok. 3-4%, a w czwartek spadła do poziomów zeszłotygodniowych. Większą nerwowością wykazał się rynek gazu ziemnego. Jego notowania w Europie wzrosły o ponad 39%, a w USA o 3,5% od momentu ataku na Izrael do czwartkowego zamknięcia. Chociaż zmiany tych cen, w kontekście wydarzeń, należy uznać za umiarkowane, to jednak zmieniło się coś, czego nie widać na pierwszy rzut oka. Zmieniła się charakterystyka tych rynków pod względem stosunku potencjalnych strat do zysków, dla inwestujących tam inwestorów.

Istniejące ryzyko rozprzestrzenienia się tego konfliktu na inne kraje Bliskiego Wschodu, którego w zeszłym tygodniu jeszcze nie było, jest obecnie na pewno większe, niż zero, a prawdopodobnie wynosi kilkanaście procent. Komentatorzy wskazują chociażby Iran, który mógł pomagać w przygotowaniu ww. ataku, a jest jednym z większych dostarczycieli ropy naftowej na światowe rynki. Przewidywanie dalszego rozwoju sytuacji jest obarczone dużym ryzykiem pomyłki. Pewne jest jednak to, że sytuacja w Lewancie jest poważna, a ryzyko pojawienia się nowego, ”czarnego łabędzia” na rynku surowców energetycznych, znacząco wzrosło, czego zupełnie nie oddają dzisiejsze notowania ceny ropy naftowej, oscylujące na poziomie sprzed ataku.

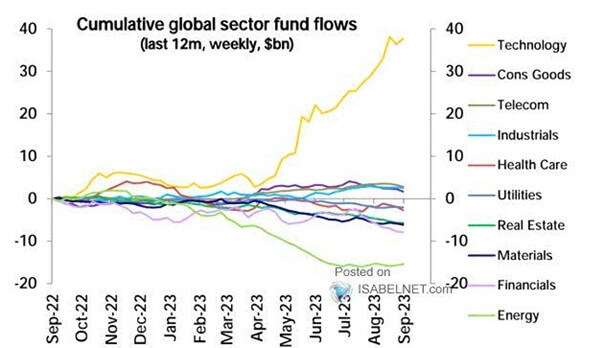

Kto ma szanse skorzystać z tej darmowej, na dziś, opcji? Kandydatem w pierwszej linii wydaje się sektor energetyczny, który w bieżącym roku cierpi z powodu największych odpływów kapitału inwestycyjnego, wśród wszystkich badanych sektorów, jak widać na wykresie poniżej.

Po drugiej stronie lustra jest oczywiście sektor technologiczny, który w tym roku cieszy się olbrzymimi napływami, ze względu na fenomen sztucznej inteligencji. Zainteresowanie inwestorów, a co za tym idzie odpływ lub napływ kapitału do danych sektorów, znacząco wpływają na ich wyceny. O ile wyceny w sektorze technologicznym stały się dosyć wymagające w ostatnim czasie, to te w sektorze energetyki, dzięki trwającym odpływom, są obecnie umiarkowane, a trwający konflikt zbrojny może zwrócić oczy części inwestorów na sektor energetyczny.

Autor: Jacek Maleszewski, CFA, Dyrektor Zespołu Doradztwa, iWealth

Wzrost rentowności obligacji był przesadzony fundamentalnie?

Szalejący jeszcze w pierwszych dniach października rynek amerykańskich obligacji, w ostatnim tygodniu wyraźnie się uspokoił. Rentowność 10-letnich papierów skarbowych, która jeszcze niedawno przymierzała się do ataku na próg 5 proc., skorygowała się w pobliże 4,50 proc. I nie przeszkodziły w tym obawy o ewentualny wpływ brutalnej wojny między Izraelem i Hamasem na rynek ropy naftowej (stonowana reakcja cen ropy sugeruje, że ten wpływ będzie ograniczony, o ile konflikt nie rozleje się na cały Bliski Wschód).

Złapanie oddechu przez rynek długu przyniósł też ulgę rynkom akcji. Amerykański S&P 500 zdołał dosłownie w ostatnim momencie obronić się przed przebiciem 200-sesyjnej średniej kroczącej, po czym zdobył się na odbicie, rozbudzając tym samym nadzieje na opisywany przez nas niedawno pozytywny scenariusz sezonowy.

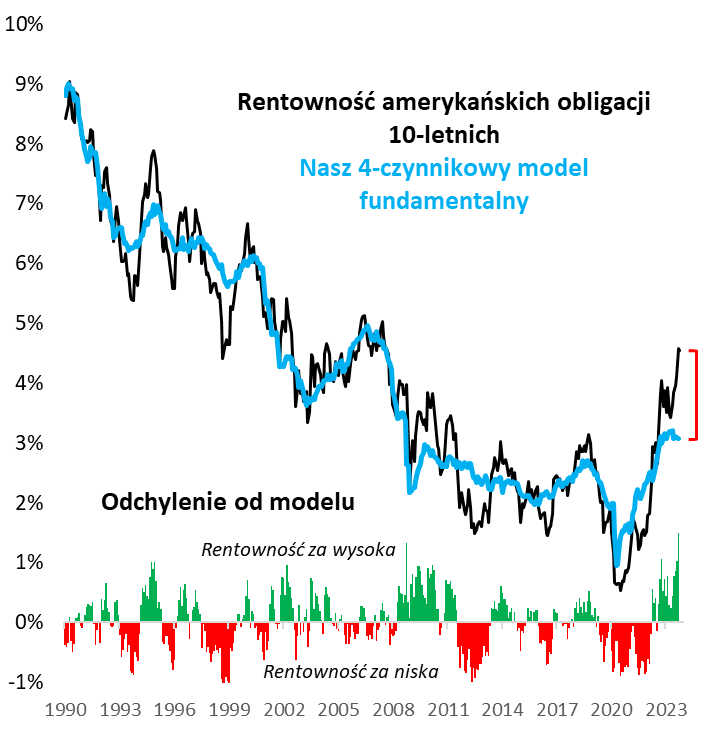

Czy wcześniejszy skok rentowności obligacji dobiegł już definitywnie końca, a może zostanie wznowiony po chwilowej korekcie? Ciężko o tym przesądzić na krótką metę ze względu na silny element psychologiczny, ale nasz 4-czynnikowy model fundamentalny sygnalizuje, że w ostatnich miesiącach rynek długu wyraźnie przereagował. Owszem, część wzrostu rentowności miała uzasadnienie makroekonomiczne, ale wygląda na to, że ostatnia, najbardziej dynamiczna faza zwyżki była już podyktowana bardziej emocjami.

Nasz model bierze pod uwagę poziom inflacji bazowej, poziom stopy procentowej Fedu, opisywany przed tygodniem przemysłowy wskaźnik ISM Manufacturing oraz tzw. naturalną stopę bezrobocia. Większość tych elementów przemawia ostatnio, co ciekawe, raczej za stabilizacją niż wzrostem rentowności obligacji – mowa tu o dalszej normalizacji inflacji bazowej (do 4,1 proc. r/r we wrześniu – tempo najniższe od 24 miesięcy), „pauzie” (końcu) podwyżek stóp przez Fed, czy też obniżającej się na przestrzeni lat naturalnej stopie bezrobocia. Właściwie jedynym elementem, który przemawia obecnie za wyższą rentownością, jest wzrost ISM, ale sam ten jeden czynnik nie jest w stanie zmienić wyników całego modelu. Chyba, że gospodarka, wbrew wszelkim obawom i wpływowi wysokich stóp procentowych, zacznie rozgrzewać się do czerwoności, powodując ponowny wzrost inflacji i wymuszając kolejne podwyżki tych stóp.

Na chwilę obecną jednak nasz model szacuje, że na koniec września rentowność amerykańskich 10-latek rekordowo (o 150 punktów bazowych) oderwała się w górę od uzasadnionego fundamentalnie poziomu. Można więc mówić o silnym przereagowaniu na rynku długu. To może być pocieszające zarówno dla posiadaczy obligacji, jak i akcji.

Autor: Tomasz Hońdo, CFA, Starszy Ekonomista Quercus TFI, Redaktor Qnews.pl

Fundusz obligacji lepszy niż lokata bankowa. Fundusz inwestycyjny lepszy niż obligacja.

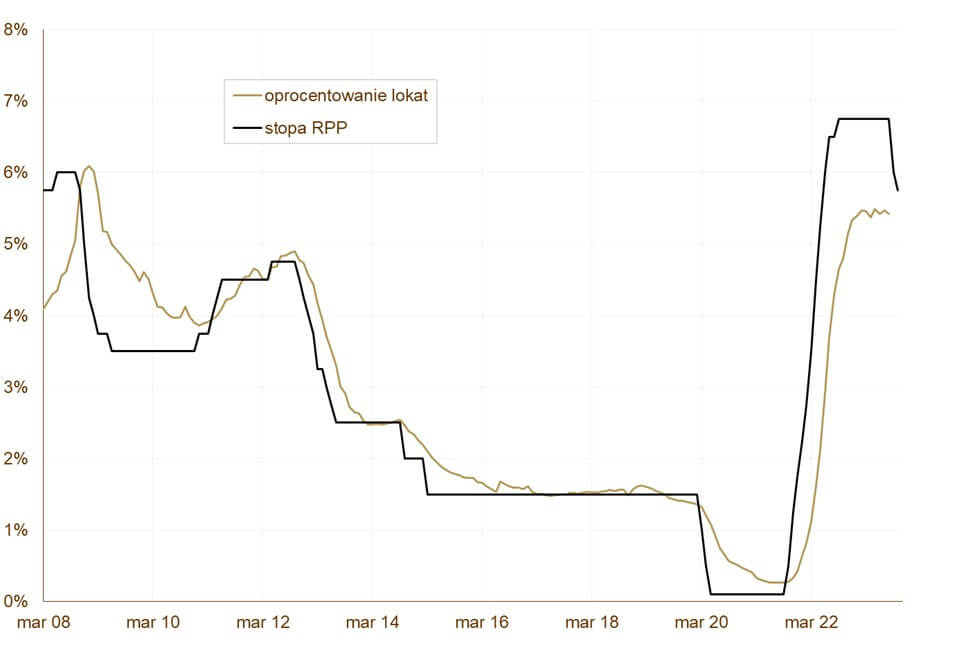

Możliwości lokowania oszczędności są ściśle powiązane z cyklem koniunkturalnym, a konkretnie z wysokością stóp procentowych NBP. Podczas pandemii Rada Polityki Pieniężnej obniżyła koszt pieniądza (prawie) do zera i spowodowała, że trzymanie środków pieniężnych w bankach stało się bardziej przechowywaniem, niż faktycznym pomnażaniem oszczędności. Osoby posiadające nadwyżki finansowe zaczęły szukać nowych okazji. Pojawił się popyt na rynku nieruchomości, ze szczególnym uwzględnieniem działek i domów na obrzeżach miast.

Czas pandemii był też szczególnie dobrym okresem dla posiadaczy funduszy dłużnych. Obniżki stóp procentowych spowodowały spadki rentowności obligacji, które z kolei są odwrotnie proporcjonalne do cen obligacji skarbowych. Fundusze dłużne były na szczytach.

Ostatnie dwa lata to jednak odwrócenie poprzednich tendencji. Fundusze obligacji skarbowych zachowywały się słabo. Wzrost stóp procentowych pokazał jednak nowe możliwości inwestycyjne. Banki ponownie zwiększyły oprocentowanie depozytów, przyciągając nowych klientów. W ciągu ostatnich dwóch lat suma depozytów gospodarstw domowych w bankach wzrosła o ponad 14% i przekroczyła 1150 mld PLN.

Zachowanie rynków, jak i całej gospodarki, jest zazwyczaj cykliczne. Obecnie jesteśmy w miejscu, w którym RPP zaczyna łagodzić politykę pieniężną. We wrześniu i październiku obniżono łącznie stopy procentowe o 1 punkt procentowy, do poziomu 5,75%. Kolejne obniżki są tylko kwestią czasu. Wraz za stopami podążać będą na południe (jak w czasie pandemii) stawki depozytów bankowych, co można zauważyć na pierwszym wykresie. Ponownie wchodzimy w okres, gdy fundusze obligacji skarbowych powinny przynieść znacznie lepsze stopy zwrotu, niż środki przechowywane w bankach.

Fundusz inwestycyjny lepszy niż obligacja

Fundusze inwestycyjne mają nad obligacjami detalicznymi wiele przewag. Główną zaletą jest ich płynność. Fundusz można nabyć i umorzyć w dowolnym momencie, nie tracąc uzyskanego do tej pory oprocentowania. Koszt takiej operacji jest zazwyczaj darmowy, a umorzenie obligacji detalicznej kosztuje aż 0,7%. Warto zauważyć, że funduszami zarządzają specjaliści z odpowiednim wykształceniem i długoletnim doświadczeniem. Potrafią oni zbudować dobrze zdywersyfikowany portfel, który – dzięki różnorodności poszczególnych elementów – jest narażony na mniejsze ryzyko. Zarządzający mogą śmiało wykorzystywać obligacje skarbowe, korporacyjne, czy zagraniczne. Mają dostęp do obligacji zmiennokuponowych, stałokuponowych i inflacyjnych.

„Pociąg z napisem obligacje” już ruszył, co pokazują tegoroczne wyniki inwestycyjne. Wszystkie trzy dłużne fundusze inwestycyjne z palety Quercus TFI powinny zakończyć rok z dwucyfrowymi wynikami. Przed nami jednak jeszcze wiele pozytywnych chwil, co pokazuje wykres nr 2.

Po ostatnim cyklu podwyżek stóp procentowych mieliśmy wieloletnią hossę. Teraz też pojawią się „stacje”, na których warto wsiąść do tego pociągu. Szerzej o pojawiających się możliwościach na rynku funduszy dłużnych i ich przewadze inwestycyjnej nad lokatami bankowymi będziemy mówić podczas Akademii iWealth pt. „Fundusz obligacji lepszy niż lokata bankowa”, już w najbliższą środę, 18 października br., na którą serdecznie Państwa zapraszam. Więcej o spotkaniu można przeczytać tutaj.

Autor: Mariusz Zaród, Zastepca Dyrektora Departamentu Inwestycyjnego, Quercus TFI

Skomplikowana sytuacja na rynku długu

Narodowy Bank Polski obniżył już stopy o 100 punktów bazowych i można oczekiwać, że ciąg dalszy nastąpi. W tym samym czasie inwestorzy w USA coraz bardziej wątpią w szybkie rozpoczęcie cyklu łagodzenia polityki pieniężnej.

W polityce monetarnej daleko idąca rozbieżność poglądów i zaleceń w odniesieniu do ścieżki stóp procentowych bywa raczej normą niż wyjątkiem. Niemniej istniejące obecnie różnice opinii w gronie członków Rady Polityki Pieniężnej mogą wydawać się nieco zaskakujące dla osób nieinteresujących się na co dzień działalnością tego gremium. Z opublikowanego opisu dyskusji na wrześniowym posiedzeniu RPP dowiedzieliśmy się, że przynajmniej część członków Rady uważała stopy procentowe za niskie. Można się nawet domyślać, że złożony został wniosek o ich podwyższenie (czy tak rzeczywiście było, dowiemy się za parę tygodni). Większość Rady przegłosowała jednak decyzję radykalnie odmienną: we wrześniu stopy obniżono o 75 punktów bazowych, a miesiąc później – o kolejne 25 punktów. Tym samym stopa referencyjna NBP spadła z 6,75% od 5,75%.

Określenie właściwego dla polskiej gospodarki poziomu stóp procentowych jawi się w tym kontekście jako coś niezwykle trudnego. Nieco łatwiej było prognozować rzeczywisty, niezależny od własnych poglądów ekonomicznych, kierunek zmian w polityce pieniężnej. Liczne wypowiedzi prezesa NBP i innych członków Rady, wskazujące warunki do rozpoczęcia cyklu obniżek stóp, pozwoliły ukształtować wśród uczestników rynku powszechne przekonanie, iż jeszcze w 2023 roku polityka pieniężna zostanie złagodzona. Niezależnie od powyższego skala wrześniowej obniżki, najwyższa od 2009 roku, wyraźnie jednak inwestorów zaskoczyła. I chyba niespecjalnie się spodobała, zważywszy na natychmiastowe osłabienie złotego, które nastąpiło po ogłoszeniu decyzji.

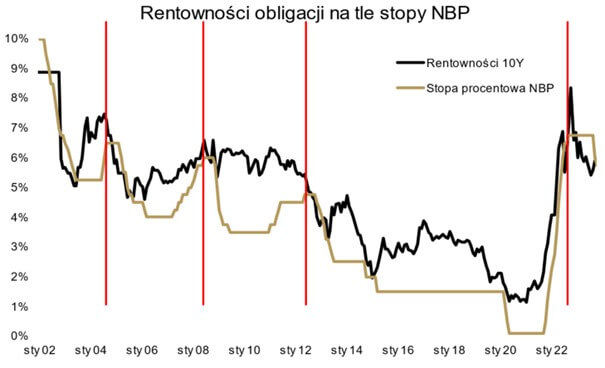

Obniżki stóp procentowych o większej niż oczekiwano skali często pozwalają sporo zarobić inwestorom, którzy lokują środki w obligacjach o stałym oprocentowaniu. Ostatnie wydarzenia mogą posłużyć jako doskonała okazja do weryfikacji tej tezy. W dniu 6 września, kiedy obniżono stopy o 75 punktów bazowych, rentowność obligacji 2-letnich spadła o 14 punktów bazowych, a w przypadku papierów 10-letnich wzrosła o 9 punktów (źródło danych: Bloomberg). Jeżeli poddamy analizie nieco dłuższy okres, obejmujący nie tylko 6 września, ale i również kolejne dni, do 4 października włącznie, kiedy stopy obniżono po raz drugi, wówczas dochodzimy do podobnych wniosków: rentowność obligacji 2-letnich spadła o 18 punktów bazowych, a 10-letnich – wzrosła aż o 41 punktów. Niewątpliwie bank centralny za pomocą stóp procentowych może wywierać duży wpływ na ceny papierów o krótszym terminie wykupu, jednak w przypadku obligacji długoterminowych sprawa wydaje się dużo bardziej skomplikowana.

Dlaczego dług 10-letni stracił na wartości po obniżkach stóp procentowych? Jednym z wytłumaczeń mogą być obawy inwestorów, iż zbyt szybko obniżone stopy uniemożliwią sprowadzenie inflacji do celu w rozsądnym czasie, co może z kolei skłonić władze monetarne do rezygnacji z dalszych obniżek, już wcześniej uwzględnionych w cenach obligacji. Wyjaśnienie to na pewno zawiera ziarno prawdy, jednak wydaje się, iż w praktyce największy wpływ na notowania polskich długoterminowych obligacji skarbowych miała dekoniunktura na największych zagranicznych rynkach długu. Amerykański Fed i Europejski Bank Centralny prawdopodobnie już zakończyły podwyżki stóp procentowych, a według większości prognoz inflacja w tych obszarach walutowych winna w 2025 roku jedynie nieznacznie przekraczać cel. Warto jednak pamiętać, iż wraz z upływem czasu i nowymi publikacjami danych makroekonomicznych oczekiwania co do polityki pieniężnej ulegały zmianom. Jeszcze w marcu, w apogeum kryzysu regionalnych banków w USA, inwestorzy nie spodziewali się, iż stopy procentowe w dolarze i euro dojdą do tak wysokich poziomów. Co więcej, prognozowano wówczas pierwsze obniżki stóp w USA jeszcze przed końcem 2023 roku. W chwili obecnej uczestnicy rynku nie oczekują już tak szybkich cięć stóp, a jednocześnie inwestując w długoterminowe obligacje żądają wyższej premii za ryzyko. W dyskusjach często pojawia się temat naturalnej stopy procentowej w USA, która miałaby być wyższa niż wcześniej szacowano. Wskazuje się również na siłę rynku pracy, jak również niepohamowaną ekspansję fiskalną. W tej sytuacji nie dziwi fatalna passa na rynkach długu i wieloletnie rekordy rentowności obligacji na początku października zarówno w Stanach Zjednoczonych, jak i w Niemczech. Za konsekwencję tych wydarzeń można uznać również spadki cen obligacji długoterminowych w Polsce.

W naszym scenariuszu zakładamy, iż inflacja w Polsce będzie nadal się zmniejszać, a w rezultacie również stopy procentowe. Warto jednak zwrócić uwagę, że wiele z obniżek stóp zostało już zdyskontowanych, co sprawia, że szanse na pozytywne niespodzianki można uznać za ograniczone. Duży niepokój budzi również fakt, iż w najnowszej strategii zarządzania długiem finansów publicznych założono jego wzrost do 58,7% PKB w 2027 roku z 49,1% w roku 2022. Dotychczas w tego rodzaju dokumentach zazwyczaj planowano w kolejnych latach spadek tego wskaźnika. Tak znaczący wzrost długu musi oznaczać dużą presję na rynku pierwotnym obligacji skarbowych. Uważamy, iż przy obecnych wycenach należy zachować pewną ostrożność przy inwestowaniu w krajowe aktywa o stałym oprocentowaniu. Dużo bardziej atrakcyjne wydają się papiery dłużne denominowane w euro, w której to strefie walutowej cykl podwyżek stóp dobiegł prawdopodobnie końca, a w przyszłym roku oczekiwać można złagodzenia polityki pieniężnej. Dla polskiego inwestora ważne są również wysokie zyski z zabezpieczenia ryzyka walutowego w przypadku inwestycji za granicą.

Autor: Michał Oleszkiewicz, CFA, Zarządzający portfelem, Franklin Templeton

Akademia iWealth: Fundusz obligacji lepszy niż lokata bankowa – SAVE THE DATE!

18 października br. (środa), o godzinie 11:00, zapraszamy na webinar poświęcony perspektywom inwestycyjnym na rynku długu. Podpowiemy czy w obliczu wciąż wysokiej inflacji, połączonej z niepewnością dotyczącą rozwoju sytuacji gospodarczej, warto trzymać środki na lokatach? A może lepiej zainwestować w fundusze dłużne? Jakie są obecnie możliwości dla inwestorów „lokatowych”?

Bądź z nami. Dowiesz się m.in.:

📌 Jaki fundusz inwestycyjny może być alternatywą dla lokaty bankowej.

📌 Czy fundusz obligacji skarbowych jest lepszym rozwiązaniem od samodzielnie kupionej obligacji.

📌 Czy inwestowanie na rynku długu może przynieść lepsze stopy zwrotu niż lokaty.

Więcej o Akademii tutaj. Nie musisz się rejestrować.

Zapisz datę w kalendarzu! Google / Outlook MS365 / iCal

Niniejszy materiał – iWealth News – nie stanowi doradztwa inwestycyjnego ani rekomendacji inwestycyjnej i ma wyłącznie charakter informacyjny oraz promocyjny, a także nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Spółka ani Towarzystwa, których materiały są publikowane nie ponoszą odpowiedzialności za decyzje podjęte w oparciu o informacje uzyskane w wyniku korzystania z niniejszego materiału. Inwestowanie w fundusze inwestycyjne wiąże się z ryzykiem utraty części bądź całości zainwestowanego kapitału. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usług.

Nr 39/2023