Akcje i obligacje ciągle pod presją, ale przynajmniej wyceny coraz lepsze

Na półmetku „miesiąca krachów”, jak często określa się październik, takiego przysłowiowego sezonowego krachu na rynkach na szczęście nie obserwujemy (odpukać!), ale sytuacja daleka też jest od wyraźnej poprawy. Zarówno rynki akcji, jak i obligacji zbliżyły się na nowo do minimów bessy. W chwili pisania tego artykułu, amerykański S&P 500 powiększył skalę przeceny od styczniowego szczytu do -25,4 proc. Z kolei rentowności obligacji skarbowych powróciły do trendów wzrostowych, co oznacza spadek cen papierów. Rentowność 10-letnich obligacji amerykańskich dotknęła znowu wieloletniego maksimum w okolicy 4 proc., a ich polskich odpowiedników zawędrowała powyżej 8 proc.

Ten rzadko spotykany, tegoroczny miszmasz, w którym zarówno akcje, jak i obligacje są nietypowo pod silną presją, to ciągle efekt równie zagmatwanej sytuacji makroekonomicznej, na którą konsekwentnie zwracam uwagę od początku roku. Niby obligacje powinny być tradycyjnie dobrą inwestycją i przeciwwagą dla akcji wraz z podążaniem gospodarek w kierunku recesji – przed którą w ostatnich dniach ostrzega coraz większy chór głosów, począwszy od Międzynarodowego Funduszu Walutowego, poprzez szefa J.P. Morgan Jamiego Dimona, a skończywszy na szefowej mocno poturbowanych funduszy ARK Invest Cathie Wood – ale tym razem na drodze stoją im ciągle jastrzębie banki centralne.

Co z tego, że np. globalny wskaźnik wyprzedzający OECD (CLI) znalazł się właśnie na poziomie najniższym od jesieni 2020 i coraz bliższym typowo recesyjnym wartościom, skoro amerykański Fed patrzy na dane z rodzimego rynku pracy, gdzie stopa bezrobocia pozostaje jeszcze ultra niska, mimo mnożących się zapowiedzi firm o zwolnieniach (do tego grona dołączył właśnie gigant technologiczny Intel, zapowiadając likwidację tysięcy miejsc pracy), a inflacja nie chce na razie wyraźnie słabnąć?

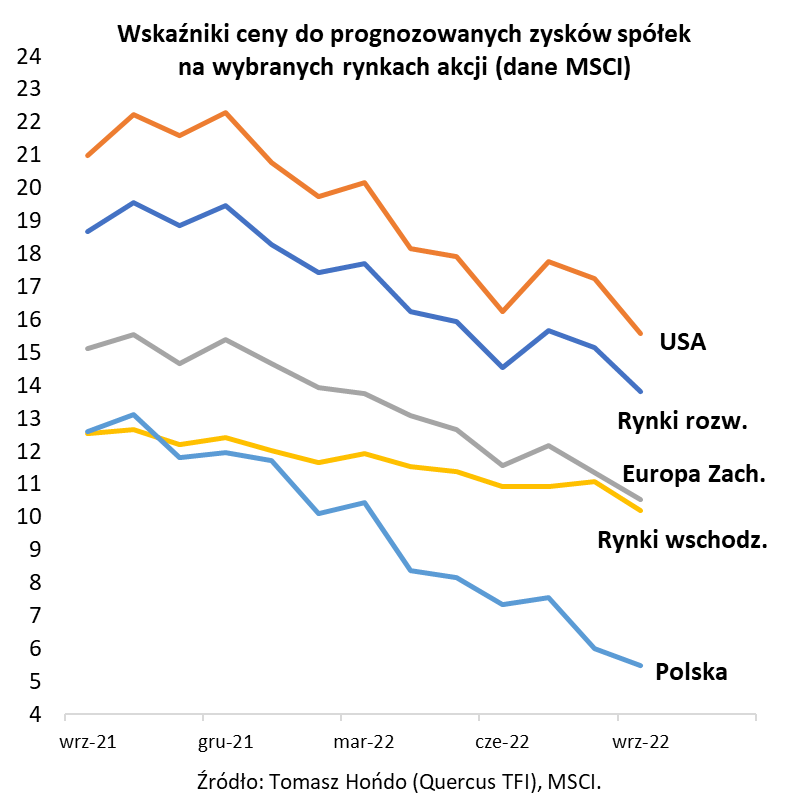

W oczekiwaniu na oznaki przełamania tego zaklętego kręgu (czyli np. schłodzenie inflacji albo radykalne pogorszenie danych z rynku pracy zmuszające Fed do złagodzenia polityki) inwestorzy mogą pocieszać się na razie tylko jednym – dalszym uatrakcyjnianiem wycen zarówno akcji, jak i obligacji. Solidarne zejście w dół wycen widać na większości giełd, co pokazujemy na wykresie.

Z kolei rentowności np. amerykańskiego długu są na poziomach najwyższych od ponad dekady nawet w ujęciu realnym, czyli po skorygowaniu o rynkowe długoterminowe oczekiwania inflacyjne (które są wyraźnie niższe od bieżącej inflacji).

Póki co, największym wygranym tego roku, przynajmniej z punktu widzenia polskiego inwestora, pozostaje, zgodnie z tym co pisaliśmy już kilkakrotnie, amerykański dolar, którego aprecjacja względem PLN przewyższa nawet wędrującą niebezpiecznie w kierunku 20 proc. krajową inflację. Reasumując, stagflacyjny miszmasz nie pozwala ciągle na przełamanie złej passy przez rynki akcji i obligacji. W tym środowisku dobrze radzi sobie na razie tylko prężący muskuły dolar. Pocieszać się można za to dalszym uatrakcyjnianiem wycen na rynkach.

Autor: Tomasz Hońdo, CFA, Starszy Ekonomista Quercus TFI, Redaktor Qnews.pl

Bardzo wysoki potencjał wzrostu WIG.

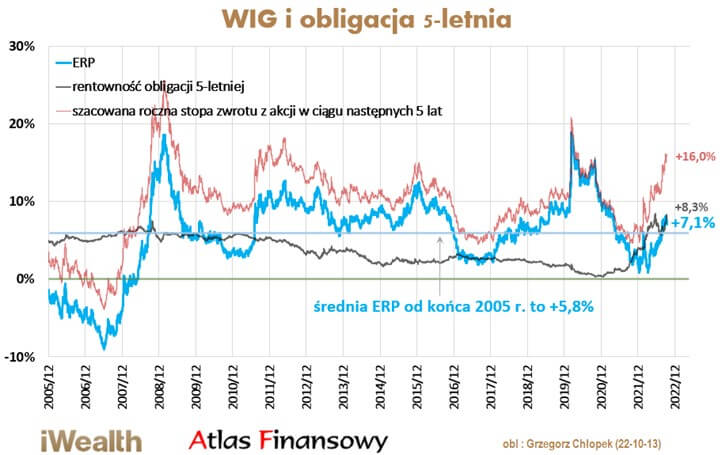

Akcje na warszawskim parkiecie są bardzo tanie – temu nie zaprzeczy nikt, kto inwestuje na tym rynku. Średnioroczny potencjał wzrostu dla WIG, wyliczany ze wskaźnika C/WK (ang. P/BV), przez kolejne 5 lat to ponad 16%. Od końca 2005 roku było wyżej tylko trzy razy.

Potencjał ten składa się z 5,5% szacowanego, corocznego wzrost wartości księgowej spółek z WIG (wraz z dywidendami) oraz z 60,8% możliwego wzrostu, aby wartość wskaźnika C/WK z obecnego poziomu 0,823 doszła do poziomu mediany, czyli 1,323. Ten drugi czynnik, rozłożony na 5 lat (minimalny zalecany okres inwestycji), daje zmianę 10% rocznie.

A składając to, co robią przedsiębiorcy oraz dyskonto w wycenie, otrzymujemy właśnie 16,0% rocznie przez pięć kolejnych lat.

Rynek jest nadal w trendzie spadkowym. Jednak niektórzy inwestorzy już w tej chwili chcą kupić polskie akcje. Czy to dobry pomysł? Zastanówmy się, ile można będzie zarobić, jeśli „złapie się dołek” wyceny akcji (bardzo trudna sztuka)?

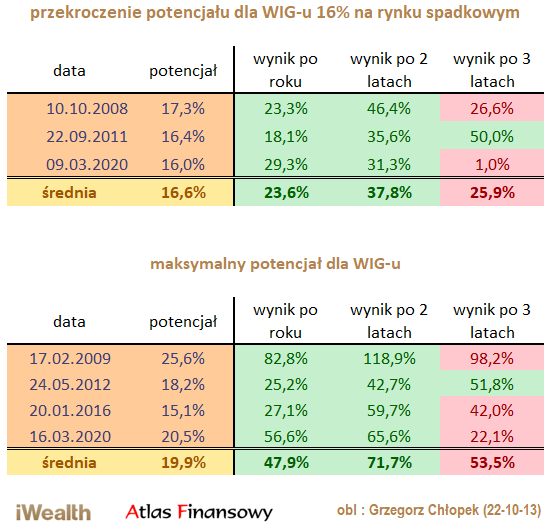

Tabela poniżej pokazuje dwa warianty zakupu – pierwszy, to przejście potencjału przez obecną wartość 16% gdy rynek jeszcze spada (potencjał wówczas rośnie) i kupno na pierwszej sesji gdy to się stało. Drugi scenariusz, to kupno w idealnym „dołku”, gdy potencjał był największy – tutaj dodaliśmy jeszcze jeden punkt z 2016 roku, gdy potencjał osiągnął poziom „tylko” 15,1%.

Jak powyżej widać, nawet gdy rynek był wciąż spadkowy, WIG po roku, we wszystkich trzech scenariuszach, był istotnie wyżej – średnio o 24%. Wzrost ten był kontynuowany również w kolejnym roku – średnio skumulowany wzrost wyniósł 38%. Kłopoty zaczęły się w trzecim roku. Tutaj tylko raz kontynuował trend wzrostowy. Średnie wzrosty przedstawiały się więc następująco w kolejnych latach: +24%, +12% i -9%. Najsilniejszy ruch (wzrostu wyniku) był w pierwszym roku. W drugim wzrosty były dużo słabsze.

Kupno w samym „dołku”, gdy potencjał zmiany WIG sięgał +20% rocznie, dawało blisko dwukrotnie lepsze rezultaty w pierwszych dwóch latach. Po roku rynek był wyżej – średnio o 48%, by po dwóch latach sięgnąć 72%. Kłopoty widać i tutaj w trzecim roku. Tylko raz kontynuował trend wzrostowy. Średnie wzrosty przedstawiały się więc następująco w kolejnych latach: +48%,+16% i -10%. Najsilniejszy ruch był ponownie w pierwszym roku. W drugim wzrosty były dużo słabsze.

Podsumowując – warto już rozglądać się za rynkiem akcji, bowiem ten może pobić nawet wysoką inflację. Ale jeśli rynek jeszcze spadnie potencjalne wzrosty mogą być naprawdę bardzo wysokie. Trafienie w „dołek” jest trudne, dlatego warto powoli rozważać stopniowe kupowanie akcji – tym więcej, im niższa wartość indeksu WIG.

Wspomnieć należy jeszcze jedną bardzo istotną rzecz. We wszystkich poprzednich obserwacjach, w których potencjał wzrostu rósł powyżej 16%, premia za ryzyko inwestycji w akcje (zamiast w obligacje 5-letnie) była wyższa, niż 10 punktów procentowych. Obecny poziom to 7,1% i jest on wprawdzie wyższy od średniej, czyli 5,8%, ale oznacza to, że z obecnego poziomu akcje urosną bardzo dynamicznie, gdy rentowności obligacji będą spadać. Aby tak się stało, trend inflacji musi się odwrócić, co prawdopodobnie nastąpi około 1 kwartału przyszłego roku.

Autor: Grzegorz Chłopek, Dyrektor Zarządzający, iWealth oraz Jacek Maleszewski, Dyrektor Zespołu Doradztwa, iWealth

Globalni inwestorzy akcyjni w fazie wyczekiwania.

Większość września upłynęła na globalnych rynkach akcji pod znakiem spadków – S&P500 przecenił się o 9,3%, natomiast Nasdaq spadł o 10,5%. Na spadkowym rynku lepiej poradziły sobie akcje z Europy – główne indeksy z Niemiec, Francji i Wielkiej Brytanii, straciły między 5 a 6%, natomiast Stoxx600 zrzeszający największe spółki z całej Europy spadł o 6,6%. We wrześniu szczególnie mocno traciły akcje z Azji – Hang Seng przecenił się aż o 13,7%, a południowokoreański KOSPI zamknął się o 12,8% niżej.

Do słabych wyników globalnych akcji przyczyniło się dalsze zacieśnianie polityki przez banki centralne w odpowiedzi na rosnącą inflację. O ile jeszcze kilka tygodni temu wielu inwestorów liczyło na szybki zwrot w polityce amerykańskiego banku centralnego, to część z nich porzuciła te nadzieje we wrześniu. Bankierzy z Rezerwy Federalnej USA starali się dać do zrozumienia, że walka z inflacją wciąż będzie dla nich priorytetem. Doprowadziło to do wzrostu rentowności obligacji, przede wszystkim amerykańskich, co negatywnie rzutowało na stopy zwrotu z akcji.

W otoczeniu dalszego zacieśniania monetarnego i obaw o recesję, kluczowe są teraz oczekiwania co do przyszłych zysków spółek giełdowych. W połowie października rozpoczyna się sezon publikacji wyników na giełdach zachodnich, który będzie ważnym sprawdzianem dla wielu emitentów. Już od kilku miesięcy oczekiwania inwestorów co do przyszłych zysków stopniowo spadają. Obecnie rynek wycenia, że zyski spółek z indeksu S&P500 w III kwartale wzrosną o niecałe 3%, co byłoby najsłabszym wynikiem od III kw. 2020 roku.

W obliczu dużych obaw o recesję inwestorzy będą zwracać szczególną uwagę na oczekiwania spółek co do nadchodzących kwartałów. Po pierwsze, presja kosztowa (np. koszty wynagrodzeń) i to, jak spółki chcą sobie z nią radzić. Po drugie, popyt na produkty i usługi oraz oczekiwania co do przyszłej sprzedaży. Po trzecie, kwestia łańcuchów dostaw – tutaj powszechnie oczekuje się poprawy (np. spadające ceny frachtów). Wreszcie, duża zmienność na rynku walutowym powoduje, że eksporterzy z USA mogą negatywnie odczuć w wynikach umacniającego się dolara. Działa to też oczywiście w drugą stronę, przykładowo spółki z innych krajów, które sprzedają produkty/usługi w dolarze amerykańskim powinny odczuć dodatni efekt różnic kursowych. Podsumowując, początek października na rynkach akcji to okres wyczekiwania na kolejny intensywny sezon wynikowy, który w połączeniu z wyższą płynnością po wakacjach może przyczynić się do wysokiej zmienności.

Autor: Tomasz Matras, Dyrektor Biura Rynku Akcji TFI PZU

Niniejszy materiał nie stanowi doradztwa inwestycyjnego ani rekomendacji inwestycyjnej i ma wyłącznie charakter informacyjny oraz promocyjny, a także nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Spółka ani Towarzystwa, których materiały są publikowane nie ponoszą odpowiedzialności za decyzje podjęte w oparciu o informacje uzyskane w wyniku korzystania z niniejszego materiału. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usług.

Nr 38/2022