Value czy Growth?

Wraz z polepszającymi się danymi o amerykańskiej inflacji, pojawiają się coraz śmielsze nadzieje analityków na tzw. pivot Fed, czyli powrót do zwiększania ilości pieniędzy w obiegu. Gdyby taki scenariusz zrealizował się szybciej, niż zakłada obecnie rynek, mielibyśmy do czynienia z dużym odreagowaniem ostatnich spadków, jakie mogłyby stanowić początek nowej hossy, jeśli tendencja okazałaby się trwała.

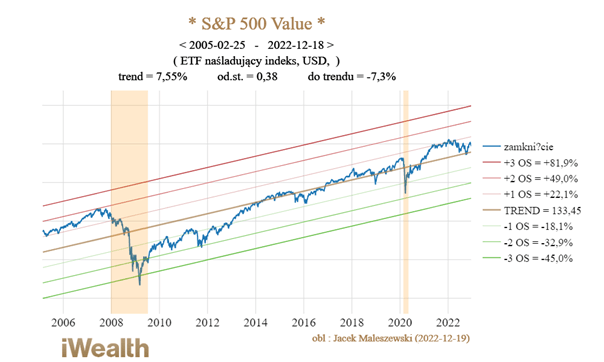

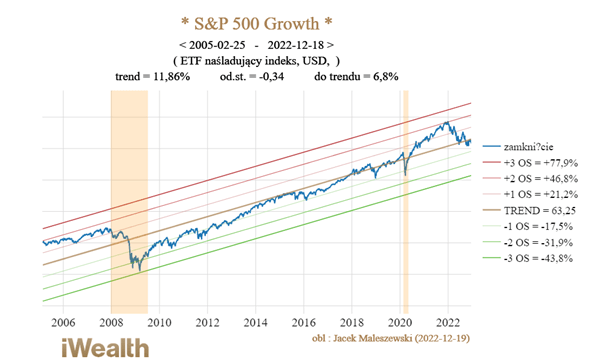

W takim razie należy sobie zadać pytanie, które akcje miałyby największe szanse, aby stać się liderami najbliższej hossy. Próbując odpowiedzieć na to pytanie, dziś ograniczymy się do sektorów Value i Growth na amerykańskiej giełdzie. Sektor spółek wzrostowych (Growth), z racji swojej natury powinien wzrastać szybciej, niż sektor Value. Sprawdźmy, czy tak jest w rzeczywistości. Na poniższych wykresach widzimy indeks S&P500 w odmianach Value i Growth, a dane obejmują okres od lutego 2005, czyli prawie 18 lat. W tym czasie indeks Value rósł średniorocznie 7,55% i obecnie znajduje się 7,3% powyżej linii tego trendu. Tymczasem, indeks Growth zyskiwał 11,86% rocznie i obecnie znajduje się 6,8% poniżej linii swojego trendu. Dane te pokazują teoretyczny, średnioroczny potencjał wzrostowy na kolejne 5 lat, na poziomie 12,7% dla sektora Growth i 6,4% dla sektora Value. Co warto zauważyć, odchylenie standardowe jest nieznacznie większe w przypadku sektora Value, co jest wbrew intuicyjnym oczekiwaniom.

Badanie to ma swoje wady, z jakich największą jest to, że dotyczy stosunkowo krótkiego okresu czasu i nie obejmuje wielu cykli gospodarczych. Jednak badania okresów 50-letnich dla indeksów S&P500 i Nasdaq dają nam podobne, choć znacznie mniej spektakularne rezultaty. Nasdaq w ww. okresie średniorocznie wykazywał przewagę około 2% nad szerokim indeksem rynkowym S&P500. Dodatkowo należy pamiętać, że rozluźnienie warunków finansowych na rynku o wiele mocniej sprzyjałoby spółkom typu growth, ze względu na ich model działania, gdzie przepływy finansowe są mocno odroczone w czasie, więc duże znaczenie dla ich wycen ma wysokość stopy procentowej, po jakiej będą – te – dyskontowane. Istnieje jednak ryzyko, że lider poprzedniej hossy – spółki growth – może być w niełasce inwestorów jeszcze przez dłuższy czas.

Autor: Jacek Maleszewski, CFA, Dyrektor Zespołu Doradztwa, iWealth

Rynek funduszy odbija od dna.

Ostatni w tym roku komentarz do iWealth News to okazja, by na chwilę oderwać oczy od bieżących danych makroekonomicznych i spojrzeć szerzej na poszczególne aktywa przez pryzmat przepływów kapitału na krajowym rynku funduszy inwestycyjnych.

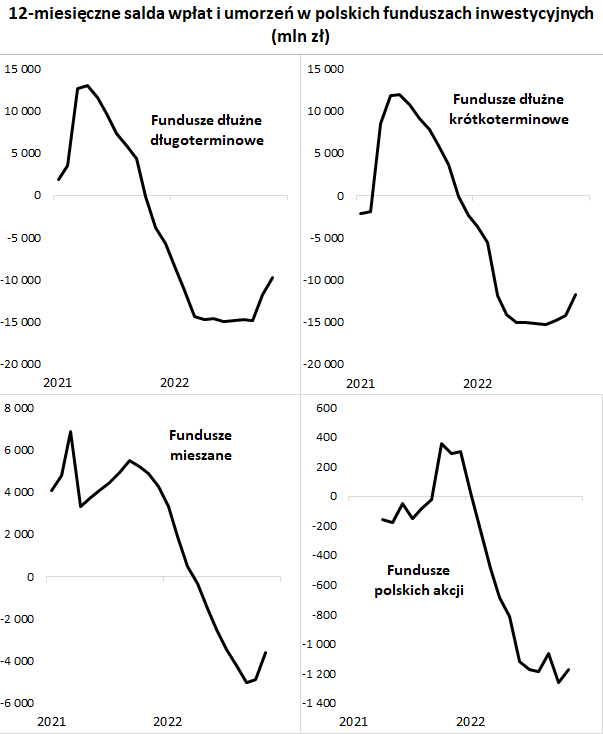

W rok 2022 wkraczaliśmy z sygnałami postępujących odpływów z funduszy dłużnych (obligacji) oraz sygnałami zadyszki w funduszach akcji i mieszanych. Na przestrzeni roku, kiedy żniwo zbierała bessa, rozgrywająca się jednocześnie – co jest niezwykle rzadkim zjawiskiem – i na rynku obligacji, i na rynku akcji, właściwie wszystkie kategorie krajowych funduszy odnotowały głęboko ujemne salda wpłat i umorzeń. Działał tu typowy mechanizm „zaklętego kręgu”, tzn. przecena aktywów posiadanych przez fundusze skłaniała inwestorów do wypłaty środków, co sprawiało, że fundusze musiały w poszukiwaniu płynności sprzedawać taniejące aktywa, co z kolei napędzało dalszą przecenę.

W końcówce tego burzliwego roku, pojawiają się jednak, wreszcie, sygnały sugerujące, że ten zaklęty krąg udało się być może przerwać. Najbardziej widoczne są te oznaki w przypadku różnych typów funduszy obligacji. Na wykresie pokazujemy dane Izby Zarządzających Funduszami i Aktywami dla dwóch szerokich kategorii – funduszy dłużnych długoterminowych oraz krótkoterminowych. W obu przypadkach 12-miesięczne salda wpłat i umorzeń zaczęły odbijać w górę z głęboko ujemnych poziomów (rzędu -15 mld zł w obu kategoriach).

Jeśli rozłożymy te dwie główne kategorie na bardziej szczegółowe rodzaje, to poprawę widać przede wszystkich w funduszach obligacji skarbowych i tzw. uniwersalnych. Najbardziej nieśmiałe są na razie oznaki zmiany trendu w przypadku podmiotów inwestujących w dług korporacyjny – zobaczymy czy i tutaj w kolejnych miesiącach poprawa zacznie się bardziej rozkręcać.

A co z funduszami z udziałem akcji? Na razie pierwszy mocny sygnał poprawy odnotowaliśmy w przypadku funduszy mieszanych. Stabilizację widać w podmiotach specjalizujących się w polskich akcjach, z których wcześniej w ciągu 12 miesięcy odpłynęło netto ponad 1,2 mld zł. Na oznaki wygaszenia trendu spadkowego czekamy natomiast ciągle w przypadku całej kategorii funduszy akcji (nie tylko polskich, lecz też zagranicznych).

Ogólnie w niemal wszystkich rodzajach polskich funduszy inwestycyjnych widzimy podobny obrazek – zejście sald wpłat i umorzeń do głęboko ujemnych poziomów i (w przypadku części kategorii) próby zmiany tego negatywnego trendu. Oby to były dobre znaki na 2023 rok dla przecenionych w tym roku obligacji i akcji!

Autor: Tomasz Hońdo, CFA, Starszy Ekonomista Quercus TFI, Redaktor Qnews.pl

Niniejszy materiał nie stanowi doradztwa inwestycyjnego ani rekomendacji inwestycyjnej i ma wyłącznie charakter informacyjny oraz promocyjny, a także nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Spółka ani Towarzystwa, których materiały są publikowane nie ponoszą odpowiedzialności za decyzje podjęte w oparciu o informacje uzyskane w wyniku korzystania z niniejszego materiału. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usług.

Nr 48/2022