Kończyłem ostatni tygodniowy komentarz dla iWealth jak zwykle w czwartek, kiedy to NASDAQ testował terytorium korekty, czyli spadek o 10% od szczytu. W piątek zanosiło się więc, że indeksy wzrosną, bo tak działa mechanika rynków, w której DNA wpisana jest zasada kupowania akcji natychmiast po byle korekcie. Liczono też na wyrysowanie podwójnego dna, które zapowiadałoby zakończenie korekty. Nic sensownego z tego nie wyszło. Indeks S&P 500 zakończył dzień neutralnie, a NASDAQ nieco się osunął.

Obóz byków był jednak uparty i to, co nie udało się przeprowadzić zrealizował w poniedziałek. Indeksy wzrosły i to nawet dość solidnie (NASDAQ o blisko dwa procent). Pomagały informacje o licznych fuzjach i przejęciach oraz o tym (to już oczywisty pretekst), że AstraZeneca wznowiła testowanie szczepionki, którego zaniechała po odkryciu skutków ubocznych u jednej z testowanych osób.

Niespecjalnie pomogło to giełdom europejskim. Indeksy zakończyły tam sesję neutralnie, a w Polsce WIG20 stracił nawet 0,8% i był jednym z najsłabszych rynków na świecie. Połowę z tego spadku indeks zawdzięczał stracie wartości przez akcje CD Projekt, na którym korekta rozwija się coraz wyraźniej (naśladując zachowanie spółek z FAANG w USA). Według niektórych ocen polskie akcje są niezwykle tanie (https://tiny.pl/7jb78), ale to nie znaczy, że jest też skazana na szybki wzrost. Może się okazać, że kupujący teraz akcje zostaną nagrodzeni, ale za pewien, dłuższy czas.

Pozostawało pytanie, czy te nastroje w USA utrzymają się na dłużej. Zakładałem, że może tak być nawet jeśli indeksy będą rysowały preferowaną przeze mnie formację korekcyjną w formie zygzaka ABC. We wtorek zanosiło się na kontynuację zwyżki i rzeczywiście indeksy wzrosły, chociaż od połowy sesji znacznie skalę zwyżki zredukowały. Pomagały publikowane we wtorek dane makro (indeks New York Empire State) i czekanie na zakończenie (w środę) dwudniowego posiedzenia FOMC.

To oczekiwane posiedzenie nie przyniosło żadnych zmian w polityce monetarnej. Zwracały uwagę nowe prognozy Fed. W czerwcu prognozowano roczny spadek PKB o 6,5%, a teraz już „tylko” 3,7% r/r. Rynek jak zwykle wtedy, kiedy nie ma zmian w polityce monetarnej reagował zarówno na prognozy, jak i na konferencję prasową szefa Fed.

Reakcje nie była taka, jakiej Jerome Powell mógł oczekiwać. Nie powiedział on dokładnie nic nowego – stopy długo (nawet do 2023 roku) będą na ultra-niskim poziomie, Fed będzie pomagał rynkowi pracy i dążył do tego, żeby inflacja doszła do 2%, a nawet chwilowo ten poziom przekroczyła. Poza tym ostrzegał jak zwykle, że bez pomocy rządu ożywienie gospodarcze może się szybko zakończyć.

Reakcja rynków w USA była na pozór dziwna. W USA, bo w Europie czekano niespokojnie na wynik posiedzenia, ale gracze mogli zareagować na nie dopiero w czwartek. Dlatego też indeksy kosmetycznie wzrosły. Polski rynek nadal raził słabością – WIG20 znowu nieco stracił (0,33%) i naruszył 3,5 miesięczne wsparcie. Podczas konferencji Powella kurs EUR/USD zanurkował, indeksy giełdowe na Wall Street całkiem wyraźnie spadły, cena złota, która wcześniej całkiem mocno rosła wróciła do poziomu neutralnego, a w czwartek przed sesją w USA już całkiem mocno spadała.

Jakie jest wytłumaczenie dla takiej reakcji rynków? Dość dziwaczne. Lepsze prognozy gospodarcze umocniły dolara, co doprowadziło do spadku ceny złota. Powinna temu przeciwdziałać zapowiedź blisko trzyletniej ultra-łagodnej polityki monetarnej, ale tak się nie stało. Zapewne dlatego, że to posiedzenie FOMC było ostatnim przed wyborami prezydenckimi (3.11). Następne odbędzie się 4-5 listopada. Z tego wniosek, że Wall Street nie dostanie już nowych prezentów od Fed przynajmniej przez 1,5 miesiąca. To mogło skłonić część graczy do pozbywania się akcji i do umocnienia dolara.

Pozostawało czekać na czwartkową reakcję rynków, bo jak zawsze przypominam najczęściej prawdziwą reakcję widzimy wtedy, kiedy inwestorzy przemyślą to, co padło po posiedzeniu i na konferencji prezesa. Takie oczekiwanie widać było na rynkach europejskich, gdzie po początkowych sporych spadkach indeksów nastąpiło spokojne odrabianie strat. Bardzo słaby początek sesji na Wall Street nie pozwolił jednak na odrobienie tych strat do końca. Wyjątkiem był WIG20, który zyskał 0,44%, dzięki czemu wsparcie zostało uratowane.

Wall Street zachowała się dość standardowo. NASDAQ znowu przetestował okolice wsparcia i zaczął rosnąć, ale zakończył dzień spadkiem. Mimo tego wsparcie (o nim niżej) ocalało i się umocniło, co powinno pomagać bykom. Jeśli, mimo tego, że wydaje się być bardzo mocne, nie pomoże, to jego pokonanie doprowadzi do bardzo dużych spadków.

Jeśli chodzi o dane makro to wcale nie były jednoznaczne, ale we wtorek to ich publikacja zmieniła sytuację na rynku walutowym i złota. Przed ich publikacją złoto i euro drożały, a po nich zakończyły dzień niewielkim osłabieniem. Niejednoznaczność szczególnie widać było w tym, że indeks New York Empire State wzrósł z 3,7 do 17 pkt. (oczekiwano 6 pkt.), ale produkcja wzrosła jedynie o 0,4% m/m (oczekiwano 1%). Właśnie w tych ostatnich danych widać, że ożywienie gospodarcze zaczyna „siadać”. Analitycy Pekao piszą też na Twitterze, że w sierpniu przyrost wydatków konsumpcyjnych Amerykanów był najniższy od początku ożywienia.

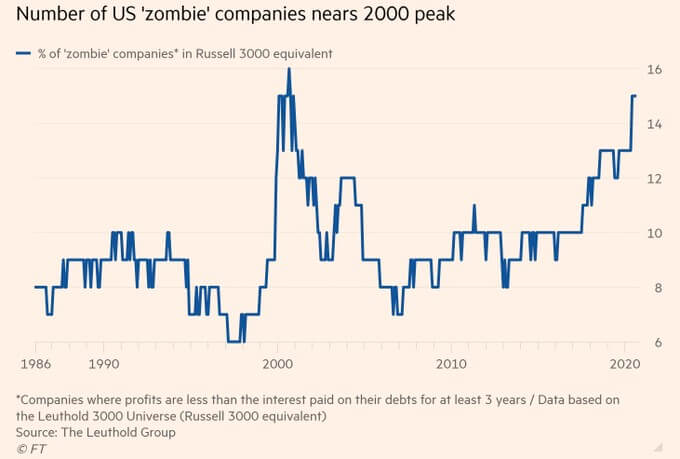

Nawiasem mówiąc w USA liczba firm określanych nazwą „zombi” (firmy, w których przynajmniej przez 3 lata ponoszone koszty odsetek od kredytów są większe od ich zysków) jest największa od czasu szczytu bańki dotcomów na przełomie wieków. To kolejny sygnał mówiący o tym, że Wall Street oderwała się od gospodarczych realiów.

W Europie we wtorek wzrosty długo nie chciały się zmaterializować, ale w końcu i tam indeksy zaczęły rosnąć. Pomógł nieco mocno rosnący indeks instytutu ZEW (najwyżej od 20 lat) obrazujący nastroje wśród analityków i inwestorów instytucjonalnych w odniesieniu do sytuacji gospodarczej w Niemczech. Najczęściej ma on znikome właściwości prognostyczne, ale gracze tego nie zauważają. Indeksy wzrosły jednak śladowo, a w Polsce WIG20 stracił 0,8% i ponownie dotknął ponad trzymiesięcznego wsparcia. I znowu największym obciążeniem dla indeksu były spadki cen akcji CD Projekt i spółek sektora energetycznego.

Na froncie walki z pandemią nic dobrego się nie wydarzyło. W Europie w wielu krajach liczba zakażeń szybko rośnie. Doskonale na tym tle prezentuje się tak mocno w poprzednich miesiącach krytykowana Szwecja, w której po cichu sytuacja znacznie się poprawia. Może nie jest aż tak dobrze jak to można przeczytać tutaj (https://tiny.pl/7jb9t), ale zmianę tonu widać też w innych tekstach (https://tiny.pl/7jb9d). Jedno jest pewne – liczba nowych zakażeń jest bardzo niska – niższa niż w innych państwach skandynawskich.

Wszyscy zarzekają się, że nowych lockdownów nie będzie, ale jak się okazało Izrael taki właśnie lockdown na okres trzech tygodni wprowadził. Można powiedzieć za Albertem Einsteinem, że jeśli ktoś stosuje te same elementy i powtarza takie samo doświadczenie oczekując innych rezultatów to jest szaleńcem. Cóż, rządom najłatwiej jest wydać polecenie lockdownu (wyjąć pióro i podpisać), a potem wypinać pierś pod ordery twierdząc, że dużo zrobiły…

Dziwić mogło jedynie to, ze przykład Izraela nie dał do myślenia inwestorom w innych krajach, gdzie liczba zakażeń dynamicznie rośnie. Oczywiście powracającym tematem jest szczepionka (AstraZeneca wznowiła przerwane w zeszłym tygodniu badania), ale nawet jeśli do końca roku się pojawi to skutki zobaczymy najwcześniej w końcu roku 2021, bo dużo czasu upłynie zanim odpowiednia część populacji się zaszczepi (o ile będzie chciała się szczepić naprędce skonstruowaną szczepionką).

Popatrzmy teraz na sytuację rynkową widoczną na wykresach. W zeszły piątek indeks NASDAQ znowu przetestował wsparcie wynikające z 10% spadku, czyli standardowy zakres korekty. Co prawda nie zostało wypracowane odbicie, ale w poniedziałek i wtorek już takie zobaczyliśmy. Wygasił je w środę Jerome Powell (o tym wyżej), ale w czwartek wsparcie znowu ocaliło obóz byków. Ja nadal optowałbym za korektą ABC (spadek, wzrost, spadek).

Wsparcie na NASDAQ jest nadal na 10.750 pkt. Słaby opór na 11.313 pkt, a mocny na 12.074 pkt. Na S&P wsparcie jest w okolicach 3.306 pkt., a słaby opór na 3.430 pkt., a mocny na 3.588 pkt.

Na rynku ropy cena baryłki WTI utrzymywała się w okolicach 37 USD, ale we wtorek, przed publikacją raportu API ruszyła na północ. Jeszcze szybciej rósł po danych publikowanych przez EIA w środę. Oba pokazywały duży spadek zapasów ropy. Pomagał też ciągle sezon huraganów w USA. Mimo tych zwyżek nadal można powiedzieć, że trend jest boczny – jedynie wsparcie przesunęło się w górę. Oporem jest dopiero 43,80 USD, a wsparcie jest w okolicach 36,10 USD.

Na rynku złota nic w układzie technicznym się nie zmieniło. Cena usiłowała przed posiedzeniem FOMC rosnąć, ale Jerome Powell zmienił jej kierunek, dzięki czemu powstał słaby opór (o tym niżej). Nadal czekamy na mocniejsze impulsy. Wsparcie jest nadal w okolicach 1.910 USD, a mocne jest na 1.800 USD. Słaby opór jest na 1973 USD, a mocny na 2.070 USD.

Na rynku miedzi hossa jest przerwana (zapewne na pewien czas) przez korektę w formie trendu bocznego. Kontrakty na miedź mają opór na poziomie 310 centów, a wsparcie na poziomie 295 centów/funt.

Cena srebra naśladowała cenę złota. Nadal obowiązuje trend wzrostowy, ale też (tak jak na złocie) trwa korekta ABC. Srebro było wyraźnie odporniejsze na korektę od złota, co mogło nieco dziwić, ale już w czwartek rano cena zanurkowała. Wsparcie jest w okolicach 26 USD, a opór na 30 USD.

Na rynku walutowym kurs EUR/USD przed posiedzeniem FOMC powoli dążył na północ. Powoli, bo gołym okiem już widać, że szefowa ECB, Christine Lagarde, wyraźnie sprzeciwia się swojemu wiceprezesowi (Philip Lane, który jest również głównym ekonomistą banku) twierdząc, że bank nie będzie ingerował w kurs walutowy. Lane najwyraźniej chciałby euro osłabić.

Zakładam, że kurs rósłby jednak szybciej, gdyby nie obawy o losy umowy UE – Wlk. Brytania. Podczas konferencji Jerome Powella (o tym wyżej) kurs zawrócił i zaczął spadać, ale już w czwartek znowu rósł. Nadal słaby opór jest na poziomie 1,1965 USD, a mocny dopiero na poziomie 1,225 USD. Wsparcie jest na poziomie 1,170 USD. Trend jest nadal dla dolara niekorzystny, ale trwa korekta.

W Polsce na rynku walutowym nadal kierunek zależał od tego, co działo się na rynku EUR/USD i na rynku akcji w USA. Na przełomie tygodnia złoty szukał kierunku i kursy się konsolidowały, ale kierunek był na południe. Potem jednak po prostu trwała konsolidacja.

EUR/PLN ma ciągle wsparcie na poziomie 4,37 PLN (potem na 4,30 PLN), a opór w okolicach 4,47 PLN. CHF/PLN ma nadal wsparcie w okolicach 4.05 PLN, potem na 4,018 PLN, a opór na 4,18 PLN. Kurs USD/PLN ma wsparcie na poziomie 3,3575 PLN, słaby opór na 3,78 PLN, mocny opór dopiero na 4,01 PLN.

Na GPW sytuacja nie zmieniła się ani na jotę. Rynek nadal był bardzo słaby. Słabszy nawet od nie najsilniejszych innych giełd europejskich. WIG20 nadal tkwił w trendzie bocznym (1.740 potem wsparcie na 1.700 pkt. opór na 1.853 pkt. – słaby opór również na 1.830 pkt.). Rynek czeka na sygnał, którym byłoby zdecydowane pokonanie jednego z tych(bardziej istotnych) poziomów.

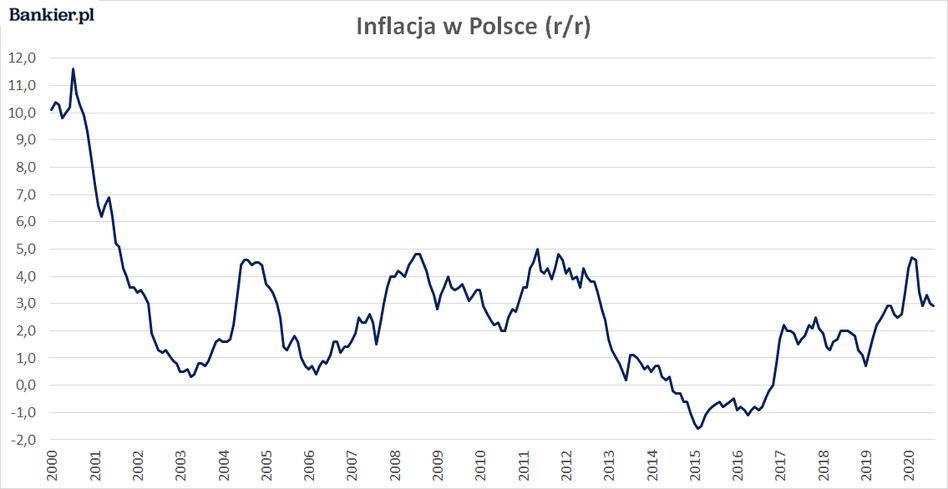

Spójrzmy teraz na dane makro. BIEC informuje, że „Wskaźnik Przyszłej Inflacji” (WPI), prognozujący z kilkumiesięcznym wyprzedzeniem kierunek zmian cen towarów i usług konsumpcyjnych we wrześniu 2020 r. wzrósł o 0,5 punktu w stosunku do poprzedniego miesiąca. Był to drugi z kolei wzrost wskaźnika. Nie wydaje się jednak, aby wskazywał on na pojawienie się presji inflacyjnej w gospodarce. Nie przemawiają za tym zarówno czynniki podażowe jak i popytowe.”.

GUS podał też ostateczne dane o inflacji w sierpniu. Nie odbiegały od wstępnego odczytu. Inflacja wzrosła o 2,9% r/r. Na razie trend jest raczej spadkowy, ale zobaczymy, co stanie się jak zaniknie całkowicie wpływ pandemii, a pieniądz będzie nadal tak tani. Zakładam, że wtedy (przyszły rok, druga połowa) inflacja zacznie rosnąć.

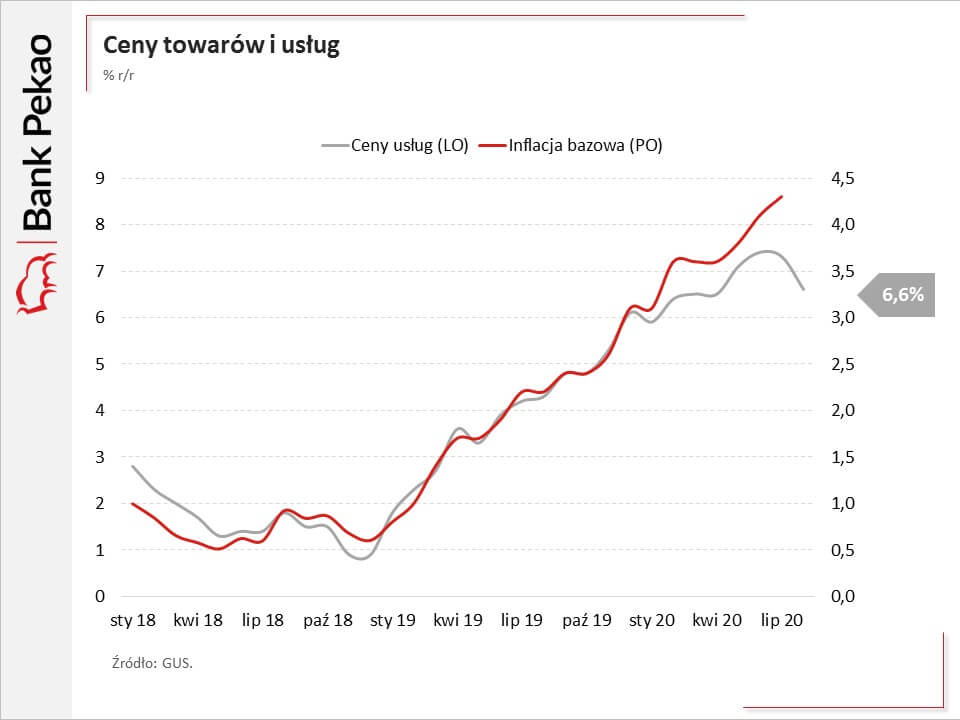

W opublikowanych danych interesujący jest jak zawsze składnik inflacji cen usług. Tym razem był nieco niższy (6,6% r/r), ale nadal bardzo wysoki. Opublikowane też były dane o inflacji bazowej (bez żywności i paliw). Ona ostatnio mocno rosła (4,1% r/r). W sierpniu wzrosła o 4,0% r/r – nie jestem przekonany, że to naprawdę jest sygnał zmniejszającej się inflacji.

Pojawił się też raport z rynku pracy. Dane o zatrudnieniu i wynagrodzeniu w sierpniu pokazały, że zatrudnienie tak jak oczekiwano spadło o 1,5% r/r, a wynagrodzenie wzrosło o 4,1% r/r. (oczekiwano 4,0%). Nie były to dane, które można uznać za przełomowe. Co prawda na pozór wydaje się, że nasz rynek pracy jest odporny na tegoroczny szok, ale wielu niezależnych analityków szacuje ukryte bezrobocie na około 8%.

We wtorek zakończyło się posiedzenie Rady Polityki Pieniężnej. Nie oczekiwano nowych decyzji i oczywiście się one nie pojawiły. Wpatrywano się przede wszystkim w komunikat po posiedzeniu szukając odniesienia do kursu walut. Znowu się pojawiło: „Tempo ożywienia gospodarczego może być także ograniczane przez brak wyraźnego dostosowania kursu złotego do globalnego wstrząsu wywołanego pandemią oraz poluzowania polityki pieniężnej NBP.”. Jedno jest jednak pewne – stałe powtarzanie tego samego zdania, czyli de facto słowna interwencja, na kurs złotego już nie wpłynie. RPP musiałoby poszukać jakichś realnych narzędzi, żeby naszą walutę osłabić.

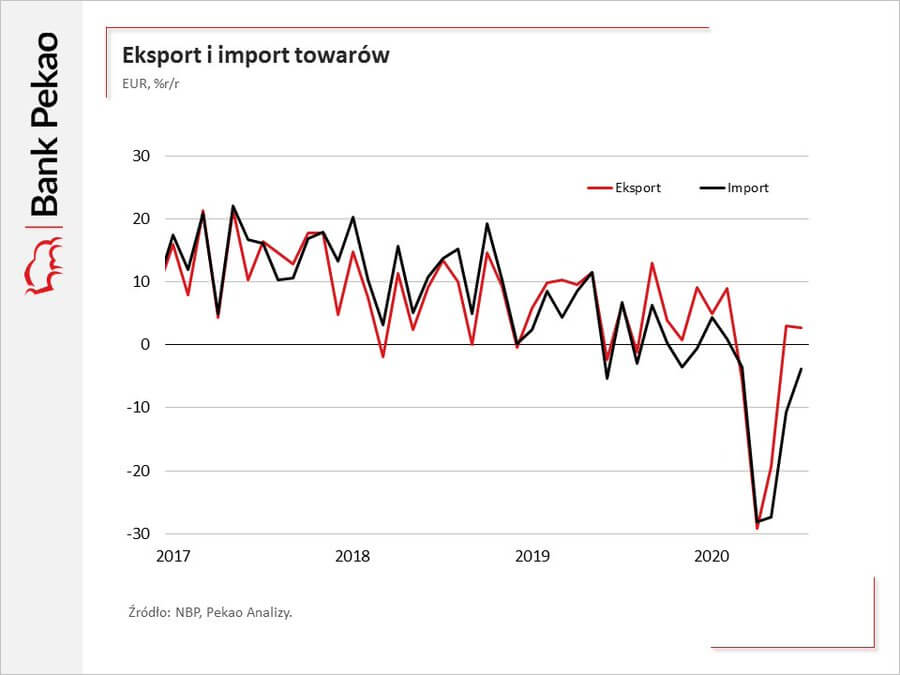

Interesujące był dane o lipcowym handlu zagranicznym Polski. Analitycy Pekao SA piszą, że „Główną przyczyną niespodzianki jest wracający z dalekiej podróży import towarów (-3,9% r/r w lipcu vs. -10,7% w czerwcu). Z kolei eksport po dynamicznym „V-kształtnym” odbiciu złapał w lipcu lekką zadyszkę (+2,7% r/r wobec +3,0%).

Jeśli chodzi o dane zawarte w kalendarium to w przyszłym tygodniu ważnych dla rynków publikacji praktycznie nie będzie. Wyjątkiem mogą być wstępne dane o indeksach PMI dla sektora przemysłowego i usług (dla wielu krajów, w tym i dla USA ora Eurolandu). W Polsce w piątek zobaczymy jak zachowała się w sierpniu produkcja przemysłowa, a w następnym tygodniu pojawią się dane o produkcji budowlano-montażowej, sprzedaży detalicznej i stopie bezrobocia. Nie oczekuję poważnej reakcji rynków na te publikacje. Być może zobaczymy jakieś drgnięcia kursów czy indeksów.

W przyszły piątek agencja ratingowa Fitch może zrewidować rating Polski, ale po pierwsze może, a nie musi, a po drugie niezwykle wątpliwe, żeby to zrobiła, chociaż mogą się pojawić jakieś oceny odnośnie zniesienia konstytucyjnego limitu zadłużenia, co mogłoby mieć wpływ na złotego. We wrześniu agencja stwierdzała, że bardzo uważnie przygląda się finansom publicznym Polski, w szczególności ścieżce długu publicznego. W zeszłym tygodniu agencja Standard & Poor’s po prostu nie zaktualizowała swoich ocen.

Na froncie walki o zmianę lub likwidację konstytucyjnego limitu zadłużenia pojawiła się wypowiedź ministra finansów Tadeusza Kościńskiego, który powiedział, że „Jestem zwolennikiem, żeby nie robić sobie sztucznych barier. Jesteśmy częścią globalnej gospodarki, większość krajów UE nie ma takich konstytucyjnych limitów. […] Jak najbardziej powinniśmy rozmawiać, czy jest dalej sens dla naszej gospodarki i czy ten poziom 60 proc. jest adekwatny”.

Jak pisałem już w poprzednich komentarzach przyjęcie metodologii unijnej liczenia długu wydaje się być nieuniknione, a wtedy limit zostałby przekroczony. Można się więc obawiać, że po rozpoczęciu w Sejmie dyskusji o limicie zadłużenia złoty zacznie tracić. Podstawowe pytanie brzmi: czy opozycja podniesie ręce za zniesieniem limitu zadłużenia zapisanego w Konstytucji (bez wsparcia części opozycji Konstytucji nie da się zmienić)? Ja zakładam, że opozycja zostawi sobie listek figowy w postaci nie zlikwidowania, a jedynie podniesienia limitu (do np. 80-85% PKB).

Skutki dla złotego byłyby umiarkowanie negatywne, ale ostrzegam, że tym ruchem weszlibyśmy na drogę amerykańską, gdzie Kongres regularnie podnosi limit zadłużenia (w wartościach bezwzględnych, a nie procentowych). To podnoszenie limitu prowadzi do tego, że dług USA przekroczył już wyraźnie 100% PKB…Ta droga jest szalenie niebezpieczna, ale w najbliższych latach upadku złotego nie będzie (jedynie osłabienie), bo większość krajów naszego globu jest bardziej niż Polska zadłużona, więc rynki finansowe będą miały po pandemii inne, lepsze, ofiary na celowniku.

Próba napisania czegoś nowego w podsumowaniu mijającego tygodnia w stosunku do tego, co napisałem tydzień wcześniej nie ma wielkiego sensu, bo tak naprawdę na rynkach przez ten czas nic się nie zmieniło. Nadal wrzesień jest dość trudnym dla inwestorów miesiącem – trudnym w USA, bo w Europie indeksy po prostu się konsolidują. Zagrożenia nadal są te same (wybory w USA, Chiny, Brexit, druga fala pandemii). Nadal twierdzę więc, że najbardziej sensowna byłaby konsolidacja, ale rynki nie lubią stagnacji, więc o to może być dość trudno. Jedno jest pewne – ryzyko inwestycyjne rośnie.

Piotr Kuczyński dla iWealth