Jak zwykle rozpoczynam komentarz od poprzedniego piątku. Właściwie na przełomie tygodnia można odnotować jedynie cztery ważne wydarzenia: piątkowy, miesięczny raport z amerykańskiego rynku pracy, poniedziałkowa projekcja inflacyjna NBP, uchwalenie przez Kongres pakietu dla infrastruktury, wizyta gubernatorki Fed Lael Brainard w Białym Domu.

Potem zresztą też 11.11 doprowadził do zmniejszenia aktywności inwestorów, ale dzień wcześniej doszło do publikacji danych o inflacji w USA (o tym niżej). W Polsce giełdowy tydzień znowu był krótszy o jeden dzień z powodu czwartkowego święta, czyli Dnia Niepodległości. Zresztą w USA też obchodzono wtedy Dzień Weterana i co prawda Wall Street działała, ale na zwolnionych obrotach, a czwartkowe dane z rynku pracy przesunięto na środę.

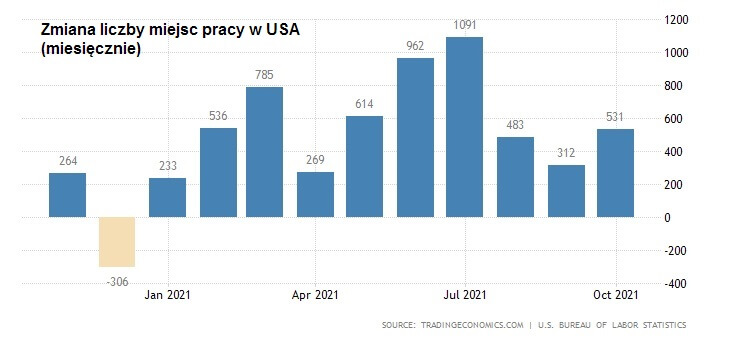

Jeśli chodzi o raport z rynku pracy USA to był on lepszy od oczekiwań, a dane z poprzedniego miesiąca skorygowano w górę. Można było oczekiwać, że dolar się umocni, a rentowności obligacji wzrosną, a stało się całkiem odwrotnie. Kurs EUR/USD nieznacznie wzrósł, a rentowności gwałtownie spadły. Pretekst oczywiście się znalazł: partycypacja w rynku pracy wyniosła tylko 61,6%, a podobno poziom 63% jest tym, na którym rynek pracy jest naprawdę rozgrzany. Poza tym mówiono o odpływie z rynku pracy na stale ponad 5 mln ludzi.

Niewiarygodne preteksty? To prawda. Wydaje się, że na EUR/USD pojawiła się chęć zrealizowania części zysków (kontynuowana w poniedziałek), ale zachowanie obligacji było dziwaczne. Chyba najbardziej przekonuje mnie interpretacja zgodnie z którą rynek obawia się, że Fed się myli w swoim działaniu i w przyszłości dojdzie do znacznego spowolnienia gospodarki. Kto przeżyje ten zobaczy.

W każdym razie takie zachowanie obligacji wspomogło złoto, którego cena skradała się ku ważnemu oporowi na poziomie 1.835 USD. Oczywiście pomogło też akcjom. Pisano szeroko o sytuacji określanej mianem goldilocks (złotowłosa – patrz „Opowieść o trzech niedźwiadkach”), czyli o idealnej dla rynku akcji. Zachowanie rynku było jednak dość dziwne, bo w połowie sesji zapanowało zwątpienie i skala zwyżek została zredukowana o połowę. NASDAQ zyskał 0,2%, a S&P 500 0,37%, ale nowe rekordy zostały ustanowione.

W poniedziałek praktycznie nic na rynkach się nie działo. Wzrost EUR/USD pomógł złotu i ropie, a rentowności odreagowały piątkowy spadek, ale wzrost był nieduży. Na rynku akcji w USA zapanował totalny marazm, a zakończenie sesji było dość dziwaczne, bo indeksy co prawda nowe rekordy ustanowiły, ale za pomocą mikro wzrostu (po około 0,1%).

Małe nagłówki robiła informacja o tym, że Kongres przyjął program odbudowy infrastruktury (1 bilion USD/7 lat.) i do 20. listopada ma przyjąć program socjalny (1,75 bln USD), ale trafiłem na informację zgodnie z którą enfant terrible Demokratów w Senacie, czyli Joe Manchin doprowadzi do opóźnienia głosowania nawet do 2022 roku. Myślę, że nieco niepokoju mogła zrodzić informacja o tym, że gubernatorka Fed, Lael Brainard, odbyła w Białym Domu rozmowę o ewentualnym zastąpieniu Jerome Powella na fotelu szefa Fed (kadencja mija w lutym 2022 r.).

Rynek nadal uważa, że Powell zostanie ponownie nominowany na to stanowisko (70% prawdopodobieństwa), jednak ta wizyta zrodziła niepokój. Portal Politico piszę, że decyzja powinna zostać podjęta przez prezydenta Bidena przed Świętem Dziękczynienia (25.11), więc niedługo ten temat nie będzie już dla rynków istotny. Lael Brainard jest chyba nawet bardziej „gołębia” niż wybrany przez Donalda Trumpa Jerome Powell, więc nawet jej wybór nie powinien za bardzo rynków zaniepokoić.

Takie zachowanie rynku, jakie widzieliśmy w poniedziałek mogło rodzić obawy o to, że chwilowo siły byków są wyczerpane. Szczególnie, że oscylatory pokazywały potężne wykupienie techniczne. Nie dziwiło mnie więc to, że korekcyjne nastroje pojawiły się na Wall Street we wtorek. W zasadzie powodów do sprzedawana akcji nie było więcej niż podczas poprzednich dni, a jednak kierownicę przejął obóz niedźwiedzi.

Być może na nastrojach delikatnie ważyło ostrzeżenie Fed, który twierdzi, że rośnie ryzyko bańki spekulacyjnej na wielu rynkach. Poza tym szkodziła nieco przecena akcji Tesli (o 11,99%) po twitterowych wypowiedziach Elona Muska sugerującego, że sprzeda część posiadanych przez siebie akcji. Nadal jest to według mnie spółka drastycznie przewartościowana. Mocnej zaniepokojenie widać było na rozgrzanym wcześniej do białości NASDAQ, który stracił 0,6%. S&P 500 stracił jedynie 0,35%, więc należy uznać, że była to tylko niewinna korekta.

Na innych rynkach znowu spadała rentowność obligacji (coraz wyraźniej widać było to, że rynek nie bardzo wierzy Fed), co pomagało złotu (ale nie srebru). Dość dziwny był blisko trzyprocentowy wzrost ceny ropy. Cena baryłki znowu zagnieździła się tuż pod 85 USD.

Można nawet powiedzieć, że reakcja była dość zabawna, bo EIA (Energy Information Administration) poinformowała, że w przyszłym roku na rynku wystąpi nadmiar podaży, a ceny już w grudniu spadną. Biały Dom z radością przyjął tę prognozę i wycofał się z groźby wyprzedaży rezerw strategicznych, a to doprowadziło do tego właśnie trzyprocentowego wzrostu ceny. Jak pod lupą widać to, jakie dziwne są obecnie rynki finansowe. Sytuacja drastycznie zmieniła się w środę, o czym też niżej.

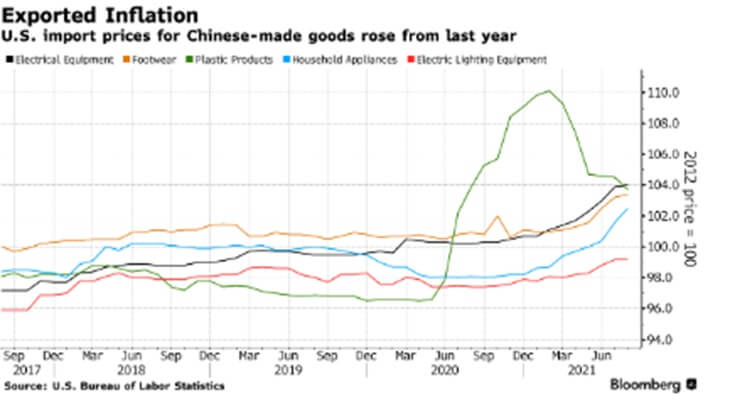

W środę od rana rynki zamarły, bo czekano na dane o amerykańskiej inflacji. Pierwszą salwę oddały Chiny, gdzie opublikowano w nocy dane o inflacji. Inflacja w cenach produkcji (PPI) wzrosła tam w październiku o 13,5% r/r (oczekiwano 12,4%). Dziwić mogło to, że inflacja CPI wyniosła jedynie 1,5% r/r (oczekiwano 1,4%). Dla reszty świata jednak wzrost cen produkcji może sygnalizować, że Chiny nadal będą eksportować inflację.

W USA doszło po publikacji danych do wydarzeń dość dziwnych. Poniżej podaję dane o CPI, ale i tutaj je powtórzę – wzrosła do 6,2% r/r (oczekiwano 5,8%) – najwyższa od 30 lat. Inflacja wszędzie szybko rośnie – ostatnie dane z Węgier to 6,5%, a z Czech to 5,8%. Zachowanie rynków po publikacji amerykańskiej CPI było zadziwiająco spokojne. Można wręcz powiedzieć, że nic się nie działo, a dane zostały zlekceważone. Tylko złoto szybko drożało.

Ten spokój trwał do aukcji amerykańskich obligacji 30. letnich. Przyciągnęła ona bardzo mało chętnych do kupna, co zaowocowało reakcją wielu rynków. Gwałtownie wzrosły rentowności obligacji, załamał się kurs EUR/USD oraz indeksy giełdowe. To załamanie zaowocowało spadkiem NASDAQ o 1,66%, a S&P 500 o 0,82%. Można więc powiedzieć, że dwudniowa korekta ochłodziła nieco wykupione oscylatory. Wnioski w podsumowaniu.

Interesujące rzeczy działy się na rynku surowców. Jak wyżej piszę podrożało złoto pokonując ważny opór techniczny na poziomie 1.835 USD. Można nawet powiedzieć, że minimalny zakres wzrostu wyznaczony przez formację oRGR został już wypełniony. Może to być też sygnał mówiący o tym, że gracze znowu zaczęli traktować złoto, jako aktywo zabezpieczające przed inflacją.

Wręcz śmieszne rzeczy działy się na rynku ropy. Potężne umocnienie dolara powinno było zaszkodzić cenie baryłki, ale nie tak, żeby po blisko trzyprocentowym wzroście we wtorek, w środę nastąpił ponad trzyprocentowy spadek. Szukałem powodu tego dziwnego zachowania i okazało się, że wytłumaczenie jest jeszcze bardziej dziwaczne. Wrócił bowiem temat rezerw strategicznych. Gracze wymyślili sobie, że tak duży wzrost inflacji zmusi jednak Biały Dom do uwolnienia rezerw strategicznych, co w krótkim terminie zaszkodzi cenom baryłki.

O tym, co działo się w czwartek na rynkach nie ma sensu zbyt wiele pisać, bo mimo tego, że giełdy działały to świętowanie zakończenia I Wojny Światowej nieco zmniejszało aktywność. W Europie reakcja rynków akcji na amerykańskie spadki była znikoma. Sesja zakończyła się mikroskopijnymi zwyżkami. W końcu przecież zarówno Fed jak i ECB zapewniają, że inflacja jest tymczasowa, a słabe euro zwiększa konkurencyjność gospodarki strefy euro.

W USA nie działał rynek obligacji. NASDAQ był nadal słaby, ale odbicie (0,52%) wypracował, a S&P 500 zakończył dzień neutralnie. Sesja nie miała żadnego znaczenia prognostycznego. Zwracało uwagę to, że nadal drożało złoto.

A tymczasem w Polsce

W Polsce rynek akcji zachował się w piątek standardowo, czyli tak jak inne giełdy europejskie i zakończył dzień neutralnie, ale w poniedziałek nastroje były niestandardowe. W Europie i w USA panował spokój, a u nas WIG20 stracił 0,62%. Tym razem sektor bankowy pomagał niedźwiedziom, a wraz z nim pomagał im spadek cen akcji Allegro (po piątkowym szaleństwie zakupów po informacji o kupnie Mall.cz – czeskiej platformy handlowej).

Kontynuację tego trendu widzieliśmy również we wtorek. Wtedy to na rynkach europejskich panował spokój, ale GPW wyprzedziła korektę na Wall Street. Cena akcji Allegro wymazała cały piątkowy wzrost (z nadmiarem) spadając poniżej poziomu z IPO (43 zł) – winny był raport kwartalny, który inwestorom się nie spodobał. Nadal traciły też banki. Efektem był spadek WIG20 o 1,19%.

Wydawało się, że rynek nadal konsoliduje się pod oporem na poziomie 2.443 pkt., czyli w oknie bessy, ale zachowanie GPW w środę, kiedy to inne indeksy europejskie nadal stabilizowały się blisko rekordowych poziomów postawiło znak zapytania. WIG20 jednak nadal spadał, a ciągnęły go w dół nadal banki i sektor energii. Pisząc ten akapit nie mogłem uwierzyć temu, co widziałem, ale sprawdziłem i rzeczywiście WIG20 znowu spadł dokładnie o 1,19%.

Na rynek walutowy teoretycznie wpływ mogła mieć opublikowana w poniedziałek projekcja inflacyjna NBP (szczegóły na przykład tutaj: https://tiny.pl/9c9jh ), ale chyba jej wpływ był znikomy. Z pewnością zrodziła falę nowych, krytycznych uwag pod adresem Adama Glapińskiego.

Dla jasności – ja uważam, że jeśli chodzi o komunikację to zarówno Adam Glapiński jak i biuro prasowe NBP (dziwaczne tweety) popełnia błąd na błędzie. Czy same decyzje RPP były błędne? Bardzo dyskusyjne, chociaż rozumiem polityków, którzy atakują decyzje Rady, nie bardzo pewnie wiedząc, czy mają rację. Za 2 lata sprawdzimy, czy rację mieli Czesi, Węgrzy, czy może Fed, ECB, BoE…. i RPP.

Generalnie na naszym rynku walutowym wpływ wzrostu kursu EUR/USD od piątku do wtorku nieco złotemu pomagał, ale spadki kursów były nieznaczne i w niczym nie zmieniały niekorzystnego dla naszej waluty obrazu rynku. Środa postawiła kropkę nad i, bo potężne umocnienie dolara do euro mocno podniosła u nas kursy walut. I tak skończyła się opowieść o złotym silniejszym na skutek decyzji RPP. To jednak nie koniec tej sagi, bo jeśli Rada zapowie cykl podwyżek to złoty zacznie się umacniać.

Krótka analiza wykresów

Na Wall Street indeks NASDAQ zakończył korektę ustanawiając nowy rekord, a teraz się koryguje. Pierwsze wsparcie na 15.021 pkt., a opór na 16.049 pkt. Indeks S&P 500 zaatakował z sukcesem szczyt wszech czasów, a teraz się koryguje. Wsparcie jest na 4.486 pkt. Opór na 4.718 pkt. Na indeksie DJIA zakończyła się korekta. Indeks ustanawiał kolejne szczyty wszech czasów, a teraz się koryguje. Mocniejsze wsparcie w okolicach 34.913 pkt. Opór w okolicach 36.523 pkt.

Na indeksie XETRA DAX zakończyła się krótkoterminowa korekta, bo indeks ustanowił nowy rekord i tam ugrzązł. Wsparcie jest w okolicach 15.689 pkt., a opór w okolicach 16.100 pkt.

Na rynku 10. letnich obligacji USA nadal trwa wzrostowa korekta spadku. Wybicie z dwumiesięcznego kanału trendu bocznego dało sygnał kupna. Wsparcie jest na 1,4200%, a opór na 1,6000%.

Na rynku ropy WTI trwa niegroźna korekta ceny baryłki. Kierunek zmienia się błyskawicznie, ale trend boczny ma się na razie dobrze. Wsparcie jest w okolicach 78,30 USD, a opór na 86 USD. Pokonanie wsparcia generowałoby podwójny szczyt zapowiadający mocny spadek ceny.

Na rynku złota krzyż śmierci mimo ostatnich zwyżek ceny, nadal zapowiada spadki. Nadal też widać formację oRGR zapowiadającą wzrosty – ona się już jednak do końca wypełniła. Teraz trwa mocna korekta spadku, a pokonanie oporu na 1.835 dodało bykom wigoru. Wsparcie jest w okolicach 1.770 USD. Opór w okolicach 1.868 USD, a potem na 1.910 USD.

Cena srebra naśladowała cenę złota. Nadal obowiązuje długoterminowy trend boczny, a średnioterminowy spadkowy. Wsparcie jest w okolicach 22,30 USD, a opór w okolicach 25,81 USD.

Na rynku miedzi cena miedzi dochodząc do poziomu szczytu wszech czasów (z 2011 roku) zawróciła i zaczęła spadać anulując formację podwójnego szczytu. Trwa mocna korekta. Kontrakty na miedź mają opór na poziomie 445 centów/funt (szczyt wszech czasów), a wsparcie na 406 centów/funt.

Na rynku walutowym na wykresie kursu EUR/USD uformował się podwójny szczyt, co dało mocny sygnał kupna dolara. Jeśli formacja się sprawdzi to kurs powinien dążyć ku poziomowi 1,1100 USD, a teraz zakończył się ruch powrotny. Opór jest na poziomie 1,1685 USD, a wsparcie na 1,1385 USD.

Indeks dolara (pokazuje stosunek dolara do innych głównych walut globalnych) kręcił się wokół linii szyi (rozpoczynającej się w listopadzie 2020 roku) formacji podwójnego dna, ale we wrześniu zdecydowanie te poziom przełamał, co skutkowało wsparciem dla obozu zwolenników silnego dolara. Poza tym rodząca się krótkoterminowa formacja RGR ulega załamaniu, co też jest sygnałem kupna dolara.

Ponownie ostrzegam, że jeśli walka o limit zadłużenia znowu się rozpocznie (druga połowa listopada?) i wejdzie w ostrą fazę (w grudniu?) to pojawi się korekta, ale formacje każące kupić dolara ocaleją.

W Polsce nadal na wykresach kursów walut widać długoterminowy trend boczny, a w krótkim terminie dominuje trend wzrostowy. Zahamowała na chwile deprecjację naszej waluty decyzja RPP oraz wypowiedzi członków RPP, ale wzrost kursu EURUSD złotemu pomagał jedynie nieznacznie, a środowy spadek tego kursu złotemu zaszkodził.

EUR/PLN nadal ma opór na 4,6500 PLN, a wsparcie przesunęło się na 4,5580 PLN. USD/PLN wyszedł górą z formacji flagi, co jest sygnałem kupna dolara. Ma opór na 4,0850 PLN, a wsparcie na 3,9200 PLN. CHF/PLN wyszedł z flagi i praktycznie nie ma oporu, a wsparcie przesunęło się na 4,3250 PLN. Jeśli dolar będzie się umacniał na globalnych rynkach, to złoty będzie tracił.

Na GPW indeks WIG20 wybił się w sierpniu z trwającego od końca maja roku kanału trendu bocznego 2.200 – 2.295 pkt. generując sygnał kupna. Naruszył też górne ograniczenie 10. letniego, łagodnego, kanału trendu spadkowego, którego pokonanie byłoby silnym sygnałem kupna. Teraz jednak oddala się od tego oporu, co jest korektą, ruchem powrotnym. Pierwsze wsparcie jest w okolicy 2.333 pkt. Opór w okolicach 2.443 pkt., czyli w oknie bessy.

mWIG40 zanegował formację RGR, co zgodnie z zasadami analizy technicznej było sygnałem kupna i dotarł do poziomów z połowy 2007 roku, gdzie rozpoczął korektę, którą zakończył kreując formację proporca, czyli kolejny sygnał kupna. Ustanowił nowy rekord i rozpoczął korektę. sWIG80 dążył ku szczytowi z 2007 roku, gdzie rozpoczął wrześniową korektę, ale w październiku ją zakończył i konsoliduje się pod oporem technicznym.

Dane makro z mijającego tygodnia – zagranica

Tydzień należał do tych, w których w kalendarium nie znaleźliśmy wielu danych publikowanych w USA. Właściwie jedynie inflacja konsumencka (CPI) została opublikowana w środę 10.11, a w czwartek jak zwykle pojawił się raport o wnioskach o zasiłek dla bezrobotnych.

Inflacja CPI w USA wyniosła 6,2% r/r (oczekiwano 5,8%), a liczba nowych wniosków o zasiłek dla bezrobotnych złożonych w ostatnim tygodniu spadła do 267 tys. z 271 tys.(oczekiwano 265 tys.).

W Niemczech indeks instytutu ZEW (nastroje wśród analityków i inwestorów instytucjonalnych w odniesieniu do sytuacji gospodarczej w Niemczech) w listopadzie nieoczekiwanie wzrósł do 31,7 pkt. (oczekiwano spadku z 22,3 do 20,2 pkt.). Niby doskonale, ale ja zawsze uprzedzam, że zbytni optymizm inwestorów najczęściej trzeba interpretować odwrotnie.

Dane makro z mijającego tygodnia – Polska

W Polsce też kalendarium było puste. Dopiero w piątek 12.11 zobaczymy wstępne dane o PKB w trzecim kwartale. Nieco zawirowań spowodował publikowany we wtorek raport Allegro (za 3. kwartał tego roku), o czym napisałem wyżej.

W kolejnym tygodniu

W nadchodzącym tygodniu publikacji makro będzie już więcej niż w poprzednim. Zobaczymy indeksy Fed z Nowego Jorku (NY Empire State) oraz z Filadelfii. Poza tym pojawię się też dane o sprzedaży detalicznej i produkcji przemysłowej (m/m) i tygodniowe dane z rynku pracy.

W strefie ruro uwaga skupiona będzie na danych o inflacji. Również w Polsce już w poniedziałek GUS poda ostateczne dane o inflacji w październiku, a BIEC opublikuje swój Wskaźnik Przyszłej Inflacji. W końcu tygodnia pojawią się dane o zatrudnieniu i wynagrodzeniu. Wątpię, żeby dane miały wpływ na zachowanie rynków o ile weryfikacja CPI nie podniesie jej mocno w górę w stosunku do wstępnego odczytu.

Podsumowanie

Ostatnio pisałem w podsumowaniu, że rynek akcji chce wzrostu indeksów i jeśli walka o podniesienie limitu zadłużenia USA nie rozgorzeje na dobre to końcówka roku będzie dla posiadaczy akcji korzystna. Mimo danych o inflacji i korekty na rynkach akcji w USA nie widzę powodu, żeby zmieniać zdanie.

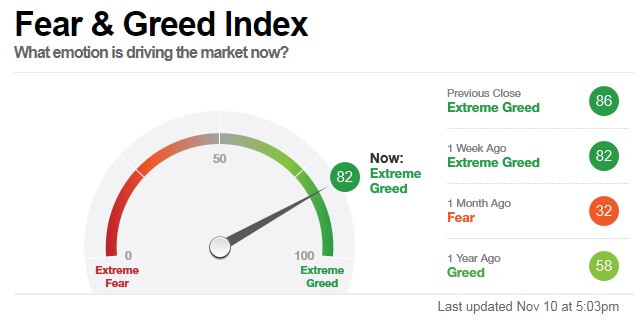

Rynek akcji w Stanach był już potężnie wykupiony i domagał się korekty. Widać zresztą na wykresie Strach-Chciwość (za CNN), że nastroje nadal były po sesji środowej bardzo bycze. Wiara w Fed i zasada „kupuj spadki” nie umarła i jeszcze ją zobaczymy.

Tak jak ostatnio pisałem polski rynek nadal wałęsa się gdzieś na peryferiach rynków globalnych i ciągle czekamy na atak popytu z zagranicy. Wskaźnik C/Z (ostatnie 12. miesięcy) dla WIG i WIG20 jest bliski 12, a dla S&P 500 około 29…Akcje w Polsce są bardzo tanie. Ktoś w końcu to zauważy.

Mówi się, że słaby złoty zniechęca zagranicę. Niekonieczne. Fundusze zagraniczne mogą dobrze wymienić waluty, kupić akcje i czekać na reakcję RPP wchodzącej w cykl podwyżek stóp, co zacznie złotego umacniać. Ostatnio Goldman Sachs poinformował, że w 2022 roku stawia na złotego. Gdyby złoty zaczął się umacniać to zagranica zyskałaby zarówno na wzroście cen akcji (dyby nastąpił) i na umocnienie złotego przy odwrotnej wymianie. Czekamy na ten efekt, czyli na zmianę stanowiska Rady, a szczególnie jej szefa.

Autorem tekstu dla iWealth jest Piotr Kuczyński, analityk rynków finansowych.

Niniejszy materiał ma wyłącznie charakter promocyjny i nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usługi.

Piotr Kuczyński dla iWealth