W ostatnim swoim komentarzu tygodniowym, pisanym jak zwykle w czwartek i publikowanym w piątek rano, pisałem, że „Wiara w Fed i zasada „kupuj spadki” nie umarła i jeszcze ją zobaczymy”. Okazało się, że długo czekać nie musieliśmy. Już w piątek indeksy na Wall Street wzrosły, mimo tego, że wstępny odczyt indeksu nastroju Uniwersytetu Michigan był bardzo słaby – spadł do poziomu 66,8 pkt., a oczekiwano wzrostu z 71,7 na 72,1 pkt.

To jeszcze raz potwierdzało, że dane makro pomagają w ruchu indeksów tylko wtedy, jeśli są zgodne z nastrojami panującymi na rynku. A nastroje były „bycze”, bo po dwóch spadkowych sesjach i zatrzymaniu w czwartek wielu doszło do wniosku, że już trzeba spadki kupować. Tak działa wieloletni trening rynku.

Oczywiście najmocniej drożały akcje z NASDAQ, które wcześniej były liderami spadków. Indeks S&P 500 zyskał 0,72%, a NASDAQ 1,00%. Nadal drożało złoto – warto spojrzeć na to, co napisał na ten temat Tomasz Gessner (https://stooq.pl/mol/?id=22668 ) – w skrócie: rośnie popyt na fizyczne złoto.Taniała ropa, bo na rynek znowu docierały plotki o możliwej wyprzedaży tego surowca z rezerw strategicznych USA.

W poniedziałek uwaga zwrócona była przede wszystkim na kurs EUR/USD oraz na rynek amerykańskich obligacji. Kurs EUR/USD od rana delikatnie spadał, ale po wejściu Amerykanów do gry skala spadku znacznie wzrosła. Można powiedzieć, że duży wzrost rentowności obligacji 10. letnich pomagał dolarowi, a umacniający się dolar wspomagał wzrost rentowności.

Powód? W zasadzie go nie było. Owszem, opublikowano dużo lepszy od oczekiwań indeks Fed z Nowego Jorku (NY Empire State), ale to zazwyczaj rynki lekceważą. Publikacja mogła jednak posłużyć jako pretekst. Nadal taniała ropa i odnotować warto, że mimo sporego wzrostu rentowności obligacji USA i dużego spadku kursu EUR/USD (oba te czynniki szkodzą złotu) cena uncji złota spadła jedynie o 0,18% potwierdzając, że zainteresowanie złotem rośnie.

Na rynku akcji dosłownie nic się nie działo. W Europie indeksy delikatnie wzrosły, ale ustanowiły nowe rekordy. Umiarkowanie pomagać mogło to, że dane publikowane w Chinach pokazywały wyraźny wzrost popytu wewnętrznego. W USA rynki kręciły się wokół poziomu neutralnego i na tym poziomie sesję zakończyły.

Wydawało się, że być może rynek chce jakiegoś odpoczynku w ruchu na północ, ale we wtorek ta teza znikła. Wystarczał pretekst w postaci wirtualnego spotkania prezydenta Joe Bidena z przewodniczącym Xi Jinpingiem, która oczywiście niczego tak naprawdę na linii USA – Chiny nie zmieniła i seria bardzo dobrych danych makro (o tym niżej), żeby dolar znowu bardzo się umocnił, a rentowności obligacji wzrosły. Być może pomagało też nieco to, że prezydent Biden obiecał dokonać wyboru kolejnego szefa Fed do końca tygodnia.

Rynek akcji (przede wszystkim dzięki indeksowi NASDAQ) ruszył na północ nie reagując na ruchy na rynku obligacji i walut. Pamiętamy wszyscy jak w marcu wzrost rentowności obligacji wystraszył inwestorów. Tym razem strachu widać nie było. Indeks S&P 500 prawie dotknął rekordowego poziomu zyskując 0,39%, a NASDAQ zyskał 0,76%. W Europie indeksy XETRA DAX i CAC-40 ustanowiły nowe rekordy.

Na innych rynkach złoto wyhamowało, bo tym razem duże umocnienie dolara i wzrost rentowności obligacji musiały zaszkodzić surowcom (również miedzi). Ropa nadal taniała, bo zaczęto mówić o możliwym porozumieniu USA – Chiny w ramach którego oba te kraje wyprzedawałyby część rezerw strategicznych starając się o obniżenie ceny baryłki.

W środę okazało się, że Joe Biden dzwoni do wielu krajów – dużych konsumentów ropy – próbując zmontować wspólną wyprzedaż części rezerw strategicznych. Poza tym zażyczył sobie rozpoczęcia śledztwa mającego sprawdzić, czy koncerny paliwowe nie manipulują cenami. Bardziej sensowne byłoby, żeby sprawdzono jak fundusze inwestycyjne wpływają na ceny surowców, ale na to Amerykanie jeszcze nie wpadli.

Mimo spadku zapasów ropy w USA te informacje doprowadziły do blisko trzyprocentowego spadku ceny baryłki. Taniała też miedź, która kontynuuje korektę, co kazało zapytać, czy ten surowiec ma nadal „doktorat z ekonomii” jak mówi się na rynkach. Bo jeśli ma, to jej zachowanie dobrze gospodarkom nie wróży.

Pieniądz przemieszczał się w środę przede wszystkim do uznanych globalnie bezpiecznych przystani – drożało złoto, srebro i obligacje USA (spadały rentowności). W tej sytuacji rynek akcji był na straconej pozycji. Dobre wyniki sieci sprzedaży detalicznej zamiast pomagać bykom im szkodziły, bo publikując kwartalne wyniki mówiono jednocześnie o zbliżających się problemach. Nic wielkiego na rynku akcji się nie wydarzyło, ale indeksy w USA trochę straciły (NASDAQ 0,33%, S&P 500 0,26%), a w Europie zakończyły sesję neutralnie.

Czwartkowa sesja rozpoczęła się w Europie spokojnie – czekano na rozwój sytuacji z indeksami krążącymi wokół poziomu neutralnego. Po wejściu Amerykanów do gry mocniej rozwinęła się korekta (wzrost) na rynku EUR/USD, a indeksy w Europie zaczęły się osuwać i zakończyły dzień mikroskopijnymi spadkami.

W USA indeksy rozpoczęły sesję od niewielkich spadków, ale natychmiast pojawili się kupujący i przepchnęli indeksy nad kreskę. Pomagały wyniki NVIDIA, które poprowadziły indeks sektora półprzewodników mocno do góry. Tym razem cieszyły tez wyniki i prognozy sieci sprzedaży (Macy’s i Kohl’s). Indeksy rosły, a S&P 500 atakował rekordowy poziom. Rosnąc o 0,34% w cenach zamknięcia ustanowił nowy rekord, ale nie był to rekord intra day. Podobnie było z indeksem NASDAQ (+0,45%). I tak się skończyła ta listopadowa korekta.

Dość zabawne było to, że taniało złoto mimo osłabienia dolara, ale ta korelacja ostatnio mocno się nadwyrężyła. Po prostu tak jak na EUR/USD tak i na rynku złota pojawiła się chęć zrealizowania części zysków, która nie zmieniała dominujących trendów.

A tymczasem w Polsce

W Polsce rynek akcji i walutowy był bardzo słaby (wnioski na końcu komentarza). Zaczęło się już w piątek, kiedy to opublikowano wstępne dane o PKB (5,1% r/r – oczekiwano 4,7%), ale dane nie miały najmniejszego wpływu na nastroje. WIG20 rozpoczął od zwyżki, a potem cały czas się osuwał kończąc dzień spadkiem o 0,35%. Nie pomógł też złotemu, który nadal tracił.

W poniedziałek było jeszcze gorzej, chociaż dość podobnie, bo znowu rozpoczęliśmy od zwyżki indeksów, które powoli opadały, a pod koniec sesji przyśpieszyły – WIG20 stracił 0,98% dotykając wsparcia, którego przełamanie otwierałoby drogę do spadku o kolejne 65 pkt. Najmocniej spadały ceny akcji spółek wydobywczych oraz PKN Orlen. Nawet indeks banków (rosnący przez całą sesję) zakończył dzień mikroskopijnym spadkiem.

We wtorek inwestorzy byli już tak mocno zniechęceni zachowaniem naszego rynku akcji, że od początku sesji indeks WIG20 trzymał się tuż nad linią poziomu neutralnego i tak (wzrostem o 0,21%) dzień zakończył. Niczego nowego nie zobaczyliśmy też w środę. Znowu początek sesji mocny, potem osuwające się indeksy i bardzo słaba końcówka – WIG20 stracił kolejne 0,96% i pokonał wsparcie otwierając drogę ku bardzo mocnemu wsparciu na poziomie 2.270 pkt.

Ta demonstracyjna wręcz słabość, widoczna była jeszcze bardziej w czwartek rano, kiedy to indeksy w Niemczech i Francji kosmetycznie rosły lub trzymały się blisko poziomu neutralnego, a u nas WIG20 tracił około półtora procent testując kolejne wsparcie techniczne. Im dłużej trwała sesja tym bardziej nasilała się wyprzedaż. Najmocniej wpływały na zachowanie indeksu spadki cen akcji KGHM i PZU (po publikacji raportu kwartalnego).

Słaby początek sesji w USA i wymuszone nim niewielkie spadki indeksów w Europie nie mogły pomóc naszym bykom. WIG20 stracił 1,99% i zatrzymał się na wsparciu, którego pokonanie otwierałoby drogę ku kolejnemu, poważnemu, wsparciu na poziomie 2.200 pkt.

Polski rynek walutowy

Wielu obserwatorów (tych politycznych) przypisuje utrzymującą się słabość złotego i GPW sytuacji na granicy z Białorusią, ale ja nie podzielam ich zdania. Wystarczy spojrzeć na forinta i na koronę czeską oraz (a raczej przede wszystkim) na kurs EUR/USD, żeby stwierdzić, że na zachowanie naszej waluty wpływ ma spadek kursu EUR/USD oraz zachowawcza polityka RPP.

W poniedziałek rano widać było na wykresach coś, co można było nazwać po prostu korektą lub interwencją NBP lub innego podmiotu publicznego. Kursy szybko spadały mimo tego, że kurs EUR/USD delikatnie się obniżał. Być może czekano jednak po prostu na oficjalne dane o inflacji, a jak okazało się, że dane nie zostały w górę zweryfikowane to kursy walut zawróciły. Dzień zakończył się (mimo dużego spadku EUR/USD) neutralnie dla EUR/PLN i CHF/PLN oraz wzrostem USD/PLN. Niespecjalnie złotemu pomogło to, że prezes NBP Adam Glapiński znowu zmienił zdanie i mówił o możliwej podwyżce stóp.

Takie zachowanie mogło sygnalizować, że rynek zaczyna się uspakajać, ale we wtorek od rana kursy walut już rosły, mimo że na rynku EUR/USD panował spokój. W okolicach południa przyszła kontra, ale nie wystarczyła do opanowania zwyżek kursów. Duży spadek kursu EUR/USD wymusił osłabienie naszej waluty. Najbardziej widoczne było to na USD/PLN, ale CHF/PLN ustanawiał nowe rekordy (w cenach końca dnia).

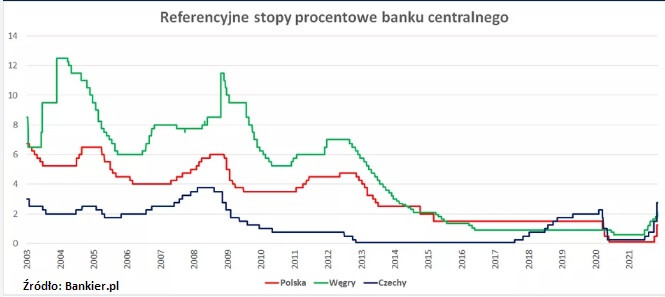

Nawiasem mówiąc Narodowy Bank Węgier po raz szósty z rzędu podniósł stopy procentowe – referencyjna stopa procentowa została podwyższona z 1,8 proc. do 2,1 proc. (inflacja 6,5%). Być może to było chwilowym osłabieniem trendu na wzrost kursów walut na naszym rynku.

W czwartek rynek rozpoczął dzień od korekty – kursy spadały, ale według mnie tylko dlatego, że na rynku EUR/USD zaczęto realizować zyski i ten kurs rano rósł. Jednak przed rozpoczęciem sesji w USA już nic z tych spadków nie zostało. EUR/USD nadal barwił się na zielono, ale u nas kursy wróciły do poziomów ze środy, a potem EUR/PLN i CHF/PLN nawet się zazieleniły.

Twierdzę, że rynek targa tygrysa za wąsy – tygrysem jest oczywiście NBP, ewentualnie BGK. Nie wiem, na co czekają, ale nie ulega wątpliwości, że niedługo dojdzie do interwencji, która co prawda trendu nie zmieni, ale osłabiania złotego znacznie spowolni. Nadal tak uważam, bo słaby złoty zwiększa inflację, a to zarówno RPP jak i rządowi podobać się (już) nie może.

Krótka analiza wykresów

Na Wall Street indeks NASDAQ nadal się koryguje, ale jest to coś na kształt mini-korekty. Pierwsze wsparcie na 15.538 pkt., a opór na 16.049 pkt. Indeks S&P 500 też się koryguje, ale jest bliski nowemu rekordowi. Wsparcie jest na 4.631 pkt. Opór na 4.718 pkt. Na indeksie DJIA trwa korekta. Mocniejsze wsparcie w okolicach 35.475 pkt. Opór w okolicach 36.523 pkt.

Na indeksie XETRA DAX zakończyła się krótkoterminowa korekta, bo indeks ustanowił nowy rekord. Wsparcie jest w okolicach 15.954 pkt., a oporu nie ma.

Na rynku 10. letnich obligacji USA nadal trwa wzrostowa korekta spadku. Wybicie z dwumiesięcznego kanału trendu bocznego dało sygnał kupna. Wsparcie jest na 1,4200%, a opór na 1,6000%.

Na rynku ropy WTI trwa poważna korekta. Pokonanie wsparcia generowało podwójny szczyt zapowiadający mocny spadek ceny. Wsparcie jest w okolicach 75 USD, a opór na 78,90 USD.

Na rynku złota krzyż śmierci, mimo ostatnich zwyżek ceny, nadal zapowiada spadki. Nadal też widać formację oRGR zapowiadającą wzrosty – ona się już jednak do końca wypełniła. Teraz trwa mocna korekta spadku, a pokonanie oporu na 1.835 dodało bykom wigoru. Pierwsze wsparcie jest w okolicach 1.823 USD. Opór w okolicach 1.877 USD, a potem na 1.910 USD.

Cena srebra naśladowała cenę złota. Nadal obowiązuje długoterminowy trend boczny, a średnioterminowy spadkowy. Wsparcie jest w okolicach 23,05 USD, a opór w okolicach 25,81 USD.

Na rynku miedzi, cena miedzi dochodząc do poziomu szczytu wszech czasów (z 2011 roku) zawróciła i zaczęła spadać anulując formację podwójnego szczytu. Trwa mocna korekta. Kontrakty na miedź mają opór na poziomie 445 centów/funt, a wsparcie na 406 centów/funt.

Na rynku walutowym na wykresie kursu EUR/USD uformował się podwójny szczyt, co dało mocny sygnał kupna dolara. Jeśli formacja się sprawdzi to kurs powinien dążyć ku poziomowi 1,1100 USD. Pierwszy opór jest na poziomie 1,1463 USD, a wsparcie na 1,1150 USD. Środowa świeca zbliżona do świecy-młota. po której zobaczyliśmy dużą białą świecę, może sygnalizować początek korekty.

Indeks dolara (pokazuje stosunek dolara do innych głównych walut globalnych) kręcił się wokół linii szyi (rozpoczynającej się w listopadzie 2020 roku) formacji podwójnego dna, ale we wrześniu zdecydowanie ten poziom przełamał, co skutkowało wsparciem dla obozu zwolenników silnego dolara. Poza tym rodząca się krótkoterminowa formacja RGR ulega załamaniu, co też jest sygnałem kupna dolara.

Ponownie ostrzegam, że jeśli walka o limit zadłużenia znowu się rozpocznie (koniec listopada?) i wejdzie w ostrą fazę (w grudniu?) to pojawi się korekta, ale formacje każące kupić dolara ocaleją.

W Polsce nadal na wykresach kursów walut widać przejście do mocnego trendu wzrostowego kursów w ramach łagodnego kanału zwyżkowego z ostatnich 10 lat. EUR/PLN ma opór na 4,6780 PLN, a wsparcie przesunęło się na 4,5840 PLN. USD/PLN wyszedł górą z formacji flagi, co jest sygnałem kupna dolara. Ma opór na 4,1538 PLN, a wsparcie na 4,0390 PLN. CHF/PLN wyszedł z flagi i praktycznie nie ma oporu, a wsparcie przesunęło się na 4,3250 PLN. Jeśli dolar będzie się umacniał na globalnych rynkach to złoty będzie tracił.

Na GPW indeks WIG20 wybił się w sierpniu z trwającego od końca maja roku kanału trendu bocznego 2.200 – 2.295 pkt. generując sygnał kupna. Naruszył też górne ograniczenie 10. letniego, łagodnego, kanału trendu spadkowego, którego pokonanie byłoby silnym sygnałem kupna, ale błyskawicznie od niego odskoczył i rozpoczął korektę. Pierwsze wsparcie jest w okolicy 2.270 pkt. zostało naruszone. Kolejne (mocne) jest na poziomie 2.200 pkt. Opór w okolicach 2.443 pkt., czyli w oknie bessy.

mWIG40 po ustanowieniu nowego rekordu rozpoczął korektę. Opór na 5.873 pkt., a wsparcie na 5.477 pkt. sWIG80 dążył ku szczytowi z 2007 roku, gdzie rozpoczął korektę. Opór na 21.740 pkt., a wsparcie na 20.960 pkt.

Dane makro z mijającego tygodnia – zagranica

Publikowane w USA dane makro od początku tygodnia były wręcz znakomite. Indeks Fed z Nowego Jorku (NY Empire State) wyniósł 30,9 pkt. (oczekiwano 21,5 pkt.). Dane o sprzedaży detalicznej pokazały, że w październiku wzrosła o 1,7% m/m (oczekiwano 1,4%) – początek sprzedaży świątecznej?

Dane o produkcji przemysłowej pokazały, że w październiku wzrosła o 1,6% m/m (oczekiwano 0,7%). Najwyższy poziom od marca 2019 roku. Indeks rynku nieruchomości – NAHB wyniósł 83 pkt. (oczekiwania, że pozostanie na poziomie 80 pkt.).

Indeks Fed Filadelfii podobnie jak indeks z Nowego Jorku był o wiele lepszy niż sygnalizowały prognozy – w listopadzie wyniósł 39 pkt. (oczekiwano wzrostu z 23,8 na 24 pkt.). Tygodniowe dane z rynku pracy pokazały, że w ostatnim tygodniu złożono 268 tys. wniosków o zasiłek dla bezrobotnych (oczekiwano 260 tys.).

Dane makro z mijającego tygodnia – Polska

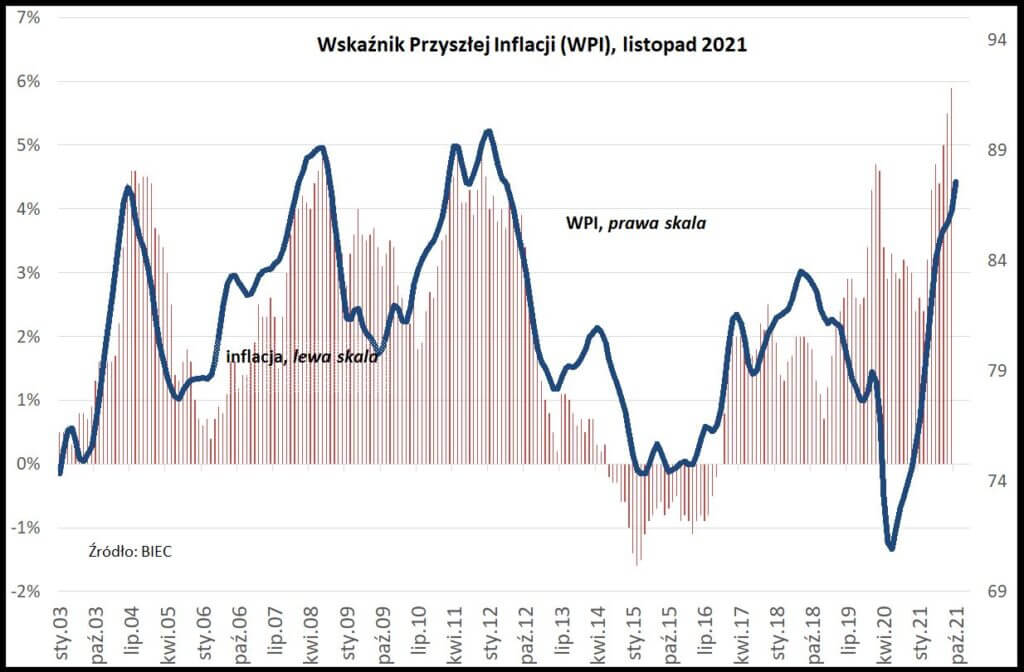

W Polsce już w poniedziałek GUS podał ostateczne dane o inflacji w październiku, a BIEC opublikował swój Wskaźnik Przyszłej Inflacji. GUS potwierdził wstępne dane (6,8% r/r), a najmocniej drożał transport oraz utrzymanie mieszkania. WPI wzrósł, a BIEC piszę, że „Na razie, ani po stronie popytowej, ani po stronie podażowej nie widać zwiastunów świadczących o wyhamowaniu spirali inflacyjnej”.

Dane o zatrudnieniu i wynagrodzeniu zobaczymy w piątek 19.11.

W kolejnym tygodniu

Mimo święta w USA (o tym niżej) zobaczymy dane o wstępnych odczytach indeksów PMI dla sektora przemysłowego i usług, weryfikację danych o PKB, raport o wydatkach/dochodach Amerykanów, zamówienia na dobra trwałego użytku, wnioski o zasiłek dla bezrobotnych. Zobaczymy też protokół z posiedzenia FOMC.

W Polsce zobaczymy dane o produkcji przemysłowej, budowlano-montażowej i o sprzedaży detalicznej oraz stopie bezrobocia. Wątpliwe, żeby miało to wpływ na zachowanie kursów i indeksów.

Podsumowanie

Kolejny tydzień jest dosyć dziwny, bo w czwartek jest w USA Dzień Dziękczynienia i giełdy nie pracują, a potem jest tzw. Czarny Piątek, czyli niejako oficjalny początek sezonu świątecznej sprzedaży. W piątek sesja jest skrócona i trwa do 19:00 CET.

Nastroje będą jednak znakomite, bo obraz tłoczących się w kolejkach po artykuły po obniżonych cenach Amerykanów będzie robił nagłówki w mediach. Poza tym będzie się czekało na Cybernetyczny Poniedziałek, kiedy to uwaga zwrócona będzie na wyprzedaże w sklepach internetowych. Trudno będzie w tym nastroju o poważną zmianę nastrojów na rynku akcji.

Warto jednak tutaj wspomnieć o kolejnym ostrzeżeniu. David Solomon, szef Goldman Sachs, powiedział w wywiadzie dla Bloomberga, że na rynkach finansowych „chciwość znacznie przewyższa strach”, a inwestorzy najpewniej trafią na „wzburzony” rynek jak tylko gospodarka globalna wynurzy się z objęć pandemii. Uważam, że ma rację, ale to nie znaczy, że już za chwilę ten wzburzony rynek zobaczymy.

Polskie rynki finansowe to całkiem odrębna historia. Jak wyżej pisałem nie wierzę, żeby to sytuacja na granicy z Białorusią tak mocno szkodziła złotemu i GPW. Jednak stosunki rząd polski – reszta Unii Europejskiej oraz rozpędzająca się pandemia, której rząd boi się przeciwstawić, mogą wpływać negatywnie na nastroje. Rynki mogą się bać o losy KPO (według mnie te pieniądze dostaniemy) i o to, czy w końcu rząd postawiony pod ścianą nie ogłosi lockdownu (według mnie nie ogłosi).

Jeśli chodzi o złotego to, jeśli RPP zacznie mówić o cyklu podwyżek stóp, kurs EUR/USD zmieni kierunek, a Komisja Europejska zatwierdzi KPO, to odreagowanie na rynku złotego będzie bardzo mocne. Złoty zdecydowanie nie zasługuje na takie lanie, jakie obserwowaliśmy w ostatnich tygodniach.

GPW ma problem wynikający nie tylko z czynników, które opisałem powyżej. Sektor bankowy po szalonym rajdzie koryguje się, KGHM traci, bo spada cena miedzi, podobnie jak z PKN Orlen, któremu szkodzi korekta na ropie. Allegro walczy z mocną konkurencją. W tej sytuacji mimo tego, że akcje są tanie (wskaźnik C/Z za ostatnie 12 miesięcy około 12, a w USA w indeksie S&P 500 około 29) nie bardzo kto ma bronić rynku.

Zakładam jednak, że to, co może niedługo zacząć pomagać złotemu pomoże też w końcu GPW i korekta się niedługo skończy. Oscylatory są już tak wyprzedane (wykres w sekcji wykresów), że dziwiłbym się, gdyby tak się nie stało.

Autorem tekstu dla iWealth jest Piotr Kuczyński, analityk rynków finansowych.

Niniejszy materiał ma wyłącznie charakter promocyjny i nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usługi.

Piotr Kuczyński dla iWealth