„Kupuj, kiedy inni się boją” – zastosowanie praktyczne

W minionym tygodniu serwis Analizy.pl opublikował cykliczny raport na temat przepływów pieniężnych w funduszach inwestycyjnych, za kwiecień br. i poprzednie 12 miesięcy. Zastanówmy się, czy można z opracowania wyciągnąć jakieś wnioski dla przeciętnego klienta funduszy inwestycyjnych.

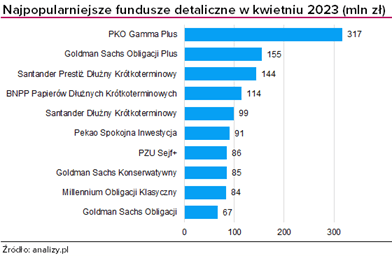

W ubiegłym roku największe zmiany w wysokości przepływów pieniężnych, w przypadku funduszy detalicznych, dotyczyły sektora funduszy dłużnych. Dlatego dziś przyjrzymy się właśnie temu segmentowi. Zanim jednak przejdziemy do analizy przepływów, spróbujmy wyjaśnić, co tak naprawdę kryje się pod nazwą fundusze detaliczne. Za około 90% przepływów kapitału w funduszach detalicznych zwykle odpowiadają Towarzystwa Funduszy Inwestycyjnych, prowadzone przez duże banki, co doskonale widać w tabeli poniżej. Niezależne TFI generują, zwykle, niewielki odsetek całościowych przepływów pieniężnych, zwłaszcza, jeśli chodzi o fundusze dłużne, które często stanowią po prostu zamiennik dla lokat bankowych i przyciągają część zgromadzonych na nich pieniędzy.

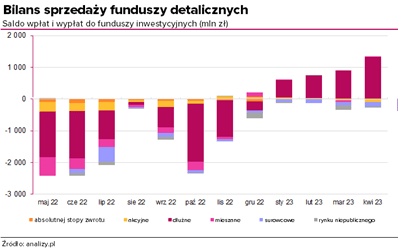

Przejdźmy teraz do analizy przepływów pieniężnych w funduszach detalicznych, w okresie ostatnich 12 miesięcy. W poniższej tabeli dwie informacje rzucają się w oczy.

- Czerwone pola, reprezentujące fundusze dłużne, stanowią lwią cześć większości słupków.

- Zeszły rok, to ogromne odpływy z funduszy dłużnych (w szczególności maj, czerwiec i październik).

Spójrzmy więc, czy decyzję klientów największych TFI – o wycofaniu się w tych miesiącach z funduszy – były słuszne.

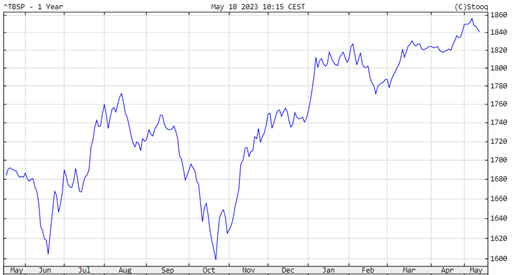

Poniżej, mamy wykres indeksu Treasury Bond Spot, który (nie wchodząc w szczegóły) ma za zadanie odzwierciedlać sytuację na rynku polskich obligacji skarbowych, tak jak WIG pokazuje sytuację na polskim rynku akcji. Najlepsze okresy do kupowania funduszy obligacji (dołek notowań) to czerwiec i październik 2022, czyli dokładnie wtedy, kiedy klienci funduszy detalicznych masowo je wyprzedawali. Od dołka w październiku ubr. do dziś minęło 7 miesięcy, a wynik tego indeksu to 15%.

Najlepsze fundusze obligacji długoterminowych zyskały w tym czasie ponad 20%. Tyle właśnie zarobili doświadczeni inwestorzy, którzy kupowali, gdy większość, tzw. „ulica”, przeżywała apogeum swojego strachu.

Jak to się dzieje, że klienci detaliczni mają tak potężnego pecha? Otóż, klienci nie tylko uczestniczą w rynku, ale też, a może – przede wszystkim – tworzą rynek i poprzez swoje „stadne” zachowania, poparte emocjami, bardzo mocno wpływają na wyceny różnych aktywów. Niewidoczny na tym wykresie, okres poprzednich 12 miesięcy, czyli druga połowa roku 2021 i początek 2022, to czas rekordowych spadków wycen funduszy obligacji, który tłumaczy strach, któremu ulegli klienci funduszy obligacji, tym samym tracąc mnóstwo pieniędzy.

Jakie wnioski na przyszłość można wyciągnąć dziś, z danych wspomnianego raportu?

W oczy ponownie rzucają się wysokie czerwone słupki, tym razem po stronie dodatnich przepływów, co oznacza ogromne napływy do funduszy obligacji. Po bliższym zapoznaniu się z raportem, do czego serdecznie zachęcam[1], dowiemy się, że tym razem zdecydowana większość pieniędzy trafiła do funduszy dłużnych krótkoterminowych, które są najbliższą konkurencją dla lokat. W środowisku, gdzie oprocentowanie lokat powoli spada, a wyniki za poprzednie 12 miesięcy, prezentowane przez te fundusze, to ok. 8 – 10%, nie powinno to nikogo dziwić. Nie powinno też nikogo dziwić, jeśli klienci, którzy dziś „stadnie” wpłacają pieniądze do tych funduszy, nie uzyskają tak dobrych wyników za następne 12 miesięcy. Bezpieczniejsze z tego punktu widzenia wydają się obligacje długoterminowe, które powoli wracają do łask inwestorów. Przyglądając się żółtym polom na wykresie dojdziemy też do wniosku, że fundusze akcyjnie, właściwie nieprzerwanie przez okres ostatnich 12 miesięcy, cierpią na – niemal regularny – odpływ kapitału. Choć jest on niewielki w porównaniu do przepływów w segmencie obligacji, to, jeśli dodać do tego odpływy z segmentu funduszy mieszanych, robią się już istotne sumy. Nawet w kwietniu br. ujemny bilans wyniósł 80 milionów złotych. Taki brak zainteresowania „ulicy” powinien wzbudzić zainteresowanie doświadczonych inwestorów.

[1]https://www.analizy.pl/raporty/32595/saldo-wplat-i-wyplat-do-funduszy-inwestycyjnych-kwiecien-2023.

Autor: Jacek Maleszewski, CFA, Dyrektor Zespołu Doradztwa, iWealth

Indeks polskich małych spółek atakuje rekord 2007-2008

Sytuacja na poszczególnych rynkach akcji w tym roku nie przestaje być mocno zróżnicowana. Można wręcz powiedzieć, że już dawno nie widzieliśmy aż tak daleko idących rozbieżności, sprawiających, że obecnie pod hasłem „akcje” kryć się mogą zupełnie odmienne ścieżki indeksów giełdowych.

W USA uwagę zwraca, wspinający się konsekwentnie na wielomiesięczne maksima, indeks Nasdaq, napędzany przez notowania elitarnego grona technologicznych gigantów. Jednocześnie, np. gromadzący małe spółki Russell 2000 ma trudności z odbiciem się od dna bessy.

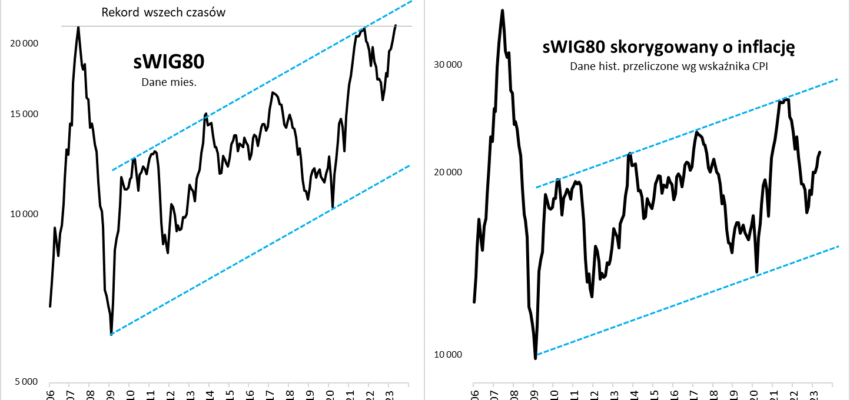

Co ciekawe, marazm na rynku małych spółek na Wall Street zupełnie nie przeszkadza notowaniom naszych rodzimych „maluchów”. Indeks sWIG80, w trakcie pisania tego artykułu ma „w zasięgu ręki” rekord wszech czasów. A gdyby zakończył maj br. przynajmniej na obecnym poziomie, to, według danych miesięcznych, historyczny szczyt już zostałby pokonany. Szczyt, którego nie udało się na dobre sforsować w końcówce 2021 roku, kiedy miało miejsce poprzednie podejście.

Spróbujmy wydedukować coś na temat perspektyw krajowych małych spółek, na podstawie długoterminowych zależności. O ile pamiętna, euforyczna hossa (bańka spekulacyjna?) lat 2006-2007 stanowiła chwilowy wybryk, to od 2009 roku wahania sWIG80 można ująć w ramy tzw. kanału wzrostowego (czyli, po prostu, dwóch równoległych linii). Ubiegłoroczna bessa zatrzymała się, mniej więcej, w połowie tego kanału i od tej pory indeks – dla odmiany – podąża w kierunku górnej linii. Niecałe 10 proc., jakie dzieli go obecnie od tego poziomu oporu, to najprościej wyliczony potencjał, tkwiący w obecnej fali hossy.

Ten potencjał okazuje się większy – rzędu nawet 30 proc. – gdy to samo ćwiczenie wykonamy w odniesieniu do wykresu sWIG80 skorygowanego o inflację. W obecnych realiach taka korekta może być szczególnie wskazana. Co ciekawe, omawiany kanał w takim wydaniu ma jeszcze bardziej regularny kształt, a jego górna linia przebiega znacznie wyżej, względem obecnej wartości indeksu. Oczywiście, można się zastanawiać, jak hossa małych spółek ma się do ostatniego hamowania polskiego PKB? Przecież, jak właśnie podał GUS, w I kwartale br. tempo wzrostu gospodarczego zjechało poniżej zera (-0,2 proc. rok do roku) i był to wynik najsłabszy od pandemicznego 2020 roku. Wg moich szacunków, historycznie sWIG80 wyprzedza jednak wahania PKB, orientacyjnie, o 9 miesięcy. Co by znaczyło, że – widoczne dopiero teraz – hamowanie PKB już od dawna jest w cenach, zaś indeks małych spółek dyskontuje raczej jakieś nadchodzące odbicie w gospodarce. Najwyraźniej, rynek w całej swojej mądrości oczekuje otwarcia się przysłowiowego „okienka” na poprawę koniunktury ekonomicznej, zanim w gospodarki uderzy recesja, której można cały czas spodziewać się po agresywnej kampanii banków centralnych.

Autor: Tomasz Hońdo, CFA, Starszy Ekonomista Quercus TFI, Redaktor Qnews.pl

Spółki medyczne = recepta na spowolnienie. Prawda czy fałsz?

Recesja gospodarcza w Stanach Zjednoczonych wydaje się niemal przesądzona. Nawiązując do tytułowego pytania, historycznie spółki medyczne rzeczywiście stanowiły receptę na spowolnienie gospodarcze – w tekście wyjaśniamy dlaczego. Wskazujemy też, czego można spodziewać się w sytuacji, gdyby recesyjny scenariusz jednak się nie ziścił.

Z gospodarki USA napływają coraz gorsze odczyty najważniejszym wskaźników wyprzedzających. Na ryzyko recesji wskazują m.in. composite leading indicator (CLI) obliczany przez OECD oraz ISM Manufacturing obrazujący prognozy dla amerykańskiego sektora przetwórczego. To budzi poważne obawy inwestorów o przyszłe zyski spółek, a tym samym perspektywy dla amerykańskiego rynku akcji. Z drugiej strony, po blisko 20-procentowym spadku indeksu S&P 500 w 2022 r., wiele złego wydaje się być w cenach akcji. Tym bardziej, że miniony rok zapisał się jako jeden z najgorszych okresów dla inwestorów w historii, w którym traciły zarówno akcje, jak i obligacje. Powtórka jest obecnie mało prawdopodobna.

W obliczu niepewnych perspektyw gospodarczych część inwestorów decyduje się na strategię, którą roboczo można określić jako „zjeść ciastko i mieć ciastko”. Oznacza to posiadanie ekspozycji na akcje z defensywnych sektorów, aby, w razie korzystnego scenariusza, korzystać ze wzrostów na giełdach, a w przypadku niekorzystnego – tracić mniej niż szeroki rynek. Do realizacji tak zdefiniowanej strategii wykorzystywane są m.in. spółki medyczne.

Wewnętrzne modele sektorowe TFI PZU pokazują, że w przeszłości sektor ochrony zdrowia zachowywał się relatywnie dobrze w okresach, w których zarówno dynamika PKB, jak i dynamika inflacji spadała – co pokazuje zielona strzałka na poniższym wykresie. Co ciekawe, przewaga spółek medycznych była widoczna zarówno w ujęciu relatywnym do S&P 500 (szerokiego rynku), jak i w ujęciu nominalnym. Na potrzeby wykresu roboczo nazywamy powyższy reżim inwestycyjny „deflacją”, ale – w ścisłym sensie ekonomicznym – jest to dezinflacyjna faza spowolnienia gospodarczego.

Zazwyczaj była to zasługa „defensywnych komponentów” sektora ochrony zdrowia, takich jak branża farmaceutyczna, usługodawcy czy spółki biotechnologiczne, które są dosyć luźno związane z globalnym cyklem koniunkturalnym. Pogarszające się dane wyprzedzające oraz spadająca w ostatnich miesiącach dynamika inflacji w ujęciu rok do roku sugerują, że właśnie z takim środowiskiem możemy mieć do czynienia w najbliższym czasie. Podobnie uważa „Doctor Copper”, czyli miedź, będąca jednym z papierków lakmusowych koniunktury gospodarczej na świecie.

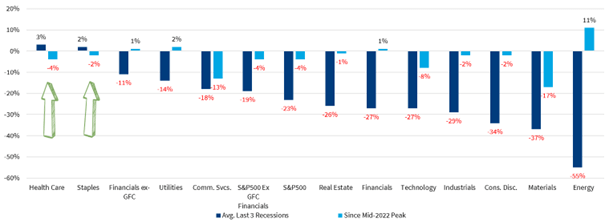

Z czego wynika lepsze zachowanie sektora health care w trakcie recesji? Jednym z wyjaśnień jest odporność zysków spółek medycznych na pogorszenie koniunktury gospodarczej. Z danych banku inwestycyjnego Raymond James wynika, że sektor ten był jednym z zaledwie dwóch sektorów S&P 500, które w trakcie trzech ostatnich recesji były w stanie zwiększyć poziom zysków na akcję (EPS), co pokazuje poniższy wykres.

A co, jeśli scenariusz dezinflacyjnego spowolnienia się nie zrealizuje, a gospodarka cudem uniknie recesji i wejdzie w fazę „goldilocks”, czyli rosnącej dynamiki PKB i spadającej inflacji? Cóż, wtedy lepsze będą sektory bardziej agresywne, jak np. sektor przemysłowy czy dóbr dyskrecjonalnych (czyli takich, które konsument może, ale nie musi kupować).

Co nie zmienia faktu, że nawet w warunkach rozkwitu gospodarczego wciąż będziemy mieli możliwość zarobku na spółkach medycznych – tylko zapewne będzie on nieco niższy niż w przypadku bardziej cyklicznych spółek. To sprawia, że sektor ochrony zdrowia to ciekawa inwestycja na długi termin, a nie tylko alternatywa dla szerokiej ekspozycji akcyjnej na czasy recesji. Przemawiają za tym jego unikalna, defensywno-innowacyjna charakterystyka oraz sprzyjające globalne trendy. Więcej o fundamentach przemawiających za długoterminowym inwestowaniem w spółki medyczne pisaliśmy w numerze iWealth News 6/2023 (z 10.02.2023), w artykule „Inwestowanie w spółki medyczne – chwilowa moda czy długoterminowy potencjał?”: Gdzie szukać potencjału? – iWealth.

Zapraszamy również do obejrzenia rozmowy z Łukaszem Jakubowskim, który zarządza m.in. funduszem PZU Medyczny:W rytmie rynków z TFI PZU – Inwestowanie w spółki z sektora ochrony zdrowia – czy ma potencjał? – YouTube.

Jest to informacja reklamowa. Przed podjęciem ostatecznych decyzji inwestycyjnych należy zapoznać się z prospektem informacyjnym oraz dokumentami zawierającymi kluczowe informacje (KID). Inwestycje w fundusze inwestycyjne są obarczone ryzykiem inwestycyjnym. Fundusze inwestycyjne zarządzane przez TFI PZU SA ani TFI PZU SA nie gwarantują, że zrealizujesz założony cel inwestycyjny lub uzyskasz określony wynik inwestycyjny. Należy liczyć się z możliwością utraty wpłaconych środków. Wyniki inwestycyjne, które Fundusz osiągnął w przeszłości, nie są gwarancją ani obietnicą, że Fundusz osiągnie określone wyniki w przyszłości. Informacje o Funduszu oraz szczegółowy opis czynników ryzyka znajdziesz w prospekcie informacyjnym na pzu.pl. KID dostępne są w miejscach zbywania i odkupywania jednostek uczestnictwa i na pzu.pl. Prospekt i KID są w języku polskim. Inwestycja wiąże się z nabyciem jednostek uczestnictwa Funduszu, a nie aktywów będących jego własnością. Dane podane w materiale nie stanowią oferty w rozumieniu art. 66 Kodeksu cywilnego, jak również usługi doradztwa inwestycyjnego oraz udzielania rekomendacji dotyczących instrumentów finansowych lub ich emitentów w rozumieniu ustawy o obrocie instrumentami finansowymi, a także nie są formą świadczenia doradztwa podatkowego, ani pomocy prawnej. Nie mogą stanowić wystarczającej podstawy do podjęcia decyzji inwestycyjnych. Wszelkie informacje zawarte w niniejszym materiale pochodzą ze źródeł własnych TFI PZU SA lub źródeł zewnętrznych uznanych przez TFI PZU SA za wiarygodne, lecz nie istnieje gwarancja, iż są one wyczerpujące i w pełni odzwierciedlają stan faktyczny. TFI PZU SA nie może zagwarantować poprawności i kompletności informacji zawartych w niniejszym materiale i nie ponosi żadnej odpowiedzialności za szkody powstałe w wyniku jego wykorzystania niezgodnie z jej przeznaczeniem. TFI PZU SA nie ponosi odpowiedzialności za decyzje inwestycyjne osób, które zapoznały się z niniejszym materiałem. Wszelkie opinie i oceny wyrażane w niniejszym materiale są opiniami i ocenami TFI PZU SA lub jej doradców będącymi wyrazem ich najlepszej wiedzy popartej informacjami z kompetentnych rynkowych źródeł, obowiązującymi w chwili jej sporządzania. Mogą one podlegać zmianie w każdym momencie, bez uprzedniego powiadomienia. TFI PZU SA zastrzega, że dane zamieszczone w niniejszym materiale mogą być nieaktualne, dlatego w przypadku zamiaru podjęcia decyzji inwestycyjnych zalecamy kontakt z TFI PZU SA, celem uzyskania aktualnych informacji. Wskazywane w materiałach wartości mają walor historyczny i nie stanowią podstawy do przewidywania i szacunków przyszłych wartości oraz nie stanowią gwarancji osiągnięcia podobnych wyników w przyszłości, a inwestowanie w fundusze inwestycyjne wiąże się z ryzykiem wynikającym z wahań cen na rynkach, zmian wysokości stóp procentowych, kursów walut itp.

Prawa autorskie do niniejszego materiału przysługują TFI PZU SA. Żadna z części tego materiału nie może być kopiowana lub przekazywana nieupoważnionym osobom. Materiał ten nie może być odtwarzany lub przetrzymywany w jakimkolwiek systemie odtwórczym: elektronicznym, magnetycznym lub innym. Wykorzystywanie go przez osoby nieupoważnione lub działające niezgodnie z powyższymi zastrzeżeniami bez pisemnej zgody TFI PZU SA lub w inny sposób naruszający przepisy prawa autorskiego może być powodem wystąpienia z odpowiednimi roszczeniami.

Jeżeli w treści niniejszego materiału nie wskazano inaczej, źródłem danych są obliczenia własne TFI PZU SA.

TFI PZU SA podlega nadzorowi Komisji Nadzoru Finansowego.

Towarzystwo Funduszy Inwestycyjnych PZU Spółka Akcyjna, Sąd Rejonowy dla m.st. Warszawy XIII Wydział Gospodarczy KRS, KRS: 0000019102, NIP 527-22-28-027, kapitał zakładowy: 15 013 000 zł wpłacony w całości, Rondo Ignacego Daszyńskiego 4, 00-843 Warszawa, pzu.pl

Autor: Łukasz Jakubowski, zarządzający funduszami w Biurze Rynku Akcji TFI PZU.

Niniejszy materiał – iWealth News – nie stanowi doradztwa inwestycyjnego ani rekomendacji inwestycyjnej i ma wyłącznie charakter informacyjny oraz promocyjny, a także nie stanowi oferty ani zaproszenia do składania ofert w rozumieniu przepisów Kodeksu cywilnego. Informacje zawarte w niniejszym materiale nie mogą stanowić wyłącznej podstawy do skorzystania z usług oferowanych przez Spółkę lub do podjęcia jakiejkolwiek decyzji inwestycyjnej. Spółka ani Towarzystwa, których materiały są publikowane nie ponoszą odpowiedzialności za decyzje podjęte w oparciu o informacje uzyskane w wyniku korzystania z niniejszego materiału. Wymagane przepisami prawa informacje o Spółce oraz świadczonych usługach, w tym o ryzyku związanym z oferowanymi instrumentami finansowymi udostępniane są na stronie internetowej iwealth.pl, w serwisie transakcyjnym iWealth Online lub w formie papierowej przed rozpoczęciem świadczenia usług.

Nr 19/2023